ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η UBS και η ομάδα ανάλυσης των Gyorgy Kovacs, Stephan Potgieter και Emmanouil Karimalis ρίχνουν μια νέα ματιά στα μακροοικονομικά και τις αγορές της Ελλάδας, διατηρώντας την θετική τους άποψη για φέτος.

«Ρίχνουμε μια νέα ματιά στο μακροοικονομικό σκηνικό και το σκηνικό των χρηματοπιστωτικών αγορών στην Ελλάδα και συζητάμε 4 βασικά θέματα.

Πρώτο, πιστεύουμε ότι το ΑΕΠ παραμένει σε καλό δρόμο για να φτάσει την πρόβλεψη μας, η οποία κινείται πάνω από το consensus για φέτος στο 2,5%, παρά την πρόσφατη αδυναμία των δεικτών της Ευρωζώνης (PMI, Ifo).

Δεύτερο, πιστεύουμε ότι το 2024 διαμορφώνεται ως ένα ακόμη έτος δημοσιονομικής υπεραπόδοσης, δεδομένης της καλύτερης είσπραξης φόρων. Αυτό αντικατοπτρίζεται επίσης στην πρόσφατη προς τα πάνω αναθεώρηση από την κυβέρνηση του στόχου του πρωτογενούς δημοσιονομικού πλεονάσματος για το 2024 και το 2025 έναντι του στόχου για πρωτογενές πλεόνασμα 2,1% του ΑΕΠ στο Πρόγραμμα Σταθερότητας.

Τρίτο, βλέπουμε περιθώρια για περαιτέρω μείωση των αποδόσεων των ελληνικών κρατικών ομολόγων. Τέταρτο, επαναλαμβάνουμε τη θετική μας στάση για τις ελληνικές τράπεζες μετά τα αποτελέσματα του β΄ τριμήνου.

Συνολικά, παραμένουμε αισιόδοξοι για τις προοπτικές τόσο των ελληνικών μακροοικονομικών μεγεθών, όσο και των αγορών.

Οι βασικοί κίνδυνοι είναι: νέα πτωτική οικονομική δυναμική στην Ευρωζώνη, φυσικές καταστροφές, καθυστερήσεις στην απορρόφηση και διανομή των διαθέσιμων κονδυλίων από τη διευκόλυνση ανάκαμψης και ανθεκτικότητας (RRF) της ΕΕ», εξηγεί η ελβετική τράπεζα.

Θέμα 1: Τα εισερχόμενα δεδομένα παραμένουν συνεπή με την εκτίμησή μας για ανάπτυξη 2,5% για το 2024

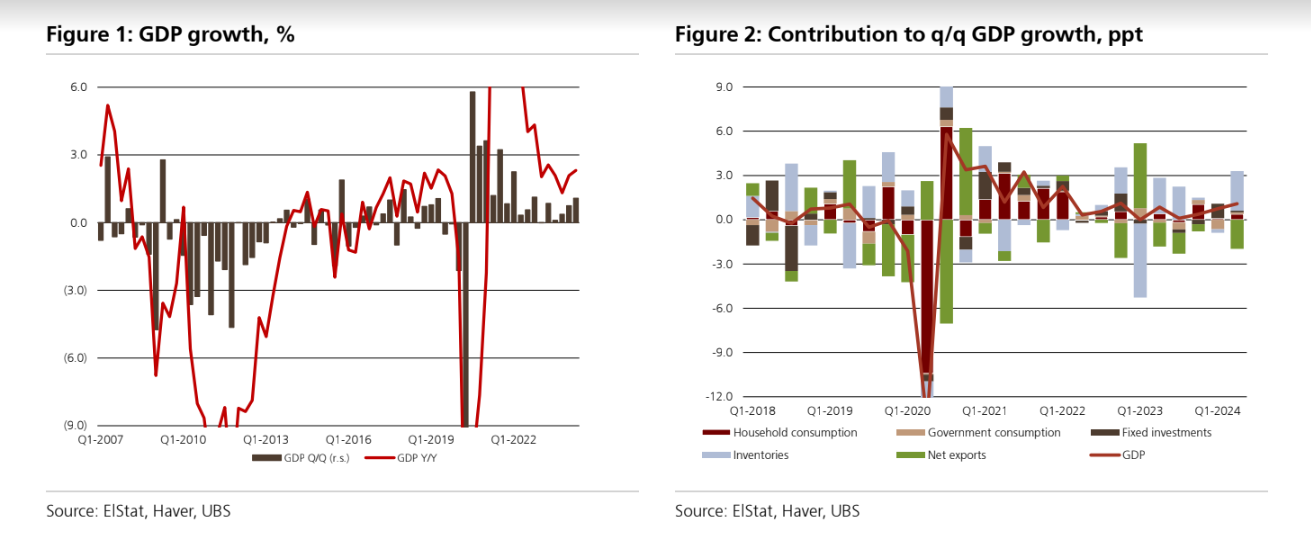

«Πέρυσι η οικονομική ανάπτυξη δεν έφτασε τις επίσημες (και δικές μας) προβλέψεις κυρίως λόγω: α) των καθυστερήσεων στην απορρόφηση των κονδυλίων της ΕΕ και β) των επιπτώσεων των πλημμυρών του θεσσαλικού κάμπου.

Φέτος, ωστόσο, πιστεύουμε ότι τα εισερχόμενα δεδομένα παραμένουν συνεπή με την πρόβλεψή μας για το ΑΕΠ 2,5%, η οποία είναι 60 μονάδες βάσης πάνω από το consensus και 30 μονάδες βάσης πάνω από την τελευταία (και αναθεωρημένη προς τα κάτω) επίσημη εκτίμηση της κυβέρνησης για το 2,2%.

Πρώτο, μετά τη σταθερή επέκταση του ΑΕΠ κατά 1,1% το δ΄ τρίμηνο πέρυσι, η μεταφορά της ανάπτυξης έφτασε τις 210 μ.β. για το τρέχον έτος. Η συνεχιζόμενη καταναλωτική δύναμη (0,6% σε τριμηνιαία βάση) και η ανάκαμψη των επενδύσεων (μηχανήματα και εξοπλισμός) και η συμβολή των αποθεμάτων ενίσχυσαν το ΑΕΠ.

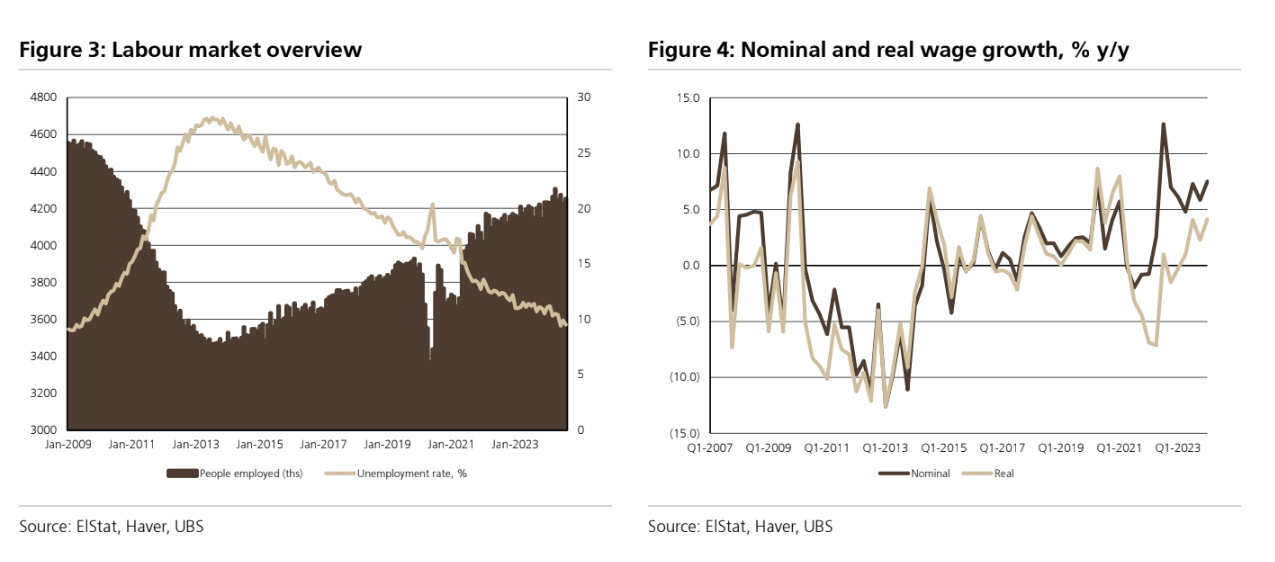

Δεύτερο, η κατανάλωση υποστηρίζεται από την έντονη αύξηση των πραγματικών μισθών (5% σε ετήσια βάση το α΄ φετινό εξάμηνο) και το γεγονός ότι ο πληθωρισμός των τροφίμων επιβραδύνθηκε αισθητά σε 2,8% σε ετήσια βάση τον Σεπτέμβριο του 2024 έναντι 8,2% σε ετήσια βάση ένα χρόνο πριν. Επιπλέον, συνεχίστηκε η αύξηση της απασχόλησης και το ποσοστό ανεργίας υποχώρησε στο 9,5% τον Αύγουστο – το χαμηλότερο από το καλοκαίρι του 2009.

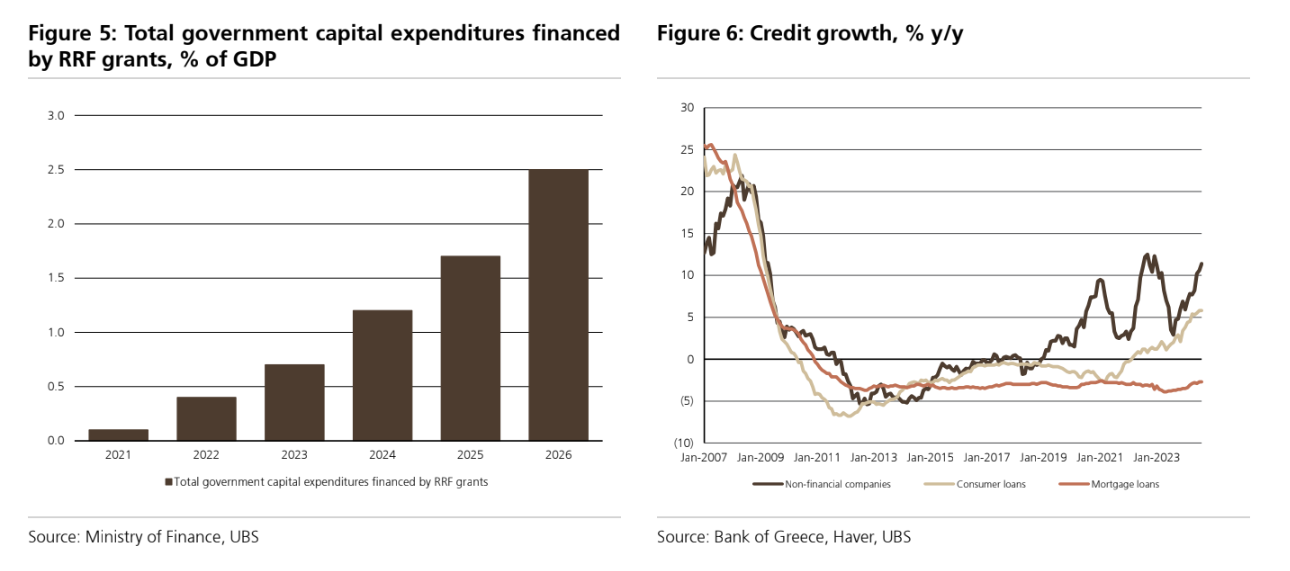

Τρίτο, οι επενδύσεις θα πρέπει να επωφεληθούν από την τρίτη εκταμίευση κεφαλαίων του Ταμείου Σταθερότητας και Ανάπτυξης προς την Ελλάδα (2,3 δισ. ευρώ), με αποτέλεσμα η συνολική απορρόφηση να ανέλθει σε 17,2 δισ. ευρώ από το κονδύλι των 36 δισ. ευρώ του Ταμείου Σταθερότητας και Ανάπτυξης.

Επιπλέον, η αύξηση των επιχειρηματικών δανείων έχει επιταχυνθεί και έφτασε το 11,4% σε ετήσια βάση τον Αύγουστο.

Τέταρτο, τα έσοδα από τον τουρισμό αναμένεται να φτάσουν τα 22 δισ. ευρώ φέτος, ή κατά 7% περίπου πάνω από τις περσινές εισροές. Σημειώνουμε ότι οι πρόσφατες αλλαγές που ανακοινώθηκαν (απαγόρευση νέων βραχυχρόνιων μισθώσεων, αύξηση των φόρων για τις βραχυχρόνιες μισθώσεις και νέα εισφορά για τους επισκέπτες κρουαζιερόπλοιων σε ορισμένα ελληνικά νησιά) ενδέχεται να αποτελέσουν κάποιους αντίθετους ανέμους στις επιδόσεις του τομέα το 2025.

Πέμπτο, τα στοιχεία υψηλής συχνότητας για τη δραστηριότητα του γ’ τριμήνου δείχνουν περαιτέρω αύξηση της δραστηριότητας.

Ως τελευταίο σημείο, τονίζουμε ότι, ενώ οι οικονομικές επιδόσεις της Ελλάδας είναι πιθανό να παραμείνουν εξαρτημένες από την πορεία της Ευρωζώνης, οι ευαισθησίες του παρελθόντος για την ανάπτυξη (1-1,2% βραδύτερη αύξηση του ελληνικού ΑΕΠ για κάθε 1% βραδύτερη ανάπτυξη στην Ευρωζώνη) ενδέχεται να υπερτονίζουν αυτή τη σχέση, δεδομένου του σημερινού ρόλου των κονδυλίων της ΕΕ και του δραματικά καλύτερου σημερινού δημοσιονομικού και τραπεζικού συστήματος. Αναμένουμε αύξηση του ΑΕΠ το 2025 στο 3%, η οποία είναι 100 μ.β. πάνω από το consensus», εξηγεί η UBS.

Θέμα 2: άλλη μια δημοσιονομική υπεραπόδοση έναντι των στόχων φαίνεται πιθανή το 2024

«Πιστεύουμε ότι η κυβέρνηση βρίσκεται σε καλό δρόμο για να επιτύχει τους αναθεωρημένους προς τα πάνω στόχους για πρωτογενές πλεόνασμα 2,4% και 2,5% του ΑΕΠ για το 2024 και το 2025 αντίστοιχα (έναντι των προβλέψεων για πρωτογενές πλεόνασμα 2,1% στο Πρόγραμμα Σταθερότητας του 2024).

Την περίοδο Ιανουαρίου-Αυγούστου 2024, το σωρευτικό πρωτογενές πλεόνασμα του προϋπολογισμού ανήλθε σε 7,5 δισ. ευρώ, ξεπερνώντας τόσο τον στόχο των 3,3 δισ. ευρώ όσο και το περσινό πρωτογενές πλεόνασμα των 5,6 δισ. ευρώ για την αντίστοιχη περίοδο. Ακόμη και αν ληφθούν υπόψη ορισμένα ζητήματα σχετικά με τη λογιστική των ταμειακών και δεδουλευμένων, η προσαρμοσμένη υπεραπόδοση έναντι του στόχου Ιανουαρίου-Αυγούστου είναι 1,1 δισ. ευρώ ή 0,5% του ΑΕΠ.

Το αποτέλεσμα αυτό οφείλεται κυρίως στην καλύτερη είσπραξη φόρων (υπέρβαση του στόχου κατά 2 δισ. ευρώ), η οποία αντανακλά την ισχυρότερη είσπραξη φόρων εισοδήματος νομικών προσώπων και επιχειρήσεων λόγω της σταθερής οικονομικής ανάκαμψης και των μέτρων κατά της φοροδιαφυγής. Δεδομένης της απόφασης για επέκταση του Προγράμματος Δημοσίων Επενδύσεων πριν από το τέλος του 2024, δεν υπάρχει περιθώριο για πρόσθετες δαπάνες.

Όσον αφορά τον προϋπολογισμό του 2025 υπάρχουν δύο σημαντικοί στόχοι για την Ελλάδα – προερχόμενοι από τους κανόνες του Συμφώνου Σταθερότητας: α) το πρωτογενές πλεόνασμα του προϋπολογισμού να φτάσει το 2,1%, όπως αναφέρεται παραπάνω, και β) η αύξηση των πρωτογενών δαπανών να μην υπερβαίνει το 3%. Η κυβέρνηση στοχεύει σε νέες δαπάνες ύψους 3,5 δισ. ευρώ ή 1,4% του ΑΕΠ το 2025.

Προβλέπουμε ότι ο λόγος του δημόσιου χρέους προς το ΑΕΠ θα μειωθεί περαιτέρω με ταχείς ρυθμούς. Εκτιμούμε ότι ο λόγος θα διαμορφωθεί στο 152% του ΑΕΠ και στο 144% του ΑΕΠ στο τέλος του 2024 και στο τέλος του 2025 αντίστοιχα.

Οι εκτιμήσεις της κυβέρνησης είναι κάπως πιο συντηρητικές στο 149% για το τέλος του 2025, αλλά ακόμη και στις δικές της προβλέψεις το δημόσιο χρέος προς το ΑΕΠ θα μειωθεί στο 133% του ΑΕΠ μέχρι το 2028», συνεχίζει η ελβετική τράπεζα.

Θέμα 3: Περαιτέρω μείωση των αποδόσεων των ομολόγων

«Η επιστροφή της Ελλάδας στην κατηγορία της επενδυτικής βαθμίδας στις αρχές του έτους, σε συνδυασμό με τις επακόλουθες αναβαθμίσεις των προοπτικών από σταθερές σε θετικές από την S&P στις 19 και τη Moody’s στις 15 Σεπτεμβρίου (αν και διατήρησε την αξιολόγηση της Ελλάδας μια βαθμίδα κάτω από την κατηγορία της επενδυτικής βαθμίδας), άνοιξαν τον δρόμο για περαιτέρω συμπίεση των περιθωρίων των αποδόσεων των ελληνικών ομολόγων σε σχέση με τα spreads των γερμανικών ομολόγων.

Επί του παρόντος, τα 10ετή ελληνικά spreads διαπραγματεύονται περίπου στις 100 μ.β., επιστρέφοντας σχεδόν στα επίπεδα πριν από την παγκόσμια χρηματοπιστωτική κρίση (GFC). Τα ελληνικά ομόλογα έχουν σημειώσει σημαντική ανάκαμψη, ενισχυμένα από τις ισχυρές οικονομικές επιδόσεις της χώρας, τα θετικά πρωτογενή ισοζύγια και τα μειωμένα επίπεδα χρέους/ΑΕΠ.

Με τους οικονομολόγους μας να αναμένουν ότι η Ελλάδα θα υπερβεί ακόμη και τον στόχο του Προγράμματος Σταθερότητας 2024 για πρωτογενές πλεόνασμα 2,1% του ΑΕΠ τόσο το 2024 όσο και το 2025, η θετική δυναμική στα ομόλογα θα συνεχιστεί. Επιπλέον, η οικονομική υπεραπόδοση της Ελλάδας σε σχέση με άλλες ομοειδείς χώρες της Ευρωζώνης αναμένεται να συνεχιστεί και το επόμενο έτος, με τα επίπεδα ΑΕΠ/χρέος να προβλέπεται ότι θα μειωθούν περαιτέρω σε περίπου 152%-153% από 162% το 2023.

Η πρόσθετη χαλάρωση της πολιτικής της ΕΚΤ και οι αυξανόμενες προσδοκίες για επιτάχυνση των μειώσεων των επιτοκίων, μετά τη μείωση κατά 50 μ.β. της Fed τον Σεπτέμβριο, θα πρέπει να στηρίξουν τις διάρκειες των ευρωπαϊκών ομολόγων.

Ο ετήσιος στόχος μας για τα 10ετή ελληνικά ομόλογα είναι 3% έως το τέλος του τρέχοντος έτους και 2,7% έως το τέλος του 2025.

Η πρόβλεψή μας για τις αποδόσεις στο τέλος του 2024 είναι περίπου 10 μ.β. χαμηλότερα από τα τρέχοντα επίπεδα. Όσον αφορά τους κινδύνους, αναμένουμε ότι η δημοσιονομική αβεβαιότητα της Γαλλίας θα διατηρήσει τις πιέσεις στα spreads των ευρωπαϊκών ομολόγων, έως ότου αποκτήσουμε μεγαλύτερη σαφήνεια σχετικά με τις δημοσιονομικές προοπτικές.

Με τη Γαλλία, καθώς και με την Ιταλία και έξι άλλες χώρες της ΕΕ, να βρίσκεται υπό διαδικασία υπερβολικού ελλείμματος και το νέο δημοσιονομικό πλαίσιο της ΕΕ να είναι σε ισχύ, υπάρχει επιτακτική ανάγκη για δημοσιονομική εξυγίανση και πολιτικό συμβιβασμό, ο οποίος μπορεί να αποδειχθεί δύσκολο να επιτευχθεί.

Υπό το πρίσμα αυτών των εξελίξεων, θεωρούμε ότι είναι δύσκολο τα spreads της Ελλάδας να συμπιεστούν σημαντικά από αυτό το σημείο και αναμένουμε ότι θα παραμείνουν σε ένα εύρος τιμών γύρω από το επίπεδο των 100 μ.β. μέχρι το τέλος του έτους», προβλέπει ο οίκος.

Θέμα 4: Αισιοδοξία για τις μετοχές του τραπεζικού τομέα

«Έχοντας ξεκινήσει τον Ιούλιο την κάλυψη των συστημικών ελληνικών τραπεζών με αξιολογήσεις buy και για τις τέσσερις τράπεζες, παραμένουμε αισιόδοξοι με την επενδυτική υπόθεσή τους.

Επισημαίνουμε τρεις βασικούς λόγους για την υπόθεση αγοράς μας:

Πρώτο, οι τράπεζες έχουν βγει δυναμικά από την κρίση, καθώς τα NPEs ομαλοποιήθηκαν και με σταθερή κερδοφορία που οδηγεί στην αύξηση της καθαρής αξίας και του κεφαλαίου.

Με τις τράπεζες να έχουν καταβάλει πρόσφατα το πρώτο μέρισμα μετά από περισσότερο από μια δεκαετία, βλέπουμε σημαντικές δυνατότητες για διανομές, πιθανότατα πέρα και πάνω από τα συντηρητικά τους σχέδια πληρωμών.

Το διαθέσιμο κεφάλαιο για διανομή πάνω από τους εσωτερικούς κεφαλαιακούς στόχους τους κατά τα επόμενα τρία χρόνια θα μπορούσε να ανέλθει σε 60% της κεφαλαιοποίησης του κλάδου.

Δεύτερο, οι τράπεζες είναι μεγάλοι ωφελημένοι από έναν ισχυρό κύκλο εταιρικών πιστώσεων, καθώς προβλέπουμε ότι οι εταιρικές πιστώσεις θα αυξηθούν κατά 8,7% ετησίως το 2023-2026, καθώς τα αποτελέσματα του β’ τριμήνου αποκάλυψαν ζωηρή αύξηση των εταιρικών πιστώσεων (+3,5% σε τριμηνιαία βάση, +10,2% σε ετήσια βάση).

Αυτό σε συνδυασμό με τα επιτοκιακά περιθώρια (NIMs) που διατηρούνται καλύτερα από το αναμενόμενο (αντιστάθμιση και χαμηλότερα για μεγαλύτερα beta καταθέσεων) θα πρέπει να οδηγήσει σε πιο ανθεκτική παραγωγή καθαρών εσόδων από τόκους (NII) από ότι αναμενόταν από την αγορά.

Τρίτο, οι τράπεζες προβάλλονται ως ορισμένες από τις φθηνότερες τόσο στο πλαίσιο των ευρωπαϊκών τραπεζών, όσο και στο πλαίσιο των οικονομιών της Ευρώπης, ιδίως σε σχέση με τον δείκτη εσωτερικής αξίας P/TNAV έναντι του δείκτη αποδοτικότητας ROTE.

Υπολογίζουμε ένα τεκμαρτό κόστος ιδίων κεφαλαίων που κυμαίνεται από 17,2% έως 21,4% για τις τέσσερις τράπεζες, το οποίο θα πρέπει να εξεταστεί στο πλαίσιο μιας απόδοσης του δεκαετούς ομολόγου μόλις 3,1%, ενώ βλέπουμε την απόδοση του ομολόγου να μειώνεται περαιτέρω από εδώ και πέρα.

Βλέπουμε ανοδική πορεία στα συντηρητικά επιχειρηματικά σχέδια με πιθανές αναβαθμίσεις με την πάροδο του χρόνου να αποτελούν καταλύτη για επαναξιολόγηση.

Αν και έχουμε αξιολογήσεις buy και για τις τέσσερις τράπεζες, προτιμούμε την Εθνική Τράπεζα (ποιοτικό franchise με υψηλή κερδοφορία και πλεονάζοντα κεφάλαια) και την Τράπεζα Πειραιώς (προοπτική επαναξιολόγησης, μεγαλύτερη ελληνική τράπεζα με σταθερή κερδοφορία καθώς βγήκε ισχυρότερη από την κρίση)», καταλήγει ο οίκος.

Διαβάστε επίσης:

Κοινωνική Αντιπαροχή: Έως το τέλος του έτους ο πρώτος διαγωνισμός

Κωστής Χατζηδάκης για Εθνική: Ρεκόρ αποκρατικοποιήσεων, ξεπερνούν τα 7,8 δισ. ευρώ τα έσοδα

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Winners & Losers: Κερδισμένοι και χαμένοι, Μάρτιος 2025

- Πριγκίπισσα Ίναρα Αγά Χαν: Οι βασιλικοί τίτλοι, τα σκάνδαλα, η απιστία, το διαζύγιο θρίλερ και το θρυλικό διαμάντι των 36 καρατίων

- Βασίλης Σπηλιωτόπουλος: «Αναζητώ τον Παράδεισο γύρω μου»

- Piaggio Hellas: Οι ισχυρές επιδόσεις και το 20ετές πήγαινε- έλα για ένα φορολογικό πρόστιμο