ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Τι σηματοδοτεί ο θετικός αιφνιδιασμός της Moody’s με τη διπλή αναβάθμιση – Πού κρίνεται η επενδυτική βαθμίδα

Το ερώτημα που βασανίζει τους επενδυτές αναφορικά με την Ελλάδα είναι αν μπορούν να συνεχιστούν οι ισχυρές μακροοικονομικές επιδόσεις της χώρας, επισημαίνει ο Gyorgy Kovacs της UBS.

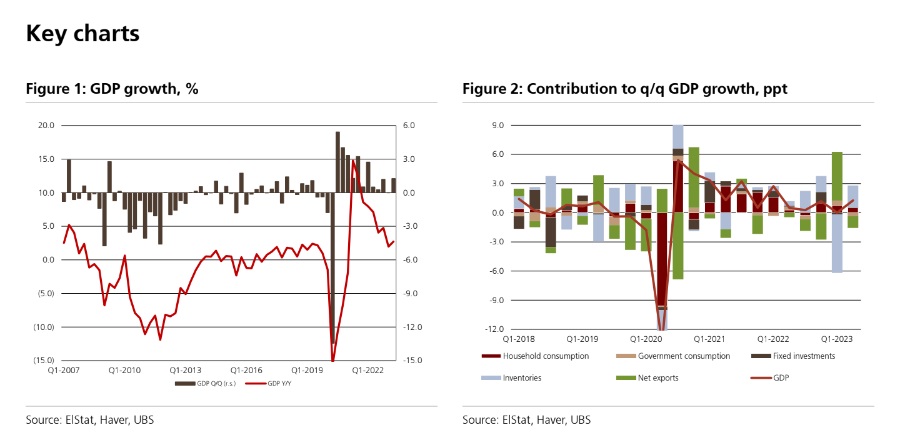

Η Ελλάδα είχε εξαιρετικές μακροοικονομικές επιδόσεις την περίοδο 2021-2022 με μέση ανάπτυξη 7,2%, έγκαιρη απορρόφηση των κονδυλίων της ΕΕ (RRF), ανάκαμψη του τουρισμού και σημαντική μείωση του δημόσιου χρέους 40% του ΑΕΠ.

Ωστόσο, οι τρέχουσες συζητήσεις των επενδυτών επικεντρώνονται περισσότερο στο κατά πόσον αυτή η ιστορία έχει περαιτέρω συνέχεια, ιδίως όσον αφορά τέσσερις πτυχές, που είναι οι εξής:

· Πρώτο, οι καθοδικοί κίνδυνοι για την ανάπτυξη (εν μέρει) που σχετίζονται με τις πρόσφατες φυσικές καταστροφές (πυρκαγιές, πλημμύρες).

· Δεύτερο, τι θα συμβεί σε ενδεχόμενες ευρωπαϊκές αντιξοότητες αναφορικά με την ανάπτυξη.

· Τρίτο, ο ρυθμός και η σημασία των αναβαθμίσεων αξιολόγησης.

· Τέταρτο, οι αντίξοες συνθήκες επαναξιολόγησης των τραπεζών από την κορύφωση των περιθωρίων τους (NIMs) και τις υψηλότερες αποδόσεις των γερμανικών ομολόγων Bunds.

«Ενώ οι εξαιρετικές επιδόσεις του 2021-2022 δεν είναι πιθανό να επαναληφθούν και τα μακροοικονομικά κέρδη είναι πιθανό να είναι πιο σταδιακά, παραμένουμε εποικοδομητικοί για τα ελληνικά μακροοικονομικά δεδομένα, λόγω: α) της ανθεκτικής ανάπτυξης εν μέρει λόγω της διαθεσιμότητας και του ιστορικού για την απορρόφηση των κονδυλίων της ΕΕ, β) του συγκρατημένου πληθωρισμού, γ) των υγιών τάσεων στον τουρισμό και δ) της διαρκής μείωσης του δημόσιου χρέους», επισημαίνει η UBS.

Αναφορικά με την ανάπτυξη, η UBS αναθεωρεί την ανάπτυξη προς τα κάτω για το 2023-2024, αλλά παραμένει πάνω από τις εκτιμήσεις του consensus των οικονομολόγων.

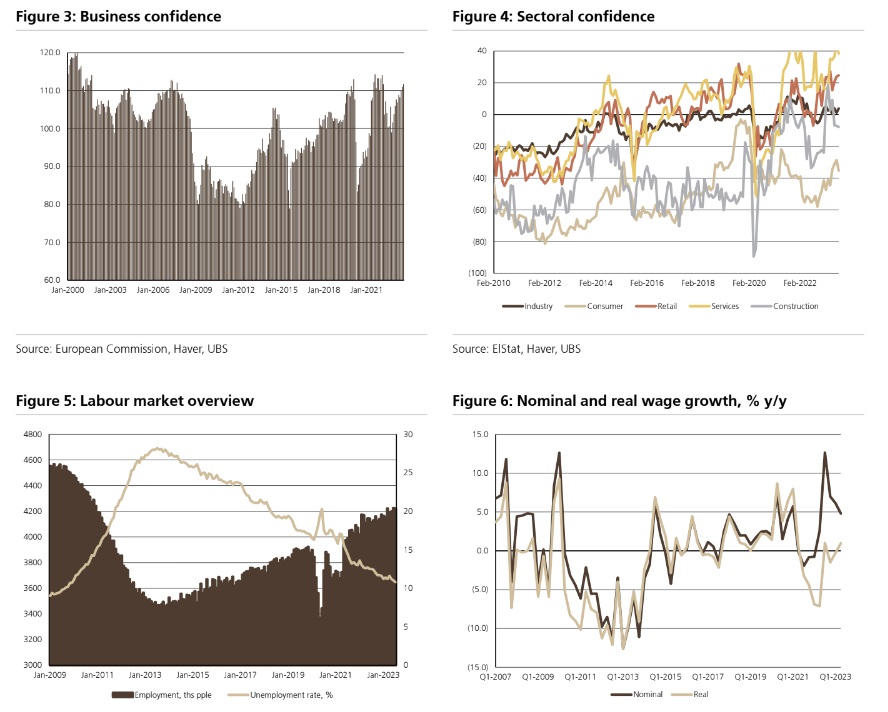

Ο ρυθμός αύξησης του ελληνικού ΑΕΠ επιταχύνθηκε το β΄ τρίμηνο κατά 1,3% τριμηνιαίως και 2,7% ετησίως από 0% τριμηνιαίως το α΄ τρίμηνο. Η ανθεκτική κατανάλωση των νοικοκυριών, οι αυξανόμενες επενδύσεις παγίου κεφαλαίου (κτίρια και κατασκευές) και τα αποθέματα οδήγησαν το ΑΕΠ.

«Οι αρχικές ενδείξεις για το γ’ τρίμηνο μέχρι στιγμής είναι μικτές. Από τη μία πλευρά, η επιχειρηματική εμπιστοσύνη αυξήθηκε στο 111,7% τον Αύγουστο χάρη στην αυξανόμενη αισιοδοξία στη βιομηχανία και στον τομέα του λιανικού εμπορίου και αυτή η μέτρηση στο παρελθόν ήταν συμβατή με αύξηση του ΑΕΠ κατά περίπου 5% σε ετήσια βάση.

Στο ίδιο κλίμα, η βιομηχανική παραγωγή του Ιουλίου ξεπέρασε τη μέση παραγωγή του β΄ τριμήνου κατά 1,4%.

Από την άλλη πλευρά, τα στοιχεία για τον κύκλο εργασιών σε επίπεδο οικονομίας μειώθηκαν περαιτέρω σε -7,2% σε ετήσια βάση τον Ιούλιο από -6% σε ετήσια βάση τον Ιούνιο, και οι ταξινομήσεις οχημάτων ήταν επίσης λίγο χαμηλότερες από ότι το β΄ τρίμηνο», συνεχίζει ο Kovacs.

«Ενώ φαίνεται ότι οι πυρκαγιές του Ιουλίου στη Ρόδο πιθανόν να είχαν περιορισμένη αρνητική ανάπτυξη, ωστόσο υπάρχει σαφής ανησυχία για τις ζημιές που προκλήθηκαν από την καταιγίδα Daniel και τις επακόλουθες πλημμύρες στη Θεσσαλική πεδιάδα.

Η πληγείσα περιοχή είναι πολύ σημαντική για τη γεωργία και συνεπώς μπορεί να έχει τόσο άμεση (χαμηλότερη συμβολή της γεωργίας) όσο και έμμεση συνέπεια στην ανάπτυξη. Αναμένουμε ότι η ανάπτυξη θα παραμείνει ανθεκτική το γ΄ τρίμηνο του 2023 και προβλέπουμε μια πιο ορατή επιδείνωση της δυναμικής για το δ΄ τρίμηνο.

Συνολικά, δεδομένου του πιο δύσκολου αναπτυξιακού σκηνικού, μειώνουμε τις προβλέψεις μας για το ΑΕΠ του 2023 και του 2024 σε 3% και για τα δύο έτη από 4,1% και 3,2% αντίστοιχα. Το ΑΕΠ θα πρέπει να οδηγηθεί κυρίως από την κατανάλωση των νοικοκυριών και τις επενδύσεις. Παραμένουμε 1,2% πάνω από το consensus για το 2023 και 1,5% για το 2024», εξηγεί η UBS.

Αναβάθμιση της επενδυτικής βαθμίδας

H αναβάθμιση της επενδυτικής βαθμίδας είναι σαφώς χρήσιμη, αλλά το περιθώριο πτώσης των αποδόσεων μπορεί να είναι μικρό.

«Μετά τις εκλογές του Ιουνίου, η πιστοληπτική ικανότητα της Ελλάδας αναβαθμίστηκε εκ νέου σε επενδυτικό βαθμό από τη DBRS, όπως και από δύο άλλους οίκους (ο ιαπωνικός οίκος αξιολόγησης Rating and Investment Information (R&I) και Scope).

Η αξιολόγηση του οίκου DBRS επιτρέπει ήδη στην ΕΚΤ να συμπεριλάβει τα ελληνικά κρατικά ομόλογα στα προγράμματα αγοράς περιουσιακών στοιχείων χωρίς παρέκκλιση και μειώνει το haircut που εφαρμόζεται στα ομόλογα του ελληνικού δημοσίου που τοποθετούνται ως εγγύηση από τις ελληνικές τράπεζες με την ΕΚΤ για αναχρηματοδότηση», εξηγεί η UBS.

Η UBS αναμένει πτώση των αποδόσεων των δεκαετών γερμανικών ομολόγων στο 0,9% έως το τέλος του 2024, γεγονός που θα μπορούσε να προκαλέσει σημαντική πτώση των αποδόσεων των ελληνικών ομολόγων το επόμενο έτος.

«Η Moody’s αύξησε την πιστοληπτική ικανότητα της Ελλάδας σε μία βαθμίδα κάτω από την επενδυτική βαθμίδα την περασμένη Παρασκευή. Τόσο η S&P όσο και η Fitch βρίσκονται μία βαθμίδα κάτω από την αξιολόγηση IG (η S&P με θετικές προοπτικές) και οι αξιολογήσεις τους έχουν προγραμματιστεί για τις 20 Οκτωβρίου και την 1η Δεκεμβρίου, αντίστοιχα. Αν αναβαθμίσουν την αξιολόγηση της Ελλάδας σε IG και οι δύο αυτοί οίκοι, η Ελλάδα θα κάνει σημαντική πρόοδο για να μπορέσει να δεχθεί επενδύσεις.

Δεδομένου ότι οι αποδόσεις των ελληνικών 10ετών ομολόγων διαπραγματεύονται εντός των ιταλικών 10ετών ομολόγων (BTPs) από τα μέσα Μαΐου (-40 μ.β.), φαίνεται ότι η αγορά έχει ήδη τιμολογήσει την υπόθεση της αναβάθμισης σε IG. Παρά το γεγονός αυτό, οι αποδόσεις των ελληνικών δεκαετών ομολόγων μειώθηκαν μόνο κατά 50 μ.β. από την αρχή του έτους, καθώς η πίεση από τις αποδόσεις του πυρήνα των γερμανικών και των αμερικανικών ομολόγων περιόρισε την κίνηση», καταλήγει η UBS.

Διαβάστε επίσης:

Τι αλλάζει από 1/1/2024 για επαγγελματίες και επιχειρήσεις – MyDATA, POS και μετρητά κάτω από €500

Πώς η Λαγκάρντ από αγαπημένη των αγορών έγινε μαύρο πρόβατο των κυβερνήσεων

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Κυριάκος Πιερρακάκης: Ο προϋπολογισμός του 2026 είναι πρόλογος μιας νέας εποχής ευθύνης για τη χώρα

- Κυριάκος Μητσοτάκης: Live η ομιλία του πρωθυπουργού για τον προϋπολογισμό του 2026

- Λεωφορεία: Το ωράριο δρομολογίων και οι στάσεις εργασίας των οδηγών

- Κωστής Χατζηδάκης: Πρόσθετο πακέτο 160 εκατομμυρίων για στήριξη κτηνοτρόφων, βαμβακοπαραγωγών και σιτοπαραγωγών