Παπασταύρου-Φλώρος

Είναι βέβαιο ότι άπαντες γνωρίζετε ότι τα τελευταία 4 χρόνια, ένα από τα πρόσωπα που πρωταγωνίστησε ήταν ο τέως αρχηγός ΓΕΕΘΑ Κωνσταντίνος Φλώρος.

Συνεπής, αυστηρός, αλλά πάνω από όλα δίκαιος ο κ. Φλώρος είναι βέβαιο ότι απέδειξε την αξία του, σε όλη τη στρατιωτική του θητεία.

Μετά τη συνεδρίαση του ΚΥΣΕΑ την προηγουμένη εβδομάδα, υπουργός Επικρατείας Σταύρος Παπασταύρου, συνάντησε κατ’ ιδίαν τον απερχόμενο αρχηγό ΓΕΕΘΑ.

Ο Παπασταύρου τον ευχαρίστησε για την προσφορά του, την ευδόκιμη ολοκλήρωση της θητείας του, καθώς για την αποτελεσματική συνεργασία με την κυβέρνηση του Κυριάκου Μητσοτάκη στην αντιμετώπιση σημαντικών προκλήσεων και υβριδικών απειλών τα τελευταία 4 χρόνια.

«Σας ευχαριστώ για τις πολύτιμες υπηρεσίες σας προς την πατρίδα», είπε ο κ. Παπασταύρου απευθυνόμενος στον κ. Φλώρο.

Και πρόσθεσε: «Η τετραετής θητεία σας συνδυάστηκε με την αναβάθμιση και ενίσχυση των Ενόπλων Δυνάμεων και της αποτρεπτικής ικανότητας της χώρας μας, που είναι σήμερα ισχυρότερη από ποτέ. Ταυτόχρονα, η Ελλάδα εμβάθυνε περαιτέρω τις στέρεες στρατηγικές σχέσεις με σημαντικούς συμμάχους ανά τον κόσμο.

Σε ιδιαίτερα δύσκολες στιγμές διατηρήσατε στο ακέραιο το αξιόμαχο, το επίπεδο ετοιμότητας, καθώς και το φρόνημα των Ενόπλων Δυνάμεων, προασπίζοντας τις αξίες του ελληνισμού και την εδαφική μας ακεραιότητα».

Φωκίων Καραβίας: Σε 3 μήνες +20% η Eurobank

Τον περασμένο Οκτώβρη, η διοίκηση της EUROBANK υπό τον Φωκίωνα Καραβία αποφάσισε να εξαγοράσει το ποσοστό των μετοχών που κατείχε το ΤΧΣ στην τιμή των 1,8 ευρώ.

Παρά το γεγονός ότι η τιμή της μετοχής ήταν στα 1,46 ευρώ.

Τότε κάποιοι κακόβουλοι μειδίασαν θεωρώντας την τιμή του πακέτου ακριβή.

Οι μετοχές αυτές που ήταν το 1,4% του μετοχικού κεφαλαίου της EUROBANK που εξαγοράστηκαν, τελικά διαγράφησαν.

Αυτό που έχει σημασία είναι ότι σήμερα μόλις 3 μήνες μετά, οι κακεντρεχείς διαψεύστηκαν.

Η διοίκηση της τράπεζας και προφανώς και ο μέτοχος με την κίνηση που έκαναν τον Οκτώβριο ανέδειξαν την αξία της τράπεζας.

Η πορεία της μετοχής δείχνει ξεκάθαρα ότι το όριο των 1,8 ευρώ είναι θέμα μόνο ολίγων ημερών να ξεπεραστεί.

Την Παρασκευή η τιμή της μετοχής της EUROBANK ΕΥΡΩΒ 0% 2,10 έκλεισε στα 1,76 ευρώ με άνοδο 2,65%.

Τα μαθηματικά είναι απλά.

Σήμερα η Τράπεζα έχει αξία 6,54 δισ. ευρώ.

Το ποσοστό του βασικού μετόχου που είναι η FAIRFAX και κατέχει το 33,47% έχει αξία 2,256 δισ. ευρώ.

Τον περασμένο Οκτώβριο με τη μετοχή στα 1,46 ευρώ, οι μετοχές του καναδικού fund είχαν αξία 20% χαμηλότερα, δηλαδή 1,880 δισ. ευρώ.

Για την εξαγορά του πακέτου του 1,4% στα 1,8 ευρώ η τράπεζα δαπάνησε 93,7 εκατ. Ευρώ.

Οι πράξεις είναι απλές, καθώς τώρα το 33,47% των μετοχών που κατέχει η FAIRFAX υπό τον PREM WATSA, τιμολογείται 376 εκατ. ευρώ υψηλότερα.

Ο Κ1 και η Τράπεζα Πειραιώς

Η απόφαση για το ακριβές ποσοστό που κατέχει το Ταμείο Χρηματοπιστωτικής Σταθερότητας στην Τράπεζα Πειραιώς που σήμερα φθάνει το 27%, θα την λάβει ένας άνθρωπος.

Ο Πρωθυπουργός Κυριάκος Μητσοτάκης.

Ή αλλιώς Κ1, όπως συνηθίζουν να τον ονομάζουν όταν αναφέρονται σε αυτόν οι υπουργοί του.

Αφού προφανώς ζυγίσει τα υπέρ και τα κατά.

Τουλάχιστον μέχρι την Παρασκευή, συγκεκριμένη απόφαση εντός του Μεγάρου Μαξίμου και για την ακρίβεια από τον Κυριάκο Μητσοτάκη δεν υπήρχε.

Κάτι που όπως εκτιμάται θα γίνει στις επόμενες εβδομάδες.

Το πιθανότερο, όμως είναι ότι θα ακολουθηθεί το μοντέλο της Εθνικής Τράπεζας, το οποίο κρίθηκε επιτυχημένο.

Δηλαδή να πωληθεί τώρα ένα ποσοστό πέριξ του 17% και για το υπόλοιπο 10% στο μέλλον.

Υπενθυμίζεται ότι στην Εθνική Τράπεζα το Ταμείο Χρηματοπιστωτικής Σταθερότητας πούλησε το 22% (από 40,39%) στην τιμή των 5,3 ευρώ.

Υπενθυμίζεται ότι αρχικά το Ταμείο είχε ανακοινώσει ότι θα δοθεί το 20% της Εθνικής Τράπεζας, με την ευχέρεια να διατεθεί στους επενδυτές ένα πρόσθετο ποσοστό 2%, μία εξέλιξη που θα συνδέονταν άμεσα με τη ζήτηση που θα υπήρχε, ενώ το εύρος προσφοράς ήταν μεταξύ 5 και 5,40 ευρώ.

Η επιτυχία του εγχειρήματος ήταν μεγάλη, ενώ η τιμή της μετοχής πλέον έχει προσεγγίσει τα 7 ευρώ, σχεδόν 50 ημέρες μετά την διενέργεια του placement.

Όσον αφορά τα ποσοστά που θα δοθούν έχουν αναπτυχθεί «δυο στρατόπεδα».

Το ένα είναι οι σύμβουλοι οι οποίοι επιθυμούν όπως είναι λογικό να πουληθεί το 27% των μετοχών.

Οι πιο πονηροί λένε ότι οι σύμβουλοι σκέφτονται μόνο τις προμήθειες που θα εισπράξουν και για τον λόγο αυτό οι εισηγήσεις τους είναι παρόμοιες.

Φυσικά στα επιχειρήματα τους δεν αναφέρουν τις υψηλές προμήθειες, αλλά λένε ότι οι αγορές θέλουν να πουληθεί ολόκληρο κ.λ.π. κ.λ.π.

Όσοι έχουν αντίθετη άποψη καταρρίπτουν αυτό το επιχείρημα και δείχνουν την Εθνική Τράπεζα λέγοντας ότι το placement είχε εξαιρετική πορεία και η τιμή της μετοχής είναι τώρα στα 7 ευρώ.

Σε κάθε περίπτωση άπαντες αναμένουν και την εισήγηση της Bank of America που είναι σύμβουλος του ταμείου Χρηματοπιστωτικής Σταθερότητας.

Η εμπλοκή συστημικής τράπεζας στην υπόθεση του δεξαμενοπλοίου στο Ιράν

Όσο ενημερώνομαι για την περιπέτεια του δεξαμενοπλοίου St. Nicolas το οποίο κρατείται από δυνάμεις του Ιράν, τόσο μου έρχεται στο νου η λαϊκή ρήση για κάποιους «που ξύνονται στην γκλίτσα του τσομπάνη».

Εν προκειμένω ποιος είναι ο τσοπάνης και ποια η γκλίτσα του θα σας αφήσω να το διαπιστώσετε μόνοι σας, αφού σας παραθέσω τα πραγματικά περιστατικά.

Όπως λοιπόν έχετε ήδη ενημερωθεί από τα ρεπορτάζ του mononews, το πλοίο που κρατείται κατά το παρελθόν έφερε το όνομα Suez Rajan, είχε εμπλακεί σε μια πολύχρονη διαμάχη που τελικά οδήγησε το Υπουργείο Δικαιοσύνης των ΗΠΑ στην κατάσχεση 1 εκατομμυρίου βαρελιών ιρανικού αργού πετρελαίου που βρίσκονταν σε αυτό.

Το πλοίο, κατασκευής 2011 διαχειρίζεται η ναυτιλιακή Empire Navigation συμφερόντων του εφοπλιστή Σταμάτη Μόλαρη. Σύμφωνα με τα στοιχεία της Equasis, το τάνκερ από τις αρχές του περασμένου Σεπτεμβρίου έχει μετονομαστεί σε St Nicolas.

Η υπόθεση εν συντομία είχε εκτυλιχθεί τον Φεβρουάριο του 2022 όταν το Suez Rajan εντοπίστηκε να μεταφορτώνει ιρανικό πετρέλαιο από άλλο δεξαμενόπλοιο ανοικτά των ακτών της Κίνας, κατά παράβαση του αμερικανικού εμπάργκο στις εξαγωγές ιρανικού πετρελαίου.

Τότε η εταιρεία του Σταμάτη Μόλαρη δήλωσε την ενοχή της για το λαθρεμπόριο ιρανικού πετρελαίου και οι αμερικανικές αρχές κατέσχεσαν περίπου 1 εκατ. βαρέλια πετρελαίου από το δεξαμενόπλοιο.

Το πλοίο τότε άνηκε στην Oaktree Capital Management.

Σύμφωνα με πληροφορίες το πλοίο – που προφανώς ήταν στιγματισμένο – πωλήθηκε σε εταιρεία συμφερόντων του κ. Μολάρη.

Η συμφωνία χρηματοδοτήθηκε από συστημική τράπεζα, η οποία όπως συμβαίνει σε αυτές τις περιπτώσεις έχει εγγράψει υποθήκη επί του πλοίου.

Ταυτόχρονα το πλοίο μετονομάστηκε σε St. Nicolas, γεγονός που απ’ ότι φαίνεται δεν εμπόδισε τους Ιρανούς να εντοπίσουν τα ίχνη οι οποίοι προφανώς δεν μπορούσαν να «χωνέψουν» τη ζημιά που είχαν υποστεί πριν από δύο χρόνια.

Με την τροπή που έχει λάβει πλέον η υπόθεση ο Άη Νικόλας να βάλει το χέρι του…

Προσεχώς δάνεια από… Βουλγαρία

Μπορεί εκ πρώτης να ακούγεται ως ανέκδοτο, μίας και μέχρι τώρα είχαμε συνηθίσει μόνο τα ψώνια από τα βουλγάρικα σούπερ μάρκετ στα οποία εξορμούσαν οι Βορεολλαδίτες προκειμένου να επωφεληθούν από τις χαμηλότερες τιμές.

Όμως πλέον και οι ελληνικές επιχειρήσεις θα μπορούν να «ψωνίζουν» φθηνά δάνεια από βουλγαρικές τράπεζες. (Τα στοιχεία της ΕΚΤ δείχνουν ότι ελληνικές τράπεζες συνεχίζουν ακάθεκτες να λειτουργούν με ένα υψηλότατο επιτοκιακό περιθώριο).

Η Βουλγάρικη Τράπεζα ProCredit Bank μετά από δάνειο 60 εκατ. ευρώ που εξασφάλισε από την EBRD θα μπορεί να προσφέρει χαμηλότοκα δάνεια σε βουλγάρικες αλλά και σε ελληνικές παρακαλώ επιχειρήσεις οι οποίες θέλουν να χρηματοδοτήσουν τα λεγόμενα «πράσινα προγράμματα».

Δηλαδή επενδύσεις που επικεντρώνονται στον περιορισμό των επιπτώσεων από την κλιματική αλλαγή και προάγουν την προστασία του περιβάλλοντος, συμπεριλαμβανομένων, μεταξύ άλλων, έργων ενεργειακής απόδοσης, ανανεώσιμων πηγών ενέργειας και μέτρων για την κλιματική ανθεκτικότητα.

Το δάνειο της EBRD θα επεκτείνει τις δραστηριότητες πράσινων δανείων της ProCredit Bank Bulgaria και θα επιταχύνει τη μετάβαση και των δύο χωρών προς πιο πράσινες, πιο βιώσιμες οικονομίες.

Η Procredit Bank Bulgaria υπήρξε πρωτοπόρος στην πράσινη χρηματοδότηση στη Βουλγαρία, αφοσιωμένη σε δραστηριότητες που στοχεύουν στην προστασία του περιβάλλοντος, στη βελτίωση της ενεργειακής απόδοσης και στη μείωση του οικολογικού αποτυπώματος.

Η ProCredit Bank Bulgaria, η οποία ιδρύθηκε το 2001 από μια συμμαχία διεθνών επενδυτών με προσανατολισμό στην ανάπτυξη, ανήκει πλέον αποκλειστικά στην ProCredit Holding, με έδρα τη Φρανκφούρτη και εστιάζει την υποστήριξή της σε μικρομεσαίες επιχειρήσεις (ΜΜΕ).

Μεγαλύτερο «πακέτο» για τα τηλεοπτικά δικαιώματα «παζαρεύει» η UEFA

Ο Wiseman σας έχει ενημερώσει για τις καθυστερήσεις στον διαγωνισμό για τα τηλεοπτικά δικαιώματα του Champions League.

Όπως μαθαίνω, η TEAM που διεξάγει τον διαγωνισμό για λογαριασμό της UEFA, έχει καθυστερήσει καθώς ασκεί πιέσεις για να αυξηθεί το ποσό που προσφέρει η Cosmote.

Να σας θυμίσω ότι στον διαγωνισμό έχει κατέβει η Cosmote TV, το Mega και ο Ant1.

Ωστόσο για ολόκληρο το πακέτο που αφορά όλους τους αγώνες του Champions League – Europa League – Conference League για την επόμενη τριετία (2024-2027), προσφορά έχει καταθέσει μόνο η Cosmote, γεγονός που την καθιστά μοναδική διεκδικήτρια και φαβορί.

Ακόμα δεν υπάρχει κάποια επίσημη ενημέρωση της TEAM για την πορεία του διαγωνισμού, ωστόσο πηγές της αγοράς αναφέρουν ότι ο λόγος που ακόμα δεν έχει βγει «λευκός καπνός», είναι ότι με αυτόν τον τρόπο προσπαθεί να πιέσει την Cosmote να καταθέσει καλύτερη προσφορά και να ανεβάσει το τίμημα προκειμένου να πάρει τα δικαιώματα.

Οι αρχικές εκτιμήσεις ήταν ότι ο διαγωνισμός θα ολοκληρωνόταν στα τέλη Δεκέμβρη, ωστόσο οι νέες πληροφορίες κάνουν λόγο για τις αρχές Φεβρουαρίου.

Η προσφορά που έχει καταθέσει η Cosmote δεν είναι γνωστή, ωστόσο κάποιες πληροφορίες αναφέρουν ότι η ΤΕΑΜ έχει βάλει τον πήχη κοντά στα 30 εκατ. ευρώ ετησίως για τα δικαιώματα, κάτι που σημαίνει ότι η τριετής σύμβαση μπορεί να προσεγγίζει τα 90 εκατ. ευρώ.

Η Καρατζάς & Συνεργάτες πίσω από το ομόλογο της Ideal

Στην επιτυχία της έκδοσης ομολόγου αξίας 100 εκατ. ευρώ της Ideal Holdings συνέβαλλε η δικηγορική εταιρεία «Καρατζά και Συνεργάτες», η οποία εργάστηκε συμβουλευτικά για την Εθνική Τράπεζα της Ελλάδος, την Τράπεζα Πειραιώς και τη Eurobank, που ενήργησαν ως συντονιστές και κύριοι ανάδοχοι για την προσφορά του ομολόγου.

Να θυμίσουμε ότι η προσφορά έτυχε εξαιρετικά θετικής ανταπόκρισης με συνολική συμμετοχή 3.559 επενδυτών, η συνολική έγκυρη ζήτηση ανήλθε σε 188,58 εκατ. ευρώ, σημειώνοντας υπερκάλυψη της έκδοσης κατά 1,89 φορές, ενώ στο ομόλογο τοποθετήθηκε και η Ευρωπαϊκή Τράπεζα Ανασυγκρότησης και Ανάπτυξης (EBRD) με 15 εκατ. ευρώ.

Για την υπόθεση εργάστηκαν ο Νίκος Φράγκος, Partner της δικηγορικής εταιρείας, και ο Γεώργιος Ζερβάκης, Associate, σε θέματα χρηματοοικονομικού δικαίου. Τα θέματα δικαίου των κεφαλαιαγορών χειρίστηκαν η Partner Αλεξάνδρα Κονδύλη, η Senior Counsel Ελεάνα Ρούγκα και οι Associates,Ηλιάνα Ιωάννου και Δημήτρης Πασσάς.

Ποιο δικηγορικό γραφείο θα εκπροσωπήσει το Υπουργείο Μεταφορών κατά της Ολυμπίας Οδού

Μια και πιάσαμε τα δικηγορικά να σας αναφέρω ότι το Υπουργείο Υποδομών και Μεταφορών οχυρώνεται περαιτέρω (νομικά εννοείται) προκειμένου να καταφέρει να επιβάλει καμπάνα 2 εκατ. Ευρώ στην παραχωρησιούχο ΟΛΥΜΠΙΑ ΟΔΟΣ Α.Ε.

Πρόκειται αν θυμάστε για την υπόθεση που αφορούσε στον αποκλεισμό των οδηγών στην Εθνική Οδό Αθηνών-Κορίνθου λόγω της πτώσης βράχων στην Κακιά Σκάλα στις αρχές του Δεκεμβρίου του 2022.

Oι τότε υπουργοί υποδομών και οικονομικών που ήταν αντίστοιχα οι Κώστας Καραμανλής και Θεοδώρος Σκυλακάκης επέβαλαν το διοικητικό πρόστιμο ύψους 2 εκατ. ευρώ

Η πιο πρόσφατη εξέλιξη στην υπόθεση αυτή είναι η απόφαση του υπουργού υποδομών, Χρήστου Σταϊκούρα, για την ανάθεση της υπόθεσης στο δικηγορικό γραφείο του Αναστάσιου Βαλτούδη, καθώς η Ολυμπία Οδός έχει προσφύγει σε διαιτησία.

Πρόκειται για την υψηλότερη χρηματική ποινή που μπορεί να επιβληθεί από τα δύο υπουργεία βάσει των όσων προβλέπει ο νόμος 4663/2020 και φαίνεται πως εξαντλήθηκε κάθε αυστηρότητα, όπως είχε γίνει τον Φεβρουάριο του ίδιου έτους για τον αποκλεισμό περισσότερων από 3000 οδηγών στην Αττική Οδό.

Ειρήνη Φρεζάδου: Πολυτεχνίτισσα και ερημοσπίτισσα!

Όχι δεν πρόκειται για την ξεκαρδιστική κωμωδία του Θανάση Βέγγου σε… θηλυκή έκδοση. Αντιθέτως πρόκειται για αστικό δράμα, αν δεν είχε τόσο κωμικοτραγική διάσταση.

Λοιπόν έχουμε και λέμε: την κ. Ειρήνη Φρεζάδου τη θυμάστε ασφαλώς, έχουμε ασχοληθεί με αδιάσειστα γραπτά στοιχεία μαζί της.

Ήταν η «ψυχή» της γνωστής παρεούλας του Κουκακίου.

Είχε (και έχει) αυτοαναγορευθεί σε τιμητή της πολιτιστικής μας κληρονομιάς στην περιοχή Ακρόπολης-Μακρυγιάννη-Κουκακίου και δεν άφηνε να πετάξει ούτε καρακάξα στην περιοχή χωρίς την άδειά της και χωρίς «διαβατήριο» από τη γνωστή και μη εξαιρετέα παρεούλα της.

Όλα αυτά, υποτίθεται, στο όνομα του πολιτισμού και της αρχιτεκτονικής παράδοσης.

Προσφυγές στο ΣτΕ έκανε, με τον Μπακογιάννη για σύμβουλος κατέβηκε (με εντυπωσιακή… αποτυχία, ούτε την ψήφο της δεν βρήκε), ελέγχους σε αρχαιολόγους ξεκινούσε, εξώδικα μοίραζε, απειλές κατά πάντων εκτόξευε.

Όλα αυτά για να αναιρεθούν άδειες που είχαν δοθεί νόμιμα από την Πολεοδομία Αθηνών και σύμφωνες με αποφάσεις του ΣτΕ.

Προσέξτε αναφερόμαστε σε άδειες υπό κατασκευή κτισμάτων και όχι για κτίσματα που ήδη λειτουργούν ως ξενοδοχεία.

Επειδή όμως το ψέμα έχει κοντά ποδάρια, ήρθε το ξημέρωμα και έλαμψε η αλήθεια: όλα αυτά η κ. Φρεζάδου (και η εκλεκτή κομπανία της φυσικά, να μην ξεχνιόμαστε) τα έκανε επειδή είχε συγκεκριμένα συμφέροντα.

Η παρεούλα νοικιάζει Airbnb στην περιοχή με πανάκριβο τίμημα και δεν ήθελε να φτιαχτεί οτιδήποτε θα χαλούσε τη θέα, άρα και τα… έσοδα της παρεούλας.

Ο καυγάς ήταν για το πάπλωμα που λέει και ο λαός, για τα λεφτά δηλαδή.

Όλα, όμως ήρθαν στο φως: οι αυθαιρεσίες της ίδιας της κ. Φρεζάδου στο δικό της διαμέρισμα, η αργομισθία της στο πολύπαθο «Ερρίκος Ντυνάν» και μάλιστα με σφραγίδα πορίσματος της Βουλής των Ελλήνων μέχρι και οι ποικίλες παρεμβάσεις της παρεούλας σε θεσμικά πρόσωπα.

Το «αυθαίρετο» που είχε αριστοτεχνικά και πυραμιδικά στηθεί μέσα σε ένα κανονικό πολιτιστικό Σύλλογο για να βγάζει χρήμα στο όνομα της πολιτιστικής παράδοσης και για το οποίο θα γράψουμε στο μέλλον αναλυτικά, αποδομείται πλέον με ραγδαίους ρυθμούς.

Οπότε, όπως μαθαίνω τελευταία η κ. Φρεζάδου μέσα στην απελπισία της άρχισε να παριστάνει και την αρχαιολόγο!

Έστειλε επιστολή στο Υπουργείο Πολιτισμού και στην Αρχαιολογική, με την οποία, όπως μου μεταφέρουν, ελέγχει τους αρχαιολόγους που επί χρόνια ανέσκαφαν το γειτονικό της αδειοδοτημένο οικόπεδο και δεν βρήκαν, όχι μόνο τον τάφο του Μεγάλου Αλεξάνδρου, αλλά ούτε σουγιά Κολοκοτρωναίικο.

Συνεπώς ολοκλήρωσαν τις έρευνες με το οικόπεδο «καθαρό» και με τη βούλα.

Να υποθέσω πως προσπαθεί να φοβίσει τους αρχαιολόγους που έκαναν σωστά τη δουλειά τους; Δεν θέλω να το πιστέψω διότι είναι επιστήμων άνθρωπος και οι κολλητοί φίλοι της είναι διαπρεπείς δικηγόροι.

Ίσως η αρχιτέκτων-πολεοδόμος-τοπογράφος-περιβαλλοντολόγος- και μη πετυχημένη πολιτικός και πλέον ΚΑΙ αρχαιολόγος κ. Φρεζάδου, ως θηλυκός Μανόλης Ανδρόνικος περίμενε να βρεί τη… χαμένη Ατλαντίδα στο οικόπεδο.

Τζίφος, όμως για την πολυτεχνίτισσα και ερημοσπίτισσα κ. Ειρήνη και για αυτό το λόγο, αντί για θηλυκός Ανδρόνικος εξελίχθηκε σε θηλυκό Θανάση Βέγγο της ταινίας «Πολυτεχνίτης και ερημοσπίτης».

Το κρυφό όπλο του Στάσση στο Λονδίνο…

Σας είχαμε γράψει πρώτοι από… πέρυσι για τον Γιώργο Στάσση και τη ΔΕΗ που στις 23 Ιανουαρίου θα πάνε στο Λονδίνο για να παρουσιάσουν το νέο επικαιροποιημένο επιχειρησιακό του σχέδιο 2024- 2027 και όπως σας γράφαμε χαρακτηριστικά η παρουσίαση θα γίνει «μπροστά σε ένα απαιτητικό κοινό που πολύ απλά είναι η… crème de la crème των διεθνών αναλυτών και επενδυτών».

Ήδη η αγορά προεξοφλεί εξαιρετική ανταπόκριση από το Capital Markets Day του Λονδίνου.

Αυτό επειδή ο Στάσσης ανήγγειλε και ολοκλήρωσε τις εξαγορές των Enel Romania, Κωτσόβολος και offshore αιολικό της Αλεξανδρούπολης, καθώς και τις σημαντικές συμφωνίες με τον Αλέξανδρο Εξάρχου της Ιντρακάτ για τις ΑΠΕ.

Παράλληλα, κάνει ειρηνική απόβαση στα Σκόπια παρά τις τρικλοποδιές που του βάζουν από το εξωτερικό (έχετε διαβάσει αναλυτικά στο wiseman), ενώ επεκτείνεται στις οπτικές ίνες και τους ταχυφορτιστές.

Υπάρχει, όμως και ένα ακόμη μεγάλο αλλά «κρυφό» προς το παρόν όπλο της ΔΕΗ που θα αξιοποιηθεί εν καιρώ και προσδίδει τεράστιες υπεραξίες στον όμιλο.

Σημειώστε το: Eίναι η τεράστια ακίνητη περιουσία της ΔΕΗ σε κτίρια, βιομηχανοστάσια, βιομηχανικές εκτάσεις (π.χ. λιγνιτικά πεδία που παροπλίζονται) και κτήματα.

Εκεί κρύβεται άλλος ένας θησαυρός για τη ΔΕΗ και ο Στάσσης δεν τα αφήνει αυτά να πέσουν κάτω…

Βασίλης Χρηστίδης: Το «μυστικό» γεύμα του CEO της Αllianz στο Μilos (2 φωτό)

Ο Wiseman σας αποκάλυψε τις μεγάλες αλλαγές που έρχονται στη διοίκηση της Allianz-Ευρωπαϊκή Πίστη και την Παρασκευή επιβεβαιώθηκε.

Ανακοινώθηκε και επίσημα ότι νέος CEO αναλαμβάνει ο Βασίλης Χριστίδης και ο μέχρι πρότινος Διευθύνων Σύμβουλος Χρήστος Γεωργακόπουλος παραμένει στην εταιρία ως αντιπρόεδρος του Δ.Σ.

Την Παρασκευή βρέθηκαν στην Ελλάδα στελέχη της μητρικής Allianz από τη Γερμανία προκειμένου να επισημοποιηθεί η αλλαγή σκυτάλης στην εταιρία.

Μάλιστα, οι Βασίλης Χριστίδης, Χρήστος Γεωργακόπουλος και Νίκος Χαλκιόπουλος βρέθηκαν μαζί με στελέχη της Allianz την Παρασκευή στις 2 το μεσημέρι να τρώνε στο Milos, προφανώς για να γιορτάσουν την επιτυχία και τη νέα εποχή που εισέρχεται η μεγάλη ασφαλιστική.

Το κλίμα ανάμεσα στα στελέχη ήταν ευχάριστο και επινίκιο.

Τρώγοντας τη σφυρίδα τους, τα στελέχη της Allianz καλωσόρισαν τον Βασίλη Χριστίδη, του ευχήθηκαν για την ανάληψη των νέων του καθηκόντων, ενώ συζήτησαν για το μέλλον της εταιρίας, που στόχο έχει τον μετασχηματισμό και την ανάπτυξη ώστε να αναδειχθεί σε σημείο αναφοράς για την ασφαλιστική αγορά στην Ελλάδα.

Η Allianz μετά την εξαγορά της Ευρωπαϊκής Πίστης, θέλει να εδραιωθεί στην χώρα και να αποτελέσει μεγάλη δύναμη στην ασφαλιστική αγορά.

Ο Χρήστος Γεωργακόπουλος αποχωρεί από τη θέση του CEO αφού έχει παρέλθει η περίοδος μετάβασης.

Γι’ αυτό και οι Γερμανοί επέλεξαν τον Βασίλη Χριστίδη, να είναι ο άνθρωπος που, ως διάδοχός του, θα οδηγήσει την εταιρία στην επόμενη ημέρα.

AEGEAN: Κρύβει χρυσάφι το report της Euroxx

Φίλοι αναγνώστες, την Παρασκευή είδε το φως της δημοσιότητας το report της Euroxx για την Aegean με σύσταση overweight και τιμή στόχο τα 15.40€.

Για να ξέρετε, στο εξωτερικό, όταν βγαίνει κάποιο report και δη θετικό, ο οίκος που το βγάζει, πχ η Goldman Sachs, κοιτάζει πάντα να συνοδεύεται και από αγορές από πελάτες της για να αποκτήσει αξιοπιστία στο ταμπλό.

Εν αντιθέσει, εδώ στην Ελλάδα την Παρασκευή ενώ ο Γενικός Δείκτης ανέβηκε κατά +0.35%, η μετοχή της Aegean έπεσε κατά -1.02%.

Για αυτό όμως, όπως πολλάκις σας έχουμε πει, το πιο σημαντικό είναι να ξεκοκαλίζουμε τα εκάστοτε report γιατί τις περισσότερες φορές κρύβουν μέσα τους λαβράκια.

Το ίδιο συμβαίνει και σ’ αυτή την περίπτωση.

Ο αναλυτής της Euroxx αποτιμά την Aegean χρησιμοποιώντας το μοντέλο προεξόφλησης ελεύθερων ταμειακών ροών χρησιμοποιώντας για WACC 10% και για terminal growth rate 0%.

Το απίστευτο είναι ότι ο συγκεκριμένος αναλυτής έχει μακράν εμπειρία στην ανάλυση και είναι απορίας άξιον, ενώ το report του είναι πολύ καλό, το πώς και δεν έχει βάλει ένα πινακάκι να μας δείχνει ότι εάν το g από 0% πάει στο 1% και το WACC πέσει από το 10% στο 7.5%, που πηγαίνει η τιμή στόχος.

Είναι πάρα πολύ περίεργο που δεν ενσωμάτωσε ένα τέτοιο πινακάκι μέσα στο report του.

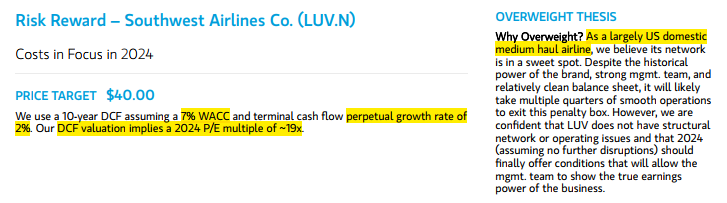

Για να καταλάβετε, η Morgan Stanley στο report που έβγαλε στις 8 Ιανουαρίου για τις αμερικάνικες αεροπορικές αποτιμά την Southwest Airlines με βάση το μοντέλο προεξόφλησης ελεύθερων ταμειακών ροών αλλά χρησιμοποιεί για WACC 7%, ο αναλυτής της Euroxx για την Aegean χρησιμοποιεί για WACC 10%.

Άλλο 7% άλλο 10%, χαώδης διαφορά.

Για perpetual growth rate η Morgan Stanley χρησιμοποιεί 2% για την Southwest Airlines ενώ ο αναλυτής της Euroxx χρησιμοποιεί για την Aegean 0%.

Πάλι χαώδης η διαφορά.

Αυτό είναι απίστευτο διότι η Aegean ανακοίνωσε την Πέμπτη 11 Ιανουαρίου ότι μετέφερε 15.5 εκ επιβάτες το 2023, μια αύξηση 26% σε σύγκριση με το προηγούμενο έτος.

Τώρα τι να πούμε;

Εάν ο αναλυτής θεωρεί ότι η αύξηση 26% είναι λίγη, σηκώνουμε τα χέρια ψηλά.

Κατά την ταπεινή άποψη κορυφαίων διαχειριστών, αν κάποια ελληνική εταιρεία δικαιολογεί για perpetual growth rate 1% ή 2%, αυτή είναι σίγουρα η Aegean.

Για να καταλάβετε το μέγεθος της στρέβλωσης, η Morgan Stanley, στο report που έβγαλε 9 Ιανουαρίου για την Ryanair (βλέπε στο τέλος) , την τιμολογεί βάζοντας για perpetual growth rate 3%.

Μιλάμε πάλι για χαώδη διαφορά.

Η Aegean 0% και η Ryanair 3%.

Αυτό όμως το γεγονός είναι που κατά την ταπεινή άποψη των ειδικών δείχνει το πόσο βαθιά υποτιμημένη είναι η μετοχή της Aegean.

Για να γνωρίζετε, με βάση την σελίδα 4 του report, η Aegean για το 2023 θα έχει ένα περιθώριο EBIT 15.3%, το ίδιο με την Ryanair, με τον παγκόσμιο μέσο όρο στο 4.5% και τον ευρωπαϊκό στο 6.8%.

AEGEAN AIR: Οι ελεύθερες ταμειακές ροές

Για να γνωρίζετε, ο αναλυτής της Euroxx υπολογίζει ότι το 2023 η Aegean θα παραγάγει ελεύθερες ταμειακές ροές μετά και τις αποπληρωμές του leasing των αεροσκαφών της τάξης των 285 εκ ευρώ.

Μιλάμε φίλοι αναγνώστες μια απόδοση ελεύθερων ταμειακών ροών στην τιμή των 11.68€ της τάξης του 27.06%. Μακράν την υψηλότερη του ελληνικού χρηματιστηρίου.

Μιλάμε για την απόλυτη μηχανή παραγωγής μετρητών.

Ένα άλλο λαβράκι του report είναι στην σελίδα 5 που βλέπουμε εκεί ότι με βάση τις μέσες εκτιμήσεις από το Bloomberg, οι αναλυτές περιμένουν ότι το 2024 η Aegean θα εμφανίσει κέρδη 110 εκ ευρώ, μια πτώση της τάξης του 31.25% σε σχέση με το 2023 και το 2025 η Aegean θα εμφανίσει κέρδη 125 εκ ευρώ.

Ο βασικός λόγος για την τόσο μεγάλη πτώση της κερδοφορίας είναι το πρόβλημα που έχει δημιουργηθεί με τις μηχανές από την Pratt and Whitney.

Όλοι οι αναλυτές παραβλέπουν αυτό που έχει τονίσει ο κ. Βασιλάκης ότι εάν θέλει η Pratt and Whitney να συνεχίσει να πουλάει τις μηχανές της δεν υπάρχει περίπτωση να μην αποζημιώσει και μάλιστα πάρα πολύ καλά την Aegean.

Γιατί απλούστατα, στην επόμενη παραγγελία Airbus που θα κάνει η Aegean, δεν θα παραγγείλει ξανά ποτέ μηχανές από την Pratt and Whitney.

Το ότι η μετοχή της Aegean βρίσκεται τώρα στα 11.68€ με τις εκτιμήσεις για πτώση της κερδοφορίας κατά 31.25% το 2024, είναι πραγματικός άθλος.

Είναι σαν η Mytilineos ενώ είναι να βγάλει 600 εκ ευρώ κέρδη το 2023, να βγάλει 413 εκ ευρώ το 2024.

Εάν έβγαινε μια τέτοια εκτίμηση, θα έπεφτε το χώσιμο της αρκούδας.

Για να καταλάβετε όμως και με την συντηρητική εκτίμηση του αναλυτή της Euroxx, η Aegean θα έχει την υψηλότερη μερισματική απόδοση από όλες τις ευρωπαϊκές αεροπορικές και για το 2023 και για το 2024 αλλά και για το 2025.

Για να γνωρίζετε, ο αναλυτής της Euroxx εκτιμά ότι το 2024 η Aegean θα εμφανίσει 385 εκ ευρώ EBITDA και θα έχει καθαρό δανεισμό, υπολογίζοντας το leasing, 537 εκ ευρώ.

Για να σας φρεσκάρουμε την μνήμη, σήμερα η Ryanair παίζει με ένα προσδοκώμενο EV/EBITDA 2024e = 6.12 και με μια προσδοκώμενη μερισματική απόδοση της τάξης του 1.9%.

Η Aegean αυτή την στιγμή, στα 11.68€, παίζει με ένα προσδοκώμενο EV/EBITDA 2024e = 4.13 και με μια προσδοκώμενη μερισματική απόδοση, με βάση τις εκτιμήσεις του αναλυτής της Euroxx, της τάξης του 4%.

AEGEAN: EV/EBITDA 2024e = 6.5

Κορυφαίοι όμως διαχειριστές μας τονίζουν ότι επειδή η Aegean θα έχει το ίδιο περιθώριο EBIT όπως η Ryanair το 2023, δικαιούται και πρέπει να παίζει με ένα προσδοκώμενο EV/EBITDA 2024e = 6.5.

Αυτό σημαίνει, με βάση τα συντηρητικά νούμερα του αναλυτή της Euroxx, μια τιμή στόχος στα 21.80€.

Κορυφαίος δε διαχειριστής από το City του Λονδίνου μας τονίζει ότι η Aegean πρέπει πλέον να τιμολογείται με ένα WACC 7.5% και με μίνιμουμ ένα terminal growth rate g=1%.

Για να καταλάβετε πόσο συντηρητικό είναι το report της Euroxx, ο αναλυτής της υπολογίζει ότι το 2026 η Aegean θα βγάλει 157 εκ ευρώ κέρδη ενώ φέτος θα βγάλει 167 εκ ευρώ κέρδη.

Δηλαδή, ούτε σε 3 χρόνια δεν θα καταφέρει να πιάσει την κερδοφορία του 2023.

Αυτή η εκτίμηση γίνεται με την παραδοχή ότι το Brent θα παίζει στα $80/bpl και το ευρωδόλαρο θα είναι στο 1.10.

Όπως κανένας μα κανένας αναλυτής δεν περίμενε τα νούμερα που θα βγάλει τα 2023 η Aegean, έτσι πιστεύουμε ότι και πάλι όλοι οι αναλυτές την υποτιμάνε.

Αλλά και πάλι, με βάση τις συντηρητικές εκτιμήσεις του αναλυτή της Euroxx, η Aegean λόγω του ότι θα έχει το υψηλότερο περιθώριο EBITDA από όλες τις ευρωπαϊκές αεροπορικές δικαιολογεί και πρέπει να παίζει με ένα προσδοκώμενο EV/EBITDA 2024e = 6.5.

Δηλαδή, με βάση τα στοιχεία της Euroxx, η τιμή στόχος να είναι στα 21.80€.

Είναι τεράστια πρόκληση να τιμολογούν την Aegean με WACC 10% και terminal growth 0% όταν οι κορυφαίες επενδυτικές τράπεζες του κόσμου τιμολογούν τις αμερικάνικες και ευρωπαϊκές αεροπορικές με ένα μίνιμουμ terminal growth 2%.

Η Ελλάδα, εάν έχει έναν κλάδο ο οποίος έχει λαμπρές προοπτικές, αυτός είναι ο κλάδος του τουρισμού.

Οπότε, είναι μάλλον υπερβολή να τιμολογούν την Aegean χρησιμοποιώντας για terminal growth rate g=0%.

Οι ειδικοί πιστεύουν ότι η εισαγωγή του Ελ. Βενιζέλος στα μέσα Φεβρουαρίου θα αναδείξουν την πραγματική αξία της Aegean.

Να σας φρεσκάρουμε την μνήμη ότι ένας από τους αναδόχους για το Ελ. Βενιζέλος είναι και η Morgan Stanley.

Φανταστείτε, τώρα που πλέον η Aegean έχει δέσει την κεφαλαιοποίηση του 1 δις να ασχοληθεί η Morgan Stanley με την μετοχή.

Δεν χρειάζεται πολλά, το terminal growth rate να το βάλει στο 1% και το WACC στο 7.3%, τότε η τιμή στόχος θα πάει στα μίνιμουμ στα 22€ με πολύ συντηρητικά νούμερα. Κατά την άποψη των ειδικών είναι θέμα χρόνου και μόνο η Aegean να βρει την δίκαιή της αποτίμηση.

Απλώς θέλει υπομονή και επιμονή.

Αποποίηση Ευθύνης:Το περιεχόμενο και οι πληροφορίες της στήλης προσφέρονται αποκλειστικά και μόνο για ενημερωτικούς σκοπούς και σε καμία περίπτωση δεν μπορούν να εκληφθούν ως συμβουλή, πρόταση, προσφορά για αγορά ή πώληση των κινητών αξιών, ούτε ως προτροπή για την πραγματοποίηση οποιασδήποτε μορφής επένδυσης. Κατά συνέπεια δεν υφίσταται ουδεμία ευθύνη για τυχόν επενδυτικές και λοιπές αποφάσεις που θα ληφθούν με βάση τις πληροφορίες αυτές.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- ΙΟΒΕ: Κατεβάζει στο 2,2% τον στόχο της ανάπτυξης λόγω διεθνούς αναταραχής

- Κωνσταντοπούλου: Φυσικά και προετοιμάζομαι για πρωθυπουργός και δεν θα σταματήσω να το κάνω

- Τρίκαλα: Αστυνομικός βρέθηκε νεκρός μέσα στο αυτοκίνητό του – Εξετάζεται αυτοκτονία

- ΣΥΡΙΖΑ: «Κατώτεροι των περιστάσεων» ΠΑΣΟΚ και Νέα Αριστερά – Η Δικαιοσύνη πρέπει να διερευνήσει την «Ομάδα Αλήθειας»