Τέρνα: Όλο το παρασκήνιο με την short θέση

Πέπλο μυστηρίου εξακολουθεί να καλύπτει την short θέση που πήρε στην Tέρνα Ενεργειακή ΤΕΝΕΡΓ -0,16% 19,32 την προηγούμενη εβδομάδα το Millennium Management, ένα κολοσσιαίο hedge Fund που διαχειρίζεται 60 δισ. δολάρια σε κεφάλαια.

Το millennium «πήρε» short θέση για το 0,95% του μετοχικού κεφαλαίου της Τέρνα, δηλαδή περίπου 1 εκατ. μετοχές.

Το ποσό σε αυτή την συναλλαγή ήταν αξίας 15.000.000 ευρώ.

Βέβαια, θα πρέπει να ξέρετε ότι το fund δεν εκταμίευσε 15.000.000 ευρώ για σορτάρει την θέση του.

Αλλά πολύ λιγότερα.

Στην ουσία δανείστηκε περίπου 1 εκατ. μετοχές (net short position) και πλήρωσε ένα ετήσιο επιτόκιο της τάξης του 10%.

Δηλαδή μιλάμε για πολύ μικρότερα ποσά.

Η θέση που πήρε το fund δεν κράτησε πάνω από 2 εβδομάδες και τελικά την «έκλεισε» την προηγούμενη Παρασκευή.

Το κέρδος του;

Πιθανολογείται στο 1 εκατ. ευρώ εάν θεωρήσουμε ότι άρχισε να «σορτάρει» την μετοχή περίπου στα 17,5 ευρώ.

Όμως, γιατί οι ειδικοί ξαφνιάστηκαν με την κίνηση αυτή του millennium.

Δηλαδή να ανοίξει μια μικρή για το μέγεθος του θέση στην Ελλάδα και στην Τέρνα Ενεργειακή;

Οι ειδικοί που παρακολουθούν από κοντά τα τεκταινόμενα στις αγορές επισημαίνουν στον WISEMAN ότι hedge funds των 60 δισ. δολαρίων κεφάλαια υπό διαχείριση, δεν ασχολούνται να παίρνουν τόσο μικρές θέσεις των σε μια μετοχή για να βγάλουν κέρδος 1-2 εκατ. ευρώ.

Η δουλειά τους είναι να ποντάρουν σε θέσεις για να κερδίσουν μεγάλα ποσά 50 έως 100 εκατ. ευρώ (Η τηλεοπτική σειρά BILLIONS καταγράφει ακριβώς πώς δουλεύουν τα funds αυτού του επιπέδου).

Άρα λοιπόν γιατί το millennium ασχολήθηκε με μια τόσο μικρή θέση την Τέρνα Ενεργειακή;

Το μυστικό της δουλειάς, πιθανολογείται ότι βρίσκεται στον δυσθεώρητο όγκο συναλλαγών που έκανε η μετοχή την προηγούμενη εβδομάδα, και αιφνιδίασε την αγορά.

Για την ακρίβεια μέσα σε 5 συνεδριάσεις αλλάξαν χέρια, τουλάχιστον 10.000.000 μετοχές, αξίας περίπου 164.000.000 ευρώ.

Οι μετοχές αγοράστηκαν μεταξύ των 16,20 και 16,50 ευρώ.

Δηλαδή οι αγοραστές αυτών των μετοχών (ή στο μεγαλύτερο μέρος τους τουλάχιστον) με αφορμή και το rebalancing του ΜSCI και σε συνδυασμό μεμ την short θέση του ηγέτη των HEDGE FUNDS δηλαδή του millennium, «πίεσαν» θεσμικά χαρτοφυλάκια να ρευστοποιήσουν τις μετοχές τους καθ’ όλη τη διάρκεια της προηγούμενής εβδομάδας.

Φυσικά όσοι αγόρασαν τα 10.000.000 χαρτιά σε ένα πράγμα ποντάρουν.

Να κερδίσουν από την άνοδο της μετοχής.

Πρακτικά.

Το ενδιαφέρον και πάλι περιστρέφεται γύρω από την Τέρνα Ενεργειακή.

Η συμπεριφορά της μετοχής χθες χαρακτηρίζεται εξαιρετική, καθώς αντίθετα με τη σημαντική υποχώρηση του Γενικού Δείκτη, η μετοχή της Τέρνα Ενεργειακής έκλεισε με κέρδη 0,79%, στα 16,63 ευρώ με όγκο συναλλαγών 262.000 μετοχές.

Ο Γενικός Δείκτης υποχώρησε 2,47% και έκλεισε στις 1,267 μονάδες.

VINCI: Οι Γάλλοι επιμένουν… ελληνικά

Την περασμένη εβδομάδα πληροφορίες ήθελαν τη γαλλική VINCI (ΓΕΦΥΡΑ, Ολυμπία Οδός) να κάνει δεύτερες σκέψεις σχετικά με τη συμμετοχή της στον διαγωνισμό για την Αττική Οδό.

Ο λόγος;

Η άρνηση του Υπουργείου Υποδομών και Μεταφορών να δεχτεί τις αυξήσεις στα διόδια, τις οποίες προγραμματίζει το σύνολο των παραχωρησιούχων στους ελληνικούς αυτοκινητόδρομους.

Πηγές, ωστόσο, κοντά στην γαλλική εταιρεία αναφέρουν πως κάτι τέτοιο θα ήταν αδύνατο, καθώς αφενός οι συμμετέχοντες στον διαγωνισμό έχουν καταθέσει εγγυητικές επιστολές ύψους πολλών εκατομμυρίων, αφετέρου η VINCI έχει ισχυρή παρουσία στην Ελλάδα για πάνω από 25 χρόνια.

Όπως ανέφεραν χαρακτηριστικά «δεν θα τολμούσαν να κάνουν καν τη σκέψη, ειδικά σήμερα που έχουν προχωρήσει σε νέες μεγάλες επενδύσεις».

Υπενθυμίζεται πως η VINCI πρόσφατα αύξησε σημαντικά το μετοχικό της μερίδιο στη γέφυρα Ρίου – Αντιρρίου και ξεκίνησε το έργο της επέκτασης της Ολυμπίας Οδού στο τμήμα Πάτρα – Πύργος».

Intrakat: Φήμες χωρίς υπόσταση

Χθες το πρωί αιφνιδιαστικά, πριν την έναρξη της χρηματιστηριακής συνεδρίασης άρχισε να κυκλοφορεί στην αγορά ένα σενάριο περί καθυστέρησης της ολοκλήρωσης της εξαγοράς της ΑΚΤΩΡ από την Intrakat.

Και τούτο εξαιτίας της ανακοίνωσης του αφεντικού της Επιτροπής Ανταγωνισμού, Γιάννη Λιανού, για έναρξη της Β΄ φάσης διερεύνησης και αξιολόγησης της συμφωνίας εξαγοράς της Άκτωρ ΑΤΕ από την Intrakat.

Καταρχήν να σας σημειώσω ότι η εξέλιξη από την πλευρά της Επιτροπής Ανταγωνισμού της συγκεκριμένης διαδικασίας, ήταν απολύτως αναμενόμενη, μιας και όλες οι συμφωνίες παρομοίου μεγέθους και σημασίας είθισται να εισέρχονται σε Β΄ φάση διερεύνησης και αξιολόγησης.

Το χρονοδιάγραμμα που έχει θέσει η Επιτροπή Ανταγωνισμού είναι αυτό που προβλέπεται από τη νομοθεσία, και είναι εντός του χρονοδιαγράμματος που και οι αντισυμβαλλόμενες εταιρίες ανέμεναν.

Σύμφωνα με τον CEO της Intrakat Αλέξανδρο Εξάρχου:

«Η διοίκηση της εταιρείας, εκφράζει την αισιοδοξία της ότι η εν λόγω συγκέντρωση θα εγκριθεί από την Επιτροπή Ανταγωνισμού εντός του πλαισίου αυτού».

Ο Wiseman πληροφορείται, ότι οι σχετικές διαδικασίες θα έχουν ολοκληρωθεί εντός του Οκτωβρίου.

Aλλάζουν χέρια 7.500 ακίνητα από τα κόκκινα δάνεια του Ευκλείδη (όχι του Τσακαλώτου)

Φαίνεται τελικά ότι παρά την παρατεταμένη θερινή ραστώνη, η αγορά κόκκινων δανείων αρχίζει να λειτουργεί σε υψηλές στροφές.

Δεν αναφέρομαι μόνο στη συνάντηση που είχε χθες η Θεώνη Αλαμπάση, Γενική Χρηματοπιστωτικού Τομέα και Διαχείρισης Ιδιωτικού Χρέους Γραμματέας με τους εκπροσώπους των Servicers, αλλά και τα νέα deals που κυοφορούνται.

Να σας ενημερώσω λοιπόν ότι όπως μαθαίνω η πώληση του πακέτου κόκκινων δανείων Euclid από την Centerbridge – Elliott έχει εισέλθει πλέον στην τελική ευθεία.

Από τον περασμένο Μάιο οπότε και είχαν υποβληθεί οι μη δεσμευτικές προσφορές για το συγκεκριμένο χαρτοφυλάκιο και όπως πληροφορούμαι προτιμητέος επενδυτής είναι η Bracebridge.

Επίσης προσφορά υπέβαλε και η γνωστή Cerberus.

Σημειώνεται ότι το έργο Ευκλείδης αφορά ουσιαστικά το χαρτοφυλάκιο Symbol, που αγοράστηκε το 2019 από την Εθνική Τράπεζα.

Τότε μεταβιβάστηκαν εκτός από τα 12.800 μη εξυπηρετούμενα δάνεια και τα 8.300 ακίνητα που ήταν προσημειωμένα σε όλη την Ελλάδα.

Μετά από αρκετή επεξεργασία «η περίμετρος» του νέου πακέτου που ονομάστηκε Euclid, περιλαμβάνει πλέον 8.000 δάνεια μικρομεσαίων επιχειρήσεων, με εξασφαλίσεις 7.500 ακινήτων, αξίας περίπου 800 εκατ. ευρώ.

Βέβαια το ότι μετά από τρία χρόνια το χαρτοφυλάκιο βγαίνει ξανά προς πώληση, εγείρει κάποια ερωτηματικά.

Αλλά είπαμε έτσι λειτουργεί η δευτερογενής αγορά των κόκκινων δανείων, κάποια funds πιστεύουν ότι θα τα καταφέρουν καλύτερα από τους προηγούμενους αγοραστές των δανείων.

Το ύψος των συνολικών απαιτήσεων του προς πώληση χαρτοφυλακίου ανέρχεται σε 1,4 δισ. ευρώ.

Σχεδόν όλα τα δάνεια είναι μη εξυπηρετούμενα, ενώ στο 50% αυτών υπάρχουν προχωρημένες νομικές ενέργειες.

Η αξία των ακινήτων στα οποία έχει εγγραφεί πρώτη ή δεύτερη υποθήκη ανέρχεται στα 800 εκατ. ευρώ.

Από αυτά, τα 340 εκατ. ευρώ αφορούν σε βιομηχανικές εγκαταστάσεις ή γη (συμπεριλαμβανομένων συνήθως οικοπέδων) και τα 200 εκατ. ευρώ σε κατοικίες κυρίως στην ύπαιθρο.

Η Deloitte UK ενεργεί ως σύμβουλος πωλήσεων, η οποία λέγεται ότι προσέγγισε μια ομάδα 10-15 επενδυτών, εξετάζοντας την έκφραση.

Το στοίχημα της κερδοφορίας στο σημερινό conference call του ΟΠΑΠ

Για τα θετικά αποτελέσματα που εμφάνισε ο ΟΠΑΠ ΟΠΑΠ -0,13% 15,68 στο δεύτερο τρίμηνο του έτους ενδεχομένως θα έχετε ενημερωθεί από χθες.

Αν όχι, να υπενθυμίσω ότι τα κέρδη αυξήθηκαν κατά περίπου 35% στα 106,4 εκατ. ευρώ.

Σήμερα λοιπόν τα μάτια της αγοράς είναι στραμμένα στο conference call που θα έχει η διοίκηση του Οργανισμού με τους αναλυτές.

Το ενδιαφέρον εντοπίζεται κυρίως στο αν θα δοθεί κάποια καθοδήγηση (guidance) από τη διοίκηση για τη φετινή κερδοφορία, αλλά και δευτερευόντως για την πορεία των εσόδων από τα τυχερά παιγνίδια.

Χωρίς να διεκδικώ ρόλο Προμηθέως, αντιλαμβάνομαι ότι το consensus στην αγορά μεταξύ των αναλυτών είναι ιδιαίτερα θετικό.

Μάλιστα όπως πληροφορούμαι κάποιοι αναλυτές ανεβάζουν τον πήχη για τα επαναλαμβανόμενα EBIDA στα 780 με 790 εκατ. ευρώ για φέτος.

Ήρθε ο καιρός να βάλουν τα χρήματα στο τραπέζι οι έξι της Αττικής Οδού

Αντίστροφα έχει αρχίσει να μετράει ο χρόνος για την Αττική Οδό, καθώς εκτός σοβαρού απροόπτου οι οικονομικές προσφορές, όπως μαθαίνω από το ΤΑΙΠΕΔ πρόκειται να ανοίξουν προς το τέλος της εβδομάδας.

Ο αρχικός σχεδιασμός ήταν για την Πέμπτη 7 Σεπτεμβρίου, και από ότι φαίνεται δεν έχει αλλάξει.

Στο μεταξύ αύριο είναι η τελευταία ημερομηνία για την υποβολή ενστάσεων από τους συμμετέχοντες .

Πάντως μέχρι το τέλος της εβδομάδας εκτιμώ ότι θα έχει λυθεί πλέον ο γρίφος για το τι έχει προσφέρει ο καθένας από τους διεκδικητές.

Για να φρεσκάρω τη μνήμη σας να σας υπενθυμίσω ότι έξι διεκδικητές είναι: η ΓΕΚ ΤΕΡΝΑ, το σχήμα Ελλάκτωρ – ΑΒΑΞ, που κατασκεύασαν και διαχειρίζονται την Αττική Οδό έως το φθινόπωρο του 2024, η κοινοπραξία της Mytilineos με τη γαλλική Vinci, ο Όμιλος Κοπελούζου με τους Αυστραλιανούς της Macquarie, το σχήμα των Briza – Rubicone στο οποίο συμμετέχει πλέον η Intrakat και κατέχει το 49%, και η ισπανική Abertis.

Aπ’ ότι μαθαίνω εμπρόθεσμα καλύφθηκαν κάποια τυπικά κενά που είχαν κάποιες προσφορές στα δικαιολογητικά τους, κατά συνέπεια στη «γραμμή της αφετηρίας» θα βρεθούν και οι έξι διεκδικητές.

Έτσι λοιπόν, αισίως προχωράμε στην επόμενη φάση του διαγωνισμού μετά τη αποσφράγιση προκειμένου να επιλεχθεί ο προτιμητέος επενδυτής.

Δεν πρόκειται να αναφερθώ σε ποσά διότι πολλά έχουν γραφτεί και ακόμη περισσότερα ακουστεί, άλλωστε κοντός ψαλμός… αλληλούια.

Σε κάθε περίπτωση φαίνεται ότι πήχης έχει τεθεί στο ύψος των 2 δισ. ευρώ.

Να αναφέρω πάντως ότι στον διαγωνισμό υπάρχει ρήτρα που αναφέρει ότι εάν η διαφορά μεταξύ της πρώτης προσφοράς και των υπολοίπων είναι μικρότερη του 5%, τότε τα σχήματα θα κληθούν να υποβάλουν βελτιωμένες προσφορές.

Οι καταθέτες έχουν δύναμη…

….αρκεί να τους δώσει το κράτος την ευκαιρία να τη δείξουν.

Κοιτάξτε τι έγινε στο Βέλγιο, όπου η Κυβέρνηση αποφάσισε να εκδώσει «λαικά ομόλογα» ταρακουνώντας τις τράπεζες όπου και εκεί φαίνεται είναι φειδωλές στις αποδόσεις που προσφέρουν στους καταθέτες.

Στις Βρυξέλλες λοιπόν βγήκε χθες ένα τέτοιο ομόλογο το οποίο «σκούπισε» από την αγορά περίπου 22 δισ. ευρώ!

Το επιτόκιο της έκδοσης διαμορφώθηκε στο 3,3% το οποίο δεν είναι «άσχημο» αν ληφθεί υπόψιν ότι η χώρα διαθέτει μία από τις υψηλότερη πιστοληπτική ικανότητα (-ΑΑ ).

Η έκδοση είναι η μεγαλύτερη που απευθύνεται στο retail και προδήλως λειτουργεί ως ισχυρός μοχλός πίεσης προς τις τράπεζες προκειμένου να δώσουν κάτι παραπάνω στις προθεσμιακές τους καταθέσεις.

Νωρίτερα μάλιστα το Βέλγιο είχε συγκεντρώσει άλλα 18 δισ. ευρώ από τους αποταμιευτές.

Μάλιστα ανάλογες κινήσεις έχουν γίνει και από Ιταλία και Πορτογαλία.

Τώρα στα καθ’ ημας το Υπουργείο Οικονομικών κάνει ένα δειλό άνοιγμα δίνοντας τη δυνατότητα στους αποταμιευτές να προμηθευτούν τα Έντοκα Γραμμάτια που θα δημοπρατηθούν αύριο, όμως μέχρι 15.000 ευρώ ανά φυσικό πρόσωπο.

Η τιμή διάθεσης θα είναι η τιμή της τελευταίας προσφοράς που γίνεται δεκτή στη δημοπρασία (cut-off price), ενώ το συνολικό ποσό που θα διατεθεί θα ανακοινωθεί εν ευθέτω χρόνω.

Για την ιστορία να σας αναφέρω ότι στην προηγούμενη δημοπρασία το επιτόκιο των ετήσιων εντόκων είχε διαμορφωθεί στο 3,84%.

Η Eurobank σε συνεργασία με την Microsoft αξιοποιούν ΑΙ προς όφελος του πελάτη

Στο πλαίσιο του προγράμματος επιστροφή της Eurobank, υπάρχει πλέον η δυνατότητα ενημέρωσης real time ως προς τα ευρώ που μπορεί να κερδίσει ο πελάτης εντοπίζοντας αναξιοποίητες ευκαιρίες επιβράβευσης.

Η συγκεκριμένη εφαρμογή υλοποιείται για πρώτη φορά σε τραπεζικό σύστημα και λειτουργεί ως προσωπικός σύμβουλος με βάση τις αγοραστικές συνήθειες των πελατών και ενημερώνει για καλύτερες προσφορές και ευκαιρίες.

Το πρόγραμμα έχει σχεδιαστεί για να βοηθάει τους πελάτες να λάβουν πιο έξυπνες και ενημερωμένες αποφάσεις καθώς και να τους ανταμείψει για την αφοσίωση και την εμπιστοσύνη τους.

Η Eurobank αποτελεί την πρώτη τράπεζα που αξιοποιεί και θέτει σε εφαρμογή το Power BI της Microsoft σε ένα συναλλακτικό σύστημα όπου με απόλυτα ασφαλή τρόπο και με προϋπόθεση τη συγκατάθεση του Πελάτη προωθεί μια απόλυτα προσωποποιημένη και οπτικοποιημένη πληροφορία μέσα σε λίγα δευτερόλεπτα.

Για παράδειγμα, σε συναλλαγή με κατάστημα που δεν συμμετέχει στο πρόγραμμα €πιστροφή, οι τεχνολογίες ΑΙ παρέχουν εναλλακτικές προτάσεις προς όφελος του πελάτη.

O Σιάμισιης (HellenIQ Energy) κατάγεται από την Κύπρο, μην το ξεχνάτε…

Σας γράφαμε μόλις χθες πως με κερδοφορία EBITDA του ομίλου της Helleniq Energy για το 2023 πάνω από 1 δισ. ευρώ (δεύτερη καλύτερη επίδοση όλων των εποχών για τον όμιλο) που το είχατε διαβάσει προαναγγελτικά σε mononews.gr και wiseman, ο διευθύνων σύμβουλος Ανδρέας Σιάμισιης ρίχνει ιδιαίτερο βάρος στην ανάπτυξη ΑΠΕ, η συνεισφορά των οποίων αυξάνεται και στο β’ τρίμηνο της χρονιάς διπλασιάστηκε σε σχέση με πέρυσι από τα 11 στα 21 εκατ. ευρώ.

Ο Σιάμισιης με τις κινήσεις που έχει δρομολογήσει είναι σίγουρο ότι στοχεύει σε μεγάλα deal στις ΑΠΕ τα αμέσως επόμενα χρόνια ενώ επιπλέον ανακοίνωσε την είσοδό της σε δύο νέες αγορές, τη Ρουμανία και την Κύπρο.

Μια λοιπόν και αναφερθήκαμε στην Κύπρο, κάποιος επαίων μου τηλεφώνησε και μου είπε: «Μην ξεχνάς πως ο Ανδρέας κατάγεται από την Κύπρο και η HELLENiQ Energy τώρα, αλλά και παλαιότερα ως ΕΛΠΕ, έχει παρουσία στη Μεγαλόνησο από τα τέλη του… προηγούμενου αιώνα και διατηρεί μεγάλο ενδιαφέρον για το νησί της Αφροδίτης!».

«Τι σημαίνει πρακτικά αυτό;» τον ρώτησα ως πάντοτε φιλομαθής wiseman.

«Σημαίνει πως ο όμιλος θα ‘σαρώσει’ τις ΑΠΕ στο νησί.

Περίμενε εξαγορές και νέες κατασκευές κυρίως ηλιακών πάνελ, πάνω από 80 Μεγαβάτ σύντομα, συν τα 15 που ήδη έχει.

Για την Κύπρο είναι πολλά και δίνουν στην HELLENiQ Energy την πρωτοκαθεδρία» μου απάντησε με νόημα.

«Να τα περιμένω δηλαδή πολύ σύντομα;» ρώτησα και πάλι.

«Όπως ακριβώς περίμενες την εξαγορά των ηλιακών πάνελ της Lightsource και την είχες προαναγγείλει, έτσι μπορείς να γράψεις και αυτό με σιγουριά» μου… ελάλησε (Σ.Σ. για να χρησιμοποιήσω και το κυπριακό γλωσσικό ιδίωμα) και έκλεισε το τηλέφωνο.

Το… προαναγγέλλω λοιπόν και θυμίζω το σχέδιο του Ομίλου για 1000-1150 Μεγαβάτ εγκατεστημένης ισχύος από ΑΠΕ έως το 2025 και σχεδόν 2300 Μεγαβάτ το 2030.

Ετοιμάζει βαλίτσες για Ρουμανία ο Στάσσης (ΔΕΗ) με διπλό στόχο…

Στο Βουκουρέστι θα βρεθεί στις 6 και 7 Σεπτεμβρίου το αφεντικό της ΔΕΗ ο Γιώργος Στάσσης.

Κατ’ αρχάς, αφού θα βρίσκεται στη ρουμανική πρωτεύουσα, θα ρίξει και μία διεξοδική ματιά στις λεπτομέρειες που απομένουν για την ολοκλήρωσης της εξαγοράς των περιουσιακών στοιχείων και των εταιρειών της Enel στη Ρουμανία, από τη ΔΕΗ.

Αυτό είναι το επιχειρηματικό κομμάτι της επίσκεψης που είναι φυσικά πολύ σημαντικό.

Υπάρχει όμως και το γεωπολιτικό για το οποίο προσκλήθηκε: η Ελλάδα θα είναι το νέο μέλος της διπλωματικής πρωτοβουλίας της ρουμανικής προεδρίας της δημοκρατίας «The Three Seas».

Είναι μία πρωτοβουλία του προέδρου της χώρας κ. Κλάους Γιοχάνες όπου συμμετέχουν πλην της χώρας μας και οι: Αυστρία, Βουλγαρία, Κροατία, Τσεχία, Εσθονία, Ουγγαρία, Λετονία, Λιθουανία, Πολωνία, Σλοβακία, Σλοβενία, Μολδαβία και Ουκρανία.

Η πρωτοβουλία της Ρουμανίας αποσκοπεί στη διασύνδεση των χωρών στους τομείς της ενέργειας, των υποδομών και της ψηφιακής οικονομίας.

Υπό τη στήριξη του κ. Γιοχάνες είναι επίσης το διήμερο συνέδριο που πραγματοποιείται με αντικείμενο ενέργεια και υποδομές. Συμμετέχουν υπουργοί και στελέχη επιχειρήσεων από όλες αυτές τις χώρες.

Εκεί ακριβώς θα μιλήσει και ο πρόεδρος και διευθύνων σύμβουλος της ΔΕΗ κ. Γιώργος Στάσης με την ομιλία του -ίσως- να κρύβει και «είδηση»…

…Ειδήσεις, όμως έβγαλε και ο Θόδωρος Σκυλακάκης…

Ειδήσεις, όμως έβγαλε (επιβεβαιώνοντας και παλαιότερα ρεπορτάζ του wiseman και της Μαρίνας Πρωτονοταρίου στο mononews.gr) και o ΥΠΕΝ, Θόδωρος Σκυλακάκης:

Για τους λογαριασμούς ρεύματος, είπε ότι το καθεστώς τόσο λειτουργίας της αγοράς όσο και των επιδοτήσεων θα συνεχιστεί μέχρι το τέλος του έτους, ενώ η ενδεχόμενη παράτασή τους θα εξεταστεί σε συνάρτηση με τις τιμές, συνεπώς όλα είναι ανοιχτά ακόμη.

Για το «Εξοικονομώ» είπε ότι σημειώνει επιτυχία και μεγάλη απορρόφηση, αλλά δεν ξεκαθάρισε αν θα συνεχιστεί και το 2024.

Παράλληλα μίλησε για επιτάχυνση νέων προγραμμάτων, όπως για εξοικονόμηση και αυτοπαραγωγή στις επιχειρήσεις.

Τέλος επαίνεσε τον Τάσο Μάνο και τον ΔΕΔΔΗΕ για το έργο με τους έξυπνους μετρητές που τρέχει ολοταχώς ο Διαχειριστής…

Το επτασφράγιστο μυστικό της JP Morgan για τη MYTILINEOS

Φίλοι αναγνώστες, στο ελληνικό χρηματιστήριο ισχύει το παλαιό ρητό «ότι δεν ανεβαίνει, πέφτει».

Η χθεσινή συνεδρίαση ήταν μια τέτοια κλασσική περίπτωση, όπου οι επενδυτές κουράστηκαν και άρχισαν να πυροβολούν τις μετοχές χωρίς δεύτερη σκέψη.

Κατά την ταπεινή άποψη του Wiseman, η χθεσινή πτώση είναι εξαιρετική ευκαιρία για τοποθετήσεις σε 2 μη τραπεζικές μετοχές, στη Mytilineos και στην Aegean, και εξηγούμαστε.

Σήμερα κατ’ αποκλειστικότητα ο Wiseman σας αποκαλύπτει το τελευταίο report της Goldman Sachs για το αλουμίνιο (βλ. πίνακα παρακάτω).

Η Goldman Sachs σε βραχυπρόθεσμο επίπεδο βλέπει ΠΛΕΟΝ το αλουμίνιο να παίζει μεταξύ $2100-$2300/t.

Όμως, βάζει και μια ακόμα παραδοχή ότι υπάρχει και η πιθανότητα να σπάσει αυτή τη ζώνη συσσώρευσης προς τα κάτω εάν η ζήτηση εκτός Κίνας πέσει περισσότερο σε σχέση με την αύξηση της ζήτησης στην Κίνα και με την προσδοκώμενη μείωση παραγωγής στην Κίνα.

Η Goldman Sachs θεωρεί όμως σαν το πιο πιθανό σενάριο αυτό της συσσώρευσης μεταξύ $2100-$2300/t.

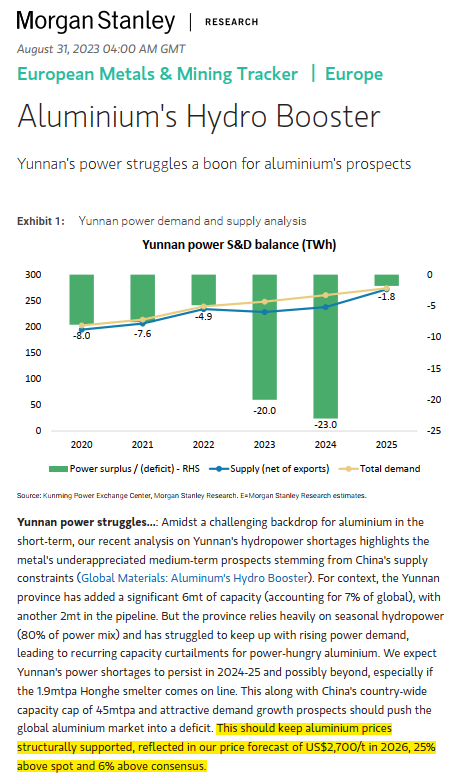

Από την άλλη, έρχεται η Morgan Stanley με report της για το αλουμίνιο στις 31 Αυγούστου λέγοντας ότι στην επαρχία YUNNAN της Κίνας επειδή θα υπάρχει έλλειψη υδροηλεκτρικής ενέργειας, αυτό είναι που θα αναγκάσει τις εκεί βιομηχανίες να παράξουν λιγότερο αλουμίνιο.

Αυτή η πρόβλεψη της Morgan Stanley είναι και για το 2024 αλλά και για το 2025.

Έτσι, λόγω του ότι η κινέζικη κυβέρνηση έχει βάλει πλαφόν στα 45mtpa αυτό σημαίνει ότι εφόσον συνεχιστεί η ζήτηση για αλουμίνιο στην κινέζικη αγορά, αυτή θα πρέπει να καλυφθεί από το εξωτερικό.

Με αποτέλεσμα η παγκόσμια αγορά αλουμινίου να γίνει ΕΛΛΕΙΜΜΑΤΙΚΗ.

Έτσι η Morgan Stanley εκτιμάει ότι το 2026 η μέση τιμή του αλουμινίου θα είναι στα $2700/t και δίνει σαν top pick με αυτή την παραδοχή την μετοχή της Mytilineos με τιμή στόχο τα 45.00€.

Όμως, όπως ήδη γνωρίζετε, του Wiseman του αρέσει να ξεψαχνίζει τα εκάστοτε reports.

Η JP Morgan και η Mytilineos

Το report που έβγαλε η JP Morgan στις 30 Αυγούστου για τη ΔΕΗ κρύβει μέσα του πραγματικό χρυσάφι, όχι για τη ΔΕΗ, αλλά για τη Mytilineos.

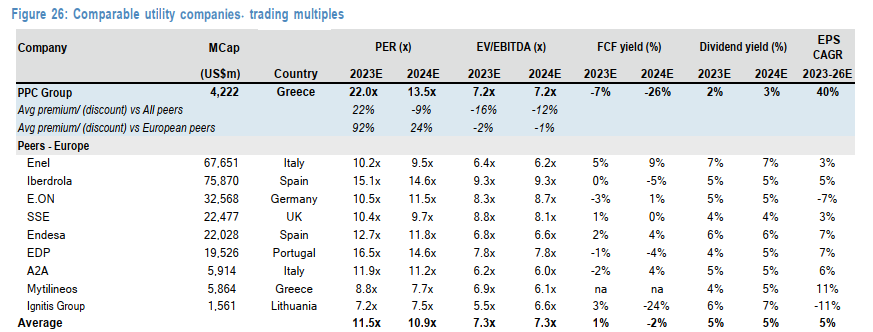

Στη σελίδα 13 του report (βλ. πίνακα παρακάτω), μπορούμε να δούμε ότι οι ευρωπαϊκές εταιρείες ηλεκτρικής ενέργειας παίζουν με ένα εκτιμώμενο EV/EBITDA 2024e = 7.3 και με ένα εκτιμώμενο P/E 2024e =10.9.

Η Mytilineos από αυτή τη λίστα παίζει με το δεύτερο χαμηλότερο προσδοκώμενο EV/EBITDA 2024e = 6.1 και με το δεύτερο χαμηλότερο προσδοκώμενο P/E 2024e = 7.7.

Για να παίξει η Mytilineos με ένα προσδοκώμενο EV/EBITDA 2024e = 7.3, με βάση τις προβλέψεις της Morgan Stanley, η τιμή της μετοχής πρέπει να πάει στα 49.90€.

Για να παίξει με ένα προσδοκώμενο P/E 2024e = 10.9, η τιμή της μετοχής πρέπει να πάει στα 55.46€.

Έτσι, ο Wiseman θεωρεί εύλογο η Mytilineos να πάει στα 52.68€ που αυτή είναι η μέση τιμή από τις 2 μεθόδους αποτίμησης.

Αυτό σημαίνει, από το χθεσινό κλείσιμο μια άνοδο της τάξης του 45.93%.

Έτσι, όσοι θέλουν να έχουν έκθεση στο ελληνικό χρηματιστήριο, η τωρινή αδυναμία της μετοχής είναι εξαιρετική ευκαιρία για τοποθετήσεις.

To πάρτι της παραπληροφόρησης

Πάμε τώρα σε μια άλλη μετοχή, αυτήν της Aegean.

Εδώ φίλοι αναγνώστες, δυστυχώς η Επιτροπή Κεφαλαιαγοράς έχει αφήσει τους ΠΑΡΑΠΛΗΡΟΦΟΡΗΤΕΣ να κάνουν πάρτι.

Την προηγούμενη εβδομάδα είδε το φως της δημοσιότητας σε ηλεκτρονικό μέσο ότι η Autohellas θέλει (πολύ πιθανό) να πουλήσει το ποσοστό της (11.84%) που έχει στην Aegean.

Το απίστευτο, όμως φίλοι αναγνώστες, είναι ότι στέλεχος μη εισηγμένης τραπεζικής χρηματιστηριακής που μιλάει με Έλληνες θεσμικούς και ετοιμάζεται κιόλας η τράπεζα στην οποία εργάζεται να κάνει εισαγωγή στο χρηματιστήριο άμεσα, ξεκίνησε να πουλάει αυτό το νέο σαν γεγονός στους Έλληνες και ξένους θεσμικούς.

Λέγοντας ότι αυτό είναι πάρα πολύ πιθανό χωρίς όμως να το έχει crossτσεκάρει με κάποιον υπεύθυνο από την Aegean.

Όπως αντιλαμβάνεστε λοιπόν φίλοι αναγνώστες, όταν για οποιαδήποτε μετοχή ακούγεται η περίπτωση για placement και δη για το 11.84%, ξεκινάει το “πέτα τα”.

Στην συγκεκριμένη περίπτωση δεν ίδρωσε το αυτί της Επιτροπής Κεφαλαιαγοράς να ρωτήσει την εταιρεία εάν μια τέτοια φήμη ισχύει.

Με απλά λόγια δηλαδή, η Επιτροπή Κεφαλαιαγοράς κάνει πλάτη στους υποτιμητές και στην καταστροφή μετοχικού πλούτου.

Άκρως λυπηρό γιατί με μια απλή ερώτηση, κάθε κατεργάρης θα πήγαινε στον πάγκο του.

Για να ξέρετε φίλοι αναγνώστες, η Autohellas ΟΤΟΕΛ 0,34% 11,80 δεν θέλει να πουλήσει ούτε μια μετοχή της Aegean, το ίδιο ισχύει και για την Aegean, ούτε αυτή θέλει να πουλήσει ούτε μια μετοχή της στην Autohellas.

Αυτοί όμως που διακίνησαν αυτή την φήμη, πέτυχαν τους στόχους τους με τις πλάτες της Επιτροπής Κεφαλαιαγοράς.

Η Aegean από τα 13.78€ βρέθηκε στα 12.62€ και η Autohellas επειδή θα ήταν η καραμπινάτη κερδισμένη μετά από μια τέτοια κολοσσιαία ένεση ρευστότητας, έκλεισε χθες +0.30%, στα 13.56€ με τον Γενικό Δείκτη στο -2.47% και την Aegean στα -4.39%.

Κατά την ταπεινή άποψη του Wiseman, τα στελέχη της μη εισηγμένης τραπεζικής χρηματιστηριακής θα πρέπει να είναι πιο προσεκτικά όταν αναπαράγουν ψευδής πληροφορίες.

Αυτό λέγεται καραμπινάτη παραπληροφόρηση επενδυτικού κοινού και σε λίγο θα μπει η τράπεζα στην οποία εργάζονται στο χρηματιστήριο.

Είμαστε περίεργοι, τα αφεντικά των στελεχών αυτών γνωρίζουν για τις πρακτικές αυτές που ακολουθούν τα στελέχη τους για να βγάλουν καμιά προμήθεια;

Καλώς ή κακώς, το κακό ήδη έγινε.

AEGEAN: Την Πέμπτη τα αποτελέσματα

Όμως, το πιο σημαντικό από όλα είναι ότι την Πέμπτη 7 Σεπτεμβρίου το πρωί η Aegean βγάζει αποτελέσματα Α’ εξαμήνου.

Στο περσινό Α’ εξάμηνο η Aegean είχε παρουσιάσει ζημιές -27.7 εκ ευρώ και στο τέλος της χρονιάς παρουσίασε κέρδη 106.8 εκ ευρώ.

Ο Wiseman πιστεύει ότι η Aegean φέτος θα συντρίψει την εκτίμηση της HSBC των 133 εκ ευρώ κερδών.

Ο Wiseman πιστεύει ότι η Aegean το 2023 θα βγάλει 170 εκ. ευρώ κέρδη.

Αυτά δηλαδή που περιμένει ο αναλυτής της HSBC ότι θα βγάλει η Aegean το 2024.

Επειδή όμως ο Wiseman πλέον πιστεύει ακράδαντα ότι η Aegean αλλάζει πίστα και θα βγάζει το δεύτερο υψηλότερο περιθώριο EBIT απ’ όλες τις ευρωπαϊκές αεροπορικές, δεν πρέπει να τιμολογείται σαν την LUFTHANSA και την AIR FRANCE αλλά σαν την Ryanair.

Εάν τώρα χρησιμοποιήσουμε τις συντηρητικές εκτιμήσεις του αναλυτή της HSBC για το 2025, που προβλέπει ότι η Aegean θα εμφανίσει EBITDA της τάξης των 462 εκ ευρώ, κέρδη της τάξης των 192 εκ ευρώ και καθαρό δανεισμό της τάξης των 547 εκ ευρώ, τότε θα πρέπει να παίζει με ένα μίνιμουμ προσδοκώμενο EV/EBITDA 2025e = 6.

Δηλαδή, με τις παραπάνω συντηρητικές παραδοχές, η τιμή στόχος πρέπει να είναι στα 24.68€ από 12.62€ που έκλεισε χθες. Δηλαδή μια προσδοκώμενη απόδοση της τάξης του 95.56%.

Το απίστευτο είναι ότι με βάση την πρόβλεψη του αναλυτή της HSBC που βλέπει η Aegean να δίνει μέρισμα για το 2025 1.07€/μετοχή, αυτό σημαίνει ότι στην τιμή στόχο των 24.68€ η Aegean θα έχει μια προσδοκώμενη μερισματική απόδοση 2025e της τάξης του 4.33%.

Με βάση δε τα κέρδη των 192 εκ ευρώ που περιμένει ο αναλυτής για το 2025, η Aegean στην τιμή στόχο των 24.68€ θα παίζει με ένα προσδοκώμενο P/E 2025e = 11.59.

Άκρως ανταγωνιστικό με βάση τα παγκόσμια κλαδικά και γενικά δεδομένα.

Κατά την ταπεινή άποψη του Wiseman, η πρόσφατη πτώση της μετοχής λόγω της εσκεμμένης παραπληροφόρησης επενδυτικού κοινού, είναι εξαιρετική ευκαιρία για χτίσιμο ή αύξηση θέσης στην μετοχή.

Στις 7 Σεπτεμβρίου που βγάζει αποτελέσματα η Aegean, κάθε υποτιμητής θα μπει στην θέση του.

Για να γνωρίζετε, η Goldman Sachs με πρόσφατό της report της 1ης Σεπτεμβρίου επαναλαμβάνει την σύστασή της για αγορές για την Ryanair, την Fraport και το αεροδρόμιο της Ζυρίχης.

Και τις τρεις μετοχές τις έχει σαν top picks.

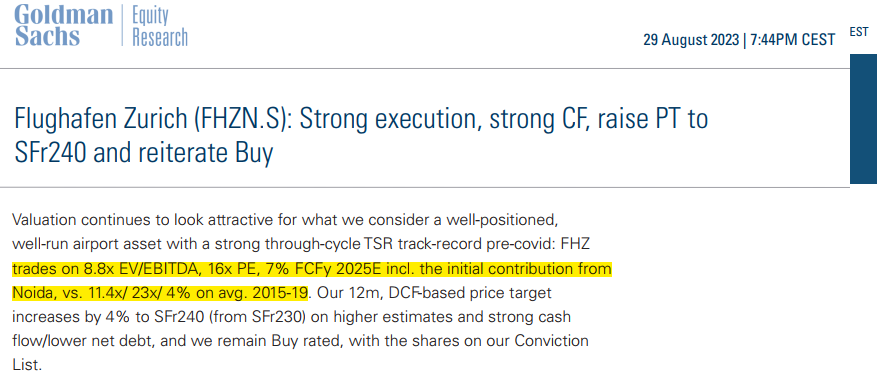

Ειδικότερα για το αεροδρόμιο της Ζυρίχης μας τονίζει ότι αυτή την στιγμή παίζει (βλ. πίνακα παρακάτω) με βάση τις εκτιμήσεις της για το 2025 με ένα προσδοκώμενο EV/EBITDA 2025e = 8.8, με ένα προσδοκώμενο P/E 2025e = 16 και με μια προσδοκώμενη απόδοση ελεύθερων ταμειακών ροών (FCFy) 2025e = 7%.

Ενώ έπαιζε μεταξύ 2015-2019 με ένα μέσο EV/EBITDA = 11.4, με ένα μέσο P/E = 23 και με μια μέση απόδοση ελεύθερων ταμειακών ροών = 4%.

Έτσι, δίνει τιμή στόχο για το αεροδρόμιο της Ζυρίχης τα SFr240 από SFr180 που παίζει τώρα.

Αντιλαμβάνεστε λοιπόν φίλοι αναγνώστες τι μας λέει τώρα η Goldman Sachs.

Να αγοράσουμε τώρα το αεροδρόμιο της Ζυρίχης με ένα EV/EBITDA 2025e = 8.8 για να το πουλήσουμε με ένα EV/EBITDA 2025e = 11.4.

Οι ειδικοί που μιλάει ο Wiseman προτιμούν «να αγοράσουν τώρα Aegean με την προσδοκία να την πουλήσει στα 24.68€ που εκεί θα παίζει με βάση τα στοιχεία του αναλυτή της HSBC με ένα προσδοκώμενο EV/EBITDA 2025e = 6, με ένα προσδοκώμενο P/E 2025e = 11.59 και με μια προσδοκώμενη μερισματική απόδοση στα 24.68€ στα 4.33%».

Φίλοι αναγνώστες, κατά την ταπεινή άποψη του Wiseman, η Aegean τώρα είναι το απόλυτο Deep Value & Growth Play του ελληνικού χρηματιστηρίου.

Το μόνο που χρειάζεται κάποιος/α είναι υπομονή και επιμονή, τίποτα άλλο.

Aποποίηση Ευθύνης: Το περιεχόμενο και οι πληροφορίες της στήλης προσφέρονται αποκλειστικά και μόνο για ενημερωτικούς σκοπούς και σε καμία περίπτωση δεν μπορούν να εκληφθούν ως συμβουλή, πρόταση, προσφορά για αγορά ή πώληση των κινητών αξιών, ούτε ως προτροπή για την πραγματοποίηση οποιασδήποτε μορφής επένδυσης. Κατά συνέπεια δεν υφίσταται ουδεμία ευθύνη για τυχόν επενδυτικές και λοιπές αποφάσεις που θα ληφθούν με βάση τις πληροφορίες αυτές.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Το σχέδιο των ΗΠΑ για κατάπαυση πυρός στην Ουκρανία – Τι προβλέπεται για κατεχόμενα εδάφη και κυρώσεις

- Ιράν: Μια συμφωνία για το πυρηνικό πρόγραμμά του είναι πιθανή, εφόσον οι ΗΠΑ έχουν ρεαλιστική στάση

- Αρθροπλαστική του ισχίου: Τεχνικές ελάχιστης επεμβατικότητας AMIS και υποβοήθηση με σύστημα πλοήγησης το παρόν και το μέλλον

- Βανς: Εξέφρασε αισιοδοξία ότι ο πόλεμος Ρωσίας-Ουκρανίας μπορεί να τερματιστεί στη συνάντηση με την Μελόνι