Ο Εισαγγελέας και ο Μπενίσης

Δυο οικονομικά site μεταξύ αυτών το mononews.gr φώναζαν από τα τέλη του 2015.

Το έλεγαν ανοικτά.

Ότι είναι έγκλημα της εισηγμένης ΕΥΔΑΠ ΕΥΔΑΠ 0,87% 5,82 να επενδύσει 20 εκατ. ευρώ στην ΑΜΚ της Τράπεζας Αττικής, το 2016.

Αλλά τότε δεν άκουγε κανένας.

Άπαντες μεθυσμένοι από την νίκη του ΣΥΡΙΖΑ στις εκλογές δεν τολμούσαν να πουν το παραμικρό.

Σχεδόν όλα τα media στην υπηρεσία του ΣΥΡΙΖΑ.

Με εξαίρεση κάνα δυο από τα παλαιά που και αυτά λόγω των υπέρογκων δανείων φρόντιζαν να επιβιώσουν και κρατούσαν χαμηλούς αντιπολιτευτικούς τόνους.

Τότε λοιπόν ο CEO της ΕΥΔΑΠ Γιάννης Μπενίσης, αποφάσισε να ρίξει στην Αττικής, 20 εκατ. ευρώ.

Σε μια αύξηση μετοχικού κεφαλαίου.

Σε τιμές υψηλότερες από όσο ήταν στο ταμπλό του ΧΑ 0,25 ήταν στο ταμπλό η μετοχή της Αττικής αλλά αυτοί έδωσαν 0,30 ευρώ στην ΑΜΚ.

Κανονική κωμωδία.

Ίδια σκηνικά έγιναν και με την ΔΕΗ ΔΕΗ 0% 11,75 .

Τότε τα αφεντικά της και αναφέρομαι στον κ. Παναγιωτάκη επένδυσαν 10 εκατ. ευρώ στην Αττικής, που τώρα έχουν εξαϋλωθεί.

Όμως είναι γνωστό τοις πάσι ότι η κίνηση αυτή μεθοδεύτηκε από την ίδια την τότε κυβέρνηση, όπως έγραφε το mononews.gr στις 9 Φεβρουαρίου του 2016 (μόλις 3 μήνες μετά που βγήκε στον αέρα το mononews.gr) που ουσιαστικά υποχρέωσε ταμεία και ΕΥΔΑΠ να συμμετάσχουν στην αύξηση μετοχικού κεφαλαίου της Attica Bank – μία αύξηση κεφαλαίου που πραγματοποιήθηκε σε τιμή ανά μετοχή που ήταν κατά 15% υψηλότερη από την αποτίμησή της στο χρηματιστηριακό ταμπλό.

Και ας αντιδρούσε τότε ο κεντρικός τραπεζίτης Γιάννης Στουρνάρας.

Πάμε λοιπόν, στο σήμερα της ΕΥΔΑΠ

Διαβάζοντας κάποιος τις λογιστικές καταστάσεις της ΕΥΔΑΠ, θυμάται -θέλοντας και μη- το πόσο επιζήμια ήταν το 2016 η απόφαση του Δ.Σ. της εισηγμένης να επενδύσει «στρατηγικά» 20 εκατ. ευρώ στην τότε αύξηση μετοχικού κεφαλαίου της Attica Bank.

H «στρατηγική» αυτή τοποθέτηση όμως δεν συνεχίστηκε στην επόμενη ΑΜΚ της Τράπεζας το 2018 (4 νέες σε κάθε 1 παλιά), οπότε το ποσοστό της ΕΥΔΑΠ στην Attica Βank αποψιλώθηκε.

Στη συνέχεια ακολούθησε ένα «ωραίο» reverse split και τελικά τα 20 εκατ. ευρώ που επενδύθηκαν στην Αttica Bank αποτιμώνται σήμερα μόλις 7.000 ευρώ!

Απώλειες 99,99%!!!

Ήλθε λοιπόν η ώρα του εισαγγελέα.

Να καλέσει τον κ. Μπενίση (σύντροφος τότε της κ. Ρένας Δούρου) να του εξηγήσει με ποια λογική έβαλε χρήματα σε μια αύξηση που ήξερε εκ των προτέρων ότι θα χαθούν.

Μην σας φαίνεται μικρό ποσό τα 20 εκατ. ευρώ.

Πρόκειται για κανονικό οικονομικό έγκλημα.

Η ανάλυση της Citi για την Mytilineos

Επειδή του Wiseman του αρέσει να είναι ακριβοδίκαιος, πολύ καλό το report του Ινδού αναλυτή της Citigroup για την Mytilineos ΜΥΤΙΛ 0% 36,70 αλλά δυστυχώς τώρα, στην υπάρχουσα κατάσταση, δεν έχει καμία βαρύτητα στην επενδυτική κοινότητα.

Κανονικά θα έπρεπε μετά από ένα τόσο δυνατό report και λόγω της ΑΝΑΒΑΘΜΙΣΗΣ ΤΩΝ ΕΚΤΙΜΗΣΕΩΝ θα έπρεπε το τμήμα πωλήσεων της Citigroup να έχει ουρά τους αγοραστές.

Αν είχε βγάλει το ίδιο report η Goldman με την ίδια τιμή στόχο δηλαδή τότε πιστέψτε μας θα υπήρχε ουρά από αγοραστές.

Τι να κάνουμε.

Άλλο Goldman Sachs και άλλο Citigroup.

Δυστυχώς η οδυνηρή πραγματικότητα είναι ότι πέφτει το χρηματιστήριο, πέφτει και η Mytilineos.

Στην κεφαλαιοποίηση όμως που βρίσκεται τώρα δεν θα έπρεπε να συμβαίνει αυτό.

Όμως αυτό δεν αναιρεί την εξαιρετική δουλειά που έχει κάνει ο Ινδός αναλυτής της Citigroup για την Mytilineos.

Έχει μαλλιάσει η γλώσσα του Wiseman να σας λέει ότι πρέπει πάντα να ξεψαχνίζετε τα εκάστοτε reports.

Γιατί πάντα κρύβουν λαβράκια.

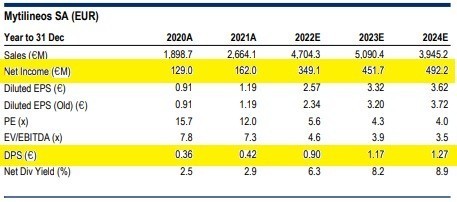

Το ίδιο συμβαίνει και στο τελευταίο report με ημερομηνία 22 Σεπτεμβρίου 2022 που έβγαλε η Citigroup για τη μετοχή της Mytilineos με τιμή στόχο τα 22 ευρώ.

Ο αναλυτής αναβαθμίζει τις εκτιμήσεις του και εκτιμάει τώρα ότι η Mytilineos θα εμφανίσει κέρδη της τάξης των 349,1 εκατ. ευρώ και θα δώσει μέρισμα 0,9 ευρώ ανά μετοχή.

Δηλαδή στα 13,47 ευρώ που έκλεισε χθες και στην κεφαλαιοποίηση 1.925 δισ. ευρώ παίζει με ένα P/E2022e=5,51!!! και με μια προσδοκώμενη μερισματική απόδοση 2022e=6,68%.

Όλοι θα πείτε «τι τζάμπα που είναι το χαρτί».

Και θα έχετε δίκιο.

Όμως κατά την ταπεινή γνώμη του Wiseman το σημαντικό δεν είναι τι θα κάνει μόνο το 2022 αλλά τι θα κάνει το 2023 και το 2024.

Αυτό είναι που μετράει.

Πάμε να δούμε τις εκτιμήσεις του Ινδού για το 2023.

Τι θα γίνει το 2023

Ο αναλυτής της Citi εκτιμάει ότι η Mytilineos το 2023 θα εμφανίσει κέρδη της τάξης των 451,7 εκατ. ευρώ, ΕBITDA 745 εκατ. ευρώ, θα έχει καθαρό δανεισμό 840 εκατ. ευρώ και θα δώσει μέρισμα 1,17 ευρώ ανά μετοχή.

Δηλαδή φίλοι αναγνώστες η Mytilineos στα 13,47 παίζει με ένα P/E2023e=4,26!!! με ένα EV/EBITDA2023e=3,71!!! και θα έχει μια προσδοκώμενη μερισματική απόδοση της τάξης του 8,68%.

Εφόσον επαληθευτούν αυτά τα νούμερα η Mytilineos θα είναι μακράν το απόλυτο Deep Value Growth Play του ελληνικού Χρηματιστήριου.

Το απίστευτο είναι ότι άμα δούμε τις εκτιμήσεις του αναλυτή για το 2024 θα μας πιάσει σκοτοδίνη!!!

Εάν νομίζουμε ότι η Mytilineos είναι τζάμπα για το 2023 με τα νούμερα του 2024 είναι η πεμπτουσία του τζάμπα.

Ο αναλυτής της Citi εκτιμάει ότι η Mytilineos θα εμφανίσει το 2024 492,2 εκατ. ευρώ κέρδη και θα δώσει μέρισμα 1,27 ευρώ ανά μετοχή.

Δηλαδή θα παίζει με ένα προσδοκώμενο P/E2024=3,91!!! και θα έχει μια προσδοκώμενη μερισματική απόδοση 2024e=9,42%.

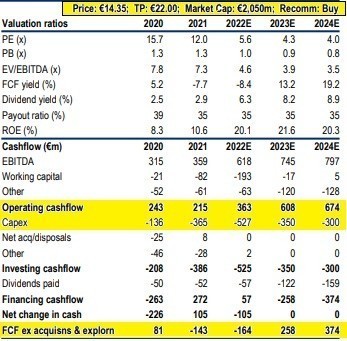

Το πιο σημαντικό όμως στοιχείο για τον Wiseman που έχει ΕΜΜΟΝΗ με τις ελεύθερες ταμειακές ροές, βρίσκεται στη σελίδα 2 του report.

Όπως μπορείτε να δείτε από τον πίνακα παρακάτω ο αναλυτής εκτιμάει ότι η Mytilineos το 2024 θα παράγει ελεύθερες ταμειακές ροές της τάξης των 374 εκατ. ευρώ.

Κολοσσιαίο νούμερο. Θα γίνει δηλαδή μία κανονική μηχανή παραγωγής μετρητών.

Αυτό το νούμερο βγαίνει επειδή ο αναλυτής περιμένει ότι η Mytilineos θα έχει ταμειακές ροές από λειτουργικές δραστηριότητες της τάξης των 674 εκατ. ευρώ και θα έχει εκροές για αγορές παγίων της τάξης των 300 εκατ. ευρώ.

Έτσι οι ελεύθερες ταμειακές ροές που θα παράγει θα είναι της τάξης των 374 εκατ. ευρώ.

Για να γνωρίζετε αυτές οι ελεύθερες ταμειακές ροές δικαιολογούν μία κεφαλαιοποίηση της τάξης των 3.74 δισ. ευρώ ώστε η απόδοση των ελεύθερων ταμειακών ροών να είναι ίση με 10%.

Δηλαδή η τιμή της μετοχής να πάει στα 26,17 ευρώ.

Φυσικά όπως μπορείτε να δείτε αυτή την στιγμή στα τερματικά προσφέρεται στην τιμή των 13,47 ευρώ.

Αυτό κι αν είναι στρέβλωση.

Υπάρχουν όμως και πολλοί κακοπροαίρετοι που σου λένε ότι ούτε εδώ θα έπαιζε η Mytilineos αν δεν είχε το buy back.

Γιατί να παίζει με ένα P/E2023=4,6.

Πανάκριβη.

Το Buy Back της Mytilineos και της ΔΕΗ

Για να ξέρετε φίλοι αναγνώστες την Παρασκευή 23 Σεπτεμβρίου η Mytilineos αγόρασε 20.000 μετοχές για το buy back με μια μέση τιμή 13,7571 από συνολικό όγκο 240.895 μετοχών.

Δηλαδή, το buy back αγόρασε μόνο το 8,30% των συνολικών μετοχών.

Πρέπει δε να γνωρίζετε ότι συστηματικά τις τελευταίες 5 συνεχόμενες συνεδριάσεις γίνεται καραμπινάτη υποτιμητική κερδοσκοπία στο call auction.

Για να έχετε μια αίσθηση περί buy back η ΔΕΗ ξανά ξεκίνησε το δικό της.

Όπου την Παρασκευή 23 Σεπτεμβρίου αγόρασε 122.250 μετοχές με μια μέση τιμή 5,0970 σε σύνολο 653.755 μετοχές που έκανε την Παρασκευή.

Δηλαδή το buy back αγόρασε το 18,69% του συνολικού όγκου.

Η ΔΕΗ και το όχι στην υποτιμητική κερδοσκοπία

Εάν αγόραζε και η Mytilineos την Παρασκευή το 18,69% του συνολικού όγκου θα έπρεπε να αγοράσει και άλλες 25.000 μετοχές στο σύνολο δηλαδή να είχε πάρει 45.000 μετοχές.

Εμείς πιστεύουμε ότι σ’αυτά τα επίπεδα τιμών, αυτό θα έπρεπε να είχε κάνει.

Για να καταλάβετε χθες η ΔΕΗ με τον Γενικό Δείκτη να πέφτει κατά 0,67% έκλεισε με άνοδο 2,52% παρακαλώ!!!

Εδώ δεν αφήνουν πλέον την υποτιμητική κερδοσκοπία να περάσει.

Ενώ η Mytilineos και χθες έκλεισε με μεγαλύτερη πτώση από τον ΓΔ και συγκεκριμένα έπεσε κατά 1,68%.

Παρόλο που βγήκε το report της Citigroup στις 22 Σεπτεμβρίου και παρόλο το buy back.

Για να γνωρίζετε με τα χθεσινά κλεισίματα η ΔΕΗ κοστίζει 2.017 δις. ευρώ και η Mytilineos 1.925 δις. ευρώ.

Δηλαδή η ΔΕΗ έχει μεγαλύτερη κεφαλαιοποίηση από την Mytilineos.

Για να σας φρεσκάρουμε την μνήμη η Mytilineos θα βγάλει φέτος 349,1 εκατ. ευρώ κέρδη και του χρόνου 459,7 εκατ. ευρώ κέρδη με βάση την Citigroup.

Σύμφωνα με τις υπάρχουσες μέσες εκτιμήσεις των αναλυτών η ΔΕΗ θα βγάλει τα 460 εκατ. ευρώ κέρδη από το 2026!!!

Φίλοι αναγνώστες όμως ο Wiseman επειδή πιστεύει ακράδαντα ότι η Mytilineos θα βγάλει τα νούμερα που εκτιμάει ο αναλυτής της Citi και για το 2022 και για το 2023, η τωρινή αδυναμία της μετοχής είναι εξαιρετική ευκαιρία για χτίσιμο ή για αύξηση θέσης στην μετοχή.

Αυτή τη στιγμή η μετοχή της Mytilineos έχει ίσως την καλύτερη σχέση ρίσκου προς απόδοσης και με πολύ μεγάλη εμπορευσιμότητα από όλες τις μετοχές του ελληνικού χρηματιστηρίου.

Απλώς χρειάζεται υπομονή και επιμονή.

Η Google είναι μόνο η αρχή

To ενδιαφέρον των τεχνολογικών κολοσσών για επενδύσεις επί ελληνικού εδάφους επιβεβαίωσε o Γιώργος Νώλης, συνιδρυτής και CEO της Lancom, στη χθεσινή συνέντευξη τύπου για τη νέα επένδυση της αμιγούς ελληνικής εταιρείας που δραστηριοποιείται σε data centers, cloud και τηλεπικοινωνίες.

Με τη Google να ανακοινώνει μεθαύριο τα σχέδιά της για την Ελλάδα – σε μια εκδήλωση που θα δώσει το παρών ο Κυριάκος Μητσοτάκης –, ο κ. Νώλης είπε ότι «θα έρθουν στην Ελλάδα κι άλλοι παίκτες, πολύ μεγάλοι», όπως συζητείται στα πηγαδάκια και στις off the record συνομιλίες στα περιθώρια των διεθνών συνεδρίων.

Μάλιστα, ο ίδιος εκτίμησε ότι οι ανακοινώσεις θα γίνουν μέσα στο 2022.

Ήδη στη χώρα έχουν βάλει πόδι η Digital Realty (εξαγοράζοντας τη Lamda Hellix), η Amazon, η Cisco, η Teamviewer και βέβαια, η Microsoft.

Κι αυτό, παρόλο που, κατά δήλωσε του κ. Νώλη, δεν είναι κατάλληλη στιγμή να γίνουν τέτοιου είδους επενδύσεις, εξαιτίας του κατασκευαστικού κόστους.

Βέβαια όλες αυτές οι αφίξεις απαιτούν και το κατάλληλο περιβάλλον στο εσωτερικό της χώρας.

Η Lancom, μία εταιρεία 3 εκατομμυρίων, ρίχνει τα σχέδιά της για να διεκδικήσει από τη Σόφια τα σκήπτρα του μεγαλύτερου data center των Βαλκανίων και δρομολογεί το τρίτο κέντρο δεδομένων της στην Κρήτη έως το 2024, με τη φιλοδοξία να βοηθήσει τη χώρα να μετατραπεί στο μεγαλύτερο τηλεπικοινωνιακό hub της νοτιοανατολικής Ευρώπης ή όπως λέει η αγορά, να γίνει Μασσαλία.

Έλληνας στη Novartis

Μαθαίνουμε ότι αποχωρεί από τη Novartis Ελλάς η πρόεδρος και διευθύνουσα σύμβουλος Susanne Kohout.

Η κα Kohout ανέλαβε το 2017 και η πορεία της κρίνεται επιτυχημένη από στελέχη της φαρμακευτικής αγοράς.

Σύμφωνα με τις πληροφορίες μας τη θέση της είναι πολύ πιθανό να την αναλάβει Έλληνας, προερχόμενος από άλλη γνωστή φαρμακευτική εταιρεία.

Περισσότερα προσεχώς…

Γιατί παγώνουν τα σχέδια για την εισαγωγή στη Wall Street του βασικού μετόχου του ΟΠΑΠ

Η Allwyn, ο πλειοψηφικός μέτοχος του ΟΠΑΠ ΟΠΑΠ -0,13% 15,68 (κατέχοντας το 49,8%), έπρεπε (σύμφωνα με τους όρους μιας συμφωνίας που ανακοινώθηκε τον Ιανουάριο) να εισαχθεί στο (NYSE) Χρηματιστήριο της Νέας Υόρκης μέσω μιας αντίστροφης συγχώνευσης με την SPAC Cohn Robbins Holdings Corp.

Ωστόσο, οι δύο πλευρές αποφάσισαν τελικά να ακυρώσουν τη συμφωνία τους, επικαλούμενοι τις ασταθείς συνθήκες της αγοράς.

Η αιτία της ακύρωσης βρίσκεται στο αρνητικό κλίμα που επικρατεί στην αγορά

Η όρεξη των επενδυτών για τις λεγόμενες εταιρείες «λευκών επιταγών» όπως είναι στην ουσία δηλαδή οι Εταιρείες Εξαγοράς Ειδικού Σκοπού (SPAC) μειώθηκε κατά το παρελθόν έτος λόγω των αυστηρότερων κανονισμών, των αυξανόμενων επιτοκίων και της κάμψης των αποτιμήσεων στις δημόσιες αγορές.

Για παράδειγμα, μια άλλη SPAC που υποστηρίζεται από την εταιρεία ιδιωτικών μετοχών TPG αποφάσισε επίσης να τερματίσει τις δραστηριότητες επικαλούμενη αστάθεια της αγοράς.

Σε κάθε περίπτωση, η Allwyn ανακοίνωσε ότι παραμένει προσηλωμένη στην εισαγωγή των μετοχών της και στην επέκταση των δραστηριοτήτων της στις ΗΠΑ, αλλά είπε ότι θα περιμένει ευνοϊκότερους όρους.

Πέρα από τη συμμετοχή της στον ΟΠΑΠ, η Allwyn διατηρεί τις δραστηριότητες τυχερών παιχνιδιών στην Τσεχία, την Αυστρία, την Ιταλία και την Κύπρο, ενώ αναζητά ενεργά ευκαιρίες βιολογικών/εξαγορών σε Ευρώπη και Βόρεια Αμερική.

Σύμφωνα με την ετήσια έκθεσή της για το 2020, η Allwyn δημοσίευσε 538 εκατ. ευρω EBITDA, εκ των οποίων, όπως καταλαβαίνουμε, τα μισά προέρχονται από τον ΟΠΑΠ.

Πάντως όπως εκτιμούν αναλυτές , σύμφωνα με τους αρχικούς όρους της συμφωνίας, μια εισαγωγή στο NYSE θα μπορούσε να είχε θετική έμμεση αποτίμηση και για τον ΟΠΑΠ.

Η Allwyn, γνωστή ως Sazka Entertainment μέχρι πέρυσι, εκτός από τον ΟΠΑΠ έχει δραστηριότητες σε Τσεχία, Ιταλία και Αυστρία.

Intrum: Ζημιά 50 εκατ. ευρώ

Τώρα αυτό πως γίνεται με τις ρυθμίσεις των κόκκινων δανείων να εξυπηρετούνται κανονικά εδώ στην Ελλάδα, ενώ σε άλλες χώρες της Ευρωζώνης να παρατηρούνται σημαντικά προβλήματα και καθυστερήσεις με τις ανακτήσεις ….παραμένει μυστήριο .

Πάρτε για παράδειγμα την Ιntrum στη Σουηδία.

Η εταιρεία αναγκάστηκε αξημέρωτα χθες να βγάλει ενημέρωση για να ενημερώσει το επενδυτικό κοινό, ότι η εισπράξεις από τα κόκκινα δάνεια στο τρίτο τρίμηνο του 2022, θα είναι λιγότερες από εκείνες που είχε προυπολογίσει η εταιρεία.

Aντιθέτως, ο επικεφαλής της Ιntrum στην Ελλάδα Γιώργος Γεωργακόπουλος δήλωσε χθες ότι η εταιρεία έχει αυξημένες εισπράξεις.

Για τους παροικούντες η εξέλιξη αυτή δεν αποτέλεσε «κεραυνό εν αιθρία» καθώς πριν από περίπου ένα μήνα η εταιρεία προχώρησε αιφνιδιαστικά σε σαρωτικές αλλαγές στην κορυφή της διοικητικής πυραμίδας.

Το ενδιαφέρον είναι ότι τα προβλήματα εντοπίζονται και περιορίζονται κυρίως σε χαρτοφυλάκια κόκκινων δανείων από την Ιταλία και σε εταιρεία ειδικού σκοπού (SPV που τα έχει αναλάβει).

Από το πακέτο των δανείων αυτών η Intrum από το 2025 και μετά εκτιμάται ότι θα εισπράττει 1,5 δισ .κορώνες αντί 1,7 δις. Κορώνες που προέβλεπε αρχικώς.

Ξανά στις ράγες το Θριάσιο ΙΙ

Τριτώνει η προσπάθεια εκπλήρωσης του οράματος για το μεγαλύτερο εμπορευματικό hub στη νοτιοανατολική Ευρώπη, μέσω του Θριασίου ΙΙ, με το υπουργείο Υποδομών να επανεκκινεί επίσημα το διαγωνισμό, δύο εβδομάδες αφότου κατέστη άγονος.

Με απόφαση του Κώστα Καραμανλή, ματαιώθηκε ο προηγούμενος διαγωνισμός και αποφασίστηκε η επανάληψη της διαδικασίας ανάθεσης της σύμβασης παραχώρησης για το έργο, που έχει πέσει στα βράχια δισ. την πρώτη φορά είχαν καταθέσει προσφορές οι Pearl (θυγατρική της Cosco), η ένωση των Damco Energy (του ομίλου Κοπελούζου) και της εισηγμένης Foodlink, η Goldair και η κοινοπραξία της ΤΡΑΙΝΟΣΕ με την Sarmed, με την τελευταία να αποκλείεται.

Ωστόσο, ο διαγωνισμός κηρύχθηκε άγονος, καθώς οι υποψήφιοι είχαν διαφωνήσει με τους όρους του διαγωνισμού.

Τη δεύτερη, προσφάτως, κατατέθηκε μόνο μία προσφορά από την κοινοπραξία της Hellenic Train (πρώην ΤΡΑΙΝΟΣΕ) και της Damco του ομίλου Κοπελούζου, ωστόσο κι αυτή ήταν εκπρόθεσμη.

Η τύχη του έργου είναι στενά συνδεδεμένη με το Θριάσιο Ι, το οποίο έχει παραχωρηθεί στην κοινοπραξία των ΕΤΒΑ ΒΙΠΕ και Goldair, αφού ο ανάδοχος – όταν και αν βρεθεί – θα αναλάβει την ολοκλήρωση και διαχείριση του ημιτελούς Εμπορευματικού Σιδηροδρομικού Σταθμού και Σταθμού Διαλογής σε επιπλέον όμορα 1.450 στρέμματα.

Παλιότερα, μάλιστα, η Κομισιόν είχε θέσει ως όρο για την συγχρηματοδότηση εκ μέρους της Ευρωπαϊκής Ένωσης της κατασκευής του Θριασίου, απειλώντας με επιστροφή των κονδυλίων.

Τι συνέβη στην Μότορ Όιλ;

Οι Έλληνες θεσμικοί είναι αυτοί που έχουν το πάνω χέρι στις πωλήσεις των τελευταίων ημερών στο ελληνικό χρηματιστήριο.

Πολλοί είδαν το -4,25% κατά τη διάρκεια των δημοπρασιών στη μετοχή της Μότορ Όιλ ΜΟΗ 1,86% 23,04 .

Δεν ήταν όμως αυτή η εικόνα της μετοχής καθ’ όλη τη διάρκεια της συνεδρίασης.

Έκλεισε στα 15,25 ευρώ, επίπεδα που συνιστούν χαμηλά μηνός, αλλά μέσα στην συνεδρίαση έγραψε και υψηλό μέρας στα 15,95 ευρώ.

Η αγορά είναι ρηχή με 50 εκατ. ευρώ τζίρο.

Προφανώς και δεν υπάρχουν αντανακλαστικά τέτοια για να απορροφήσουν την προσφορά που βγαίνει, ειδικά σε συνεδριάσεις που το διεθνές κλίμα μονοπωλείται από το αποτέλεσμα των εκλογών στη γειτονική Ιταλία και την ανάδειξη μιας απρόβλεπτης λαϊκίστικης κυβέρνησης.

Από την άλλη, η Μότορ Οιλ, όπως είναι γνωστό είναι διυλιστήριο και θα φορολογηθεί για τα υπερκέρδη, όπως και τα ΕΛΠΕ ΕΛΠΕ -0,13% 7,66 και οι άλλες μεγάλες εταιρείες του κλάδου στην Ευρώπη.

Επιπρόσθετα η τιμή του πετρελαίου μειώνεται σταθερά κάτω από τα 80 δολ. το βαρέλι πλέον, μειώνοντας και την αξία των αποθεμάτων.

Aποποίηση Ευθύνης: Το περιεχόμενο και οι πληροφορίες της στήλης προσφέρονται αποκλειστικά και μόνο για ενημερωτικούς σκοπούς και σε καμία περίπτωση δεν μπορούν να εκληφθούν ως συμβουλή, πρόταση, προσφορά για αγορά ή πώληση των κινητών αξιών, ούτε ως προτροπή για την πραγματοποίηση οποιασδήποτε μορφής επένδυσης.

Κατά συνέπεια δεν υφίσταται ουδεμία ευθύνη για τυχόν επενδυτικές και λοιπές αποφάσεις που θα ληφθούν με βάση τις πληροφορίες αυτές.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Road show στις ΗΠΑ για επενδυτές – Τα τρία δυνατά χαρτιά του Πιερρακάκη

- Τατιάνα Βουρέκα – Πεταλά: H εγγονή του εφοπλιστή Καρρά που τιμά την ελληνική σημαία

- Το σχέδιο για τις συνεταιριστικές τράπεζες Ηπείρου, Χανίων, Θεσσαλίας, Καρδίτσας – Τι λέει στο mononews o Γιάννης Στουρνάρας

- Σοφία Γιαννικοπούλου: Η πρώην κυρία Κούστα που κατορθώνει πάντα να εντυπωσιάζει