Νέα κέρδη με την υπογραφή Κυριάκου

Την προηγουμένη Παρασκευή, η αγορά επανήλθε στο γνώριμο μοτίβο της.

Ο Γενικός Δείκτης σημείωσε οριακή άνοδο 0,26% και έκλεισε στις 1.278 μονάδες.

Οι μετοχές που κυριάρχησαν και έκλεισαν σε υψηλά 12 μηνών ήταν η Ιντρακάτ στα 2,30 ευρώ, η ΔΕΗ στα 10,45 ευρώ, ο ΑΔΜΗΕ στα 2,295 ευρώ, τα Πλαστικά Θράκης στα 5,49 ευρώ και η Τιτάν στα 17,34 ευρώ.

Για να σας φρεσκάρω τη μνήμη για τα Πλαστικά Θράκης, πρόσφατη έκθεση της Eurobank Equites έχει δώσει τιμή στόχο περίπου τα 8 ευρώ.

Τώρα η επενδυτική κοινότητα εκτιμά ότι η αναβάθμιση της ελληνικής οικονομίας, είναι πιθανόν να γίνει αμέσως μετά τις προγραμματικές δηλώσεις και σε κάθε περίπτωση εντός του Ιουλίου.

Ήδη μάλιστα πηγές με γνώση των δεδομένων, δίνουν και μια πιθανή ημερομηνία, που είναι η 14η Ιουλίου.

Προφανώς πρόκειται για πιθανότητα και όχι για βεβαιότητα.

Τίποτα δεν είναι απίθανο, τώρα πια, καθώς να σας θυμίσω ότι οι οίκοι αξιολόγησης ή οι επενδυτικοί οίκοι μπορούν εάν θέλουν να συνεδριάσουν εκτάκτως και να αναβαθμίσουν μια μετοχή ή μια οικονομία.

Κλασικό παράδειγμα η Alpha Bank.

Αμέσως μετά την ΑΜΚ ύψους 800 εκατ. ευρώ που πραγματοποιήθηκε προ διετίας, η Morgan Stanley Capital International αποφάσισε εκτάκτως στις 9 Ιουλίου του 2021 να την εντάξει στον περίφημο δείκτη MSCI GREECE.

Φυσικά δεν είναι το ίδιο μια μετοχή και μια οικονομία.

Εμείς απλά θα περιμένουμε.

Ιντρακάτ: Τα σχέδια Εξάρχου απογειώνουν τη μετοχή

Μια από τις μετοχές που βλέπουν υψηλά 12μηνου είναι η Ιντρακάτ.

Την Παρασκευή η τιμή της μετοχής έκλεισε με μεγάλα κέρδη 3,37% στα 2,30 ευρώ σημειώνοντας ρεκόρ 52 εβδομάδων.

Τα σχέδια του ισχυρού ανδρός της εισηγμένης, Αλέξανδρου Εξάρχου είναι πολυσύνθετα ενώ ταυτόχρονα, οι βασικοί μέτοχοι αυξάνουν συνεχώς τη θέση τους στη μετοχή.

Για να σας φρεσκάρω τη μνήμη, οι βασικοί μέτοχοι, δηλαδή Εξάρχου, Μπάκος, Καϋμενάκης και οι εφοπλιστές Αγγέλου και Γκότσης, εξαγόρασαν το 2022 την εταιρεία από τον Όμιλο Κόκκαλη στα 2,95 ευρώ.

Στη συνέχεια στις αρχές του 2023, με την αύξηση μετοχικού κεφαλαίου ύψους 100 εκατ. ευρώ που πραγματοποιήθηκε, άσκησαν πλήρως τα δικαιώματα τους στα 1,17 ευρώ.

Επι της ουσίας οι βασικοί μέτοχοι έκαναν break even, περίπου στα 1,91-1,92 ευρώ.

Επιπρόσθετα, οι μέτοχοι της εταιρείας, δηλαδή ο εφοπλιστής Κωνσταντίνος Αγγέλου αύξησε το ποσοστό συμμετοχής του στην Intrakat από το 13,7% στο 15,5% μέσω της Blue Silk LTD, ενώ και η τριανδρία των βασικών μετόχων (Εξάρχου – Μπάκος – Καϋμενάκης) εξαγόρασε εξωχρηματιστηριακά την προηγούμενη εβδομάδα μέσω της Winex Investments το ποσοστό του Δημήτρη Κούτρα και πλέον η θέση τους έχει διαμορφωθεί από το 34,78% στο 36,5%.

Επιπλέον, η εισηγμένη διεκδικεί μαζί με το σχήμα Briza – Rubicone τη νέα παραχώρηση της Αττικής Οδού που δημοπρατεί αυτή την περίοδο το ΤΑΙΠΕΔ με τις οικονομικές προσφορές να αναμένεται να υποβληθούν στα τέλη του τρέχοντος μήνα.

Η Intrakat αύξησε το ποσοστό συμμετοχής της στο σχήμα στο 49% και η Briza αποτελεί το 35% της κοινοπραξίας και η Rubicone το 17%.

Όσον αφορά στις νέες παραχωρήσεις που θα μπορούσε να διεκδικήσει η Intrakat, ο κ. Εξάρχου επιδιώκει την άμεση συμμετοχή στον διαγωνισμό για την παραχώρηση του ΒΟΑΚ μέσω της εξαγοράς μετοχών από την Κοινοπραξία Mytilineos – ΑΚΤΩΡ Παραχωρήσεις που έχει υποβάλει προσφορά.

Mytilineos: Έτοιμο το ομόλογο

Έτοιμη φαίνεται να είναι η αγορά για να υποδεχτεί το νέο ομόλογο της Mytilineos.

Ακολουθώντας την αντίληψη ότι οι μεγάλες εταιρείες δεν πρέπει να επιβαρύνουν το τραπεζικό σύστημα με δανεισμό, αλλά να απευθύνονται στην αγορά για τις χρηματοδοτικές τους ανάγκες, η Mytilineos θα εκδώσει ένα νέο μη μετατρέψιμο ομόλογο ύψους 300 εκατ. ευρώ έως 500 εκατ. ευρώ.

Tο ομόλογο θα είναι επταετούς διάρκειας και θα απευθυνθεί σε επενδυτές λιανικής.

Το ομόλογο θα είναι μη μετατρέψιμο, με δυνατότητα πρόωρης αποπληρωμής και θα τελεί υπό διαπραγμάτευση στο ελληνικό χρηματιστήριο.

Τα κεφάλαια θα χρησιμοποιηθούν για αναχρηματοδότηση δανεισμού και επενδύσεις, ενώ αξιοποιώντας το καλό χρηματοπιστωτικό προφίλ της εταιρείας θα εκδοθεί με ελκυστικούς όρους.

Σας θυμίζω ότι εκτός από τον βασικό μέτοχο που είναι ο Ευάγγελος Μυτιληναίος με ποσοστό 26,54%, ισχυρός μέτοχος στην εταιρεία με ποσοστό 6,43% είναι η FAIRFAX του Ινδοκακαναδού Prem Watsa.

Επίσης, η μετοχή βρίσκεται στα υψηλά ever δηλαδή, στα 32,34 ευρώ ενώ έχει μοιράσει και μέρισμα 1,20 ευρώ μόλις προ ολίγων ημέρων.

Τον Ιούλιο του 2020 η μετοχή είδε τα επίπεδα των 7,70 ευρώ, τον Ιούλιο του 2021 τα 15,90 ευρώ, τον Ιούλιο του 2022 τα 15 ευρώ και τον Ιούλιο του 2023 τα 32,34 ευρώ.

Η δημόσια εγγραφή του ομολόγου έχει οριστεί μεταξύ 4 και 6 Ιουλίου.

Δημήτρης Ανδριόπουλος: Οι οργισμένοι μέτοχοι της Dimand

Σε μια χρονιά που οι μετοχές μικρών και μεγάλων εταιρειών κάνουν ράλι, εάν η επενδυτική κοινότητα προσπαθήσει να βρει ποια μετοχή εισηγμένης με κεφαλαιοποίηση άνω των 200 εκατ. ευρώ σημειώνει αρνητικό πρόσημο εντός του 2023, μάλλον θα εκπλαγεί.

Καθώς είναι μόνο μια.

Και αυτή λέγεται DIMAND.

Η απόλυτη απογοήτευση για το αφεντικό της, Δημήτρη Ανδριόπουλο, που μόνο «οργή και δάκρυα» έχει να προσφέρει στους μετόχους του.

Ανάμεσα στους απόλυτα δυσαρεστημένους και το FAMILY ΟFFICE της Μαριάννας Λάτση, που αγόρασε το 5,35% της DIMAND, στα 15 ευρώ.

Άπαντες είναι εγκλωβισμένοι σε μια μετοχή που βρίσκεται στα 12,95 ευρώ, ενώ η τιμή εισαγωγής της στο χρηματιστήριο ήταν τα 15 ευρώ.

Από τις αρχές του χρόνου η τιμή της μετοχής υποχωρεί 13,09% και τώρα βρίσκεται στα 12,95 ευρώ.

Και όταν οι μεγάλες και σοβαρές εταιρείες κάνουν πάρτι και οι μέτοχοι τους καταγράφουν σούπερ κέρδη.

Επι της ουσίας οι μέτοχοι της DIMAND είναι οι μοναδικοί, που δεν είναι καλεσμένοι στο mega party του χρηματιστηρίου.

Όμως υπάρχει ένα ακόμα δραματικό στοιχείο.

Οι όγκοι συναλλαγών στην μετοχή είναι στην ουσία ανύπαρκτοι, ενδεικτικό της «πλήρους αδιαφορίας» της επενδυτικής κοινότητας.

Την Παρασκευή, ο όγκος συναλλαγών ανήλθε στις 8.150 μετοχές γεγονός που σημαίνει ότι όποιος έχει αγοράσει ένα ικανό αριθμό μετοχών είναι εγκλωβισμένος.

Δεν μπορεί να πουλήσει έστω και με ζημιά.

Και εάν τολμήσει να πουλήσει 30.000 η 50.000 μετοχές, ο τίτλος θα κατρακυλήσει στο limit down.

Κατά τα λοιπά ο «πολύς» Ανδριόπουλος διαφημίζει ότι μεταμορφώνει τον Πειραιά με το νέο σούπερ κτήριο του Πύργου, το κέντρο της Αθήνας με το Μινιόν κλπ.

Μόνο που με τα καμώματα του, η μετοχή του «βλέπει» συνεχώς νέα χαμηλά, εξοργίζοντας αυτούς που τον εμπιστεύτηκαν και χάνουν τα λεφτά τους.

Παναγιωτίδης: Πούλησε μετοχές αξίας 13,7 εκατ. ευρώ κι έφυγε

Όμως, τα μυστήρια με τη Dimand επικεντρώνονται και σε άλλο ένα κομβικό σημείο.

Εντελώς αιφνιδιαστικά στις 28 Ιουλίου του 2022, μόλις τρείς βδομάδες μετά από την εισαγωγή στο χρηματιστήριο, κοινοποιείται η αποχώρηση του εκ του συνιδρυτών της εταιρείας Παναγιώτη Παναγιωτίδη.

Πολιτικού μηχανικού, Γενικού Διευθυντή λειτουργικής ανάπτυξης και δεύτερου τη τάξει ισχυρότερου μετόχου της Dimand με ποσοστό 6,3%.

Επισήμως, η αποχώρηση Παναγιωτίδη μετά από 20ετή παρουσία στην εταιρεία αποδίδεται σε προσωπικούς λόγους.

Τόσο ο ίδιος όσο και ο Δημήτρης Ανδριόπουλος δηλώνουν… ευτυχείς για τη συνεργασία τους.

Ωστόσο οι κακές γλώσσες κάνουν λόγο για «βαθύ ρήγμα» ανάμεσά τους. Ακούγονται πολλά σε ορισμένους κύκλους της αγοράς, αν και σε τέτοιες περιπτώσεις «εκατό υποψίες δεν κάνουν ποτέ μία απόδειξη».

Αυτά μέχρι τα τέλη του περασμένου Ιανουαρίου, όταν ο Παναγιωτίδης αποφασίζει να διαχωρίσει πλήρως τη θέση του με τη Dimand και μετοχικά.

Πουλάει στα τέλη του μήνα και στις 3 Φεβρουαρίου τις 1.178.404 μετοχές που έχει.

Ο χρόνος έχει σημασία, αφού προγενέστερα και για διάστημα 6 μηνών από την εισαγωγή της εταιρείας στο χρηματιστήριο, υπήρχε δεσμευτική απαγόρευση πωλήσεων από την τριάδα των βασικών μετόχων.

Το εντυπωσιακό είναι ότι ο Παναγιώτης Παναγιωτίδης δείχνει να θέλει να φύγει άρον άρον και γι’ αυτό δεν διστάζει να πουλήσει με σημαντικό discount.

Στα 11,70 ευρώ ανά μετοχή, που είναι…22% πιο κάτω από την τιμή εισαγωγής.

Στην πρώτη περίπτωση οι συναλλαγές πώλησης έγιναν με οκτώ «πακέτα» και με έκπτωση 13,3% επί της τότε αγοραίας τιμής, ενώ στη δεύτερη τα «πακέτα» ήταν δύο και η τιμή ήταν 14,3% χαμηλότερα από το χρηματιστηριακό κλείσιμο εκείνης της μέρας.

Συνολικά, από τις κινήσεις μετοχικής απεμπλοκής από την Dimand o Παναγιώτης Παναγιωτίδης εισέπραξε 13,787 εκατ. ευρώ, χωρίς να είναι γνωστοί οι παραλήπτες των μετοχών που εκποιήθηκαν.

Στην αγορά εικάζεται ότι πήγαν σε θεσμικά και ιδιωτικά χαρτοφυλάκια.

Σε κάθε περίπτωση όμως συνιστά πρωτόγνωρο γεγονός για μια νεοεισηγμένη, να τα βροντάει και να φεύγει ο συνιδρυτής, αδειάζοντας στην αγορά το χαρτοφυλάκιό του.

Εξάρχου: Η πρόταση για την άρση του αδιεξόδου με τις εγγυητικές

Λύση στο πρόβλημα της κάλυψης των εγγυητικών επιστολών ώστε να μην χαθούν οι ευρωπαϊκές χρηματοδοτήσεις και να μην κολλήσουν τα μεγάλα έργα υποδομών που δημοπρατούνται ή υλοποιούνται αυτή την περίοδο, προτείνει ο διευθύνων σύμβουλος της Intrakat, Αλέξανδρος Εξάρχου, που είχε μία ακόμα ιδέα.

Από ότι μαθαίνω η νέα του πρόταση, την οποία έκανε στο περιθώριο της ετήσιας γενικής συνέλευσης της περασμένης Παρασκευής της Ιντρακάτ, αφορά την κάλυψη των εγγυητικών επιστολών από το Ταμείο Ανάκαμψης μέσω αντεγγυήσεων.

Να σας θυμίσω ότι τόσο ο ισχυρός άνδρας της Intrakat όσο και ο διευθύνων σύμβουλος της ΑΒΑΞ, Κωνσταντίνος Μιτζάλης, έχουν αναφερθεί ουκ ολίγες στο πρόβλημα της αδυναμίας κάλυψης των εγγυητικών επιστολών τόσο κατά τη διάρκεια συνεδρίων ή όσο και γενικών συνελεύσεων, και έχουν ζητήσει να υπάρξει πολιτική απόφαση προκειμένου οι τράπεζες να σηκώσουν και αυτό το βάρος.

Πιο συγκεκριμένα, ο επικεφαλής της Intrakat έχει επισημάνει αρκετές φορές το γεγονός ότι η δυνατότητα των τραπεζών να καλύψουν εγγυητικές επιστολές για έργα που μπορούν να διαρκούν και μία 30ετία, όπως για παράδειγμα ΣΔΙΤ και Παραχωρήσεις, έχει κορεστεί.

Για αυτό το λόγο έχει στραφεί εκτός από τις υπάρχουσες τράπεζες και στις ασφαλιστικές εταιρείες για να καλύψει τις εγγυητικές για τα νέα έργα που έχει αναλάβει η εισηγμένη.

Επίσης, θεωρεί ότι η δημιουργία μιας ακόμα συστημικής τράπεζας, θα μπορεί να δώσει μία σημαντική ανάσα στις άλλες τέσσερις που βομβαρδίζονται από τις εταιρίες για την παροχή εγγυητικών επιστολών.

Καραμούζης – Λασκαρίδης ξεκίνησαν το ξεκαθάρισμα

Άρχισε το ξεκαθάρισμα των assets του πακέτου ξενοδοχείων της Intrum “Tethys” , η κοινοπραξία του fund του Νίκου Καραμούζη, του family office του Θανάση Λασκαρίδη και της ισραηλινής Brown Hotels.

Η κοινοπραξία έχει αγοράσει τα δάνεια αξίας 254 εκατομμυρίων ευρώ 72 ξενοδοχείων, με σκοπό να μην κλείσει κανένα και να προχωρήσει ακόμα και σε γενναίο discount προς όφελος των ιδιοκτητών.

Αν και στο πακέτο συμπεριλαμβάνονται μεγάλα ξενοδοχεία σε Κρήτη, Χαλκιδική και βόρειο Αιγαίου και μονάδες που λειτουργούν ήδη υπό την ομπρέλα μεγάλων ξενοδοχειακών εταιρειών, υπάρχουν και β’ διαλογής περιουσιακά στοιχεία, όπως οι 14 αυθαίρετες κατοικίες των Πατρώνη στη Μύκονο.

Με επισπεύδουσα την εταιρεία των τριών επενδυτικών σχημάτων βγαίνουν στο σφυρί στις 20 Σεπτεμβρίου, με τιμές που ξεκινούν από 8.800 (για τις αποθήκες) και φτάνουν τα 443.000 ευρώ (για τα αυθαίρετα διαμερίσματα).

Οι κατοικίες βρίσκονται σε κτήμα 4.143 τ.μ. στο Φανάρι και η συνολική τους αξίας εκτιμάται σε 1,28 εκατομμύρια. Να δούμε πόσες φορές θα αλλάξουν χέρια.

Γιατί καταψηφίστηκαν οι αμοιβές Διοίκησης στην Epsilon Net

Ένας από τους βασικούς μετόχους της Epsilon Net, το Barca Global Master Fund LP που συμμετέχει στην εταιρεία με ποσοστό κοντά στο 8%, καταψήφισε την έκθεση αποδοχών που πρότεινε η Γενική Συνέλευση.

Συγκεκριμένα, την Παρασκευή που μας πέρασε, όταν και πραγματοποιήθηκε η ΓΣ των μετόχων της Epsilon Net, το Barca Global Master Fund LP, με 4.329.799 μετοχές, ποσοστό 9,74% επί των παριστάμενων μετόχων, καταψήφισε το 5ο και 6ο θέμα της ημερήσιας διάταξης που αφορούσαν την έγκριση της έκθεσης αποδοχών και την έγκριση αμοιβών και αποζημιώσεων των μελών του ΔΣ της εταιρείας.

Συνολικά το 9,78% καταψήφισε τα δύο θέματα της διάταξης. Οι υπόλοιποι μέτοχοι που «μαύρισαν» επίσης την έκθεση αποδοχών και έγκριση αμοιβών ήταν ξένα funds, μεταξύ των οποίων το John Hancock Funds II Emerging Markets, με 1.800 μετοχές και το Alaska Permanent Fund Corporation με 2.303 μετοχές.

H έκθεση προβλέπει την αύξηση των αποδοχών του κ. Μίχου, από τα 181.864 ευρώ το 2021 στα 195.317 ευρώ το 2022 και της αναπληρώτριας Διευθύνουσας Συμβούλου κ. Βασιλικής Αναγνώστου, από τα 148.135 το 2021 στα 217.797 το 2022, μια αύξηση της τάξης του 47%.

Από την άλλη το 6ο θέμα για έγκριση αμοιβών και αποζημιώσεων των μελών του ΔΣ, στο οποίο επίσης μειοψήφησε το Barca Global Master Fund LP, προβλέπει την έγκριση προκαταβολής αμοιβών για την εταιρική χρήση 2023, το ποσό των 350.000 ευρώ για κάθε μέλος του Δ.Σ και το ποσό των 400.000 ευρώ για τον Πρόεδρο του Δ.Σ και για την περίοδο από 01/01/2024 και μέχρι την επόμενη Τακτική Γενική Συνέλευση (το αργότερο 10/09/2024) το ποσό των 300.000 ευρώ για κάθε μέλος του Δ.Σ και το ποσό των 350.000 ευρώ για το Πρόεδρο του Δ.Σ.

Ποιοι διεκδικούν τα Δικαστήρια στην Κεντρική Ελλάδα

Χωρίς απουσίες μαθαίνω ότι προχωράει ο διαγωνισμός για το νέο δικαστικό ΣΔΙΤ στην Κεντρική Ελλάδα, καθώς το υπουργείο υποδομών και μεταφορών έδωσε το πράσινο φως και για πέντε ενδιαφερόμενα σχήματα.

Αναφέρομαι στο έργο αξίας τουλάχιστον 60 εκατ. Ευρώ που αφορά την ανακατασκευή, την ανακαίνιση και την πολυετή συντήρηση στη Λαμία, το Βόλο, την Καρδίτσα και τα Τρίκαλα.

‘Όσον αφορά τα σχήματα που καλούνται να υποβάλουν τις δεσμευτικές προσφορές τους αυτά είναι οι Όμιλοι ΓΕΚ ΤΕΡΝΑ, Ελλάκτωρ (ΑΚΤΩΡ Παραχωρήσεις), και ΑΒΑΞ καθώς και οι συμμαχίες της Mytilineos με την ΑΤΕΣΕ και της Intrakat με τη ΤΕΚΑΛ του Παναγιώτη Ψαλτάκου.

Για τους τελευταίους έχω να σας πω ότι δεν είναι η πρώτη φορά που βλέπουμε τις δύο εταιρείες να συμπράττουν καθώς έχουν αφήσει πίσω τα «πέτρινα χρόνια» της διένεξης με αφορμή τα έργα στο λιμάνι Πειραιά, αλλά και τη «απώλεια» του έργου της αποχέτευσης στην Παλλήνη που είχαν διεκδικήσει από κοινού, και έχουν ενώσει τις δυνάμεις για το νέο δικαστικό κόμβο του Αρείου Πάγου που «τρέχει» το ΤΑΙΠΕΔ για λογαριασμό του Υπουργείου Δικαιοσύνης και το λιμένα Βόλου.

Η κα Ρίτα Γκάλλι και ο “καθοδηγητής”

Δεν έχω μόνο εγώ την αγωνία, αλλά και μεγάλο μέρος της αγοράς.

Βρήκε τον άνθρωπό της η κα Ρίτα Γκάλλι, δηλαδή το αφεντικό του ΔΕΣΦΑ;

Βρήκε τον επικοινωνιολόγο της;

Βρήκε τη γυναίκα ή τον άνδρα που θα την αναλάβει «με λογισμό και με όνειρο» (Σ.Σ. τώρα τί σχέση έχει ο Εθνικός μας Ποιητής Διονύσιος Σολωμός με την κα Ρίτα; Απλώς, μιλούσε και αυτός ιταλικά, αν και δεν είναι σχετικό με την υπόθεση) και θα την αποκαταστήσει στον φθαρμένο πλέον ‘θρόνο’ της;

Ο ΄θρόνος’ έχει φθαρεί λόγω της σύλληψης του συζύγου της (ή πρώην συζύγου της, ας το ξεκαθαρίσουν τέλος πάντως, δεν αντέχουμε άλλο) στην Αθήνα ο οποίος έχοντας καταδίκες στην Ιταλία με πολυετείς ποινές για διακεκριμένες απάτες και ευρεία οικονομική κατάχρηση, έπεσε στο δόκανο των Αρχών.

Μάλιστα διέμενε (ή κρυβόταν, άγνωστο) στο σπίτι της κας Γκάλλι «από οίκτο προς αυτόν όταν ζήτησε καταφύγιο» όπως μεταφέρουν οι γνωστοί της στην αγορά.

Όλο αυτό το σκηνικό είναι πολύ σοβαρό φυσικά και συνιστά σκάνδαλο πρώτου μεγέθους.

Για να μείνει αλώβητη η κα Γκάλλι όμως, χρειάζεται τον ‘καθοδηγητή’ της.

Το κάστινγκ που έκανε όλες αυτές τις ημέρες μου λένε ότι αποδίδει καρπούς και σύντομα θα ανακοινωθεί και επισήμως το όνομα.

Ο Wiseman, που όλα τα γνωρίζει, σας λέει ότι το… πρόσωπο έχει έδρα στο κέντρο της Αθήνας και κατοικία στα Β.Π. όπως λένε το Βόρειο Τομέα της Β’ Αθήνας όπου σάρωσε η Νέα Δημοκρατία εκλογικά.

Σημαδιακό και αυτό…

Ένας γάμος στην κοσμική Αθήνα

Η Ρεβέκκα Καμχή και η Μαρίνα Κομνηνού, ύστερα από πολλά χρόνια ευτυχούς συμβίωσης, αποφάσισαν να ενωθούν και με τα δεσμά του γάμου την περασμένη Πέμπτη.

Πολλοί στενοί τους φίλοι, γνωρίζοντας πάνω από δέκα χρόνια τώρα πόσο ταιριάζουν, αναρωτήθηκαν ποιος ο λόγος.

Όμως εκείνες ήθελαν να δηλώσουν και επισήμως το εις τον αιώνα των αιώνων.

Η τελετή πραγματοποιήθηκε στο Ναυτικό Όμιλο Βουλιαγμένης.

Κουμπάρα ήταν η επιστήθια φίλη τους, η interior designer με τη διεθνή πελατεία Άννα Μαρία Κοσκόρου -αν και η τελετή είχε ιδιαίτερη χροιά λόγω εβραϊκής καταγωγής της Ρεβέκκας Καμχή.

Η ομώνυμη γκαλερί της παραμένει στην πρωτοπορία εδώ και τριάντα χρόνια (κανονικά, οξύμωρο σχήμα, αλλά όχι στην περίπτωση της οξυδερκούς Ρεβέκκας).

Η Μαρίνα Κομνηνού είναι νομικός στη ναυτιλιακή βιομηχανία και εργάζεται σε διεθνή εταιρεία.

Όσο πιο ειδικός, τόσο πιο σπουδαίος…

Η crème de la crème της αθηναϊκής και λονδρέζικης κοινωνίας (όπως πάντα) βρέθηκε στο στενό entourage τους αλλά πάντα χαλαρά, κομψά με το sophistication που ταιριάζει σε χαρισματικές προσωπικότητες.

JP Morgan, Goldman και Citi απογειώνουν την Aegean

Φίλοι αναγνώστες, ο Wiseman είναι πάρα πολύ χαρούμενος διότι την Παρασκευή 30 Ιουνίου η Εθνική αναβάθμισε την τιμή στόχο για την Aegean από τα 13,00€ στα 14,50€.

Ο λόγος είναι ότι μείωσε το WACC από 7,8% σε 7,3% λόγω της μείωσης του Equity Risk Premium από 8,3% σε 7,3%, το οποίο έγινε τώρα λόγω της επικείμενης αναβάθμισης του ελληνικού χρέους.

Αυτό σας το είχε ήδη προαναγγείλει η στήλη.

Ο Wiseman πλέον πιστεύει ακράδαντα ότι η Aegean πρέπει να τιμολογείται χρησιμοποιώντας για WACC 6,8% και όχι 7,3%.

Το απίστευτο είναι φίλοι αναγνώστες ότι η τιμή στόχος των 14,50€ από τον αναλυτή της Εθνικής βγαίνει χρησιμοποιώντας σαν longterm growth 0% και WACC 7,3%.

Πραγματικό ανέκδοτο.

Εάν κάποια ελληνική εταιρεία δικαιούται να έχει για longterm growth 1%, αυτή είναι η Aegean.

Για να σας φρεσκάρουμε την μνήμη, ο αναλυτής της Εθνικής, όταν χρησιμοποιήσει WACC 6,8% και growth 1%, η τιμή στόχος της Aegean πηγαίνει στα 18,20€.

Αυτή την τιμή πλέον ο Wiseman τη θεωρεί απολύτως λογική και δικαιολογημένη. Πάμε, όμως, τώρα να κάνουμε το απόλυτο crash test για την Aegean. Να δούμε εάν η Aegean με βάση τα παγκόσμια δεδομένα είναι ακριβή ή φθηνή.

Ο Wiseman σήμερα σας έχει κατ’ αποκλειστικότητα το report Ιουνίου της JP MORGAN για τις Global Airlines.

Όπως σας έχουμε πει πολλάκις, όταν αγοράζουμε μια ελληνική μετοχή, πρέπει να τσεκάρουμε εάν είναι ακριβή ή φθηνή σε σχέση με τα παγκόσμια δεδομένα.

Σύμφωνα με το report της JP MORGAN (βλ. πίνακα παρακάτω), το Global EV/EBITDA 2023e για τις αεροπορικές είναι ίσο με 5,7 και το Global P/E 2023e είναι ίσο με 10,2.

Η JP MORGAN είναι πλέον φουλ θετική για τις ευρωπαϊκές αεροπορικές, έχοντας σαν top pick της και αυτή, όπως και η GOLDMAN, τη Ryanair.

Η JP MORGAN τονίζει ότι για να παίζει οποιαδήποτε αεροπορική εταιρεία πάνω από τον μέσο όρο EV/EBITDA 2023e=5,7 και P/E 2023e=10,2, πρέπει να έχει υψηλό EBIT margin. Δηλαδή να πλησιάζει αυτό της Ryanair το οποίο η JP MORGAN το υπολογίζει για το 2023 σε 13,9%.

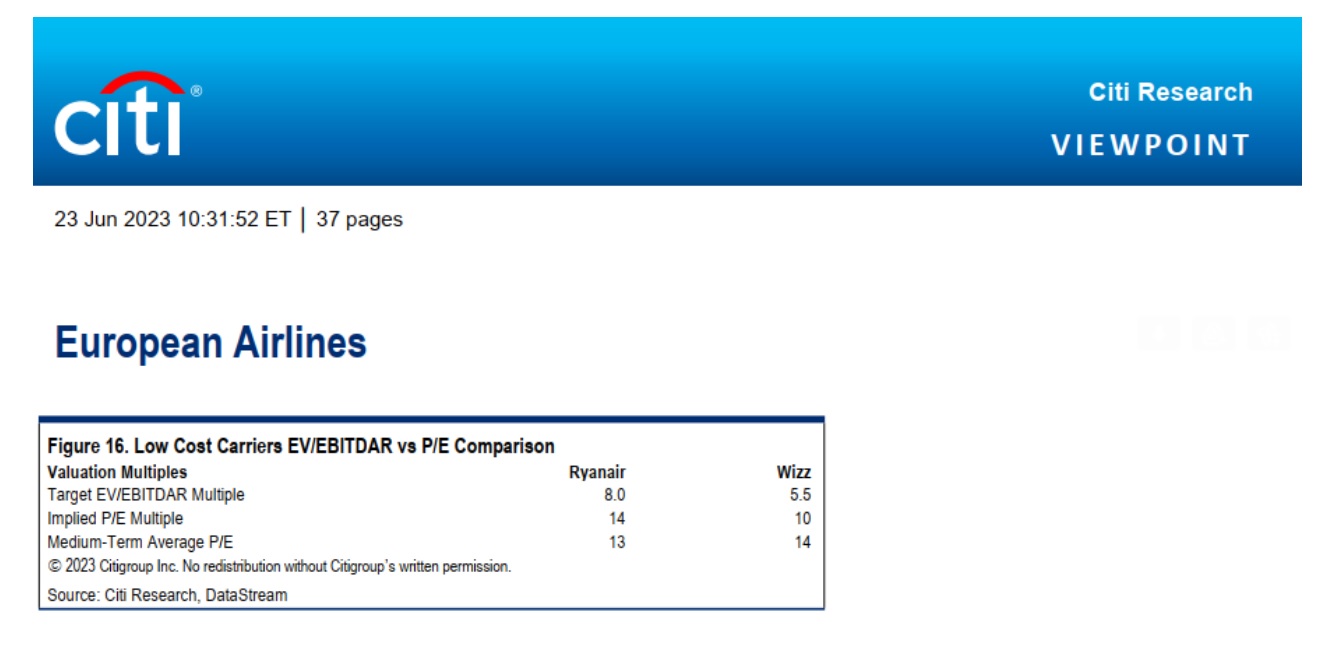

Μετά την JP MORGAN, και συγκεκριμένα στις 23 Ιουνίου, έβγαλε report για τις ευρωπαϊκές αεροπορικές και η CITI.

Αυτό το report κρύβει πραγματικό χρυσάφι για την Aegean. Η Citigroup θεωρεί εύλογο να παίζει η Ryanair με ένα προσδοκώμενο EV/EBITDAR 2024e = 8 στην τιμή στόχο των 21,50€ και με ένα P/E 2024e=14. Αυτό διότι έχει το υψηλότερο EBIT margin από όλες τις ευρωπαϊκές αεροπορικές.

Πάμε τώρα όμως στο ζουμί του report που ενδιαφέρει τους μετόχους της Aegean. Η WIZZ Air το 2023 θα βγάλει ζημιές κυρίες και κύριοι της τάξης των 235 εκατ. ευρώ παρακαλώ.

Όμως, η CITI μας λέει να την αγοράσουμε με τιμή στόχο τις 31£ διότι βλέπει να έχει το 2024 ένα EBIT margin της τάξης του 11%.

Στην τιμή στόχο των 31£, με βάση τα νούμερα του 2024 η WIZZ Air θα παίζει με EV/EBITDAR 2024e=5,5 και με ένα P/E 2024e=10.

Για να καταλάβετε, η γειτονική Turkish Airlines στην τιμή στόχο των 185 τούρκικων λιρών θα παίζει με ένα EV/EBITDAR 2024e=5,4.

Η Citigroup υπολογίζει ότι η Turkish Airlines το 2024 θα έχει ένα EBIT margin της τάξης του 11,13%.

Κατά την ταπεινή άποψη του Wiseman, είναι θέμα χρόνου και μόνο να ασχοληθεί η Citigroup με την Aegean.

Για να σας φρεσκάρουμε την μνήμη, ο αναλυτής της Εθνικής με βάση το συντηρητικό του report υπολογίζει το EBIT margin της Aegean σε 12,3% για το 2023, σε 12,5% για το 2024 και σε 12.3% για το 2025.

Αυτό σημαίνει ότι η Aegean πρέπει να παίζει τώρα και όχι μετά με ένα EV/EBITDA 2023e =5,7 που είναι ο παγκόσμιος μέσος όρος με βάση την JP MORGAN.

Ο λόγος είναι ότι με ένα EBIT margin 12,3%, θα έχει το δεύτερο καλύτερο στην Ευρώπη μετά την Ryanair.

Και δεν συζητάμε να παίξει με ένα προσδοκώμενο EV/EBITDA 2023e = 8 που θα παίζει η Ryanair στην τιμή στόχο αλλά με ένα EV/EBITDA 2023e =5,7.

Με βάση τα στοιχεία του αναλυτή της Εθνικής, για να παίξει η Aegean με EV/EBITDA 2023e=5,7 η τιμή πρέπει να πάει τώρα στα 16,53€.

Εάν είναι να παίξει πάλι με βάση τα στοιχεία του αναλυτή της Εθνικής με ένα EV/EBITDA 2025e = 5.7, η τιμή στόχος πάει στα 19.80€ που κι εκεί πάλι θα παίζει με βάση το παγκόσμιο μέσο όρο.

Αυτή τη στιγμή όπως αντιλαμβάνεστε, υπάρχει τεράστια στρέβλωση στην αποτίμηση της Aegean η οποία αγορά έχει αρχίσει τώρα να την συνειδητοποιεί.

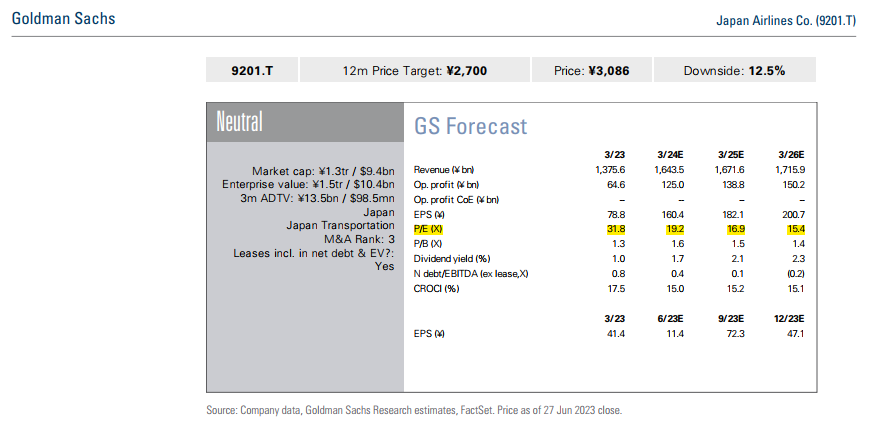

Για να καταλάβετε, η GOLDMAN SACHS στις 27 Ιουνίου έβγαλε report για την Japan Airlines (βλ. πίνακα παρακάτω) που της δίνει τιμή στόχο τα 2.700¥. Μια πτώση της τάξης του 12.5% από τα 3.886¥ που έπαιζε στις 27 Ιουνίου.

Το συγκλονιστικό φίλοι αναγνώστες είναι ότι με βάση τις εκτιμήσεις της GOLDMAN SACHS σ’ αυτά τα επίπεδα τιμών η Japan Airlines παίζει με ένα P/E 2023e = 31.8, με ένα P/E 2024e = 19.2, με ένα P/E 2025e = 16.9 και με ένα P/E 2026e = 15.4.

Αυτό σημαίνει ότι κάποιος αγοράζοντας σ’ αυτά τα επίπεδα τιμών την Japan Airlines πρέπει να περιμένει μέχρι το 2026 για να πέσει το P/E της σε 15.4.

Τώρα, εάν υποθέσουμε ότι η Aegean κάνει φέτος την έκπληξη και βγάλει 150 εκ ευρώ κέρδη, αυτό σημαίνει ότι θα μπορούσε να παίξει με ένα P/E 2023e = 15,4.

Σ’ αυτή την περίπτωση η τιμή της Aegean θα μπορούσε να πάει στα 25.62€. Αντιλαμβάνεστε λοιπόν το πόσο βαθιά υποτιμημένη είναι η Aegean με τα παγκόσμια δεδομένα.

Με το που καταλάβει η αγορά ότι η Aegean το 2023 θα έχει το δεύτερο υψηλότερο EBIT margin από όλες τις ευρωπαϊκές αεροπορικές, μπορεί πολύ εύκολα να δικαιολογήσει ένα προσδοκώμενο EV/EBITDA 2023e=5,7. Δηλαδή μια τιμή στα 16,53€.

Φίλοι αναγνώστες, σύμφωνα με κορυφαίους διαχειριστές κάθε διόρθωση στη μετοχή της Aegean είναι ευκαιρία για τοποθετήσεις.

Ο Wiseman πιστεύει ακράδαντα ότι το 2023 η Aegean θα ξεπεράσει κάθε προσδοκία σε επίπεδο κερδοφορίας.

Τελειώνοντας, θα πρέπει να αναφέρουμε ότι το προϊόν της Aegean σε πανευρωπαϊκό επίπεδο είναι πάρα πολύ ανταγωνιστικό.

Η σχέση τιμής προς προσφερόμενης υπηρεσίας είναι κορυφαία. Για να καταλάβετε, στη διαδρομή Αθήνας-Μαδρίτης η Iberia και η Aegean έχουν την ίδια τιμή στην business class.

Όμως προσέξτε τώρα, εάν κάποιος κάθεται στη σειρά 2 και έχει ύψος 1,90μ, στην business της Iberia τα πόδια του δεν χωράνε ενώ στην business της Aegean έχει και περιθώριο.

Ακόμα, το φαγητό και τα κρασιά είναι πολύ καλύτερα στην Aegean από ό,τι στην Iberia. Άρα δεν είναι τυχαίο που για μια ακόμα χρονιά η Aegean βγήκε κορυφαία περιφερειακή αεροπορική εταιρεία.

Η προσδοκώμενη είσοδος του αεροδρομίου Ελευθέριος Βενιζέλος το 2024 στο ελληνικό χρηματιστήριο θα κάνει την Aegean να λάμψει.

Θα την μάθουν όλοι οι διαχειριστές. Οπότε, κάντε υπομονή και επιμονή. Τα καλά για την μετοχή της Aegean είναι ακόμα μπροστά.

QUIZ

Ποιος μεγαλοχρηματιστής, μέτοχος σε μεγάλη εταιρεία του κλάδου, έχει αγοράσει το 20% μιας μικρής αλλά δυναμικής εταιρείας πληροφορικής;

Πρόκειται για την dotsoft.gr.

O χρηματιστής, λοιπόν, γυρνάει από γραφείο σε γραφείο για να διαφημίσει την εταιρεία όπου είναι μέτοχος και να πάρει δουλειές.

Φαντάζομαι ότι προσδοκά και κάποια από τα λεφτά του RRF, δηλαδή του Ταμείου Ανάκαμψης.

Aποποίηση Ευθύνης: Το περιεχόμενο και οι πληροφορίες της στήλης προσφέρονται αποκλειστικά και μόνο για ενημερωτικούς σκοπούς και σε καμία περίπτωση δεν μπορούν να εκληφθούν ως συμβουλή, πρόταση, προσφορά για αγορά ή πώληση των κινητών αξιών, ούτε ως προτροπή για την πραγματοποίηση οποιασδήποτε μορφής επένδυσης.

Κατά συνέπεια δεν υφίσταται ουδεμία ευθύνη για τυχόν επενδυτικές και λοιπές αποφάσεις που θα ληφθούν με βάση τις πληροφορίες αυτές.