Νέο ράλι, με την Πειραιώς στα 3,91 ευρώ

Αγαπητοί αναγνώστες, χθες Δευτέρα το χρηματιστήριο «έπιασε φωτιά», μόλις δυο συνεδριάσεις πριν την εισαγωγή της μετοχής του ΔΑΑ προς διαπραγμάτευση.

Ο γενικός δείκτης βρέθηκε στις 1.395 μονάδες.

Πολλές μετοχές έκαναν νέο υψηλό 52 εβδομάδων, όπως η Eurobank ΕΥΡΩΒ 0% 2,10 η Πειραιώς ΠΕΙΡ 0,27% 3,74 η Alpha ΑΛΦΑ 0% 1,68 η Εθνική ΕΤΕ 0% 7,87 η ΔΕΗ ΔΕΗ 0% 11,75 η Τιτάν TITC -0,16% 30,90 o Σαράντης ΣΑΡ 0,52% 11,50 και μια σειρά από μικρότερα χαρτιά, όπως η Performance, η Real Cons, η Δομική Κρήτης ΔΟΜΙΚ -2,17% 3,60 το ΚΑΙΡΟΜΕΖΖ, το ΦΒMEZZ κ.λ.π.

Για τις «μεγάλες» μετοχές τα έχουμε ήδη γράψει.

Η Πειραιώς έφτασε ήδη στα 3,91 ευρώ, με τον όγκο των συναλλαγών να αγγίζει τα 5 εκατ. χαρτιά.

Ήδη από τις αρχές Ιανουαρίου σε συνεχόμενα δημοσιεύματα (το 1ο ήταν στις 3 Ιανουαρίου) είχαμε προβλέψει με ακρίβεια, με στοιχεία φυσικά, την πορεία της μετοχής.

Ότι το placement θα γίνει στην περιοχή των 4 ευρώ.

Ακριβώς στο μοντέλο που διενεργήθηκε το placement της Εθνικής.

Η πιθανότερη ημερομηνία είναι η 4η Μαρτίου και θα πουληθεί εκτός συγκλονιστικού απροόπτου, το 20% των μετοχών που κατέχει το ελληνικό δημόσιο.

Αυτό λογικά έχει πλέον αποσαφηνιστεί στο Ταμείο Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ).

Μια ιδιαίτερα κρίσιμη παράμετρος είναι ότι χθες σε όλες τις τράπεζες βγήκαν αγοραστές από ξένα σπίτια, μεταξύ αυτών η BofA, η CITI, η Goldman, η JP Morgan κ.λ.π.

Γιατί η αγορά ποντάρει στην ανάπτυξη της Eurobank

Γράφαμε τις προάλλες για το τραπεζικό ράλι στο Χ.Α. και πώς αυτό δικαιολογείται από τις υψηλότερες αποδόσεις που υπόσχονται σχεδόν όλα τα πιστωτικά ιδρύματα, οι οποίες δικαιολογούν αποτιμήσεις μεγαλύτερες της λογιστικής τους αξίας (P/TBV>1).

Επανέρχομαι σήμερα, διότι χθες το ταμπλό φαίνεται να μας επιβεβαιώνει.

Ας πάρουμε για παράδειγμα την έγκριση για την αύξηση του ποσοστού της στην Ελληνική Τράπεζα Κύπρου (Hellenic Bank) που έλαβε η Eurobank από την Επιτροπή Ανταγωνισμού της Κύπρου.

Η εξέλιξη αυτή εντάσσεται στο σενάριο που σας είχα αναπτύξει, σύμφωνα με το οποίο η Eurobank αποτελεί το λεγόμενο «growth play» μεταξύ των συστημικών τραπεζών.

Η χθεσινή συμπεριφορά της μετοχής, η οποία έκλεισε με άνοδο 4,4%, δείχνει ξεκάθαρα ότι η αγορά ποντάρει στην ανάπτυξη εργασιών και κερδοφορίας της Eurobank.

H Eurobank κατέχει ήδη ποσοστό 29,2% στην Hellenic Bank και, συνεπώς, μετά την ολοκλήρωση των Συναλλαγών, η συμμετοχή της θα ανέλθει συνολικά σε 55,3%.

Σύμφωνα, δε, με τον κυπριακό νόμο είναι πλέον υποχρεωμένη να υποβάλει δημόσια πρόταση για το εναπομείναν ποσοστό.

Υπενθυμίζεται ότι το δεύτερο κομμάτι -26,1%- το αγόρασε στα 2,35 ευρώ ανά μετοχή.

Πάντως, με τα μέχρι στιγμής δεδομένα, το 40% των κερδών προέρχεται από τις διεθνείς δραστηριότητες.

H διευρυμένη παρουσία της Eurobank στο εξωτερικό (Βουλγαρία και Κύπρο) της δίνει σημαντικό προβάδισμα έναντι του ανταγωνισμού στην καθαρή πιστωτική επέκταση (μετά από διαγραφές/τιτλοποιήσεις και αποπληρωμές) η οποία σύμφωνα τα διαθέσιμα στοιχεία την περίοδο 2023 – 26 θα προσεγγίσει τα 8,3 δισ. ευρώ.

Θεωρείται, όμως σχεδόν βέβαιο ότι στις 7 Μαρτίου, οπότε και αναμένεται η Τράπεζα να ανακοινώσει τα αποτελέσματά της για το 2023, τόσο οι προβλέψεις όσο και οι σχετικοί δείκτες απόδοσης θα αναθεωρηθούν προς τα πάνω.

Μετά ταύτα η Τράπεζα, διαθέτει σύμφωνα με τους αναλυτές, την υψηλότερη διατηρήσιμη απόδοση επί των ιδίων κεφαλαίων (ROTE) η οποία κυμαίνεται πέριξ του 14%.

ΓΕΚ-ΕΛΠΕ: Η νέα άνοδος και το παρασκήνιο

Τις προηγούμενες ημέρες μου κέντρισαν το ενδιαφέρον δύο μετοχές.

Μάλιστα, διάβασα με προσοχή την ανάλυση της Πειραιώς SEC, που περιλαμβάνει τη ΓΕΚ ΤΕΡΝΑ στα top picks της, ανεβάζοντας την τιμή στόχο στα 22,20 ευρώ ανά μετοχή, χωρίς να περιλαμβάνεται στην τιμή η προβλεπόμενη προσθήκη της Αττικής Οδού.

Η μετοχή ΓΕΚΤΕΡΝΑ 0,80% 17,68 προσφέρει το μεγαλύτερο περιθώριο ανόδου της τάξεως του 60% ανάμεσα στις προτάσεις της χρηματιστηριακής στην ελληνική αγορά.

Σύμφωνα με την Piraeus Securities, η ΓΕΚ ΤΕΡΝΑ είναι ένα ελκυστικός τρόπος να επενδύσει κάποιος στο θετικό μακροοικονομικό περιβάλλον της Ελλάδας.

Χθες η συμπεριφορά της μετοχής ήταν «σοβαρή» και ανέβασε όγκους.

Τελικά έκλεισε στα 14,26 ευρώ με κέρδη 1,42% και όγκο συναλλαγών τα 297,000 χαρτιά.

Στο τέλος της συνεδρίασης υπήρξε μια μικρή πίεση στην τιμή της μετοχής.

Εάν η μετοχή υπερβεί τα 14,80 τότε οι ειδικοί της επενδυτικής κοινότητας εξηγούν ότι ανοίγει ο δρόμος για τα 16,00 ευρώ.

Επίσης στις 13 Φεβρουαρίου πραγματοποιείται η έκτακτη γενική συνέλευση της εταιρείας που θα αποφασίσει, μεταξύ άλλων το νέο buyback της εταιρείας.

Τώρα, στα ΕΛΠΕ ΕΛΠΕ -0,13% 7,66 ο αγοραστής ακολουθεί τη γνωστή τακτική, που έχει εφαρμόσει πριν από ημέρες.

Είναι «ήρεμος» το πρωί και «επιθετικός» στις αγορές του στο μέσον της συνεδρίασης.

Στο τέλος αφήνει τη μετοχή να «χαλαρώσει».

Καταλαβαίνω ότι πρόκειται για ξένο θεσμικό με αντοχές (δηλαδή με λεφτά) και πειθαρχία.

Δεν είναι τυχαίο ότι ο συνολικός όγκος των συναλλαγών άγγιξε τα 1,140 εκατ. μετοχές και τελικά έκλεισε στα 7,55 ευρώ με άνοδο 2,17%.

Επίσης σε πακέτα μεταβιβάστηκαν 325.000 μετοχές, σε τιμές μεταξύ 7,39 και 7,60 ευρώ.

Παππάς – Κούστας – Παναγιωτίδης: Εφοπλιστικό θρίλερ

Σε ένα εφοπλιστικό θρίλερ, που θα διαρκέσει τουλάχιστον 45 ημέρες, φαίνεται να εξελίσσεται η υπόθεση της προταθείσας συγχώνευσής των δυο εισηγμένων στην Νέα Υόρκη εταιρειών STAR BULK και EAGLE BULK.

Και τούτο διότι τις τελευταίες ημέρες «ψιθυρίζεται» έντονα, στους εφοπλιστικούς κύκλους στην Αθήνα, ότι υπάρχει το ενδεχόμενο να μπει «σφήνα στο παιχνίδι» ο εφοπλιστής Πέτρος Παναγιωτίδης.

Χωρίς κάτι τέτοιο να αποκλείεται και από την πλευρά του βασικού μετόχου της DANAOS, Γιάννη Κούστα.

Αλλά ας πάρουμε τα πράγματα από την αρχή.

Στα τέλη του 2023 ο πολυσχιδής εφοπλιστής Πέτρος Παππάς, μέτοχος κατά 15% της Star Bulk, κατέθεσε επίσημη πρόταση στους μετόχους της Eagle Bulk Shipping (EGLE), οι δυο εταιρείες να συγχωνευθούν.

Η πρόταση Παππά αφορά σε ανταλλαγή μετοχών.

Η Star Bulk έχει κεφαλαιοποίηση περίπου 1,8 δισ. δολάρια και η EAGLE περίπου 550 εκατ. δολάρια.

Εάν υλοποιηθεί το deal η Star Bulk Carriers και η Eagle Bulk Shipping θα δημιουργήσουν τον τέταρτο μεγαλύτερο μεταφορέα εμπορευμάτων στον κόσμο.

Η Star Bulk, η οποία εδρεύει στην Αθήνα, και οι μέτοχοι της Eagle Bulk θα κατέχουν το 71% και το 29% της ενοποιημένης οντότητας αντίστοιχα.

Η συμφωνία, η οποία αποτιμά τη συγχωνευμένη εταιρεία σε περίπου 2,1 δισεκατομμύρια δολάρια, έχει προγραμματιστεί να ολοκληρωθεί τον Μάρτιο του 2024.

Όμως τα πράγματα δεν είναι καθόλου απλά.

Στην υπόθεση εμπλέκονται και άλλοι δυο Έλληνες εφοπλιστές.

Ο Γιάννης Κούστας της Danaos (κεφαλαιοποίηση 1,44 δισ. δολάρια) και ο Πέτρος Παναγιωτίδης της TORO μιας μικρής εταιρείας με κεφαλαιοποίηση 106 εκατ. ευρώ.

Και οι δυο ναυτιλιακές είναι εισηγμένες στον NASDAQ, στην Νέα Υόρκη.

Οι δυο Έλληνες είναι κάτοχοι του 15% (έκαστος) του μετοχικού κεφαλαίου της EAGLE BULK.

Όμως, έως τα μέσα Μάρτιου, που θα κληθούν να ψηφίσουν οι μέτοχοι της EAGLE BULK την προτεινομένη συμφωνία της STAR BULK, έχουν δικαίωμα οι δυο Έλληνες μέτοχοι και εφοπλιστές να υποβάλουν τις δικιές τους προσφορές.

Με μια σημαντική διαφορά.

Είναι υποχρεωμένοι να καταθέσουν προσφορά μόνο με μετρητά, ενώ η πρόταση του Πέτρου Παππά προβλέπει το deal να πραγματοποιηθεί με ανταλλαγή μετοχών.

Σε αυτό το εξαιρετικά «ευαίσθητο» σημείο λοιπόν, ξεκινάει το mega εφοπλιστικό θρίλερ που εμπλέκονται οι 3 Έλληνες εφοπλιστές.

Παναγιωτίδης: Έχει τα λεφτά;

Στην αγορά «ψιθυρίζεται» ότι ο Πέτρος Παναγιωτίδης, ίσως να ετοιμάζεται να υποβάλει προσφορά σε μετρητά.

Ή τουλάχιστον αυτό αφήνει να διαρρεύσει ο ίδιος σε τραπεζικούς και επιχειρηματικούς κύκλους της πρωτεύουσας.

«Υπάρχει, όμως ένα κρίσιμο ερώτημα», όπως υποστηρίζουν πηγές που έχουν γνώσεις.

«Έχει ο Πέτρος Παναγιωτίδης, της TORO και της CASTOR Maritimes, τα μετρητά που χρειάζονται;»

Σύμφωνα με μετριοπαθείς υπολογισμούς, όποιος θέλει να υποβάλει προσφορά στους μετόχους της EAGLE, θα πρέπει να «βάλει στο τραπέζι» δικά του λεφτά (equity).

Σχεδόν το 60% του τιμήματος.

Δηλαδή περίπου 330 εκατ. δολάρια.

Τα υπόλοιπα του τιμήματος δηλαδή τα 220 εκατ. ευρώ, δύναται να προέλθουν από τραπεζικό δανεισμό.

Στην ελληνική τραπεζική αγορά πηγές που έχουν γνώσεις «αμφισβητούν το γεγονός ότι ο Παναγιωτίδης έχει τόσα μετρητά που να μπορεί να καταθέσει αντιπροσφορά όταν είναι υποχρεωμένος να βάλει το 60% του τιμήματος σε equity».

Βέβαια, τους τελευταίους μήνες, ο ίδιος έχει αποκτήσει ρευστότητα από πωλήσεις πλοίων, αλλά είναι μάλλον απίθανο να έχει συγκεντρώσει ένα τέτοιο «θηριώδες» ποσό.

«Επιπρόσθετα, μια κρίσιμη παράμετρος είναι ότι το όνομα Παναγιωτίδη στις διεθνείς αγορές δεν είναι και τόσο καλό, κυρίως εξαιτίας του ναυτιλιακών περιπετειών που είχε ο πατέρας του, Βίλλυ Παναγιωτίδης, με το Fund OAKTREE το 2014-2015.

Η υπόθεση αφορούσε την Excel Maritime και ο Βίλλυ Παναγιωτίδης είχε εκδιωχθεί από την διοίκηση της εταιρείας, καθώς είχε κατηγορηθεί για κακοδιαχείριση.

Δεν είναι τυχαίο ότι τότε το fund ΟΑΚΤREE του είχε κάνει στην κυριολεξία έξωση από τα γραφεία της ναυτιλιακής.

«Εξαιτίας αυτού του λόγου, εάν θελήσει να υποβάλει προσφορά, να χρειαστεί ο Πέτρος Παναγιωτίδης να πληρώσει ένα σημαντικό premium στην τιμή της μετοχής» λένε οι ίδιες ανεξάρτητες πηγές.

Μια ακόμα απρόβλεπτη παράμετρος είναι ότι ο Παναγιωτίδης δεν έχει προχωρήσει σε due diligence στην EAGLE BULK.

Δηλαδή κάνει ένα άλμα στο κενό.

Είχε το δικαίωμα να καταθέσει στην διοίκηση της EAGLE ανάλογο αίτημα έως τις 11 Ιανουαρίου, προθεσμία όμως που ο ίδιος δεν εκμεταλλεύθηκε.

Σε αντίθεση με τον άλλο μέτοχο της EAGLE τον Γιάννη Κούστα, ο οποίος ανεξάρτητα εάν καταθέσει προσφορά ή όχι, έχει το δικαίωμα να προχωρήσει σε εκτεταμένο οικονομικό και νομικό έλεγχο στην αμερικάνικη εισηγμένη, καθώς κατέθεσε σχετικό αίτημα έως τις 11 Ιανουαρίου που έληγε η σχετική προθεσμία.

«Ο βασικός μέτοχος της DANAOS Γιάννης Κούστας έχει την οικονομική επιφάνεια να υποβάλει προσφορά σε μετρητά στους μετόχους της EAGLE BULΚ, αν και κάτι τέτοιο δεν φαίνεται πιθανό τουλάχιστον αυτή την στιγμή» λένε πηγές με γνώσεις.

Σε κάθε περίπτωση η εξαγορά της EAGLE Bulk είναι μια υπόθεση που θεωρητικά μπορεί να εξελιχθεί σε mega μάχη μεταξύ 3 Ελλήνων εφοπλιστών.

Του Πέτρου Παππά, του Γιάννη Κούστα και του Πέτρου Παναγιωτίδη.

THEON: Στα 10 ευρώ η IPO

Στα 10 ευρώ εκτιμά το Bloomberg ότι θα διαμορφωθεί η τιμή της Theon International, κατά την ολοκλήρωση της IPO που βρίσκεται σε εξέλιξη, για την εισαγωγή των μετοχών της εταιρείας στο Euronext.

Υπάρχει υπερκάλυψη του βιβλίου προσφορών σε αυτά τα επίπεδα, με «ισχυρή στήριξη» από μακροπρόθεσμους επενδυτές, σύμφωνα με το διεθνές πρακτορείο.

Η IPO της εταιρείας παραγωγής διόπτρων και αμυντικών συστημάτων θα ολοκληρωθεί στις 6 Φεβρουαρίου και η διαπραγμάτευση των μετοχών της θα ξεκινήσει στις 7 Φεβρουαρίου.

Το εύρος της τιμής της IPO ήταν μεταξύ 10 και 12 ευρώ, ενώ στόχος της εταιρείας είναι να αντλήσει περίπου 100 εκατ. ευρώ.

Τα καθαρά έσοδα από τις νεοεκδοθείσες μετοχές θα χρησιμοποιηθούν για την περαιτέρω επιτάχυνση της αναπτυξιακής πορείας της Theon μέσω εξαγορών.

Ταυτόχρονα στόχος της IPO είναι η επίτευξη σημαντικής ελεύθερης διασποράς, ενώ ο ιδρυτής και Διευθύνων Σύμβουλος της εταιρείας, Κρίστιαν Χατζημηνάς θα διατηρήσει την πλειοψηφία του μετοχικού της κεφαλαίου.

Η Theon International αποτελεί κορυφαίο σχεδιαστή και κατασκευαστή συστημάτων νυχτερινής όρασης και θερμικής απεικόνισης για στρατιωτικές εφαρμογές και εφαρμογές ασφάλειας στην Ευρώπη, με ισχυρό παγκόσμιο αποτύπωμα.

Κατά το οικονομικό έτος 2022, η THEON είχε έσοδα 142,9 εκατ. ευρώ, σημειώνοντας επαναλαμβανόμενη αύξηση, η οποία σε επίπεδο τελευταίας τριετίας (2020-2022) ανέρχεται σε ποσοστό άνω του 62% ανά έτος, ενώ το περιθώριο λειτουργικής κερδοφορίας (EBIT) για το ίδιο έτος έφτασε το 27,8%.

EUROBANK vs Μαντωνανάκη: Ο πόλεμος και τα σφυριά

Σε πλειστηριασμό βγάζει η Eurobank τα πεντάστερα Elounda Beach Hotel & Villas και του Elounda Bay του ομίλου Μαντωνανάκη, στις 6 Μαρτίου.

Ο διπλός πλειστηριασμός έχει τιμή εκκίνησης με συνολική τιμή πρώτης προσφοράς 181,5 εκατ. ευρώ, ενώ η τράπεζα στρέφεται κατά της Ήλιος Α.Ε..

Η Eurobank είναι επισπεύδουσα ως εκπρόσωπος των ομολογιούχων δανειστών του από 22.03.2007 κοινού ομολογιακού δανείου ύψους 300 εκατ. ευρώ που εξέδωσε η εταιρεία του Κρητικού ξενοδόχου.

Πρόκειται για την επιταγή με την οποία η Ήλιος Α.Ε. επιτάχθηκε στην καταβολή συνολικού ποσού 513.562.864,96 ευρώ, το οποίο αναλύεται σε οφειλόμενο κεφάλαιο ομολογιών ύψους 299.000.000 ευρώ και οφειλόμενους τόκους 214.562.864,96 ευρώ, νομιμοτόκως με συμβατικούς τόκους υπερημερίας από την 9-6-2023 και με εξάμηνο ανατοκισμό τόκων, μέχρι την ολοσχερή εξόφληση, και αυτό νομιμοτόκως με συμβατικούς τόκους υπερημερίας από την 9-6-2023 και με εξάμηνο ανατοκισμό τόκων, μέχρι την ολοσχερή μου εξόφληση, πλέον ποσού 150 ευρώ για τη σύνταξη της επιταγής και ποσού 120 ευρώ για τα έξοδα επίδοσης της επιταγής.

Ο Γιώργος Φλωρίδης «δεν μασάει»

Έχει υποπέσει στην αντίληψή μου ότι ο υπουργός Δικαιοσύνης, Γιώργος Φλωρίδης δέχεται πολύπλευρες πιέσεις από συγκεκριμένα τραπεζικά ιδρύματα και τους πολιτικούς δορυφόρους τους προκειμένου να βάλει «νερό στο κρασί» του και να μην αλλάξει ριζικά τη διάταξη για την κακουργηματική απιστία των τραπεζιτών.

Ωστόσο, όπως με διαβεβαιώνουν από το Υπουργείο Δικαιοσύνης, ο κ. Φλωρίδης φαίνεται να έχει λάβει την πρωθυπουργική εντολή να προχωρήσει στις αλλαγές για να επιτραπεί ξανά η αυτεπάγγελτη δίωξη των τραπεζιτών από τις εισαγγελικές αρχές, όπως άλλωστε ισχύει σε όλο τον κόσμο.

Στην πράξη διαπιστώθηκε πως η διάταξη του άρθρου 405 παρ. 1 εδ. β’ του Ποινικού Κώδικα, με την οποία το 2019 προβλέφθηκε η δίωξη της κακουργηματικής απιστίας, που στρέφεται άμεσα κατά πιστωτικού ή χρηματοδοτικού ιδρύματος ή επιχειρήσεων του χρηματοπιστωτικού τομέα, μετά από έγκληση, εφαρμόσθηκε καταχρηστικά και εξάλειψε το αξιόποινο της απιστίας σε πλήθος υποθέσεων τραπεζικών σκανδάλων.

Η καταχρηστική μη υποβολή έγκλησης από το σύνολο των τραπεζικών διοικήσεων για σωρεία σκανδάλων και υποθέσεων που ήταν ήδη σε δίκη ή στα ανακριτικά γραφεία προσκρούει απευθείας στο άρθρο 20 παρ. 1 του Συντάγματος, καθώς στέρησε και στερεί την έννομη προστασία σε όσους υπέστησαν βλάβη ή βλάπτονται και σήμερα από πράξεις των εν λόγω τραπεζιτών που εμπίπτουν στο άρθρο 390 του Ποινικού Κώδικα περί απιστίας.

Τέλος, η διάταξη για την «ασυλία» των τραπεζιτών, όπως έχει καθιερωθεί να λέγεται, αντίκειται στην συνταγματική αρχή της ισότητας και της ίσης μεταχείρισης (άρθρο 4 παρ. 1 του Συντάγματος), καθώς οδηγεί σε ευνοϊκή μεταχείριση μια ορισμένη κατηγορία προσώπων, την ίδια στιγμή που οι διώξεις στελεχών ανώνυμων εταιρειών γίνονται αυτεπάγγελτα από τους εισαγγελείς και όχι μετά από έγκληση.

Είναι λοιπόν τόσο στρεβλό το σημερινό πλαίσιο της κακουργηματικής απιστίας των τραπεζιτών που ο Γιώργος Φλωρίδης έχει λάβει τις αποφάσεις του να το επαναφέρει στα προ του 2019 επίπεδα.

Ο ίδιος έχει δείξει κατά το παρελθόν ως υφυπουργός Αθλητισμού ότι διαθέτει βούληση και αποφασιστικότητα για να φέρει εις πέρας δύσκολες αποστολές.

Μένει να δούμε αν το επαναλάβει.

Έπεισε τους επενδυτές το αφήγημα Ψάλτη για την Alpha Bank

Οι επαφές των υψηλόβαθμων στελεχών της Alpha Bank σε roadshows και συνέδρια το προηγούμενο διάστημα φαίνεται να έπιασαν τόπο, όπως έδειξε η μεγάλη επιτυχία της χθεσινής έκδοσης του senior preferred ομολόγου, ύψους €400 εκατ., στην οποία προχώρησε η τράπεζα.

Η απόδοση του ομολόγου υποχώρησε τελικά στο 5,125%, με την τιμολόγησή του να είναι 140 μ.β. καλύτερη από την αντίστοιχη της αμέσως προηγούμενης έκδοσης της Alpha Bank (Ιούνιος 2023) και μόλις 20 μ.β. υψηλότερα από την αντίστοιχη έκδοση της Eurobank.

Τα στοιχεία αυτά, αποτελούν σύμφωνα με πηγές της τράπεζας, μία ξεκάθαρη ψήφο εμπιστοσύνης στο αφήγημα που ανέπτυξε το προηγούμενο διάστημα ο CEO του Ομίλου Alpha Bank, Βασίλης Ψάλτης στις συναντήσεις του με επενδυτές.

Υπενθυμίζεται ότι ο κ. Ψάλτης έχει επανειλημμένως τονίσει ότι η Alpha Bank είναι κατάλληλα τοποθετημένη στο νέο επιτοκιακό περιβάλλον που διαμορφώνεται, χάρη αφενός στην προσήλωση της Διοίκησης στη σύναψη δανείων με βιώσιμα περιθώρια κέρδους και αφετέρου στα υψηλά έσοδα από προμήθειες που αναμένει, λόγω της δυνατής της affluent πελατείας.

Ζεστό χρήμα στην Intrakat από το Μετρό

Ζεστό χρήμα αναμένεται να μπει στα ταμεία του Ομίλου Intrakat, καθώς η Ελληνικό Μετρό Α.Ε. έδωσε το «πράσινο φως» για την πληρωμή του ποσού των περίπου 5 εκατ. ευρώ προς την κατασκευαστική θυγατρική ΑΚΤΩΡ.

Εξ όσων είναι σε θέση να γνωρίζει ο Wiseman, το ποσό αυτό αφορά σε πληρωμές προς την κοινοπραξία ΑΚΤΩΡ-WeBuild-Hitachi για καθυστερήσεις στο Μετρό Θεσσαλονίκης, αλλά και για αποζημίωση που έχουν προκύψει μέσω διαιτητικού δικαστηρίου.

Να σας θυμίσω ότι ο επικεφαλής της Ελληνικό Μετρό Α.Ε. Νίκος Κουρέτας έχει επιχειρήσει και καταφέρει πολλές φορές να «κόψει» τις αποζημιώσεις που ζητούσε η κοινοπραξία στο παρελθόν.

Τουλάχιστον με τα χρήματα αυτά η Intrakat θα συνεχίζει να πληρώνει τους υπεργολάβους που κατασκευάζουν το Μετρό της συμπρωτεύουσας με αποτέλεσμα να μη «κολλάει» εκ νέου το έργο και να παραδοθεί τον Νοέμβριο του 2024, όπως έχει δεσμευτεί η ηγεσία του Υπουργείου Υποδομών και ο Αλέξανδρος Εξάρχου που ηγείται του ομίλου.

ΓΕΚ ΤΕΡΝΑ: Εκταμίευση 38 εκατ. ευρώ

Αρκετά ικανοποιημένος έμεινε ο υπουργός Υποδομών και Μεταφορών, Χρήστος Σταϊκούρας, από την επίσκεψή του στα εργοτάξια του οδικού άξονα Ε65 και την ενημέρωση που είχε από τον Διευθύνοντα Σύμβουλο της ΤΕΡΝΑ, Χρήστο Παναγιωτόπουλο, για την πορεία του έργου.

Ο υπουργός έδωσε στις 2 Φεβρουαρίου το «πράσινο» φως για την εκταμίευση 38 εκατ. ευρώ για την πληρωμή της ΓΕΚ ΤΕΡΝΑ για το βόρειο τμήμα του έργου (Τρίκαλα-Εγνατία).

Να σας θυμίσω ότι η ΓΕΚ ΤΕΡΝΑ έχει αναλάβει την κατασκευή του συνόλου του Ε65, ενώ η λειτουργία και η συντήρηση θα γίνεται από την Κεντρική Οδό.

Όσον αφορά την πορεία της κατασκευής του τμήματος Τρίκαλα-Εγνατία αυτή θα φτάσει το 70%.

Μάλιστα, ο υπουργός Υποδομών κατά τη διάρκεια της επίσκεψης του στα εργοτάξια της ΤΕΡΝΑ είχε εκδηλώσει την ικανοποίησή του για την πορεία των δύο άλλων τμημάτων (Λαμία-Ξυνιάδα και Τρίκαλα-Καλαμπάκα), τα οποία είχε αναφέρει ότι θα έχουν παραδοθεί πριν από το Πάσχα του 2024.

Μία, δύο, τρεις, πολλές… Αμφιλοχίες!

Θυμάστε προφανώς την πρόσφατη επίσκεψη του Πρωθυπουργού, Κυριάκου Μητσοτάκη, στο έργο αντλησιοταμίευσης που κατασκευάζουν ο Γιώργος Περιστέρης και η ΤΕΡΝΑ Ενεργειακή στην Αμφιλοχία.

Σας είχαμε γράψει ότι το έργο έχει σημαντική εγχώρια προστιθέμενη αξία, αλλά και οφέλη για το ηλεκτρικό σύστημα περίπου 120 εκατ. ευρώ ετησίως, αφού θα παίξει καθοριστικό ρόλο στην επάρκεια του ενεργειακού εφοδιασμού της χώρας και στη μείωση του συνολικού κόστους ηλεκτρισμού.

Πολλοί τότε είπαν πως «Καλό βέβαια το έργο, αλλά θα είναι το πρώτο και το τελευταίο στη χώρα μας, δεν χωράνε άλλα…».

Έρχεται όμως τώρα αναλυτική μελέτη του Εθνικού Μετσόβιου Πολυτεχνείου, που εκπόνησε ο καθηγητής Σταύρος Παπαθανασίου και την οποία παρήγγειλε η τότε ΡΑΕ και σήμερα ΡΑΑΕΥ, να τους διαψεύσει πανηγυρικά.

Η μελέτη λέει σαφώς ότι εύκολα μπαίνει στο παιχνίδι και ο Γιώργος Στάσσης της ΔΕΗ με 7 ζεύγη ταμιευτήρων υδροηλεκτρικών και με δυνατότητες αξιοποίησης με σημαντικά χαμηλότερο κόστος, δηλαδή 280 εκατομμύρια για έργα ισχύος 400MW.

Σε τέσσερα μεγάλα ποτάμια της χώρας, υπάρχουν δυνατότητες δημιουργίας συνολικά 1500MW έργων αντλησιοταμίευσης και παραγωγής ηλεκτρικής ενέργειας, με εκτιμώμενο κόστος που ξεπερνά το 1,5 δισ. ευρώ.

Στο επίκεντρο είναι Αχελώος, Άραχθος, Αλιάκμονας, Νέστος, δηλαδή τα μεγαλύτερα ποτάμια της χώρας, τα οποία ήδη αξιοποιούνται υδροηλεκτρικά, ωστόσο απαιτούνται και νέες επενδύσεις.

Με βάση τη μελέτη, υπάρχουν 7 ζεύγη ταμιευτήρων υδροηλεκτρικών της ΔΕΗ, 2 στον Αχελώο, 1 στον Άραχθο, 2 στον Αλιάκμονα και 2 στον Νέστο, όπου μπορούν να εγκατασταθούν αμιγώς αντλητικά συγκροτήματα ισχύος400mw και μέσο κόστος περί τα 700 ευρώ ανά κιλοβατώρα.

Σε όλα αυτά βέβαια τα έργα πρέπει να τηρούνται απαρέγκλιτα όλοι οι οικολογικοί-περιβαλλοντικοί όροι.

Εκτός όμως από τα έργα της ΔΕΗ, λέει η μελέτη του ΕΜΠ, υπάρχουν δυνατότητες εγκατάστασης νέων έργων με τη δημιουργία νέου ταμιευτήρα ώστε να δημιουργηθούν μονάδες παραγωγής συνολικής ισχύος 1500 MW και μέσου κόστους περί τα 1.000 ευρώ ανά κιλοβατώρα.

…αλλά με την αποθήκη αερίου, ουδέν νεότερον!

Καλά όλα αυτά, αλλά εμείς να κάνουμε και μία μελαγχολική διαπίστωση: η ίδια μελέτη έλεγε ξεκάθαρα για τον τομέα του φυσικού αερίου, ότι εάν είχε ολοκληρωθεί και τεθεί σε λειτουργία η υποθαλάσσια αποθήκη αερίου της Νότιας Καβάλας, θα ήταν διαθέσιμο ένα σημαντικό όπλο έναντι των διακυμάνσεων των διεθνών τιμών του αερίου.

«Με δυνατότητες για διοχέτευση περίπου 1 δισεκ. κυβικών μέτρων φυσικού αερίου σε δύο φάσεις το χρόνο, με τα σημερινά δεδομένα θα ήταν εφικτή η κάλυψη περίπου του 20% της ζήτησης σε ετήσια βάση, σε περιόδους που οι διεθνείς τιμές του αερίου απογειώνονται» πρότεινε ο κ. καθηγητής.

Τελικά όλη αυτή η ιστορία της αποθήκης βούλιαξε μεταξύ δημοσίων και ιδιωτικών συμφερόντων οπότε έχουμε «ρέκβιεμ για 7 εκατομμύρια καταναλωτές που δεν θα δουν φθηνότερο αέριο…».

Επιστολή Σκυλακάκη για τα 6μηνα τιμολόγια ρεύματος…

Σε θέση μάχης βρίσκονται οι πάροχοι ρεύματος, για να προωθήσουν νέα προϊόντα σταθερής τιμής μετά τη διευκρινιστική ανακοίνωση των Δαγούμα-Φούρλαρη της ΡΑΑΕΥ, με την οποία κατατάσσουν τα τιμολόγια 6μηνης ή 8μηνης διάρκειας στα «μπλέ σταθερά».

Με την επιστολή του, ο Υπουργός Περιβάλλοντος και Ενέργειας, Θόδωρος Σκυλακάκης προς τη Ρυθμιστική Αρχή, ξεκαθαρίζει, τη βούληση του «κανονιστικού νομοθέτη» για τιμολόγια ρεύματος φθηνά και ολιγόμηνα, δεδομένου ότι η Υπουργική Απόφαση σύμφωνα με το Θανάση Δαγούμα «άφηνε ασάφειες».

Έτσι, τις επόμενες ημέρες, εκτιμώ ότι θα βγουν στην αγορά προϊόντα ρεύματος 6μηνης, 8μηνης αλλά και 12μηνης διάρκειας.

Εκεί ακριβώς θα επικεντρωθεί ο ανταγωνισμός, με τιμές άκρως ελκυστικές, ακόμα και στα 11 σεντς η κιλοβατώρα.

Το εντυπωσιακό είναι ότι μπορεί να δούμε τιμές χαμηλότερες και από το «8μηνο» τιμολόγιο της «Φυσικό Αέριο ΑΕ» (θυμίζουμε πως αυτή η εταιρία ξεκίνησε την όλη… αιρετική και άκρως ωφέλιμη για τον καταναλωτή ιστορία, όπως σας είχε γράψει πρώτος ο wiseman), ακόμη και για 12μηνης διάρκειας σταθερά.

Απτή απόδειξη του πόσο φθηνά προθεσμιακά συμβόλαια χονδρικής βρίσκουν στην αγορά οι πάροχοι, όταν πραγματικά θέλουν να ρίξουν τις τιμές καταναλωτή…

Ο Στουρνάρας, το θησαυροφυλάκιο της ΤτΕ κι ένα δείπνο

Ιδιαίτερη ημέρα η χθεσινή για την Τράπεζα της Ελλάδος και τον διοικητή, Γιάννη Στουρνάρα, ο οποίος υποδέχθηκε στο ιστορικό κτίριο της οδού Πανεπιστημίου, την πρόεδρο της Δημοκρατίας, Κατερίνα Σακελλαροπούλου και τον πρωθυπουργό, Κυριάκο Μητσοτάκη.

Ο λόγος αυτής της επίσκεψης είναι σπάνιος, ομολογουμένως.

Ο διοικητής θέλησε να ξεναγήσει τους κορυφαίους παράγοντες της πολιτικής ζωής στο ανακαινισμένο θησαυροφυλάκιο της ΤτΕ.

Εκεί όπου κρύβεται ο χρυσός της Ελλάδας, και συγκεκριμένα το 50% αυτού που έχει αξία πάνω από 8 δισ. ευρώ.

Το θησαυροφυλάκιο βρίσκεται στα υπόγεια της ΤτΕ και πρόσβαση έχουν ελάχιστοι, για λόγους ασφαλείας προφανώς.

Ο κ. Στουρνάρας, ως καλός οικοδεσπότης, περίμενε την κ. Σακελλαροπούλου και τον κ. Μητσοτάκη, αλλά και τον πρόεδρο της Βουλής, Κώστα Τασούλα, τον υπουργό Οικονομικών, Κωστή Χατζηδάκη και τον υφυπουργό Οικονομικών, Χάρη Θεοχάρη, και τους έκανε μια μικρή ξενάγηση στους μυστικούς χώρους που φυλάσσεται ο πολύτιμος αυτός θησαυρός.

Εκεί φωτογραφήθηκαν όλοι μαζί μπροστά στην βαριά πόρτα του θησαυροφυλακίου.

Όπως μάθαμε, ο Κυριάκος Μητσοτάκης ήταν λίγο… βιαστικός μιας και είχε την υποχρέωση να πάει και να μιλήσει στην παρουσίαση του βιβλίου του διευθυντή του γραφείου Τύπου του Μαξίμου, Δημήτρη Τσιόδρα.

Όμως, στη συνέχεια ο πρωθυπουργός επέστρεψε στο κτίριο της ΤτΕ όπου ο κ. Στουρνάρας παρέθεσε δείπνο σε όλους.

Κι απ’ ό,τι μαθαίνει η στήλη, έγιναν ενδιαφέρουσες συζητήσεις, όχι μόνο για τον χρυσό της Ελλάδας, αλλά και για την οικονομία, τις μεταρρυθμίσεις που τόσο επιμένει ο διοικητής της ΤτΕ, ότι πρέπει να γίνουν καθώς και τη γενικότερη πολιτική και οικονομική κατάσταση παγκοσμίως.

Quality & Reliability: Η Σοφία Σωτηράκου βασική μέτοχος

Σημαντικές και απρόσμενες αλλαγές συντελέσθηκαν στη μετοχική σύνθεση της εταιρείας πληροφορικής Quality & Reliability, καθώς πλέον βασικός μέτοχος της εισηγμένης είναι η κ. Σοφία Σωτηράκου Καραγεώργη.

Η κυρια Σωτηράκου είναι σύζυγος του τέως εφοπλιστή Γιάννη Καραγεώργη.

Όπως έγινε γνωστό, η κ. Σωτηράκου, κατέχει πλέον 8.750.100 μετοχές της Q&R, με ποσοστό που φτάνει το 31,9%.

Ο μέχρι πρότινος βασικός μέτοχος, κ. John Arthur Bray Croker, πούλησε το σύνολο των μετοχών του στην κ. Σωτηράκου, το οποίο ανερχόταν σε 7.150.100 μετοχές, που αντιστοιχούσε σε ποσοστό της τάξης του 24,9%.

Εγκαταλείποντας ουσιαστικά τελείως τη θέση του στην εταιρεία.

Σε παρόμοια κίνηση προχώρησε και ο κ. Νίκος Πασχαλάκης, αδερφός του CEO της εταιρείας, Παναγιώτη Πασχαλάκη, ο οποίος πούλησε 750.000 μετοχές και πλέον κατέχει μόλις το 3,124%.

Αν και η τιμή στην οποία αγόρασε η κ. Σωτηράκου δεν έγινε γνωστή, πηγές της αγοράς υπολογίζουν ότι έγινε πέριξ των 0,6 ευρώ ανά μετοχή.

Αυτό σημαίνει ότι έδωσε για το 31,9% περί τα 5,2 εκατ. ευρώ.

Πηγές της αγοράς εκτιμούν ότι η κίνηση αγοράς του πλειοψηφικού πακέτου της Q&R προέρχεται από τον εφοπλιστικό χώρο.

Η μετοχή πάντως της Q&R είναι από τις πλέον δραστήριες το νέο έτος, αφού από τις αρχές του 2024 τρέχει ένα ράλι της τάξης του 42,5%.

Ενώ σε επίπεδο 12 μηνών σημειώνει κέρδη άνω του 80%.

Πάντως και χθες η μετοχή έκλεισε με άνοδο 5,57% στα 0,872 ευρώ.

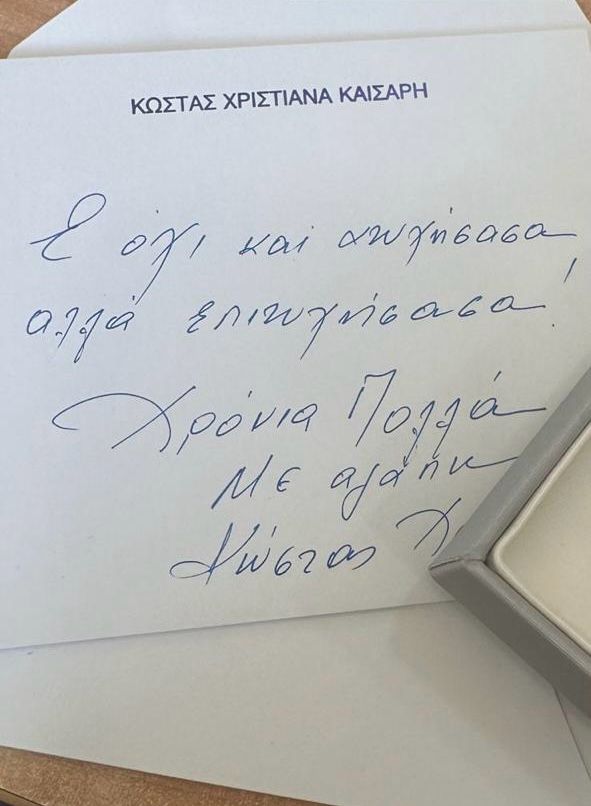

Το πάρτι της miss Rolex

Ένα μεγάλο πάρτι διοργάνωσε την Κυριακή το βράδυ, στο Κολλέγιο Αθηνών, η επιχειρηματίας και εισαγωγέας των ROLEX, Σοφία Βαχάρη – Τσουβελεκάκη για τα γενέθλια της.

Πολλοί φίλοι και γνωστοί ευχήθηκαν στην κ. Βαχάρη χρόνια πολλά.

Αποποίηση Ευθύνης: Το περιεχόμενο και οι πληροφορίες της στήλης προσφέρονται αποκλειστικά και μόνο για ενημερωτικούς σκοπούς και σε καμία περίπτωση δεν μπορούν να εκληφθούν ως συμβουλή, πρόταση, προσφορά για αγορά ή πώληση των κινητών αξιών, ούτε ως προτροπή για την πραγματοποίηση οποιασδήποτε μορφής επένδυσης. Κατά συνέπεια δεν υφίσταται ουδεμία ευθύνη για τυχόν επενδυτικές και λοιπές αποφάσεις που θα ληφθούν με βάση τις πληροφορίες αυτές.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Πώς μπορεί να υπάρξει εμπορική «συμμαχία» Ελλάδας – Κίνας: Τα μνημόνια συνεργασίας και η αλήθεια

- Απόφαση – σταθμός από Άδωνι Γεωργιάδη: Τέλος στις γεύσεις των ηλεκτρονικών τσιγάρων

- Βακάκης διαψεύδει… Βακάκη για τις επιδόσεις της Jumbo

- Χρηματιστήριο: Τι συμβαίνει με την μετοχή της Εθνικής, κάτω από μία φορά p/bv Πειραιώς, Eurobank και Αlpha