Γιώργος Στάσσης: H ΔΕΗ έδωσε 1,8 δισ. ευρώ στα νοικοκυριά

Τελευταία χρονιά με ζημιές ήταν το 2022 για την ΔΕΗ ΔΕΗ 0% 11,75 .

Από το 2024 η εισηγμένη θα παρουσιάσει κέρδη και εκτός απροόπτου, θα μοιράσει και μέρισμα μετά από πολλά χρόνια.

Οι προσεκτικοί παρατηρητές των αριθμών θα διαπιστώσουν ότι στο 4ο τρίμηνο η εταιρεία έβγαλε 160 εκατ. ευρώ κέρδη από 23,8 εκατ. το αντίστοιχο τρίμηνο του 2022.

Αυτό σημαίνει αύξηση 575%.

Επίσης η εταιρεία μείωσε κατά τον καθαρό της δανεισμό κατά 502 εκατ. ευρώ σε σχέση με το 2021.

Πρακτικά τώρα η εταιρεία μόνο θετικά αποτελέσματα μπορεί να έχει από εδώ και στο εξής, γεγονός που αναμένεται να αντικατοπτριστεί και στην μετοχή.

Χθες η ΔΕΗ έκλεισε στα 7,87 ευρώ με οριακά κέρδη.

Όμως η σημαντικότερη συνεισφορά της ΔΕΗ και του CEO Γιώργου Στάσση ήταν ότι η εταιρεία «κατάφερε μέσα στο 2022 να ανταπεξέλθει στις άνευ προηγουμένου συνθήκες μεταβλητότητας και αβεβαιότητας, που επικράτησαν στις αγορές όλη τη χρονιά, υλοποιώντας παράλληλα το επιχειρηματικό της σχέδιο, ενώ συνέβαλε και στην αντιμετώπιση της ενεργειακής κρίσης με συνεισφορά συνολικού ύψους €1,8 δισ. μέσω της στήριξης του Ταμείου Ενεργειακής Μετάβασης, της στήριξης των πελατών της μέσω των τιμολογίων και της έκτακτης εισφοράς που κατέβαλε για την δραστηριότητα παραγωγής ηλεκτρικής ενέργειας.

Γιάννης Καλαβρουζιώτης (ΕΑΠ): Ένας διαγωνισμός, μια ακύρωση και όλη η αλήθεια

Το mononews.gr προ ημερών δημοσίευσε δυο θέματα που έχουν να κάνουν με τις «περίεργες» ακυρώσεις δυο διαγωνισμών από το Ελληνικό Ανοικτό Πανεπιστήμιο.

Οι διαγωνισμοί αφορούσαν στην αγορά δυο κτηρίων, ένα στην Αθήνα και ένα στην Πάτρα.

Όμως ενώ οι διαγωνισμοί είχαν φτάσει λίγο πριν το τέλος, αιφνιδιαστικά η νέα διοίκηση του ΕΑΠ, υπό τον καθηγητή κ. Γιάννη Καλαβρουζιώτη αποφάσισε να τους ακυρώσει.

Να τους ακυρώσει λίγες ημέρες πριν υπογράφουν οι οριστικές συμφωνίες και αφού είχαν ολοκληρωθεί ολες οι νόμιμες διαδικασίες (επιτροπές, ελεγκτικό συνέδριο κλπ.).

Χθες ο επικεφαλής του ΕΑΠ, δηλαδή ο καθηγητής που ακύρωσε αιφνιδιαστικά και τους δυο διαγωνισμούς, μας έστειλε μια επιστολή, στην οποία μεταξύ άλλων υποστήριζε ότι, ο διαγωνισμός της Αθήνας ακυρώθηκε γιατί η εταιρεία στην οποία κατοχυρώθηκε, δεν προχώρησε στην αγορά του επίμαχου κτηρίου.

Όμως η αλήθεια φαίνεται να είναι τελείως διαφορετική.

Και ρωτάμε για ποιο λόγο ο κ. καθηγητής άλλα λέει στην επιστολή του προς το mononews και άλλα αποφασίστηκαν στην συνεδρίαση του ΕΑΠ τον Ιανουάριο του 2023;

Τι έχει να κρύψει ο εκλεκτός της υπουργού Παιδείας κ. Νίκης Κεραμέως;

Στο mononews.gr περιήλθε το επίσημο έγγραφο του Ανοικτού Πανεπιστήμιου που δημοσιεύθηκε στην ΔIAΥΓΕΙΑ.

Στο έγγραφο δεν αναφέρεται πουθενά ο λόγος της ακύρωσης που επικαλείται ο κ. Καλαβρουζιώτης στην επιστολή του προς το mononews.gr αλλά τελείως διαφορετικός λόγος.

Για την ακρίβεια παραθέτουμε αυτούσιο το πρακτικό της Διοικούσας Επιτροπής της 16 Ιανουάριου του 2023.

Το πρακτικό του ΕΑΠ τον Ιανουάριο του 2023

«Πρακτικό της 577ης Συνεδρίασης της Διοικούσας Επιτροπής του Ε.Α.Π.

(16/01/2023 και ώρα 14:00)

Παρόντες: Με φυσική παρουσία ο Πρόεδρος Καθηγητής Ιωάννης Καλαβρουζιώτης, ο Αντιπρόεδρος Καθηγητής Ιωάννης Σ και το τακτικό μέλος Καθηγητής Αχιλλέας Κ. κλπ

Οικονομικά Θέματα

Απόσπασμα Απόφασης

- Επί της διαγωνιστικής διαδικασίας της διακήρυξης 17/2021

Η Δ.Ε. αφού έλαβε υπόψη:

α) την υπ’ αριθμ. πρωτ. ΕΑΠ: 1123/16-01-2023 εισήγηση του Αντιπροέδρου Οικονομικών, Προγραμματισμού και Ανάπτυξης Αναπληρωτή Καθηγητή κ. Λεωνίδα Δ. σχετικά με ματαίωση διαγωνιστικής διαδικασίας αγοράς ακινήτου στην Αθήνα και υποβολή νέου τεχνικού δελτίου,

γ) την Διακήρυξη 17/2021 Δημόσιου Μειοδοτικού Διαγωνισμού αγοράς ενός (1) κτιρίου στην πόλη της Αθήνας προκειμένου να στεγάσει δομές του Ιδρύματος (ΑΔΑ:Ψ6Χ846ΨΖΣΘ-ΤΗΨ),

αποφάσισε ομόφωνα:

Την ματαίωση για λόγους δημοσίου συμφέροντος, όπως αναφέρονται στην ως άνω εισήγηση του αρμόδιου Αντιπροέδρου, αλλά και αναλυτικά πιο κάτω, τής σε εξέλιξη ευρισκόμενης διαγωνιστικής διαδικασίας σύμφωνα με τον όρο με αύξοντα αριθμό 8 του Κεφαλαίου Δ ́ (γενικοί όροι) της με αριθμό 17/2021 διακήρυξης, όπου προβλέπεται ότι «8.Το Ε.Α.Π. διατηρεί το δικαίωμα να ματαιώσει τον παρόντα διαγωνισμό, (για όλα ή ένα κτίριο αυτού) κατά την απόλυτη κρίση του, αζημίως για το Ε.Α.Π., σε οποιαδήποτε χρονική στιγμή, αποκλειόμενης κάθε τυχόν καταβολής, αποζημίωσης κ.λπ. για οποιοδήποτε λόγο προς τους συμμετέχοντες και τον υποψήφιο ανάδοχο, για οποιουδήποτε είδους και φύσης σχετική αξίωση από μέρους τους.»

H ματαίωση της διαδικασίας για λόγους δημοσίου συμφέροντος αποφασίζεται κυρίως στο πλαίσιο διαμόρφωσης νέου στρατηγικού πλάνου του ιδρύματος, που επιβάλλει νέο κτιριολογικό σχεδιασμό, που να συνδέεται άμεσα με τις εκπαιδευτικές ανάγκες του Ιδρύματος, οι οποίες επιβάλλουν τη δημιουργία κατάλληλου σχεδιασμού και διαμόρφωσης νέων χώρων.

Αυτοί οι χώροι θα καλύπτουν τις ανάγκες του, όπως αναφέρονται με κάθε λεπτομέρεια στην αμέσως προηγουμένως ληφθείσα απόφαση της Δ.Ε. κατά την παρούσα Συνεδρίαση (θέμα 3ο, υποθέμα 1ο).

Και ειδικότερα θα πρέπει να καλύπτουν: Το Ερευνητικό Κέντρο, με την παράλληλη ανάπτυξη Ινστιτούτων, τη δημιουργία αιθουσών για την οργάνωση ανοικτών σεμιναρίων έρευνας, με σκοπό την προσέλκυση ερευνητών, την ανάπτυξη νέων εργαστηρίων έρευνας, σε μη ανταγωνιστικά γνωστικά πεδία.

Τις εξειδικευμένες ανάγκες του νεοϊδρυθέντος Προγράμματος Σπουδών «Κινηματογραφίας», την ίδρυση Μουσείου Εκπαιδευτικής Τεχνολογίας στην εξ Αποστάσεως εκπαίδευση κλπ..»

ΙΝΤΡΑΚΑΤ-Ελλάκτωρ: Το άγνωστο παρασκήνιο του DEAL

Από την προηγούμενη Παρασκευή το απόγευμα, Ελλάκτωρ και Ιντρακάτ ΙΝΚΑΤ -0,60% 4,95 σχεδόν είχαν συμφωνήσει στα πάντα για την εξαγορά της ΑΚΤΩΡ.

Το απόγευμα της ιδίας ημέρας, έγινε γνωστό στους πολύ μυημένους η πληροφορία ότι οι δυο πλευρές σχεδόν είχαν δώσει τα χέρια.

Μάλιστα υπήρχε και η παράλληλη πληροφορία ότι η Ιντρακάτ ίσως και να συζητάει να εξαγοράσει ακόμα και ολόκληρη την εταιρεία ΕΛΛΑΚΤΩΡ (με εξαίρεση την REDS) στην τιμή των 2,20 ευρώ/μετοχή.

Για τους προσεκτικούς παρατηρητές του χρηματιστηρίου την Δευτέρα η μετοχή σημείωσε οριακή άνοδο, την Τρίτη έκλεισε στο +7%, την Τετάρτη στο +3% και χθες Πέμπτη στο +6%, στα 2,135 ευρώ.

Προφανώς η μεγάλη άνοδος της μετοχής δεν είναι καθόλου τυχαία.

Το deal ήταν ήδη γνωστό σε μια μικρή ομάδα “ειδικών”.

Πάντως τα 2,20 ευρώ δεν είναι μακριά.

Εν αναμονή λοιπόν για να δούμε τι από τα δυο θα επιβεβαιωθεί.

Δηλαδή ότι η Ιντρακάτ έχει δώσει προσφορά (bid) στα 2,20 ευρώ για ολόκληρη την Ελλάκτωρ και γίνει αποδεκτή από την διοίκηση της, ή θα εξαγοράσει μόνο την ΑΚΤΩΡ.

To δεύτερο σενάριο συγκεντρώνει τις περισσότερες πιθανότητες αλλά…

Εξάρχου: Στο χρηματιστήριο η νέα τράπεζα Attica-Παγκρήτια

Λοιπόν για να ξέρετε στον σχεδιασμό της νέας ATTICA-Παγκρήτιας μόλις ολοκληρωθεί η συγχώνευση, είναι να γίνει αύξηση μετοχικού κεφαλαίου και να εισαχθεί εκ νέου στο χρηματιστήριο.

Η εισαγωγή θα γίνει με μια νέα IPO το 2024.

Προφανώς τα σχέδια του μεγαλομετόχου της Ιντρακάτ και της Παγκρήτιας (και της ATTICA BANK σε λίγες ημέρες) Αλέξανδρου Εξάρχου θα έχουν και συνέχεια.

OPTIMA BANΚ: Εισάγεται στο χρηματιστήριο

Το 2023 και το 2024 εάν όλα κυλήσουν ομαλά θα δούμε εκτός από την νέα ATTICA – Παγκρήτια στο χρηματιστήριο και την OPTIMA BANK.

H ισχυρή τράπεζα υπό τις εντολές του Γιώργου Τανισκίδη και του Δημήτρη Κυπαρίσση ετοιμάζεται να εισαχθεί εντός του έτους στο χρηματιστήριο.

Τι είπε ο Εξάρχου στο Bloomberg

H Thrivest (συμφερόντων των κ.κ. Δ.Μπάκου, Γ.Καϋμενάκη και Α.Εξάρχου) σχεδιάζει τη δημιουργία της μεγαλύτερης ελληνικής μη συστημικής τράπεζας καλύπτοντας ένα κενό στην τραπεζική αγορά της χώρας που έχει αποκλείσει πολλές εταιρείες από χρηματοδότηση, αναφέρει το Bloomberg, το οποίο φιλοξενεί συνέντευξη του Αλέξανδρου Εξάρχου.

«Η Thrivest έχει συμφωνήσει να συμμετάσχει στην επικείμενη αύξηση κεφαλαίου της Attica Bank, η οποία θα οδηγήσει σε συγχώνευση με την Παγκρήτια Τράπεζα», δηλώνει ο κ. Εξάρχου.

Αυτό θα ανοίξει το δρόμο για «τη δημιουργία του πέμπτου τραπεζικού πυλώνα της Ελλάδας» που θα συμπληρώσει την

τις τέσσερις μεγαλύτερες τράπεζες της χώρας.

«Το πλεονέκτημα του να έχουμε μια αρκετά μεγάλη μη συστημική τράπεζα χωρίς συστημικούς περιορισμούς είναι ότι θα είμαστε σε θέση να διευκολύνουμε αυτό που λείπει σήμερα από την ελληνική αγορά, δηλαδή τραπεζικές διευκολύνσεις για τις μικρές και μεσαίες επιχειρήσεις», αναφέρει ο κ. Εξάρχου στο Bloomberg.

Μετά τη συγχώνευση Attica- Παγκρήτιας «θα χρειαστεί και άλλη αύξηση κεφαλαίου», δήλωσε ο Αλέξανδρος Εξάρχου στο Bloomberg.

Προς νέα παράταση για τις δεσμευτικές προσφορές για την ΑΒΒ

Σε νέα παράταση φαίνεται να οδηγείται ο διαγωνισμός για την πώληση της μικρής – πλην εύρωστης – ναυτιλιακής τράπεζας ΑΒΒ.

Οι ενδιαφερόμενοι αγοραστές θα έπρεπε σήμερα να υποβάλλουν τις δεσμευτικές τους προσφορές, μετά από παράταση που είχε δοθεί.

Όμως φαίνεται ότι υπάρχουν ακόμη ασαφείς παράμετροι και εκκρεμότητες, οι οποίες πιθανότατα αναγκάζουν τους πωλητές να παραχωρήσουν και νέα μικρή παράταση για την υποβολή των προσφορών.

Το πακέτο των μετοχών που θα διατεθεί φθάνει το 54% καθώς εκτός από τη συμμετοχή των δύο εκ των τριών βασικών μετόχων της Τράπεζας δηλαδή οι κ. Γιάννης Κούστας και Νίκος Τσάκος προστέθηκε ένα επιπλέον 5% που θα διαθέσει ο βασικός επίσης μέτοχος – ιδρυτής και ceo της ABBank Θεόδωρος Αφθονίδης, που ελέγχει το 41% της τράπεζας και άλλο ένα περίπου 2% που κατέχει ο Κωνσταντίνος Χατζηπαναγιώτης (συνιδρητής της Τράπεζας).

Φαβορί από τους ενδιαφερόμενους κατά καιρούς αγοραστές φαίνεται να είναι ο επιχειρηματίες Τέλης Μυστακίδης , ο οποίος μάλιστα λέγεται ότι ήδη έχει υποβάλλει στην Τράπεζα τη Ελλάδας τα απαραίτητα έγγραφα για να πάρει το fit & proper.

Παρά την αναταραχή στις διεθνείς αγορές ο Τέλης Μυστακίδης δεν δείχνει να έχει χάσει το θερμό του ενδιαφέρον για την ΑΒΒank.

Για την οποία φέρεται να είναι διατεθειμένος να προσφέρει τίμημα 10% ψηλότερο από τη λογιστική αξία, για το «πακέτο» του 54%.

Ήτοι περί τα 68,3 εκατ. ευρώ.

Το κατά πόσο θα προχωρήσει η διαδικασία όπως αντιλαμβάνεστε εξαρτάται από το τίμημα που θα προσφέρουν οι ενδιαφερόμενοι μνηστήρες διότι από την πλευρά τους οι πωλητές ζητούν Premium επί της λογιστικής της αξίας. Αυτός άλλωστε ήταν και ο λόγος στον οποίον είχαν σκοντάψει ανάλογες προσπάθειες που είχαν γίνει κατά το πρόσφατο παρελθόν.

Nα θυμίσουμε ότι πρόσφατα Τσάκος και Αφθονίδης άσκησαν το δικαίωμα προτίμησης αγοράζοντας ποσοστό 7% των μετοχών που κατείχε το fund Orasis του George Elliot, εμποδίζοντας έτσι την είσοδο του Μάριου Ηλιόπουλου ο οποίος επεδίωκε την εξαγορά του συγκεκριμένου πακέτου.

Ποιος είναι ο «υμνητής» του Κυριάκου Μητσοτάκη στο Bloomberg

Ενδεχομένως θα διαβάσατε το χθεσινό άρθρο του Bloomberg το οποίο εξυμνούσε τα επιτεύγματα της κυβερνητικής θητείας του πρωθυπουργού Κυριάκου Μητσοτάκη.

Θα σας ενημερώσω λοιπόν για τον αρθρογράφο του κομματιού τον Matt Winkler, διότι αποτελεί μία πολύ ξεχωριστή περίπτωση δημοσιογράφου.

Πρόκειται για τον άνθρωπο που έστησε το ειδησεογραφικό τμήμα του Διεθνούς δικτύου.

Για το λόγο αυτό άλλωστε μέχρι πριν από λίγα χρόνια ήταν το Νούμερο δύο, μετά τον ιδρυτή Mike Bloomberg.

Πρόκειται για ένα πρόσωπο – θεσμό που απολαμβάνει υψηλότατου κύρους τόσο μέσα στο Βloomberg όσο και στην Αμερικανική αγορά των media.

Ακραιφνής Δημοκρατικός και από τους πλέον ένθερμους υποστηρικτές του Μπάρακ Ομπάμα, διακρίνεται για την «Ολύμπια ψυχραιμία» του και για το παπιγιόν το οποίο φοράει σε όλες τις δημόσιες εμφανίσεις του.

Ανέλαβε να στήσει το ειδησεογραφικό τομέα του Bloomberg πριν από περίπου 30 χρόνια με αρκετή επιτυχία όπως αποδείχθηκε.

Για αυτό άλλωστε και του απονεμήθηκε ο τίτλος του επίτιμου διευθυντή ειδήσεων.

Προηγουμένως εργαζόταν στην Wall Street Journal, μεταφέροντας έτσι από την πολύ πρώιμη εποχή της ηλεκτρονικής ενημέρωσης τις βασικές αρχές που διέπουν την έντυπη δημοσιογραφία.

Ύψιστη αρχή αποτελεί η «ακρίβεια» και για το λόγο αυτό η Σχολή που δημιούργησε στηρίζεται στην τεκμηρίωση της είδησης με στοιχεία και δεδομένα (data), αποφεύγοντας τις αποφατικές κρίσεις και τον εύκολο εντυπωσιασμό.

Ο Mike Blomberg φέρεται να έχει πει χαριτολογώντας για τον Matt Winkler ότι είναι ο μόνος άνθρωπος που όταν του ζήτησα να φτιάξει τον τομέα ειδήσεων το έδωσα απεριόριστο προϋπολογισμό … όμως παρόλα αυτά κατάφερε …να τον ξεπεράσει.

Ο Στουρνάρας στο Παρίσι “κατά των δεσμεύσεων”

Αν αθροίσεις τις ημέρες που βρίσκεται εκτός Ελλάδος ο διοικητής της ΤτΕ Γιάννης ΣΤουρνάρας θα στοιχημάτιζα ότι είναι περισσότερες εκείνες που που είναι εντός.

Για αυτό δυσκολεύομαι να πιστέψω ότι ένας άνθρωπος που βρίσκεται τόσο πολύ εκτός συνόρων εξυφαίνει σενάρια για το πως θα κυβερνήσει τη χώρα σε ενδεχόμενη Κυβέρνηση συνεργασίας.

Χθες λοιπόν βρέθηκε στο Παρίσι όπου μίλησε σε συνέδριο του Politico, το οποίο δεν διάκειται και τόσο φιλικά προς την Κυβέρνηση, αλλά αυτό είναι άλλο θέμα.

Στα αμιγώς οικονομικά η παρέμβαση του ήταν σημαντική διότι ούτε λίγο ούτε πολύ αποκάλυψε – εμμέσως πλην σαφώς – ότι στη Φρανκφούρτη είναι πλέον πιο επιφυλακτικοί με τις νέες αυξήσεις των επιτοκίων. Οπως ανέφερε μετά από όλα τα δραματικά που συνέβησαν σε ΗΠΑ και Ελβετία, μία αύξηση των επιτοκίων ακόμη και κατά 0,1% “μετράει πλέον διαφορετικά”.

Ο ίδιος μάλιστα εμφανίστηκε ικανοποιημένος που η Λαγκάνρτ απέφυγε να δεσμευτεί για τα επόμενα βήματα που θα ακολουθήσει στις αυξήσεις των επιτοκίων.

Άλλαξαν χέρια 72 δάνεια ξενοδοχείων

Η μεγαλύτερη αλλαγή ιδιοκτησίας στην ιστορία των ελληνικών ξενοδοχείων πραγματοποιήθηκε χθες καθώς ολοκληρώθηκε η πώληση δανείων των 72 ξενοδοχείων που περιλαμβάνονταν στο πακέτο Tethys.

Η ονομαστική απαίτηση προς την Ιntrum ήταν 254 εκατ. ευρώ ενώ δεν έχει ανακοινωθεί σε ποια τιμή μεταβιβάστηκε το πακέτο στην κοινοπραξία SMERemediumCap / Latonia Enterprises Company Limited – Athanasios Laskaridis family office / WHG Europe Limited – Brown Hotels χαρτοφυλακίου.

Πάντως ενδιαφέρον είναι ότι η χρηματοδότηση της συναλλαγής μπορεί να ενταχθεί στο RRF.

Ο κ. Νίκος Καραμούζης, Πρόεδρος του επενδυτικού ταμείου SMERemediumCap, ο οποίος έχει δυναμικά στον κλάδο του τουρισμού, ανέφερε ότι οι 72 ξενοδοχειακές μονάδες που διαθέτουν περισσότερα από 4.000 δωμάτια σε δημοφιλείς τουριστικούς προορισμούς εκ των οποίων το 50% βρίσκεται σε νησιά του Αιγαίου (22 μονάδες), του Ιονίου (3) και την Κρήτη (11) ενώ τα υπόλοιπα σε Μακεδονία και Θράκη (19 μονάδες), την Κεντρική Ελλάδα (9) και την Πελοπόννησο (8).

Ρευστότητα στην Μυτιληναίος από την ΕΡΓΟΣΕ

Αποζημιώσεις για ένα ακόμη κολλημένο σιδηροδρομικό έργο μαθαίνω πως δίνει ΕΡΓΟΣΕ.

Απλά αυτή τη φορά βαφτίζει τις αποζημιώσεις ως «συμπληρωματική» σύμβαση, η οποία θα υπογραφεί στα γραφεία του φορέα στις 31 Μαρτίου.

Πρόκειται για την επέκταση της ηλεκτροκίνησης του Προαστιακού στο Λουτράκι, η οποία δημοπρατήθηκε το 2018 επί ΣΥΡΙΖΑ, και έχει «κολλήσει» χαρακτηριστικά.

Η ιστορία της σύμβασης είναι άκρως ενδιαφέρουσα καθώς ακολουθεί το παρασκήνιο των έργων που δημοπρατήθηκαν την περασμένη δεκαετία.

Δηλαδή καθυστερήσεις λόγω προσφυγών των ενδιαφερομένων, κακές μελέτες και προβλήματα στις απαλλοτριώσεις.

Έχουμε και λέμε λοιπόν.

Από το 2018 χρειάστηκε να φτάσουμε στο Ιούνιο του 2019 για την υπογραφή του έργου από την Κοινοπραξία Mytilineos ΜΥΤΙΛ 0% 36,70 -ΞΑΝΘΑΚΗΣ ΑΤΕ, καθώς η Ελλάκτωρ ΕΛΛΑΚΤΩΡ 0% 2,60 είχε κινηθεί νομικά χωρίς, ωστόσο να ανατρέψει την απόφαση της ΕΡΓΟΣΕ.

Επομένως, η κοινοπραξία που είχε δώσει μία αρκετά γενναία έκπτωση (47,8% με τελικό τίμημα τα 7,9 εκατ. ευρώ) ήταν έτοιμη να ξεκινήσει το έργο που όφειλε να παραδώσει εντός 18 μηνών, δηλαδή στα τέλη του 2020 ή τις αρχές του 2021.

Ωστόσο, αυτό «κόλλησε», καθώς οι απαραίτητες μελέτες ήταν αρκετά ελαττωματικές, ενώ υπήρχαν προβλήματα με τις απαλλοτριώσεις.

Πλέον το έργο προχωράει και έχουν ολοκληρωθεί οι σταθμοί και ένα μέρος της γραμμής, ενώ τα έργα για την ηλεκτροκίνηση δεν έχουν ξεκινήσει,

Η κατάσταση αυτή έχει ως αποτέλεσμα σημαντικές ζημιές για την κοινοπραξία, καθώς εκτός από τον εξοπλισμό και το προσωπικό που έχει δεσμεύσει έρχεται αντιμέτωπη και με την κατακόρυφη αύξηση των κατασκευαστικών υλικών καθώς άλλες τιμές ίσχυαν το 2018 και άλλες σήμερα.

Όλα τα παραπάνω οδήγησαν στην απόφαση για υπογραφή της συμπληρωματικής σύμβασης αξίας 3,7 εκατ. Ευρώ με αποτέλεσμα ο μέχρι στιγμής προϋπολογισμός του έργου να αγγίζει τα 11,7 εκατ. Ευρώ και να έχει βαλτώσει για τουλάχιστον δύο έτη.

Η απόλυτη επιδραστικότητα του wiseman και το δυσάρεστο μήνυμα που έστειλε ο Μάνος Μανουσάκης στον Andreas

Γιατί έτρεχε ο Μάνος Μανουσάκης προσωπικά και σχεδόν ολόκληρος ο ΑΔΜΗΕ χθες να μαζέψει την είδηση που σας έγραψε ο wiseman για αρωγή που ζήτησε από το Διαχειριστή, ο Γιώργος Καλαβρουζιώτης και η Unice σε αγωγό ηλεκτρικής διασύνδεσης Αιγύπτου-Ελλάδας, τον GAP Interconnector, ανταγωνιστικό προς τον αγωγό GREGY Interconnector του Ομίλου Κοπελούζου μέσω της εταιρίας Elica, θυγατρικής του Ομίλου;

Αναλυτικό ρεπορτάζ για την «επόμενη ημέρα» διαβάσατε στο mononews και στο ρεπορτάζ της Μαρίνας Πρωτονοταρίου με δηλώσεις του ίδιου του κου Μανουσάκη στο περιθώριο συνεδρίου.

Ο wiseman, για να αποδείξει και στην πράξη την επιδραστικότητά του, σας αποκαλύπτει πως της όλης διεργασίας είχε προηγηθεί ένα τηλεφώνημα προς τον ΑΔΜΗΕ, όπου οι φωνές αυτού που τηλεφώνησε, ακούγονταν από τη Δυρραχίου 89 όπου τα γραφεία του ΑΔΜΗΕ ΣΥΜΜΕΤΟΧΩΝ μέχρι την Λεωφόρο Κηφισού 54 στο ύψος του Περιστερίου όπου τα γραφεία του ΑΔΜΗΕ ΑΕ.

Να θυμίσουμε πως στο GREGY Interconnector έχει δηλώσει συμμετοχή ο Μάνος Μανουσάκης και ο ΑΔΜΗΕ, αλλά και ο αντίστοιχος Διαχειριστής Μεταφοράς Ηλεκτρισμού της Αιγύπτου.

Φαίνεται πως και μόνο η είδηση ότι ο Greece Africa Power Interconnector (GAP) και ο «καλιφορνέζος» μάνατζερ με τις υπερατάντικές διασυνδέσεις κ. Andreas Borgeas από την Αίγυπτο «βγουν» στη νότια Κρήτη και τον Αθερινόλακκο Λασιθίου, άρα θα χρειαστούν την άμεση βοήθεια του ΑΔΜΗΕ και του κ. Μάνου Μανουσάκη, ώστε με το καλώδιο της Κρήτης του Διαχειριστή να φτάσουν στο Λαύριο, προκάλεσε θύελλα πολλών μποφόρ.

Ας πρόσεχαν ορισμένοι και ας μην έδιναν υποσχέσεις του τύπου «θα δούμε», «όλα είναι ανοιχτά», «ανάλογα με το τί μας συμφέρει», «έχουμε και τους Κινέζους εταίρους μας να ρωτήσουμε» και άλλα τέτοια περίεργα έως ευτράπελα με τους γνωστούς …ελιγμούς!

Αλλά όπως μαθαίνω, ούτε ο Γιώργος Καλαβρουζιώτης ούτε ο Andreas Borgeas, ο αποκαλούμενος και «Καλιφορνέζος» θα μείνουν με σταυρωμένα χέρια μετά την «πόρτα» που έφαγαν.

Να προσθέσω πως κάποιες κουβέντες από χθες που σας μετέφερα για επαφές δύο μεγάλων ελληνικών εταιριών, ανταγωνιστών του Ομίλου Κοπελούζου με τον «καλιφορνέζο» για το πρότζεκτ, είναι απόλυτα διασταυρωμένες, άσχετα από πιθανό τελικό αποτέλεσμα.

Αλλά επιπροσθέτως όπως μου είπαν, σε μία χαμηλόφωνη συζήτηση για τον «καλιφορνέζο» ακούστηκε και το όνομα «Τσούνης» ή κάπως έτσι.

Αν ο wiseman κατάλαβε καλά επειδή οι συνομιλητές ψιθύριζαν, πρόκειται για τον Πρέσβη των ΗΠΑ στην Αθήνα, τον ευγενέστατο και εξαιρετικά δραστήριο Τζόρτζ Τσούνη.

Και όπως έλεγε ένας παλιός μεγάλος δάσκαλος της δημοσιογραφίας : «ρεπορτάζ παιδί μου είναι ότι κατάλαβες»…

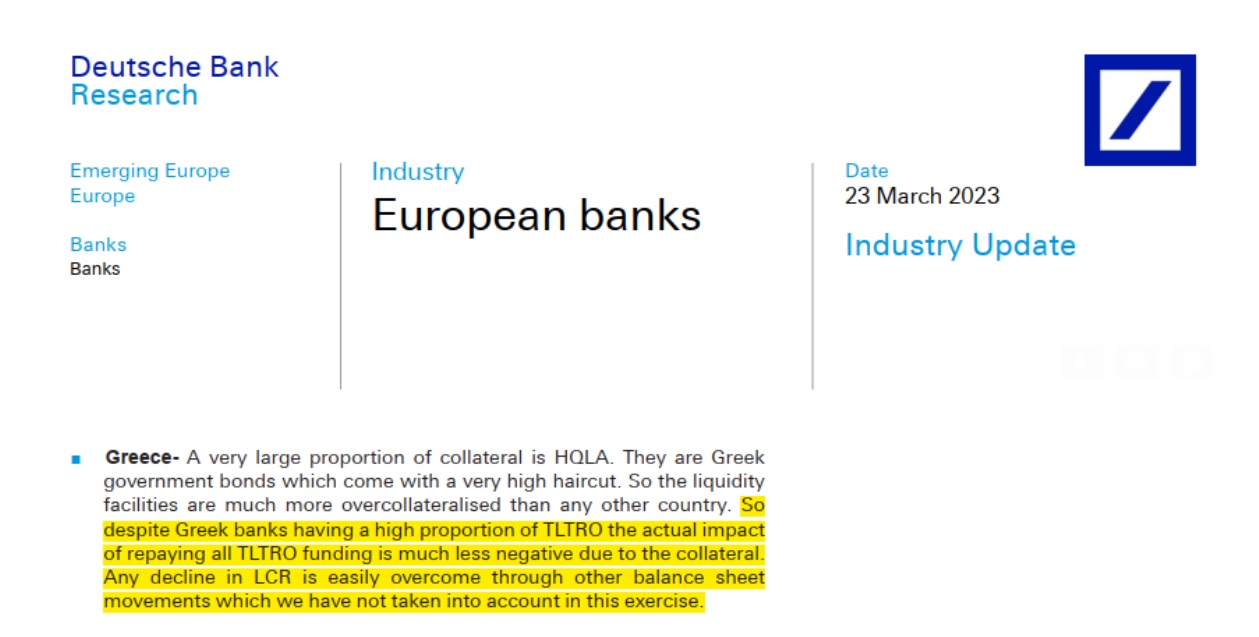

Όλη η αλήθεια για το report της Deutsche σε Πειραιώς, Alpha, EURO, Εθνική και ο αναλυτής της Ανδαλουσίας

Φίλοι αναγνώστες, στη χθεσινή συνεδρίαση υπήρξε τεράστια παραπληροφόρηση με θέμα τις ελληνικές τράπεζες και ιδιαίτερα την Τράπεζα Πειραιώς ΠΕΙΡ 0,27% 3,74 .

Από την στήλη του Wiseman θα μάθετε όλη την αλήθεια και μόνο αυτή.

Για να γνωρίζετε, η Deutsche Bank χθες έβγαλε ένα 10σέλιδο report για τις ευρωπαϊκές τράπεζες (βλ. πίνακα παρακάτω).

Αυτό είναι καθαρά ένα κλαδικό πανευρωπαϊκό report για τις επιπτώσεις από την κατάρρευση της Credit Suisse.

Δεν δίνει σε καμία ευρωπαϊκή τράπεζα τιμή στόχο.

Όσο αφορά για τον ελληνικό τραπεζικό κλάδο, η μοναδική αναφορά που γίνεται είναι στη σελίδα 6 του report (βλ. πίνακα παρακάτω) που και εκεί η Deutsche Bank ΑΒΑΝΤΑΡΕΙ τις ελληνικές τράπεζες και λέει ότι δεν θα έχουν απολύτως κανένα πρόβλημα ρευστότητας.

Το απίστευτο είναι ότι από αυτό το report ξεκίνησαν κάποια «ηλεκτρονικά μέσα» να αναπαράγουν το report που είχε βγάλει η Deutsche Bank για τις ελληνικές τράπεζες στις 30 Νοεμβρίου 2022.

Μιλάμε είναι για να γελάνε και οι πέτρες.

Παρουσίασαν σαν φρέσκια είδηση ένα report που είχε βγει πριν από 4 μήνες.

Αυτό και αν δεν είναι η πεμπτουσία της παραπληροφόρησης.

Για να γνωρίζετε, στο προ 4 μηνών report της Deutsche Bank, ο Ισπανός αναλυτής δίνει τιμή στόχο για την Εθνική ΕΤΕ 0% 7,87 τα 5.10€, για την Πειραιώς τα 1.80€ από 1.60€ που είχε πριν, για την Alpha Bank ΑΛΦΑ 0% 1,68 το 1.55€ και για την Eurobank ΕΥΡΩΒ 0% 2,10 το 1.45€.

Από τότε, έχει κάνει δύο απειροελάχιστες αλλαγές και έχει πάει την τιμή στόχο της Alpha Bank από το 1.55€ στο 1.60€ και της Eurobank από το 1.45€ στο 1.50€.

Της Εθνικής και της Πειραιώς τις άφησε αμετάβλητες.

Όπως πολύ εύκολα μπορείτε να διαπιστώσετε, ο Ισπανός αναλυτής, τους τελευταίους 4 μήνες, δεν έχει αλλάξει ουσιαστικά στάση για τις ελληνικές τράπεζες.

Όταν είχε βγάλει το report του στις 30 Νοεμβρίου 2022, η μετοχή της τράπεζας Πειραιώς είχε κλείσει στο 1.40€.

Από εκείνη την ημέρα και μετά και μέσα σε 3 μήνες το χαρτί της τράπεζας Πειραιώς είχε την μεγαλύτερη απόδοση όπου και είχε κλείσιμο στις 28 Φεβρουαρίου 2023 τα 2.4010€.

Όχι στα 1.80€ που έδωσε ο Ισπανός αναλυτής της Deutsche Bank.

O Ισπανός της DB και οι σπουδές στο πανεπιστήμιο της Ανδαλουσίας

Αυτό δεν είναι τυχαίο γιατί δεν χαίρει καμίας εκτίμησης στους ευρωπαίους διαχειριστές κεφαλαίων που ασχολούνται με τις τράπεζες.

Ο λόγος είναι ότι ο κ. Αλόνσο έχει τελειώσει χημικός μηχανικός στο Πανεπιστήμιο του Κάντιθ (Universidad de Cadiz) το 2001 και πήρε το μεταπτυχιακό του πάνω στο Health & Safety (Engineering).

Όπως αντιλαμβάνεστε, οι σπουδές του κ. Αλόνσο και σε προπτυχιακό και σε μεταπτυχιακό επίπεδο δεν είχαν καμία σχέση με τα οικονομικά ή τα χρηματοοικονομικά.

Το δε πανεπιστήμιο στο οποίο σπούδασε είναι ένα δημόσιο πανεπιστήμιο που βρίσκεται στην επαρχία του Κάντιθ, στην Ανδαλουσία.

Δυστυχώς για αυτόν, το Πανεπιστήμιο του Κάντιθ είναι απίστευτα χαμηλά στην παγκόσμια κατάταξη, βρίσκεται στη θέση 1201-1500. How low can HE go …. (https://www.timeshighereducation.com/world-university-rankings/university-cadiz).

Για να καταλάβετε, το Πανεπιστήμιο Αθηνών, το ΕΚΠΑ δηλαδή, από τον αντίστοιχο φορέα βρίσκεται σε πολύ υψηλότερη θέση στην παγκόσμια κατάταξη.

Συγκεκριμένα βρίσκεται στις θέσεις 401-500.

Το Βατερλό και οι σπουδές στο University of Cadiz

Ενώ το University of Cadiz βρίσκεται στην θέση 1201-1500.

Μιλάμε για Βατερλό.

Για να γνωρίζετε, ο κ. Αλόνσο, για να μπει στον χρηματοοικονομικό κλάδο έγινε insurance specialist.

Εξειδικευμένος δηλαδή στα ασφαλιστικά, όπου πήρε δίπλωμα από τη χρηματοοικονομική σχολή της τράπεζας BBVA.

Τελειώνοντας και ενώ δούλευε, έκανε και ένα executive MBA από το IESE.

Είναι ολοφάνερο ότι η μόρφωσή του στο κομμάτι των οικονομικών και των χρηματοοικονομικών είναι πολύ αδύνατη.

Οπότε, επειδή οι τράπεζες είναι καθαρά χρηματοοικονομικές εταιρείες, οι απανταχού διαχειριστές τον σνομπάρουν επιδεικτικά.

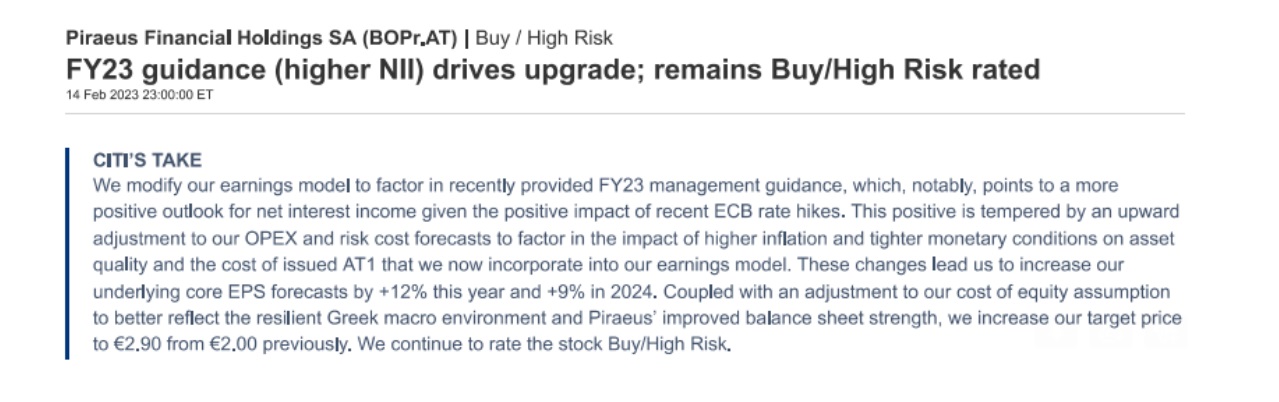

Εκτός όμως από την Deutsche Bank, χθες έβγαλε και η Citigroup καινούργιο report για τις ευρωπαϊκές τράπεζες.

Όπου και αυτή σαν την Deutsche Bank υποβαθμίζει τον ευρωπαϊκό τραπεζικό κλάδο με σύσταση ουδέτερη και βλέπει τον EUROSTOXX600 στις 445 μονάδες.

Εδώ δεν είδαμε κανένα ηλεκτρονικό μέσο να αναπαράγει τα τελευταία report της Citigroup για τις ελληνικές τράπεζες.

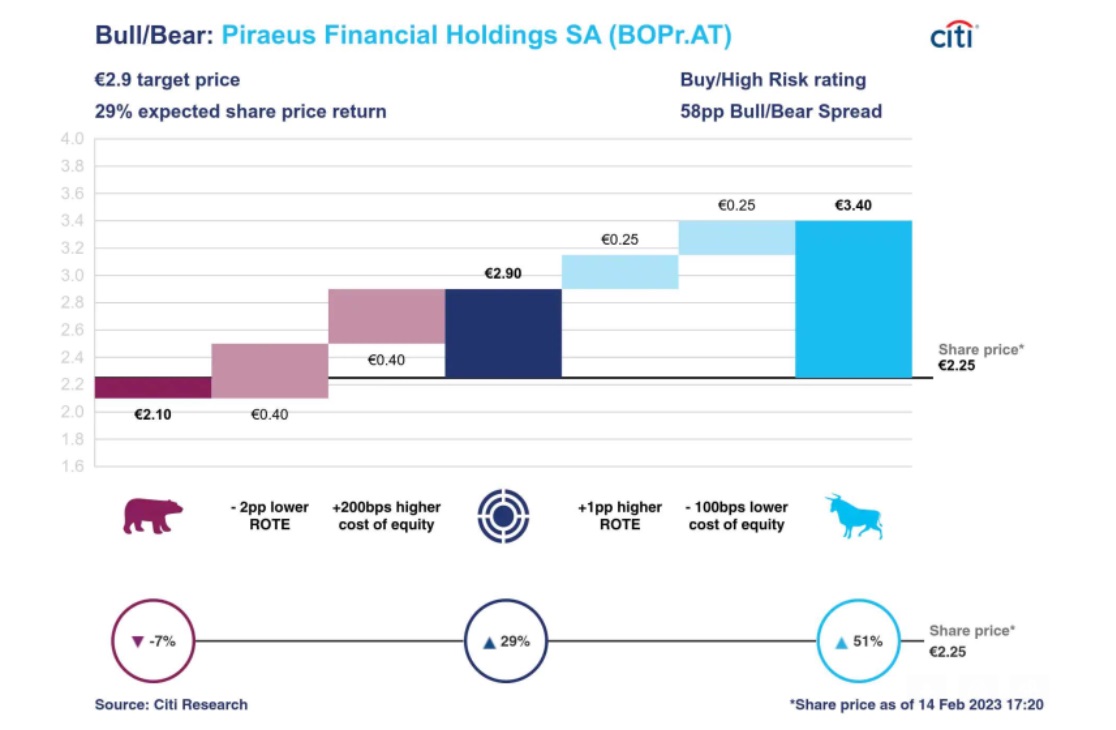

Επειδή του Wiseman του αρέσει να σας δίνει όλη την πληροφόρηση, η Citigroup στις 14 Φεβρουαρίου, όταν η Πειραιώς έπαιζε στα 2.25€, είχε βγάλει καινούργιο report δίνοντας τιμή στόχο για την Πειραιώς τα 2.90€.

Το πιο σημαντικό όμως στοιχείο του report είναι ότι στο bear σενάριό της δίνει τιμή στόχο για την Πειραιώς τα 2.10€.

Ο αναλυτής της Deutsche Bank δίνει μια τιμή στόχο τα 1.80€.

Στο bull σενάριό της η Citigroup δίνει τιμή στόχο τα 3.40€ για την Πειραιώς.

Για να έχετε μια αίσθηση αναλογικότητας, η Citigroup για την Alpha Bank, στο bear της σενάριο δίνει τιμή στόχο τα 1.30€, στο βασικό της σενάριο τα 1.60€ και στο bull σενάριο τα 1.90€.

Αυτό έχει τεράστια σημασία γιατί η Citigroup έχει την ίδια συντηρητική άποψη όπως η Deutsche Bank για τις ευρωπαϊκές τράπεζες μετά την κατάρρευση της Credit Suisse.

Το σενάριο για Alpha και Πειραιώς

Εάν πιστεύετε στο αισιόδοξο σενάριο της Citigroup, με βάση το χθεσινό κλείσιμο της Alpha Bank στο 1.16€, για να πιάσει την τιμή στόχο του 1.90€ θέλει μια άνοδο της τάξης του 63.79%.

Η Πειραιώς, με χθεσινό της κλείσιμο το 1.9825€, για να πιάσει την τιμή στόχο των 3.40€ θέλει μια άνοδο της τάξης του 71.50%.

Δηλαδή, με βάση το report της Citigroup, για να έχουν ακριβώς την ίδια προσδοκώμενη άνοδο οι δύο τράπεζες, το 1.16€ της Alpha Bank αντιστοιχεί με το 2.08€ της Πειραιώς.

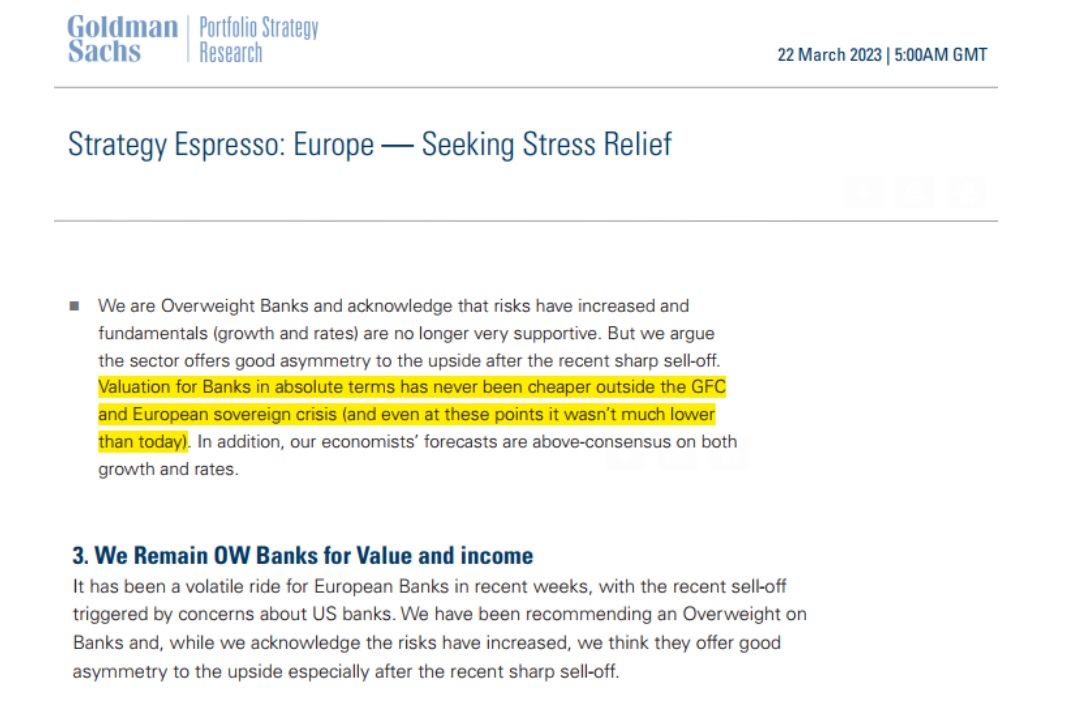

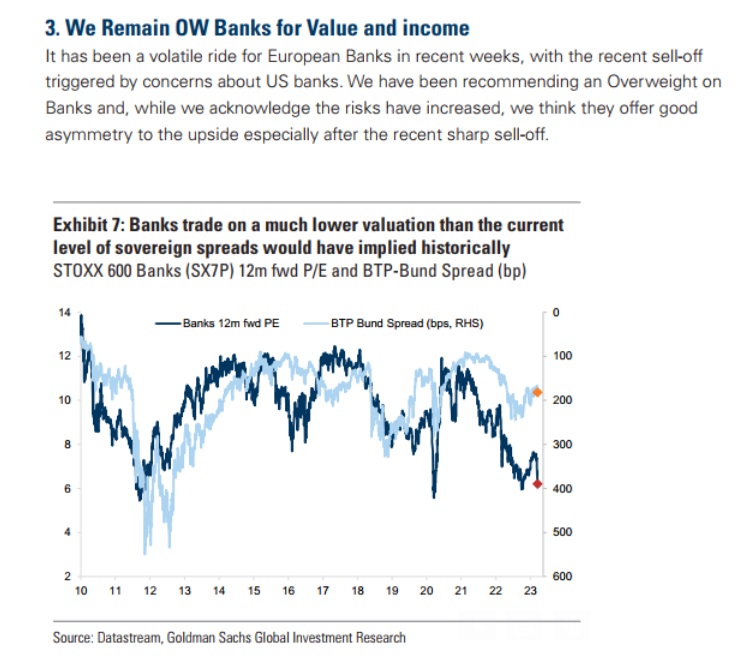

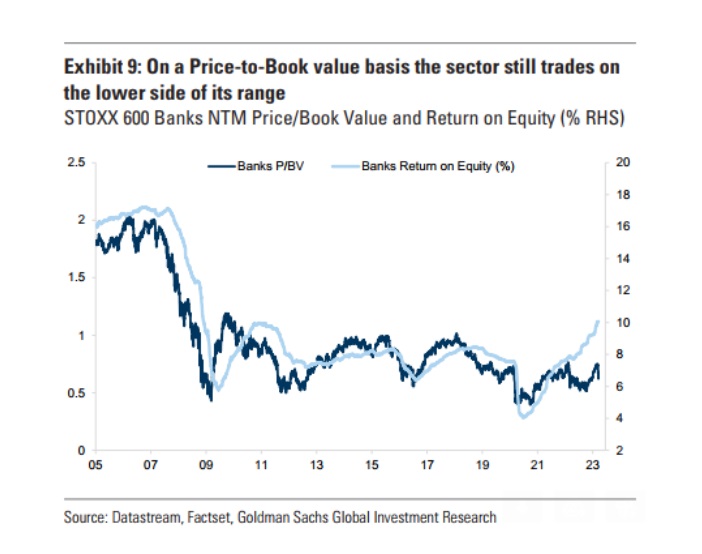

Εν αντιθέσει με της Deutsche Bank και Citigroup, η Goldman Sachs με προχθεσινό της report βάζει πλάτη στον ευρωπαϊκό τραπεζικό κλάδο λέγοντας ότι αυτή την στιγμή οι ευρωπαϊκές τράπεζες είναι η πεμπτουσία του τσάμπα.

Συγκεκριμένα, μας λέει ότι οι ευρωπαϊκές τράπεζες με βάση το P/TBV σε σχέση με το ROE είναι σχεδόν το ίδιο φθηνές όπως και το 2008.

Για αυτό συστήνει ανεπιφύλακτα overweight τον κλάδο των τραπεζών παρόλο που τα ρίσκα έχουν αυξηθεί.

Τελειώνοντας, θα σας θυμίσουμε ότι και η Wood έχει την ίδια άποψη με την Goldman και συστήνει overweight τις ευρωπαϊκές τράπεζες και ιδιαιτέρως τις ελληνικές.

Συγκεκριμένα, δίνει τιμή στόχο για την Eurobank το 1.80€, για την Εθνική τα 6.20€, για την Alpha Bank το 1.80€ και για την Πειραιώς τα 3.80€.

Όπως μπορείτε να δείτε, ο καθένας έχει την άποψή του και καλά κάνει.

Αυτή είναι η ομορφιά του χρηματιστηρίου.

Το τι κάνει ο καθένας είναι αποκλειστικά δική του υπόθεση.

Ο Wiseman πιστεύει ότι η τωρινή αδυναμία των ελληνικών τραπεζών είναι εξαιρετική ευκαιρία για τοποθετήσεις, και στις τέσσερεις.

Εάν όμως ακολουθήσουμε τον αναλυτή της Wood, η τράπεζα Πειραιώς αυτή τη στιγμή έχει την μεγαλύτερη προσδοκώμενη απόδοση.

Άρα, η τωρινή της αδυναμία είναι εξαιρετική ευκαιρία για τοποθετήσεις.

Aποποίηση Ευθύνης: Το περιεχόμενο και οι πληροφορίες της στήλης προσφέρονται αποκλειστικά και μόνο για ενημερωτικούς σκοπούς και σε καμία περίπτωση δεν μπορούν να εκληφθούν ως συμβουλή, πρόταση, προσφορά για αγορά ή πώληση των κινητών αξιών, ούτε ως προτροπή για την πραγματοποίηση οποιασδήποτε μορφής επένδυσης.

Ως εκ τούτου, το mononews.gr δεν φέρει καμία ευθύνη εάν οι πληροφορίες αυτές χρησιμοποιηθούν για την αγορά η πώληση κινητών αξιών.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Temu: Διπλασιάζει τις τιμές προϊόντων για τους Αμερικανούς – Απάντηση στους δασμούς Τραμπ

- Ευάγγελος Μυτιληναίος: Οι 5 άξονες ανάπτυξης της Metlen – Το σχέδιο για EBITDA 2 δισ. ευρώ και εισαγωγή στο LSE (video)

- Ποια συμπτώματα προειδοποιούν ότι χρειαζόμαστε ένα check up;

- Μητσοτάκης στο υπουργικό: Σε «μοντέλο ΔΕΗ» η εξυγίανση στον ΟΣΕ