Στην πόρτα της εξόδου ο Βαρδινογιάννης της ΑΝΕΚ

Η στήλη πληροφορείται ότι οι πιστώτριες τράπεζες και το fund Cross Ocean που έχουν στα χέρια τους τα δάνεια της ΑΝΕΚ είναι έτοιμοι να ανοίξουν τον φάκελο και να ασκήσουν το δικαίωμά τους για αλλαγή διοίκησης στην εταιρεία.

Leader τράπεζα είναι η Πειραιώς, η οποία ελέγχει μαζί με την Alpha Bank ΑΛΦΑ 0% 1,68 , το Cross Ocean και την Attica Bank ποσοστό – μετά την μετατροπή σε μετοχές του ομολογιακού δανείου της εταιρείας στις αρχές του έτους – μεγαλύτερο από το περίπου 26% που κατέχει η Αμαλία-Αναστασία Βαρδινογιάννη.

Διευθύνων σύμβουλος της χανιώτικης εταιρείας είναι ο Γιάννης Βαρδινογιάννης του Σήφη. Σας θυμίζω ότι το Cross Ocean απέκτησε δάνεια ύψους 60 εκατ ευρώ της ΑΝΕΚ από την Εθνική Τράπεζα ΕΤΕ 0% 7,87.

Το δανειακό άνοιγμα της εταιρείας στην τράπεζα Πειραιώς ΠΕΙΡ 0,27% 3,74 φθάνει τα 100 εκατ ευρώ.

Με τούτα και με εκείνα μαθαίνω ότι ο φάκελος ΑΝΕΚ ανοίγει και οι τράπεζες μαζί με το fund είναι έτοιμες στην επόμενη γενική συνέλευση να πάρουν τη τύχη της εταιρείας στα χέρια τους προκειμένου να υπάρξει αναδιάρθρωση, εξυγίανση και εν τέλει πώληση.

Εκτός κι αν ο απόγονος του Σήφη βάλει το χέρι στην τσέπη κάτι που δεν φαίνεται προς το παρόν…

Η σειρά του Μεγάλου

Σήμερα κλείνει ο κύκλος των αποτελεσμάτων του πρώτου τριμήνου με την τράπεζα Πειραιώς.

Η αγορά αναμένει να ακούσει τον σχεδιασμό της τράπεζας για τις δύο – η μία πιο ώριμη – τιτλοποιήσεις που είχε προγραμματίσει προ covid-19 και πληροφορούμαι ότι η πρώτη που αφορά την τιτλοποίηση 2 δις ευρώ στεγαστικών θα μπει σιγά-σιγά στις ράγες και στην τράπεζα προετοιμάζονται ώστε η διαδικασία -εκτός απρόοπτου – να ζεσταθεί το Φθινόπωρο αφού πρώτα περάσει από τον Ηρακλή για τις σχετικές εγγυήσεις.

Eurobank I: σήμερα διοικητικό συμβούλιο για Cairo/FPS

Σήμερα θα συνεδριάσει όπως πληροφορούμαι το διοικητικό συμβούλιο της Eurobank με ατζέντα τις τελευταίες εγκρίσεις και από τη διοίκηση για την ολοκλήρωση της συναλλαγής του Cairo και της FPS.

Η τράπεζα όπως είπε και ο διευθύνων σύμβουλός της Φωκίων Καραβίας έχει πάρει από τον SSM και την ΤτΕ όλες τις εγκρίσεις για την διανομή των mezzanine και junior τίτλων στους μετόχους.

Η διάθεση θα γίνει στις αρχές Σεπτεμβρίου αφού πρώτα ολοκληρωθούν εσωτερικής φύσεως διαδικασίες.

Το αίτημα της MIG για παράταση-Θέμα ημερών η μεταβίβαση

Ο Ιούνιος μπήκε και στην MIG ΜΙΓ -3,39% 3,70 ετοιμάζονται για θετικές εξελίξεις. Από την μια στα τέλος του μήνα λήγει το έκτακτο δάνειο των 150 εκατ ευρώ που πήραν πριν 5 μήνες από την τράπεζα Πειραιώς.

Η στήλη πληροφορείται ότι η διοίκηση του Θανάση Παπανικολάου έχει ζητήσει παράταση και μάλλον θα την πάρει δεδομένου ότι στην Πειραιώς εξετάζουν την προσφορά που κατέθεσε το βρετανικό fund Comer – έχει έδρα το Λονδίνο τα τελευταία 20 χρόνια και έως τότε είχε έδρα στην Ιρλανδία – για την εξαγορά των δανείων της MIG.

Το φρέσκο δάνειο των 150 εκατ ευρώ ακούω ότι θα προστεθεί στα παλαιά. Πηγές επίσης λένε οτι η υπόθεση MIG λήγει σε λίγες ημέρες για την Πειραιώς. Θετικά φυσικά…Η Πειραιώς φεύγει το Comer Group έρχεται.

Ο Κουτεντάκης στο ΔΣ της Πειραιώς

Ο επικεφαλής του Τομέα Λιανικής Τραπεζικής της τράπεζας Πειραιώς κ. Βασίλης Κουτεντάκης ειναι το νέο μέλος του ΔΣ της Τράπεζας Πειραιώς.

Η επιλογή του χαρακτηρίζεται λογική καθώς την ξέρει την δουλειά. Ο Κουτεντάκης είναι στην Πειραιώς απο την εποχή Σάλλα.

Motor Oil: Την Τετάρτη τα αποτελέσματα

Την Τετάρτη 3 Ιουνίου ο όμιλος της Motor Oil ΜΟΗ 1,86% 23,04 θα ανακοινώσει τα αποτελέσματα του πρώτου τριμήνου.

Ίσως μάθουμε κάτι παραπάνω και για τις επικείμενες εξελίξεις στην Optima Bank όσον αφορά την αύξηση μετοχικού κεφαλαίου και την βέβαιαη στήριξη της τράπεζας από την οικογένεια Βαρδινογιάννη.

Κουιζ:

Ποιος επικεφαλής κατασκευαστικής εταιρείας προσπαθεί να “βρει” επαφή με γνωστό εκδότη με τον οποίο οι σχέσεις τους είναι στο ναδίρ; Μάλιστα το Σάββατο μεσημέρι στο resto ΝΟΛΙΤΑ στο Ψυχικό ο CEO του ομίλου έπινε καφέ με φίλο του εκδότη, προσπαθώντας, όπως λένε, να “χτίσει” γέφυρες φιλίας. Φυσικά ο εκδότης είναι ανένδοτος και ο “πόλεμος” θα συνεχιστεί…

ΓΕΚΤΕΡΝΑ – Η απόλυτη μηχανή παραγωγής μετρητών– Πολύ βαθιά υποτιμημένη

Τη μετοχή της ΤΕΡΝΑ ΕΝΕΡΓΕΙΑΚΗΣ ΤΕΝΕΡΓ -0,16% 19,32 είναι βέβαιο οτι την έχετε προσέξει.

Δεν μπορούμε να ξεχάσουμε ότι στα 5.00€ όλοι μα όλοι έλεγαν προσοχή, μακριά από την ΤΕΝΕΡΓ, κάποιοι ξεφορτώνουν κοντέινερ μετοχών.

Μερικά δήθεν τσακάλια σορτάρανε την μετοχή στα 5.00€. Αργότερα, όταν η μετοχή πήγε στα 6.00-6.50€ πάλι έλεγαν προσοχή μακριά η μετοχή είναι πανάκριβη, δεν κοιτάτε πόσα χρωστάει και τι κέρδη βγάζει;

Κάποια στιγμή είχαν βγάλει και σενάρια ότι θα συγχωνευθεί με την ΓΕΚΤΕΡΝΑ.

Δυστυχώς γι’ αυτούς, η μετοχή της ΤΕΡΝΑ ΕΝΕΡΓΕΙΑΚΗΣ αποδείχθηκε η καλύτερη μετοχή του ελληνικού χρηματιστηρίου και η επιτομή της αξιοπιστίας.

Για να καταλάβετε, στις 2 Φεβρουαρίου 2018 η ΤΕΝΕΡΓ είχε κλείσιμο 4.86€, η ΓΕΚΤΕΡΝΑ 5.51€, ο ΜΥΤΙΛΗΝΑΙΟΣ 10.10€ ΜΥΤΙΛ 0% 36,70 , η ΜΟΤΟΡΟΙΛ 19.78€ [ ΜΟΗ 1,86% 23,04 και η ΕΕΕ 26.96€.

Η ΤΕΡΝΑ ΕΝΕΡΓΕΙΑΚΗ φίλοι αναγνώστες, έκλεισε την Παρασκευή στα 10.04€. Όλοι αυτοί που κάποτε έλεγαν τι ακριβή που είναι τώρα λένε τι καλή και φθηνή που είναι. Και αυτοί που την σορτάρανε στα 5.00€ βγαίνουν long στα 10.00€.

Οι μέτοχοι της ΤΕΡΝΑ ΕΝΕΡΓΕΙΑΚΗΣ αλλά και της ΓΕΚΤΕΡΝΑ ΓΕΚΤΕΡΝΑ 0,80% 17,68 είναι πολύ τυχεροί διότι ο κ. Γιώργος Περιστέρης είναι από τους ελάχιστους Έλληνες επιχειρηματίες που θέλουν οι μέτοχοί τους να βγάζουν λεφτά από τις εταιρείες του και βάζει πάντα πλάτη στα δύσκολα.

Δεν είναι τυχαίο άλλωστε ότι το buyback αγοράζει συνέχεια ΤΕΡΝΑ ΕΝΕΡΓΕΙΑΚΗ και ΓΕΚΤΕΡΝΑ και το πιο σημαντικό, ο ίδιος αγόρασε ΤΕΡΝΑ ΕΝΕΡΓΕΙΑΚΗ στα 7.20€ ενώ είχε πουλήσει στα 4.35€ και αγόρασε 1.855.583 μετοχές της ΓΕΚΤΕΡΝΑ στις 24 Μαρτίου στα 4.80€.

Το χρηματιστήριο, φίλοι αναγνώστες, προσφέρει συνέχεια ευκαιρίες.

Όσοι, στις 2 Φεβρουαρίου 2018 είχαν αγοράσει ΤΕΡΝΑ ΕΝΕΡΓΕΙΑΚΗ στα 4.86€ τώρα είναι ικανοποιημένοι .

Πάμε όμως τώρα στο σήμερα.

Οι ίδιοι κύκλοι που τότε χλεύαζαν την ΤΕΡΝΑ ΕΝΕΡΓΕΙΑΚΗ, οι ίδιοι κύκλοι τώρα λένε μακριά από τη ΓΕΚΤΕΡΝΑ γιατί έχει πολύ υψηλό δανεισμό και έχει μπλέξει με το Ελληνικό.

Εμάς όμως μας αρέσουν τα δύσκολα φίλοι αναγνώστες.

Την Παρασκευή η ΓΕΚ έκλεισε στα 5.95€ με μια πτώση της τάξης του 3.41% λόγω εκροών από MSCI.

Στην κεφαλαιοποίηση των 615 εκ ευρώ εμείς θα συμφωνήσουμε με την ALPHA FINANCE που την θεωρεί πολύ βαθιά υποτιμημένη. Στο report που είχε βγάλει στις 4 Ιουνίου 2019 με τιμή στόχο τα 7.80€ ο αναγνώστης μπορεί να βρει πολλά λαυράκια μέσα στο report.

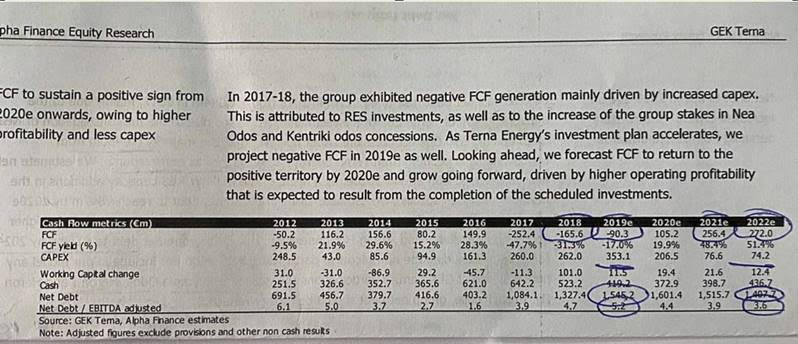

Στη σελίδα 15 του report (βλ. πίνακα παρακάτω) ο αναλυτής μας λέει ότι περιμένει το 2022 η ΓΕΚ να έχει ελεύθερες ταμειακές ροές της τάξης των 272 εκ ευρώ.

Δηλαδή με την κεφαλαιοποίηση της Παρασκευής, 615 εκ ευρώ, αυτό μας δίνει μια απόδοση ελευθέρων ταμειακών ροών της τάξης του 44.22% με ορίζοντα το 2022.

Είναι μακράν η υψηλότερη όλου του ελληνικού χρηματιστηρίου. Για το 2019 που θα ανακοινώσει την Τρίτη η ΓΕΚΤΕΡΝΑ, ο αναλυτής της ALPHA FINANCE περιμένει κύκλο εργασιών 1.3 δις ευρώ, EBITDA 297 εκ ευρώ και ΚΜΦΔΜ 15 εκ ευρώ.

Η σελίδα 5 του report είναι πραγματική αποκάλυψη, το πόσο βαθιά υποτιμημένη είναι η μετοχή της ΓΕΚΤΕΡΝΑ (βλ. πίνακα παρακάτω). Όπως μπορείτε να δείτε, η αξία των παραχωρήσεων είναι στα 5.96€/μετοχή όσο το κλείσιμο της Παρασκευής.

Ο αναλυτής υπολογίζει την αξία της ΝΕΑΣ ΟΔΟΥ και της ΚΕΝΤΡΙΚΗΣ ΟΔΟΥ στα 3.95€/μετοχή, το αεροδρόμιο του Καστελίου στην Κρήτη στα 1.69€, την ΟΛΥΜΠΙΑ ΟΔΟ στα 0.22€/μετοχή και τα παρκινγκ στα 0.10€/μετοχή.

Το απίστευτο όμως φίλοι αναγνώστες είναι ότι με το κλείσιμο της ΤΕΡΝΑ ΕΝΕΡΓΕΙΑΚΗΣ στα 10.04€ την Παρασκευή αυτό μας δίνει την αξία της ΓΕΚΤΕΡΝΑ (38% που έχει) στα 434.62 εκ ευρώ. Δηλαδή, όλη η υπόλοιπη ΓΕΚΤΕΡΝΑ κοστίζει στο ταμπλό 180.742 εκ ευρώ.

Η ΠΕΜΠΤΟΥΣΙΑ ΤΗΣ ΣΤΡΕΒΛΩΣΗΣ. Δηλαδή, 1.75€/μετοχή, όσο το Καστέλι.

Φυσικά, η ΓΕΚΤΕΡΝΑ έχει και διάφορα ακίνητα που ο αναλυτής με βάση το NAV 2018a τα υπολογίζει σε 0.29€/μετοχή.

Την αξία του ΗΡΩΝΑ 1, που έχει το 50%, την υπολογίζει σε 0.25€/μετοχή και την αξία του ΗΡΩΝΑ 2, που έχει το 25%, σε 0.17€/μετοχή.

Όταν είχε βγει πέρσι τέτοια εποχή το report για την ΓΕΚ, ο αναλυτής έδινε τιμή στόχο για την ΤΕΝΕΡΓΑ τα 9.50€.

Όμως, όπως γνωρίζετε πολύ πρόσφατα, η ΤΕΝΕΡΓΑ μετά από τις εξαγορές που έχει κάνει θα έχει φτάσει τον στόχο των 2 GW στο τέλος του 2022.

Άρα εμείς θεωρούμε MINIMUM μια τιμή τα 12€. Έτσι με 12€ η αξία της ΓΕΚΤΕΡΝΑ στην ΤΕΝΕΡΓΑ είναι 519.84 εκ ευρώ δηλαδή 5.02€/μετοχή.

Αν αθροίσουμε ένα-ένα τα κομμάτια της ΓΕΚ με βάση τους υπολογισμούς του αναλυτή που έγιναν πέρσι και προσαρμόσουμε μόνο την αξία της ΓΕΚ στην ΤΕΝΕΡΓΑ με 12€, αυτό μας δίνει μια αξία της ΓΕΚ στα 13.27€.

Όμως, από αυτό το νούμερο πρέπει να αφαιρέσουμε τον καθαρό δανεισμό σε επίπεδο μητρικής που είναι στα 358 εκ ευρώ, δηλαδή 3.46€/μετοχή.

Έτσι, βγάζουμε με βάση το SOTP μοντέλο που χρησιμοποιεί και ο αναλυτής μια τιμή στόχο για την ΓΕΚ τα 9.81€.

Φυσικά φίλοι αναγνώστες, η ΓΕΚ δεν είναι μόνο αμυντικό χαρτί, είναι και επιθετικό και γι’ αυτό έπεσε.

Γιατί, όπως ήδη γνωρίζετε, η ΓΕΚΤΕΡΝΑ μαζί με την αμερικάνικη MOHEGAN κέρδισαν τον διαγωνισμό για το καζίνο στο Ελληνικό. Αυτό το κομμάτι δεν έχει υπολογιστεί καθόλου στην αξία της ΓΕΚ από τον αναλυτή της ALPHA FINANCE.

Το πιο σημαντικό όμως γεγονός για εμάς είναι ότι οι Ολλανδοί της Reggeborgh Invest που από πίσω είναι η οικογένεια Wessels έχουν αγοράσει μέσω χρηματιστηρίου το 32% της ΓΕΚ με μια μέση τιμή περίπου τα 5.50€.

Για να γνωρίζετε, ο ολλανδικός όμιλος αποτελεί το επενδυτικό όχημα της οικογένειας Γουέσελς, μιας εκ των πλουσιοτέρων στην Ολλανδία, η οποία έχει ιδρύσει την κατασκευαστική εταιρεία VolkerWessels.

Σίγουρα κάτι παραπάνω ξέρει από εμάς για κατασκευές, παραχωρήσεις κλπ. Οι εμπαθείς στέκονται στον καθαρό υψηλό δανεισμό της ΓΕΚ όπως στεκόντουσαν στον υψηλό καθαρό δανεισμό της ΤΕΝΕΡΓΑ.

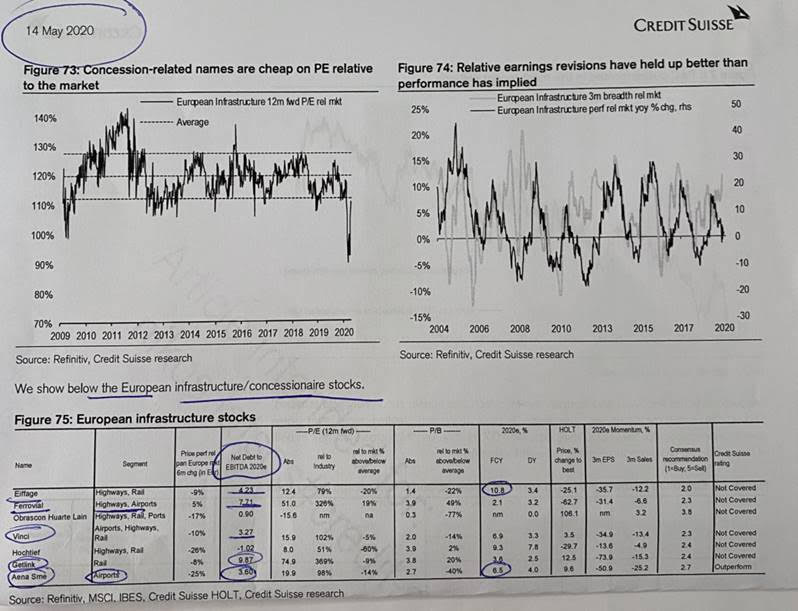

Για να ξέρετε φίλοι αναγνώστες, στις 14 Μαΐου 2020 η Credit Suisse (βλ. πίνακα παρακάτω) έβγαλε μια λίστα από 7 ευρωπαϊκές εταιρείες κατασκευών-παραχωρήσεων τις οποίες θεωρεί επενδυτικές ευκαιρίες.

Οι 6 από αυτές παίζουν με ένα μέσο καθαρό δανεισμό / EBITDA 2020e = 4.93.

Η γνωστή και στα ελληνικά δρώμενα ισπανική Ferrovial που έχει συμμετοχές σε αυτοκινητοδρόμους και αεροδρόμια έχει ένα προβλεπόμενο καθαρό δανεισμό / EBITDA 2020e = 7.71 και μια απόδοση ελεύθερων ταμειακών ροών της τάξης του 2.1% μόνο.

Ο μέσος όρος απόδοσης ελεύθερων ταμειακών ροών των 6 εταιρειών είναι στο 5.55%. Όπως αντιλαμβάνεστε λοιπόν, αυτός ο κλάδος είναι μοχλευμένος.

Όμως το πιο σημαντικό πράγμα είναι ότι παράγει μετρητά αλλά αυτό που μετράει για την αποτίμηση της κάθε εταιρείας είναι τι μετρητά παράγει κάθε εταιρεία και τι απόδοση ελεύθερων ταμειακών ροών θα έχει.

Με βάση τις εκτιμήσεις του αναλυτή της ALPHA FINANCE για το 2022 η ΓΕΚ-ΤΕΡΝΑ είναι μακράν η πιο υποτιμημένη.

Εμείς θα συμφωνήσουμε με τον αναλυτή της ALPHA FINANCE και πιστεύουμε ότι η ΓΕΚ το 2022 θα είναι η απόλυτη μηχανή παραγωγής μετρητών η οποία τώρα λόγω COVID-19 προσφέρεται σε τιμή κατεδάφισης.

Τελειώνοντας, σήμερα θα σας αποκαλύψουμε ότι πολύ σύντομα η ΓΕΚ-ΤΕΡΝΑ θα δημιουργήσει μια καινούργια θυγατρική που θα εμπεριέχει όλο τον κλάδο των παραχωρήσεων.

Αυτό μαζί με το ξεκίνημα των εργασιών στο Ελληνικό, θα είναι οι 2 μεγάλοι καταλύτες για άνοδο της μετοχής.

Τα κείμενα της στήλης είναι καθαρά ενημερωτικά και δε καμμία περίπτωση δεν προτρέπουν σε αγορά η πώληση μετοχών η παραγώγων.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- SunriseMezz: Στα 8,2 εκατ. ευρώ τα καθαρά κέρδη το 2024

- Δασμοί ΕΕ: Ποια αμερικανικά προϊόντα μπαίνουν στο στόχαστρο – Συνολικά 1.680 κωδικοί αξίας 21 δισ.

- Νατάσσα Πασχάλη (Eurobank): Η νέα γενιά ταλέντων είναι εδώ και αλλάζει τα εργασιακά δεδομένα

- Προγραμματική συμφωνία CDU-SPD: Επαναπατρισμοί μεταναστών και τέλος στις «πολιτογραφήσεις τούρμπο»