H Q-Quant ένα βήμα πιο κοντά για το Castor

Η εταιρεία διαχείρισης κόκκινων δανείων και εν γένει ληξιπρόθεσμων οφειλών Q-Quant, συμφερόντων μεταξύ άλλων και της Pimco, βρίσκεται όλο και πιο κοντά στην εξαγορά και ταυτόχρονα ανάληψη της διαχείρισης των περίπου 300 εκατ. ευρώ που τιτλοποιεί η Παγκρήτια Τράπεζα, με την κωδική ονομασία Castor.

Η στήλη πληροφορείται ότι η μάχη με την doValue ήταν σκληρή, ωστόσο η Q-Quant φαίνεται πως προηγείται…

Προς το παρόν, η Q-Quant συνεχίζει τις διαπραγματεύσεις με την διοίκηση της Παγκρήτιας και σύντομα αναμένονται ανακοινώσεις.

Η Παγκρήτια, μετά και την φουλ τραπεζική άδεια που πήρε από την Τράπεζα της Ελλάδος, καθαρίζει το «μαγαζί» και ενισχύει τη διοικητική της ομάδα με τελευταία προσθήκη στον νέο CFO Γιώργο Ξυφαρά.

Eurobank: Ένα βήμα πιο μπροστά

Με σταθερά βήματα και με άνεση χρόνου η διοίκηση της Eurobank ετοιμάζεται να κάνει το επόμενο βήμα στις τιτλοποιήσεις.

Η στήλη πληροφορείται ότι η στρατηγική απόφαση για το άνοιγμα (η τράπεζα ήταν η πρώτη που προχώρησε σε τιτλοποίηση μη εξυπηρετούμενων δανείων στην ελληνική αγορά) του δεύτερου γύρου τιτλοποιήσεων – εντός του 2021 και υπό τον όρο ομαλοποίησης στο μέτωπο της πανδημίας – έχει ληφθεί από τον διευθύνοντα σύμβουλο Φωκίωνα Καραβία.

Στο μικροσκόπιο των νέων τιτλοποιήσεων εκτιμάται ότι θα βρεθούν και τα νέα NPLs που θα γεννήσει ο κορoνοϊός.

Κόκκαλης-Λασκαρίδης: Κατεβαίνουν στο Μαρούσι

Οι οικογένειες Λασκαρίδη και Κόκκαλη που ελέγχουν αθροιστικά το 48% της εταιρείας του καζίνο Mont Parnes είναι έτοιμες να προχωρήσουν την επένδυση των 200 εκατ. ευρώ που συνοδεύει την μετεγκατάσταση του καζίνο από την Πάρνηθα στο Μαρούσι.

Το οικόπεδο που βρίσκεται στο Μαρούσι (λεωφόρος Κηφισίας και Σπύρου Λούη) ανήκει στους εφοπλιστές και αδέλφια Θανάση και Πάνο Λασκαρίδη.

Στον χώρο θα δημιουργηθεί και πολυτελές ξενοδοχείο.

Όπως καταλαβαίνετε η αγορά των Καζίνο μπαίνει σε τροχιά ανάπτυξης μετά την παραχώρηση της άδειας στο Ελληνικό.

Συμφέροντα στο καζίνο της Πάρνηθας έχουν και οι τράπεζες, οι οποίες ελέγχουν περίπου το 33%.

Ο πονοκέφαλος του Θόδωρου (Σκυλακάκη)

Μετράει και ξαναμετράει ο αναπληρωτής υπουργός Οικονομικών Θεόδωρος Σκυλακάκης το ταμείο και τρομάζει στο ενδεχόμενο η πανδημία να συνεχισθεί μέχρι τους πρώτους μήνες του 2021. Εξ ου και κάνει σιγά-σιγά δηλώσεις του τύπου «πρέπει να είμαστε προσεκτικοί», κλπ κλπ.

Η στήλη πληροφορείται ότι ο αναπληρωτής έχει αρχίσει να προβληματίζεται και για τον χρόνο εισροής πόρων από το Ταμείο Ανάκαμψης. Κι αυτό διότι οι Ευρωπαίοι για μια ακόμη φορά δεν λένε να σηκώσουν τα μανίκια…

Φθάσαμε Νοέμβριο και Ταμείο ακούμε, Ταμείο δεν βλέπουμε.

Τι περιμένουν το τρίτο κύμα;

Ο Μυλωνάς χτίζει την ομάδα του

Ο Στράτος Μολυβιάτης, ο οποίος είχε πάρει επ’ ώμου τον ψηφιακό μετασχηματισμό της Εθνικής Τράπεζας και συνεχίζει να τον τρέχει, αναβαθμίσθηκε στην θέση του Chief Operating Officer.

Ο νέος COO της τράπεζας μαθαίνω ότι χαίρει της εμπιστοσύνης του CEO Παύλου Μυλωνά, ο οποίος χτίζει σιγά-σιγά τη νέα διοικητική ομάδα.

Η εβδομάδα της Alpha Bank

Στα τραπεζικά δρώμενα η εβδομάδα ανήκει στην Alpha Bank καθώς στη συνεδρίαση του διοικητικού συμβουλίου της τράπεζας την Παρασκευή ο Βασίλης Ψάλτης και η ομάδα του θα ενημερώσουν το συμβούλιο για τις δεσμευτικές προσφορές για το Galaxy και με ποιους θα προχωρήσουν στον τελευταίο γύρο της διαπραγμάτευσης.

Από την πλευρά των επενδυτών μεταδίδεται ότι ο τελευταίος γύρος θα γίνει με περισσότερους από έναν υποψηφίους…

Παράλληλα, συνεχίζονται τα ραντεβού με τους εργαζόμενους που θα μεταφερθούν στην Cepal και ακούω πως 8 στους 10 λένε ναι και οι υπόλοιποι 2 δεν αρνούνται αλλά θέλουν να το σκεφθούν.

Η αμηχανία των ξένων οίκων

Τι να πούμε και οι ξένοι οίκοι αξιολόγησης την ώρα που η πανδημία έχει στήσει πάρτι;

Η αμηχανία τους όχι μόνο στα reports για την Ελλάδα αλλά και για άλλες οικονομίες πιο δυνατές είναι έκδηλη…

Η S&P εκτίμησε ότι η ύφεση της ελληνικής οικονομίας θα φθάσει το 2020 το 9% και διατήρησε σταθερό το outlook.

Μια από τα ίδια και από την DBRS.

Πού έρχεται εκρηκτική ανάπτυξη και ποια εισηγμένη εκτιμούν οι αναλυτές ότι θα απογειωθεί

Το πιο σημαντικό πράγμα σε έναν επιχειρηματία είναι να διαγνώσει έγκαιρα που υπάρχουν μεγάλα περιθώρια ανάπτυξης.

Μετά είναι να μπορέσει να εκμεταλλευτεί στον μέγιστο βαθμό την ευκαιρία που θα του δοθεί.

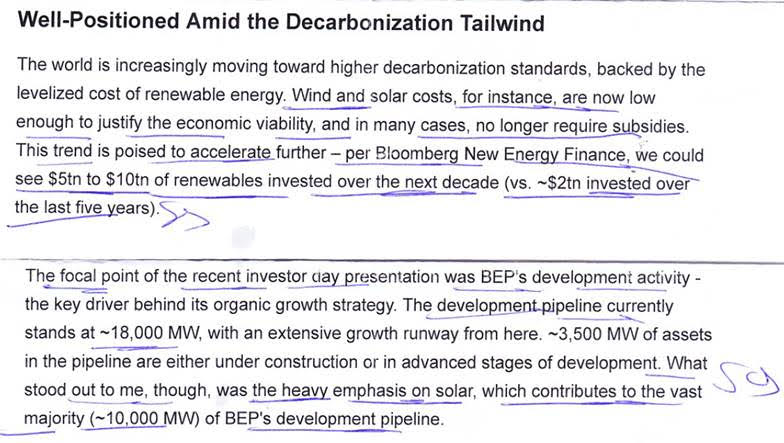

Στην τελευταία επενδυτική ημερίδα της Brookfield Renewable Partners η διοίκηση του καναδέζικου κολοσσού ΑΠΕ με κεφαλαιοποίηση 16,77 δισ. δολάρια τόνισε ότι η παραγωγή ενέργειας μέσω αέρα και ήλιου είναι αυτή τη στιγμή πάρα πολύ ανταγωνιστική σε επίπεδο τιμών και σε πάρα πολλές περιπτώσεις δεν χρειάζονται καν οι επιδοτήσεις.

Ο φθηνότερος τρόπος παραγωγής καθαρής ενέργειας είναι τα φωτοβολταϊκά πάρκα (βλέπε πίνακα παρακάτω).

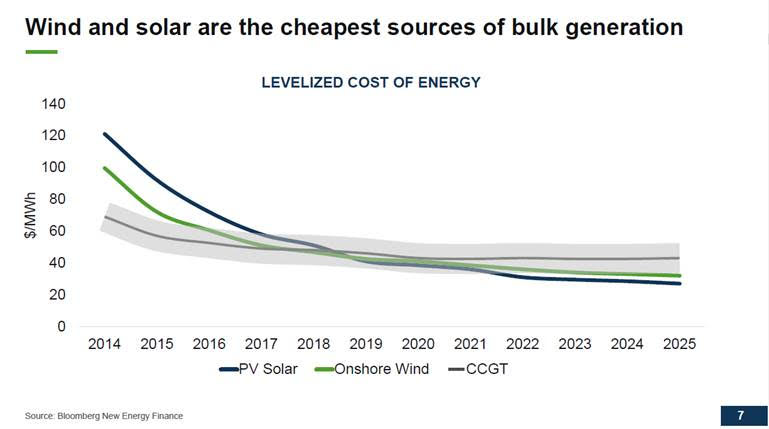

Με βάση το Bloomberg New Energy Finance η επόμενη δεκαετία θα δει πακτωλό επενδύσεων σε ανανεώσιμες πηγές ενέργειας (βλέπε πίνακα παρακάτω).

Πιο συγκεκριμένα, εκτιμάται ότι ενώ τα τελευταία 5 χρόνια έχουν επενδυθεί 2 τρισ. δολάρια τα επόμενα 10 χρόνια υπολογίζονται να επενδυθούν σε ΑΠΕ 5-10 τρισ. δολάρια. Ποσό στρατοσφαιρικό.

Η ίδια η Brookfield Renewable Partners θα δώσει την μεγαλύτερη βαρύτητα στα φωτοβολταϊκά θέτοντας στόχο να φτιάξει 10.000 MW σε φωτοβολταϊκά πάρκα.

Η παγκόσμια τάση είναι το μεγαλύτερο μέρος από τα 10 τρις δολάρια να επενδυθούν στην κατασκευή φωτοβολταϊκών πάρκων.

Στην Ελλάδα, υπάρχει μια ελληνική εισηγμένη εταιρεία που είναι κορυφαία στο είδος της στον κόσμο στην κατασκευή φωτοβολταϊκών πάρκων.

Αυτή είναι ο ΜΥΤΙΛΗΝΑΙΟΣ (Mytilineos).

Τρανό παράδειγμα η ολοκλήρωση του MEGA Φωτοβολταϊκού project TALASOL στην Ισπανία.

Εξέλιξη που έρχεται να επιβεβαιώσει την τεχνολογική υπεροχή αλλά και τα συγκριτικά πλεονεκτήματα του ελληνικού ομίλου σε επίπεδο επιτελικού σχεδιασμού και ικανότητας να εκτελεί και να παραδίδει και τα πιο σύνθετα έργα «με το κλειδί στο χέρι» ακόμα και αν αυτό γίνεται υπό αντίξοες συνθήκες (COVID-19).

Ο τομέας επιχειρηματικής δραστηριότητας ανάπτυξης ανανεώσιμων πηγών και αποθήκευσης ενέργειας θα είναι η αιχμή του δόρατος του ομίλου Mytilineos.

Η συγκεκριμένη αγορά είναι έτοιμη να πάρει φωτιά και ο όμιλος Mytilineos παίρνοντας ένα μικρό μόνο μέρος της πίτας των 10 τρισ. δολαρίων μπορεί να πάει καλύτερα στο μέλλον.

Οι αναλυτές πιστεύουν ότι ο όμιλος Mytilineos δεν θα κατασκευάζει και θα πουλάει φωτοβολταϊκά πάρκα μόνο, αλλά θα χτίσει και ένα δικό του portfolio.

Δεν είναι τυχαίο άλλωστε ότι ο κ. Ευάγγελος Μυτιληναίος είχε δει το μέλλον των ΑΠΕ αλλά δυστυχώς ενώ είχε διαλέξει την Ικαρία με τους πολύ δυνατούς ανέμους για να κάνει τα πρώτα του αιολικά πάρκα, η τοπική κοινωνία τον πολέμησε λυσσαλέα ώστε να μη γίνει η επένδυση.

Κάθε εμπόδιο για καλό.

Έτσι, αντί να δώσει βαρύτητα στα αιολικά πάρκα, έβαλε στόχο να μάθε απ’ έξω και ανακατωτά τα φωτοβολταϊκά πάρκα.

Οι αναλυτές εξηγούν ότι είναι η χρυσή ευκαιρία του ομίλου Mytilineos να λάμψει στον χώρο κατασκευής και διαχείρισης φωτοβολταϊκών πάρκων.

Δημοσιογραφικές πηγές θεωρούν ότι:

«είναι θέμα χρόνου να ανακοινωθεί κάποιο μεγάλο project στο εξωτερικό και θέμα χρόνου να γίνει η εξαγορά της ΕΓΝΑΤΙΑ ΙΚΕ με αντικείμενο την κατασκευή φωτοβολταϊκών πάρκων 1480 MW στην Κεντρική και Βόρεια Ελλάδα.

Σύμφωνα με πηγές επενδυτικών εταιριών «η αγορά θα αρχίσει να τιμολογεί τον ΜΥΤΙΛΗΝΑΙΟ με υψηλότερο πολλαπλασιαστή EV/EBITDA από τον τωρινό».

Οι ιδίες πηγές αναφέρουν ότι «οι καθαρά πράσινες εταιρείες διαπραγματεύονται με ένα EV/EBITDA 2020e = 10-20». Πιο συγκεκριμένα, η Brookfield Renewable Partners διαπραγματεύεται με ένα EV/EBITDA 2020e = 17.45!!!

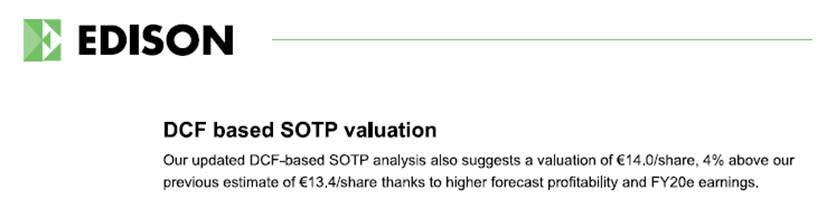

Στο report που έβγαλε η Edison την Παρασκευή 23/10/2020 δίνει τιμή στόχο για τον ΜΥΤΙΛΗΝΑΙΟ τα 14,00€ (βλέπε πίνακα παρακάτω) χρησιμοποιώντας το μοντέλο Προεξόφλησης Ταμειακών Ροών (DCF).

Ίδια τιμή στόχο με την ΠΕΙΡΑΙΩΣ και την EUROXX.

Όμως, υπάρχει υποστηρίζουν καλά ενημερωμένες πηγές, και ένα κρυμμένο μυστικό μέσα στο report.

Το κλαδικό EV/EBITDA που ανήκει ο ΜΥΤΙΛΗΝΑΙΟΣ, των diversified industrials δηλαδή, παίζει με ένα μέσο EV/EBITDA 2020e = 7.1.

Έτσι, με αυτή την παραδοχή, ο αναλυτής της Edison δίνει τιμή στόχο για τον ΜΥΤΙΛΗΝΑΙΟ τα 12.00€.

Ο αναλυτής κάνει πρόβλεψη για το 2020 και για το 2021 και δίνει αυτή την τιμή στόχο.

Δεν κάνει για το 2022.

Πηγή αναφέρει ότι “Αν χρησιμοποιήσουμε όμως τώρα εμείς την πρόβλεψη του αναλυτή της ΠΕΙΡΑΙΩΣ για το 2022 που προβλέπει ο όμιλος Mytilineos να έχει πωλήσεις 3,1 δισ. ευρώ, EBITDA 435.5 εκ ευρώ, Κέρδη Μετά Φόρων και Δικαιωμάτων Μειοψηφίας 226,5 εκατ. ευρώ, μέρισμα 0,48€/μετοχή και τέλος καθαρό δανεισμό 464,4 εκατ. ευρώ, για να παίξει ο Mytilineos με το μέσο EV/EBITDA του κλάδου που είναι 7,1 η τιμή της μετοχής με τα νούμερα το 2022 πρέπει να πάει στα 18,08€! Αυτή η τιμή στόχος είναι χωρίς να έχει πρασινίσει ο Mytilineos.

Γιατί όσο πιο πολύ πρασινίζει το EBITDA του Mytilineos τόσο μεγαλύτερο πολλαπλασιαστή EV/EBITDA δικαιούται.»

Δεν είναι τυχαίο ότι ξένοι και Έλληνες αναλυτές πιστεύουν ότι «όπως είναι η ΤΕΝΕΡΓΑ η βασίλισσα των αιολικών στην Ελλάδα έτσι ο Mytilineos ΜΥΤΙΛ 0% 36,70 θα γίνει ο βασιλιάς των φωτοβολταϊκών στην Ελλάδα και ένας από τους μεγαλύτερους και καλύτερους κατασκευαστές φωτοβολταϊκών στον κόσμο.»