ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Θα μπορούσε ένα ψηφιακό κοινό νόμισμα, ένα «επίσημο», όπως θα λέγαμε, «ψηφιακό ευρώ», να αντικαταστήσει κάποια στιγμή το υλικό (ή «φυσικό», κατά το έκτυπο από το αγγλικό «physical») νόμισμα που χρησιμοποιούμε μέχρι σήμερα; Και πόσο θα επηρεάσει μια τέτοια εξέλιξη τη νομισματική πολιτική και, ειδικότερα, το «τύπωμα χρήματος» στην Ευρωζώνη;

Σε αυτά και πολλά άλλα ερωτήματα απαντά επικαιροποιημένη ανάλυση της Capital Economics για το ψηφιακό ευρώ, ρίχνοντας φως σε ένα «καυτό» (και λόγω του ράλι που σημειώνουν το τελευταίο διάστημα πολλά κρυπτονομίσματα) θέμα.

Σύμφωνα με τον David Oxley, Senior Europe Economist της Capital Economics, η καθιέρωση ενός ψηφιακού ευρώ απέχει ακόμα πολύ και, συγκεκριμένα, χρόνια ολόκληρα. Επιπλέον, το γεγονός ότι, αν καθιερωθεί, δεν πρόκειται να αντικαταστήσει το υλικό χρήμα σημαίνει, όπως σημειώνει, ότι δεν πρόκειται να το δούμε να «υπερτροφοδοτεί» τη νομισματική πολιτική όπως μπορεί να ήλπιζαν κάποιοι.

Ωστόσο, ένα επίσημο ψηφιακό νόμισμα θα μπορούσε να εξελιχθεί με τον χρόνο σε βασικό νόμισμα για τη διεκπεραίωση μικρών συναλλαγών στην Ευρωζώνη και θα διασφαλίσει αν μη τι άλλο ότι η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) δεν θα μείνει πίσω από τις εξελίξεις.

Δέκα βασικές ερωτήσεις και απαντήσεις για το ψηφιακό ευρώ

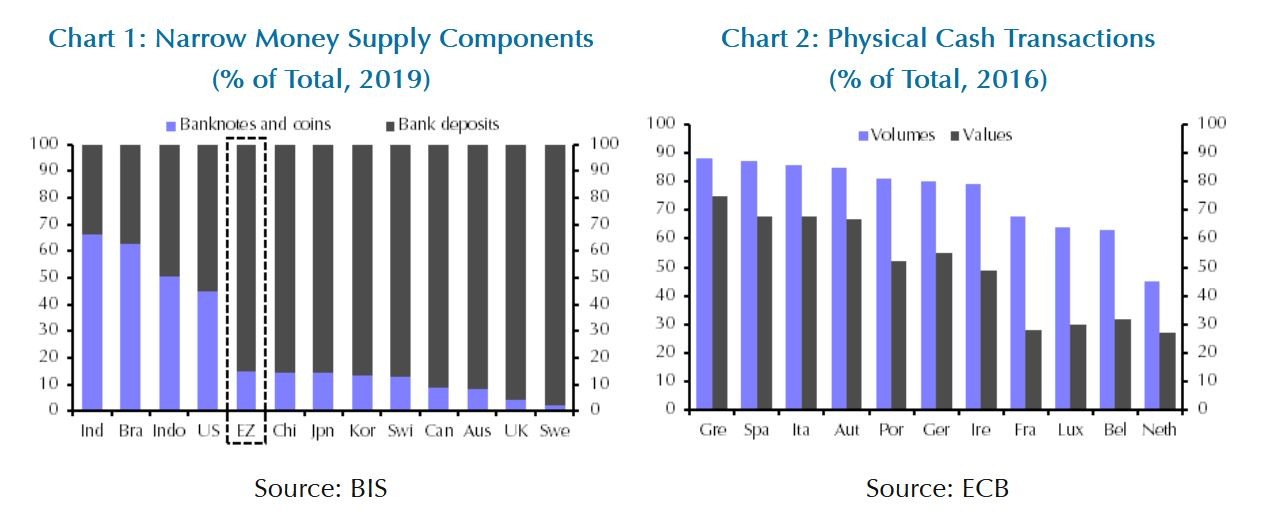

1) Δεν έχουμε ήδη ψηφιακά ευρώ; Υπό μία έννοια, ναι. Οι τραπεζικές καταθέσεις στην Ευρωζώνη είναι σε ύψος εξαπλάσιες του αποθέματος των χαρτονομισμάτων και των νομισμάτων που κυκλοφορεί (βλ. Γράφημα 1) και, την ίδια στιγμή, οι εναλλακτικές και ψηφιακές μέθοδοι πληρωμής στον ιδιωτικό τομέα αντικαθιστούν ολοένα περισσότερο τις συναλλαγές σε μετρητά. Μάλιστα, η πανδημία είχε ως αποτέλεσμα να μειωθεί ακόμη περισσότερο η χρήση μετρητών, λόγου του φόβου μετάδοσης του ιού. Όμως, ενώ το να έχει κανείς χρήματα στην τράπεζα ενέχει κάποιον βαθμό πιστωτικού κινδύνου, ένα επίσημο ψηφιακό νόμισμα θα συνδύαζε την ευκολία των ηλεκτρονικών τραπεζικών καταθέσεων και την απόλυτη ασφάλεια που προσφέρει ένα νόμισμα με κρατική εγγύηση.

2) Γιατί το διερευνούν ως ενδεχόμενο οι κρατικές τράπεζες; Οι λόγοι είναι πολλοί. Ο βασικότερος όμως είναι η επιθυμία να διατηρήσουν τον ρόλο και την αποτελεσματικότητά τους στην ψηφιακή εποχή. Γιατί, στην καλύτερη περίπτωση, οι κεντρικές τράπεζες μπορεί να βρεθούν σε μια κατάσταση όπου τα συστήματα πληρωμών θα συγκεντρωθούν στα χέρια ιδιωτικών εταιρειών, με κίνδυνο να παρουσιαστούν φαινόμενα κατάχρησης της αγοράς ή/και τεχνικών προβλημάτων/κυβερνοεπιθέσεων. Στη χειρότερη, η νομισματική πολιτική μπορεί να χάσει το νόημά της, αν οι πληρωμές βγουν εκτός τραπεζικού συστήματος ή αναπτυχθούν ανταγωνιστικές μέθοδοι πληρωμής, ίσως από άλλες κεντρικές τράπεζες, εταιρείες (Facebook;) ή κρυπτονομίσματα όπως το Bitcoin.

3) Μήπως η ΕΚΤ έχει ήδη αργήσει; Κάποιες κεντρικές τράπεζες έχουν προχωρήσει περισσότερο στο συγκεκριμένο θέμα, αλλά και η ΕΚΤ έχει ήδη σε εξέλιξη δημόσια διαβούλευση για το ψηφιακό ευρώ και προγραμματίζεται να αρχίσει να δουλεύει επισήμως το πρότζεκτ την άνοιξη (πιθανότατα τον Απρίλιο).

4) Τι μορφή θα έχει το ψηφιακό ευρώ; Τίποτα δεν έχει αποφασιστεί ακόμα και υπάρχουν πάρα πολλά θέματα που πρέπει να λυθούν τα επόμενα χρόνια, συμπεριλαμβανομένων τεχνολογικών και νομικών ζητημάτων. Το μόνο σίγουρο αυτήν τη στιγμή είναι ότι η ΕΚΤ είναι ξεκάθαρο ότι θα ήθελε ένα ψηφιακό ευρώ που να είναι διαθέσιμο για δημόσια χρήση και όχι απλά για εσωτερική.

5) Θα το χρησιμοποιήσει ο κόσμος; Το γεγονός ότι η χρήση μετρητών στις προηγμένες χώρες μειώνεται όσο περνάει ο καιρός δείχνει μια αυξανόμενη προτίμηση στις ηλεκτρονικές πληρωμές. Ωστόσο, ο βαθμός της προτίμησης αυτής διαφέρει από χώρα σε χώρα, με την Ολλανδία να βρίσκεται στο ένα άκρο και την Ελλάδα στο άλλο (Γράφημα 2). Γεγονός που έχει να κάνει, εν μέρει, και με τη στάση του κόσμου σε κάθε χώρα σε ό,τι αφορά θέματα ανωνυμίας, προσωπικών δεδομένων, όπως σημειώνεται.

Στην πράξη, το αν οι καταναλωτές θα χρησιμοποιήσουν ένα τέτοιο νόμισμα μπορεί να εξαρτάται από παράγοντες τόσο πεζούς όπως είναι το πόσο φιλική προς τον χρήστη είναι και πόσο ευρέως χρησιμοποιείται το νόμισμα.

6) Τι θα σήμαινε ένα ψηφιακό ευρώ για τη νομισματική πολιτική; Η Κριστίν Λαγκάρντ έχει τονίσει ότι οποιαδήποτε ψηφιακή εκδοχή του ευρώ θα έλθει να συμπληρώσει και όχι να υποκαταστήσει το κανονικό χρήμα. Οπότε όσο υπάρχει το -μηδενικής απόδοσης- ρευστό όπως το ξέρουμε, ένα ψηφιακό ευρώ δεν πρόκειται να αλλάξει κάτι στα επιτόκια.

7) Ποιες θα ήταν οι επιπτώσεις για τον τραπεζικό τομέα; Η κ. Λαγκάρντ τόνισε σαφώς την ανάγκη να μη διαταραχθεί ο χρηματοπιστωτικός τομέας. Σε μια ακραία περίπτωση, αν ο κόσμος αποκτούσε ελεύθερη πρόσβαση (χωρίς κανέναν περιορισμό) σε ένα ψηφιακό νόμισμα θα αυξάνονταν οι πιθανότητες μαζικών αναλήψεων και θα αποτελούσε σίγουρη συνταγή αστάθειας σε περιόδους κρίσεων.

8) Η πρόσβαση σε ένα ψηφιακό ευρώ θα περιοριστεί με κάποιον τρόπο; Ένας τρόπος να αποφευχθούν τυχόν προβλήματα με τις τράπεζες θα ήταν να περιοριστεί με κάποιον τρόπο η πρόσβαση στο ψηφιακό νόμισμα, είτε περιορίζοντας το ύψος των χρημάτων που θα μπορεί κάποιος να έχει στο ψηφιακό πορτοφόλι του είτε το ύψος των συναλλαγών. Μια άλλη επιλογή θα ήταν να καθιερωθεί μια συναλλαγματική ισοτιμία μεταξύ φυσικού και ψηφιακού νομίσματος για τη διαχείριση των ροών από το ένα στο άλλο. Τούτων λεχθέντων, σημειώνεται πως ενώ το ψηφιακό ευρώ θα μπορούσε να αποδειχθεί ένα δημοφιλές μέσο για μικρές συναλλαγές, οι μεταφορές μέσω τραπέζης και οι πληρωμές με κάρτα θα εξακολουθήσουν να παίζουν βασικό ρόλο για τη μεταφορά μεγαλύτερων ποσών.

9) Ποιο είναι το χρονοδιάγραμμα που επεξεργάζεται η ΕΚΤ; Όποιος ελπίζει ότι θα έχουμε σύντομα αλλαγές, θα απογοητευθεί. Η κ. Λαγκάρντ ήταν σαφής, λέγοντας ότι «θα πάρει χρόνια». Ο Φάμπιο Πανέττα, μέλος του εκτελεστικού συμβουλίου της ΕΚΤ, εκτιμά ότι από τη στιγμή που το πρότζεκτ θα πάρει το «πράσινο φως», θα χρειαστούν 18 μήνες τεχνικής προετοιμασίας και ότι ένα «ρεαλιστικό» πλαίσιο θα ήταν 4 με 5 χρόνια. Άφησε όμως ανοιχτό το ενδεχόμενο να χρησιμοποιηθεί δοκιμαστικά σε διαφορετικές πόλεις, κάτι που μπορεί να συμβεί, δυνητικά, ακόμη και το 2024.

10) Θα μπορούσαν τα πράγματα να γίνουν διαφορετικά; Όχι από την κεντρική τράπεζα, αλλά από τον ιδιωτικό τομέα; Η Κίνα αποτελεί ένα ενδιαφέρον παράδειγμα σε αυτήν την περίπτωση: μετά τη ραγδαία αύξηση των πληρωμών μέσω κινητού στη χώρα τα τελευταία χρόνια, η κεντρική τράπεζα επέβαλε, τον Ιανουάριο του 2019, στους ιδιώτες παρόχους να διακρατούν κεφάλαια ίσα με το 100% των χρημάτων των πελατών τους σε αποθεματικούς λογαριασμούς μηδενικού επιτοκίου στην κεντρική τράπεζα. Έτσι, το χρήμα που περνάει μέσα από εταιρείες πληρωμών όπως η Alipay και η Tencent είναι πλέον εγγυημένο στο 100% από χρήματα της κεντρικής τράπεζας. Αυτό δείχνει ότι υπάρχουν πολλοί τρόποι να συνδυάσει κανείς ψηφιακό και φυσικό νόμισμα. Δεν αποκλείεται να συμβεί το ίδιο στην Ευρωζώνη κι αλλού.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Θλίψη για την οικογένεια του Βαγγέλη Μαρινάκη: Έφυγε από τη ζωή η μητέρα του Ειρήνη

- Τραμπ: Χλευάζει τον θάνατο του Ρομπ Ράινερ σε ανάρτηση στα μέσα κοινωνικής δικτύωσης

- Γερμανία: Κυβερνοεπίθεση στην Bundestag την ώρα της επίσκεψης του Βολοντίμιρ Ζελένσκι

- Υπερταμείο: Εκκίνηση διαγωνισμού για την αξιοποίηση της Μαρίνας Καλαμαριάς