ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η JPMorgan στη στρατηγική της για τις μετοχές αναδυόμενων αγορών στην Κεντρική, Ανατολική Ευρώπη, Μέση Ανατολή και Αφρική (CEEMEA) για το 2024, ψηφίζει Ελλάδα.

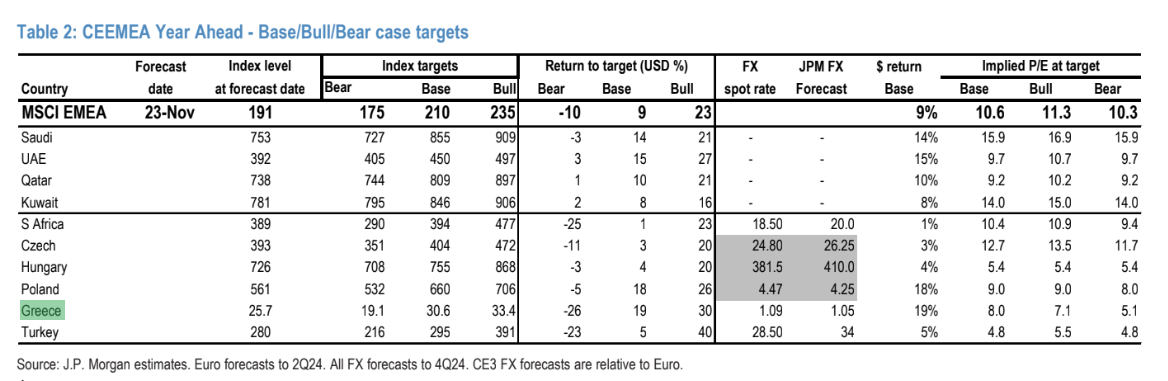

Σύμφωνα με τον αμερικανικό οίκο, το περιθώριο ανόδου του δείκτη MSCI Greece από τα τρέχοντα επίπεδα του στις 25,7 μονάδες είναι της τάξεως του 19% και στο θετικό σενάριο 30%.

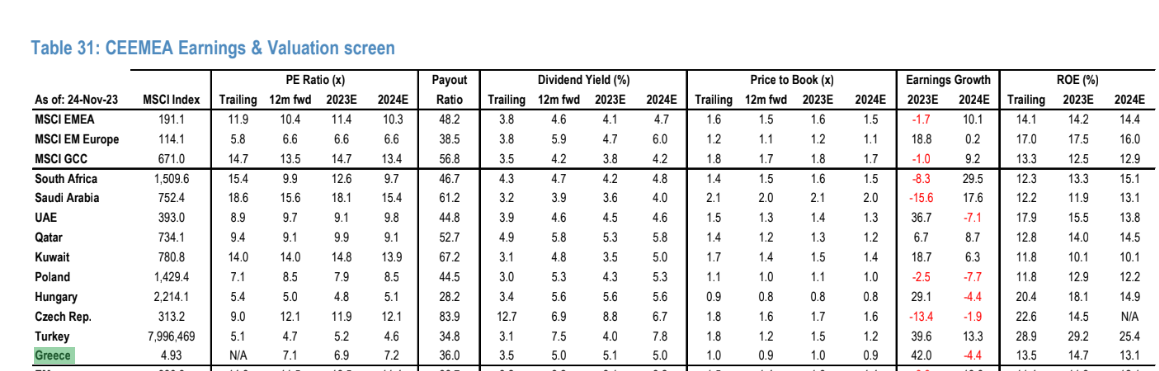

Αντίθετα, στο ‘κακό’ σενάριο το περιθώριο πτώσης είναι 26%. H εγχώρια αγορά μετοχών είναι διαπραγματεύσιμη με 6,9 φορές τα καθαρά κέρδη της για φέτος (δείκτης Ρ/Ε) και 7,2 φορές το 2024. Η μερισματική απόδοση της αγοράς είναι της τάξεως του 5% την περίοδο 2023-2024 και ο δείκτης τιμής προς λογιστική αξία (P/BV) είναι περίπου στη μία φορά την περίοδο 2023-2024. Ο στόχος αποτίμησης του δείκτη MSCI Greece είναι στις 8 φορές στο βασικό σενάριο.

H αμερικανική τράπεζα JPMorgan επισημαίνει εκ νέου τη σύσταση προτίμησης της για την Ελλάδα (overweight), καθώς οι τράπεζες εξακολουθούν να εμφανίζουν έκπτωση σε σχέση με τις αντίστοιχες της Ευρωζώνης, παρά την υψηλότερη απόδοση των ιδίων κεφαλαίων τους (RοE).

Η οικονομία της Ελλάδας υπεραποδίδει σε σχέση με την οικονομία της Ευρωζώνης κα τα πρόσφατα placements μετοχών του ΤΧΣ σηματοδοτούν την ισχυρή ζήτηση που υπάρχει για τις ελληνικές τραπεζικές μετοχές. Από την άλλη, οι τραπεζικές μετοχές έχουν υψηλό δείκτη κινδύνου (συντελεστής βήτα ή beta) στην Ευρώπη και τις ευρωπαϊκές τράπεζες.

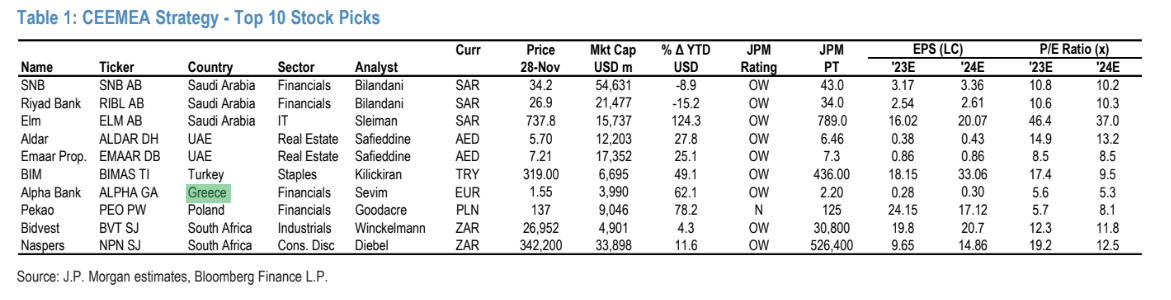

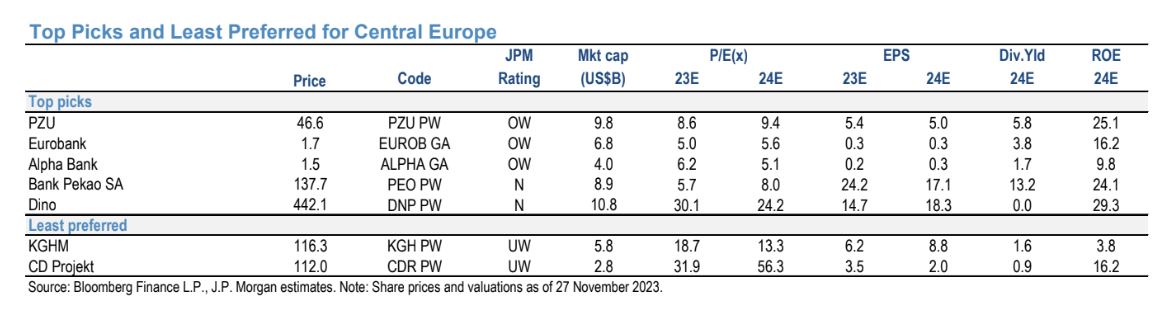

Η μετοχή που ξεχωρίζει από την εγχώρια αγορά είναι η Alpha Bank, η οποία είναι κορυφαία επιλογή για την περιοχή και μία από τις 10 κορυφαίες μετοχές για την JPMorgan.

Επίσης, επιλογή από την περιοχή της Ανατολικής και Κεντρικής Ευρώπης είναι η μετοχή της Eurobank. Σύμφωνα με τις εκτιμήσεις του αμερικανικού οίκου, η Alpha Bank έχει σύσταση overweight και τιμή-στόχο για το τέλος του 2024 τα 2,20 ευρώ. Η αποτίμηση της Alpha Bank, σύμφωνα με τους υπολογισμούς της JPM, είναι 5,5 φορές και 5,1 φορές ο πολλαπλασιαστής κερδών για το 2023-2024.

«Η Ελλάδα είναι η σαφής προτίμησή μας στην περιοχή με σύσταση υπεραπόδοσης (overweight), προτιμούμε τις τράπεζες έναντι των μη χρηματοπιστωτικών εταιρειών, δεδομένων των χαμηλών αποτιμήσεων και της σταθερής ροής θετικών αναθεωρήσεων στα κέρδη ανά μετοχή των τραπεζών.

Η κυβέρνηση έχει στην κατοχή της μεγάλα μερίδια σε μετοχές των τραπεζών στον τομέα μέσω του ΤΧΣ. Πρόσφατα, είχαμε τις θετικές εξελίξεις με τη συμφωνία της Alpha Bank με την ιταλική τράπεζα UniCredit, η οποία περιλαμβάνει την αγορά του 9,9% των μετοχών της Alpha Bank και τη διάθεση του 22% των μετοχών της Εθνικής Τράπεζας, η οποία υπερκαλύφθηκε πάνω από 8 φορές.

Η βασική αντίδραση που ακούσαμε από επενδυτές αυτό το καλοκαίρι για τις ελληνικές τράπεζες ήταν ο κίνδυνος των μετοχών του ΤΧΣ, ο οποίος έχει μειωθεί σημαντικά πλέον.

Η πιθανότητα να εισέλθουν στρατηγικοί επενδυτές, όπως στην περίπτωση της UniCredit και η ισχυρή ζήτηση για την διάθεση των μετοχών της Εθνικής Τράπεζας, κατά την άποψή μας, δείχνουν ότι πλέον οι επενδυτές θα πρέπει να πληρώσουν και να αγοράσουν τις μετοχές των ελληνικών τραπεζών ή να χάσουν την ευκαιρία να συμμετέχουν στην άνοδο», καταλήγει o David Aserkoff της JPMorgan.

Διαβάστε επίσης:

ΤτΕ: Νέα αύξηση της «ψαλίδας» στα επιτόκια δανείων και καταθέσεων τον Οκτώβριο

Ουίλσον (Morgan Stanley): Δύσκολος μήνας ο Δεκέμβριος για τις αμερικανικές μετοχές

Optima bank: «Καλύτερη τράπεζα στην Ελλάδα για το 2023» από τους Financial Times και το The Banker

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Temu: Διπλασιάζει τις τιμές προϊόντων για τους Αμερικανούς – Απάντηση στους δασμούς Τραμπ

- Ευάγγελος Μυτιληναίος: Οι 5 άξονες ανάπτυξης της Metlen – Το σχέδιο για EBITDA 2 δισ. ευρώ και εισαγωγή στο LSE (video)

- Ποια συμπτώματα προειδοποιούν ότι χρειαζόμαστε ένα check up;

- Μητσοτάκης στο υπουργικό: Σε «μοντέλο ΔΕΗ» η εξυγίανση στον ΟΣΕ