ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Προϋπολογισμός 2025: Τα σενάρια που εξετάζει το υπουργείο Οικονομικών – Πού αναμένονται ελαφρύνσεις ή ενισχύσεις

Η αμερικανική τράπεζα J.P. Morgan και η ομάδα στρατηγικής των επιτοκίων, παρότι εξακολουθεί να διατηρεί την εποικοδομητική της στάση για τις προοπτικές των ελληνικών ομολόγων και της χώρας, εντούτοις κλείνει το trade για τα ελληνικά δεκαετή ομόλογα έναντι των ιταλικών δεκαετών ομολόγων που είχε «ανοίξει» πέρυσι τον Νοέμβριο.

«Κλείνουμε τη θέση υπεραπόδοσης (overweight) επί των ελληνικών δεκαετών ομολόγων έναντι των αντίστοιχων ιταλικών για λόγους πειθαρχίας, δεδομένης του αρνητικού carry trade και την έλλειψη ορατότητας σχετικά με τους βραχυπρόθεσμους καταλύτες.

To κλείσιμο της θέσης αγοράς των ελληνικών ομολόγων έναντι Ιταλίας ήταν μια θέση αξίας €10 εκατ. ελληνικών ομολόγων λήξεως Ιουνίου του 2033, έναντι θέσης short €10,2 εκατ. ιταλικών ομολόγων λήξεως Νοεμβρίου του 2033, με την τελική ζημιά από τη συναλλαγή από την έναρξη της στις 3 Νοεμβρίου του 2023 στις 23,9 μονάδες βάσης ή 0,239%.

Οι εκτιμήσεις για την ελληνική οικονομία και τις πολιτικές των κεντρικών τραπεζών

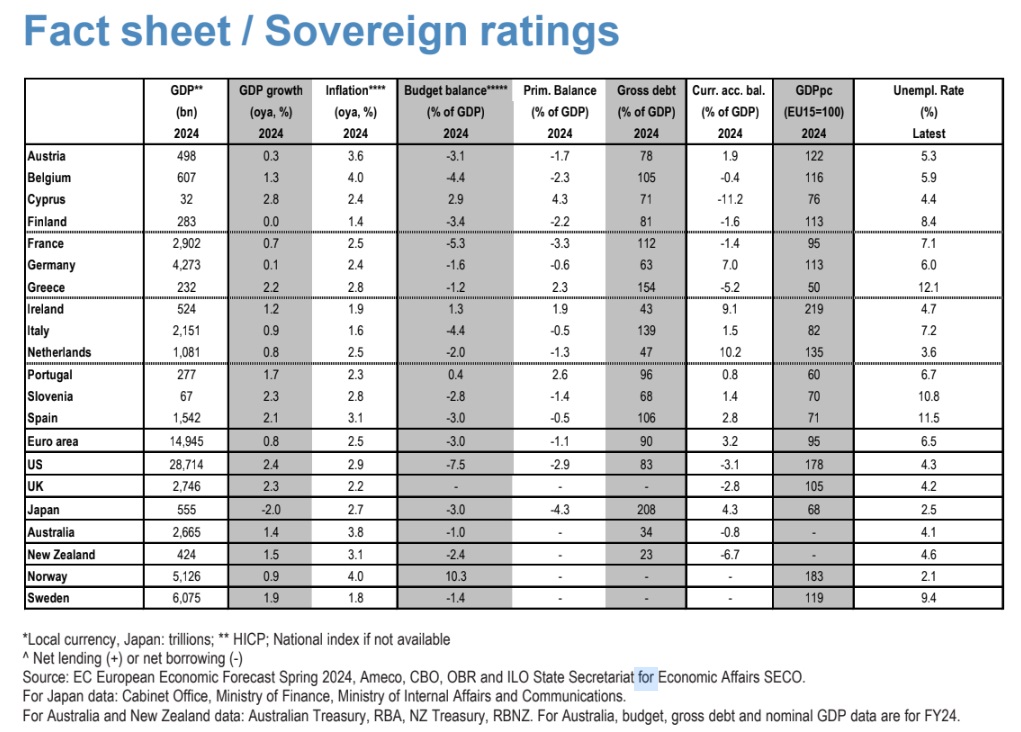

Οι οικονομολόγοι της JP Morgan για φέτος τοποθετούν την ελληνική ανάπτυξη στο 2,2% και τον πληθωρισμό να αναμένεται στο 2,8%, με το ΑΕΠ να ανέρχεται σε 232 δισ. ευρώ. Η χώρα θα σημειώσει έλλειμμα στον προϋπολογισμό της τάξεως του 1,2%, λίγο υψηλότερα από το όριο του 1%, με το πρωτογενές πλεόνασμα στον προϋπολογισμό να διαμορφώνεται στο 2,3%.

Η τράπεζα εκτιμά ότι το ακαθάριστο χρέος ως προς το ΑΕΠ θα μειωθεί περαιτέρω σε 154%, με το αλλά το έλλειμμα στο ισοζύγιο τρεχουσών συναλλαγών να μειώνεται μεν, αλλά να παραμένει σε υψηλά επίπεδα της τάξεως του 5,2%.

Τέλος, το κατά κεφαλήν ΑΕΠ για τη χώρα μας ως ποσοστό του κατά κεφαλήν ΑΕΠ της Ευρωζώνης των 15 χωρών θα παραμείνει σε χαμηλά επίπεδα της τάξεως του 50%, με την Πορτογαλία να ακολουθεί με 60% και την Κύπρο με 76%.

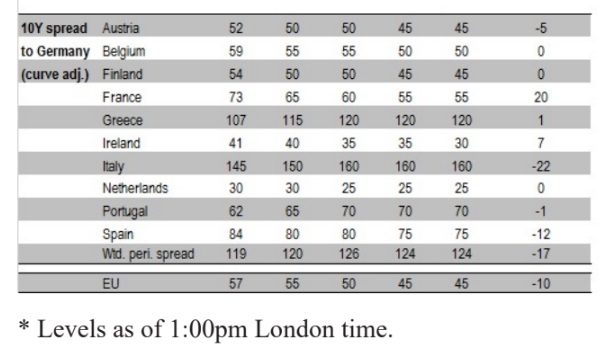

Tέλος, το spread των δεκαετών ελληνικών ομολόγων έναντι των αντίστοιχων γερμανικών θα κινηθεί από τις 107 μονάδες βάσης τη δεδομένη χρονική στιγμή στις 115 μονάδες το Σεπτέμβριο και σταδιακά προς τις 120 μονάδες βάσης. Το αντίστοιχο ιταλικό spread θα κινηθεί προς τις 160 μονάδες βάσης με τη διαφορά των δύο να σταθεροποιείται στις 40 μονάδες βάσης.

Διαβάστε επίσης:

Deutsche Bank: Ανεβαίνει ο πήχης για τις ελληνικές τράπεζες – Top Pick η Eurobank

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Νουριέλ Ρουμπινί στο mononews.gr: Στο σωστό δρόμο ο Μητσοτάκης, «ευλογία» για την Ευρώπη ο Τραμπ

- Το ράλι της METLEN, η Groupama και τα Κανόνια του Ναβαρόνε, τι συμβαίνει στο ΜΜ, τι λέει ο Ρουμπινί στο mononews και ποιος εφοπλιστής φτιάχνει βίλα στο Ελληνικό

- Τα απλά, τα περίπλοκα, τα λίγα, τα πολλά που θέλει ο Τραμπ

- Εξάρχεια και Δουκάτο Αθηναίων