ΣΧΕΤΙΚΑ ΑΡΘΡΑ

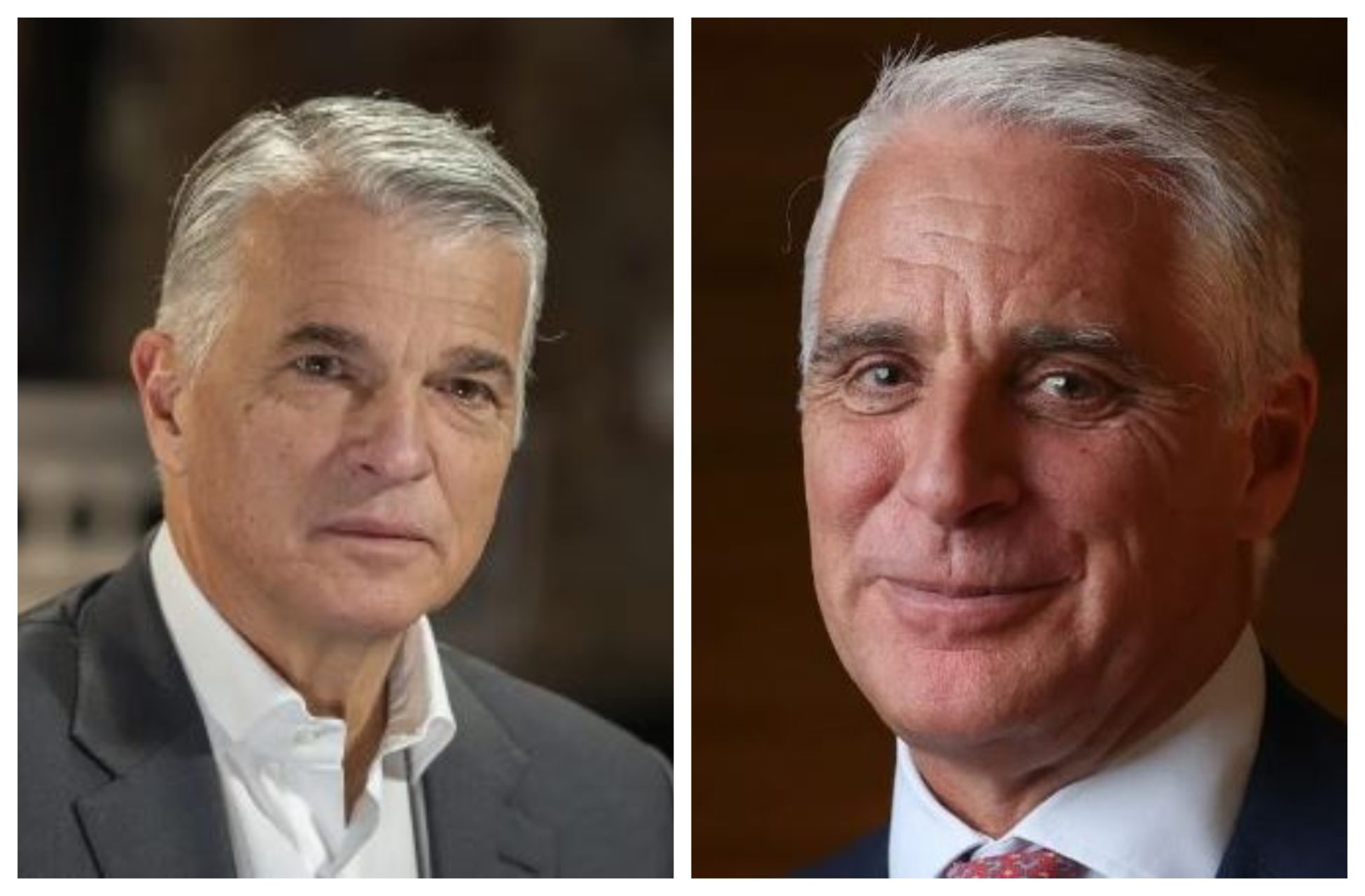

Ermotti (UBS): Ο πιο ακριβοπληρωμένος CEO στην Ευρώπη το 2024 με €15,6 εκατ. – Δεύτερος ο Orcel της UniCredit

H σιγουριά των ευρωπαίων αξιωματούχων για μία νέα μεγάλη αύξηση επιτοκίων έχει ήδη διαρραγεί στα μάτια των αγορών και των αναλυτών, στη σκιά των δραματικών ημερών που διανύει η Credit Suisse.

Η Ευρωπαϊκή Κεντρική Τράπεζα αποφασίζει σήμερα, Πέμπτη, για την νέα αύξηση των επιτοκίων, με την επικεφαλής Κριστίν Λαγκάρντ να έχει ήδη προαναγγείλει μία αύξηση μισής μονάδας μετά τη συνεδρίαση του Φεβρουαρίου.

Οι δραματικές εξελίξεις στις αγορές με τον τραπεζικό δείκτη να χάνει, σύμφωνα με το Reuters, σχεδόν 120 δις ευρώ μέσα σε διάστημα μίας εβδομάδας, έκανε τους αναλυτές να αναθεωρήσουν τις εκτιμήσεις τους σχετικά με την επόμενη κίνηση της ΕΚΤ.

Το ενδιαφέρον είναι ότι η τραπεζική κρίση που εξαπλώνεται στις παγκόσμιες αγορές έχει πυροδοτηθεί από την κατάρρευση της Silicon Valley Bank και τις ανησυχίες για την βιωσιμότητα της Credit Suisse, δύο τραπεζών που δεν ανήκουν στην ευρωπαϊκή ένωση, ασκούν όμως αφόρητες πιέσεις στην ΕΚΤ για την τελική της απόφαση.

Σε κλοιό πίεσης η Λαγκάρντ

Πολλοί αναλυτές έχουν ήδη αναθεωρήσει και κάποιοι άλλοι θυμούνται «γκάφες» της ΕΚΤ με τα επιτόκια στο πρόσφατο παρελθόν, εντείνοντας τις πιέσεις προς τη Κριστίν Λαγκάρντ.

Deutsche Bank και Bloomberg Economics εκτιμούν ότι η ΕΚΤ θα προχωρήσει σε μία κίνηση κατά 25 μονάδες βάσης ή ακόμα και λιγότερο, υπό την πίεση ενός ακόμα sell off στις αγορές με επίκεντρο τις τραπεζικές μετοχές.

Στην περίπτωση αυτού του σεναρίου, τα επιτόκια θα φτάσουν το 3,25%, ενώ σε περίπτωση που η ΕΚΤ παραμείνει ακέραιη στη θέση της για μία νέα μεγάλη αύξηση επιτοκίων, τα επιτόκια θα φτάσουν στο 3,5% τον Μάρτιο.

«Είναι η Credit Suisse πολύ μεγάλη για να αποτύχει; Ίσως, αλλά σίγουρα είναι και πολύ μεγάλη για να την αγνοήσουμε», ανέφεραν οι οικονομολόγοι David Powell, Maeva Cousin και Jamie Rush του Bloomberg Economics, υποστηρίζοντας ότι πλέον αναμένουν το Διοικητικό Συμβούλιο να είναι πιο προσεκτικό στις αποφάσεις του.

Οι πιέσεις για πιθανή υποχώρηση είχαν ξεκινήσει ήδη να ασκούνται από την προηγούμενη εβδομάδα, στον απόηχο της κατάρρευσης της Silicon Valley Bank.

«Η αύξηση των επιτοκίων, είτε η ΕΚΤ αυξήσει τα επιτόκια αυτή την εβδομάδα είτε η Fed την επόμενη, θα μπορούσε να εξελιχθεί στη μεγαλύτερη γκάφα από τότε που η ΕΚΤ αύξησε τα επιτόκια τον Ιούνιο του 2008», ανέφερε στην τηλεόραση του Bloomberg ο Bob Michele, επικεφαλής επενδύσεων στην JPM Asset Management.

Η κατρακύλα του ευρωπαϊκού δείκτη τραπεζών που κατέρρευσε κατά 7% μέσα σε μία ημέρα, οδήγησε και σε άλλες δημόσιες τοποθετήσεις.

Το πρώην μέλος του Εκτελεστικού Συμβουλίου Lorenzo Bini Smaghi, ο οποίος είναι τώρα πρόεδρος της Societe Generale SA (μία εκ των τραπεζών που βούλιαξε κατά 12% την Τετάρτη) συμβούλευσε τους διαδόχους του είτε να αναβάλουν για την ώρα την αύξηση κατά 0,50 είτε να την περιορίσουν στο μισό, δηλαδή κατά 0,25. Ο πρώην συνάδελφός του Vitor Constancio, επικεφαλής της Κεντρικής Τράπεζας της Πορτογαλίας τη δεκαετία 2000-2010, συμφώνησε, λέγοντας σε ανάρτησή του στο Twitter ότι οι αξιωματούχοι θα πρέπει να αυξήσουν τα επιτόκια κατά 25 μονάδες βάσης.

Ο κίνδυνος, σύμφωνα με τον Bini Smaghi, θα ήταν να επαναληφθεί το λάθος που έκανε η ΕΚΤ όταν ήταν στην εξουσία το 2011, αυξάνοντας το κόστος δανεισμού μόνο και μόνο για να αναγκαστεί να υποχωρήσει λίγο καιρό μετά.

Οι αγορές έχουν προεξοφλήσει μία μικρότερη κίνηση

Οι traders ποντάρουν στην υποχώρηση της Λαγκάρντ, παρά τις τελευταίες της δηλώσεις για τον επίμονο πληθωρισμό, στη σκιά των αναταράξεων στις τράπεζες.

Το τραπεζικό sell off άλλαξε τη τροχιά των στοιχημάτων μέσα σε λίγες ώρες, με τους traders να μετακινούνται από μία νέα κίνηση κατά μισή μονάδα σε αύξηση κατά 0,25.

Όμως υπάρχουν κι αυτοί που υποστηρίζουν ότι οι ευρωπαίοι τραπεζίτες δεν θα πρέπει να αντιδράσουν με πανικό, στην κατάρρευση μετοχών σε μεμονωμένες τράπεζες.

«Η Credit Suisse είναι ένα μεμονωμένο θέμα, είναι το θέμα ενός τραπεζικού προβλήματος, το οποίο επίσης δεν περιλαμβάνεται στις τράπεζες του ευρώ μια τράπεζα του ευρώ», δήλωσε η Gertrude Tumpel-Gugerell, πρώην μέλος του Διοικητικού Συμβουλίου της ΕΚΤ. «Υπάρχει αβεβαιότητα λόγω της αμερικάνικης Silicon Valley Bank, αλλά αυτό είναι σε μεγάλο βαθμό ένα ρυθμιστικό ζήτημα. Νομίζω ότι θα πρέπει να διακρίνουμε τη μάχη κατά του πληθωρισμού από τα ρυθμιστικά ζητήματα».

Διαβάστε επίσης:

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ελληνοτουρκικό παζάρι: Συναντήσεις πολιτικών και Ελλήνων-Τούρκων επιχειρηματιών στη σκιά της Διασύνδεσης Ελλάδας-Κύπρου

- Τρία καυτά ερωτήματα των ξένων – Χειρόφρενο στην παροχολογία ελέω εμπορικού πολέμου

- Τι θα κάνουν οι αγορές με βάση τον VIX S&P 500, τα σοφά λόγια Μπάφετ, τα μπόνους στον ΟΠΑΠ, οι νέες αρμοδιότητες Χατζηδάκη, γιατί πήγε ο Καρατζάς στον Πιερ, και η οργή του ΚΜ με την πλατινομαλλούσα βουλευτή

- Motor Oil… εισηγμένη «παντός καιρού»