ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Αμετάβλητή παρέμεινε η αξιολόγηση Ελλάδας από τον οίκο Fitch, σε BB με θετικό outlook, όπως αναμενόταν από την αγορά και την ελληνική κυβέρνηση.

Αυτή ήταν η προτελευταία, προγραμματισμένη αξιολόγηση της ελληνικής οικονομίας από διεθνή οίκο, φέτος. Η επόμενη προγραμματισμένη αξιολόγηση για φέτος είναι από τη Standard & Poor’s στις 21 Οκτωβρίου.

Όπως αναφέρει o οίκος αξιολόγησης στην έκθεσή του, οι Θετικές Προοπτικές αντανακλά την αναμενόμενη μείωση του χρέους του δημόσιου τομέα, στο πλαίσιο του χαμηλού ακόμα μέσου κόστους δανεισμού και ενός βαθμού αναμενόμενης ανθεκτικότητας της ελληνικής οικονομίας, παρά την επιδείνωση των οικονομικών προοπτικών για την ευρωζώνη τους τελευταίους μήνες.

Οι προβλέψεις της Fitch για τα δημόσια οικονομικά της Ελλάδας υποδηλώνουν σταθερή πτώση του λόγου του δημόσιου χρέους/ΑΕΠ μέχρι το 2024. «Αναμένουμε ότι ο λόγος χρέους θα μειωθεί στο 175,4% έως το τέλος του 2022, κάτω από το προ πανδημίας επίπεδό του και κάτω από το 193,3 % στο τέλος του 2021. Στη συνέχεια, ο δείκτης χρέους θα μειωθεί στο 174,4%, πριν φτάσει στο 170,4% στο τέλος του 2024, καθώς το ισοζύγιο του πρωτογενούς προϋπολογισμού θα επανέλθει σε πλεόνασμα. Ο δείκτης χρέους το 2024 εξακολουθεί να προβλέπεται να είναι μεταξύ των υψηλότερων κρατικών ομολόγων με αξιολόγηση Fitch και πάνω από 3 φορές τον διάμεσο «BB»».

Ταυτόχρονα, αναφέρει ο οίκος, υπάρχουν ελαφρυντικοί παράγοντες που υποστηρίζουν τη βιωσιμότητα του χρέους. Το απόθεμα ρευστότητας της Ελλάδας είναι σημαντικό (προβλέπεται ότι θα είναι κοντά στο 17% του ΑΕΠ στο τέλος του έτους). Ο ευνοϊκός χαρακτήρας του μεγαλύτερου μέρους του ελληνικού κρατικού χρέους σημαίνει ότι το κόστος εξυπηρέτησης του είναι χαμηλό και τα χρονοδιαγράμματα απόσβεσης είναι διαχειρίσιμα.

Οι αποδόσεις των κρατικών ομολόγων αυξήθηκαν περαιτέρω τους τελευταίους τρεις μήνες, με την απόδοση του 10ετούς μόλις κάτω από το 5,0% στα τέλη Σεπτεμβρίου. Ωστόσο, ο λόγος τόκων προς έσοδα θα αυξηθεί μόνο σταδιακά σε περίπου 6% το 2024 (διάμεση προβολή «BB»: 9,0%). Η μέση διάρκεια του ελληνικού χρέους είναι από τις μεγαλύτερες από κάθε κράτος, περίπου στα 19 χρόνια. Επιπλέον, το χρέος είναι ως επί το πλείστον σταθερό επιτόκιο, περιορίζοντας τον αντίκτυπο των αυξήσεων των επιτοκίων της αγοράς.

Το καθαρό κόστος του φετινού προϋπολογισμού των μέτρων κρατικής στήριξης για την άμβλυνση των επιπτώσεων της ενεργειακής κρίσης είναι περίπου 4,5 δισεκατομμύρια ευρώ (περίπου 2,2% του προβλεπόμενου ΑΕΠ). Το ακαθάριστο ποσό της στήριξης είναι περίπου τέσσερις φορές υψηλότερο, αλλά αντισταθμίζεται από έναν μηχανισμό clawback που επιβάλλει τα υπέρογκα έσοδα των επιχειρήσεων κοινής ωφέλειας.

Η άνοδος των εσόδων και η χαλάρωση των μέτρων στήριξης της πανδημίας σημαίνουν ότι το έλλειμμα της γενικής κυβέρνησης φέτος θα μειωθεί στο 4,5% του ΑΕΠ από 7,4% το 2021, προβλέπει η Fitch.

Το σχέδιο προϋπολογισμού του 2023 προβλέπει μέτρα με κόστος που εκτιμάται από την κυβέρνηση σε 3,2 δισεκατομμύρια ευρώ (περίπου 1,5% του προβλεπόμενου ΑΕΠ). Το ασθενέστερο μακροοικονομικό περιβάλλον και τα νέα μέτρα αύξησης του ελλείμματος σημαίνουν ότι έχουμε αναθεωρήσει τις προβλέψεις μας για το έλλειμμα για το 2023 στο 3,5% του ΑΕΠ, από 2,4% τον Ιούλιο. Με την ανάκαμψη της οικονομικής δραστηριότητας το 2024, το έλλειμμα θα μειωθεί στο 2,3%, αναφέρει ο οίκος.

Οι προβλέψεις μας για τα δημόσια οικονομικά υποδηλώνουν ότι το δημοσιονομικό ισοζύγιο του πρωτογενούς προϋπολογισμού θα είναι ελλειμματικό φέτος και το επόμενο έτος (-2,2% και -0,9% του ΑΕΠ, αντίστοιχα) και στη συνέχεια θα επιστρέψει σε μικρό πλεόνασμα το 2024. Το σχέδιο προϋπολογισμού της κυβέρνησης προβλέπει επιστροφή σε πρωτογενές πλεόνασμα το 2023. Οι πιο απαισιόδοξες μακροοικονομικές προοπτικές μας είναι ο κύριος μοχλός αυτής της διαφοράς.

Ένας βασικός κίνδυνος για τα δημόσια οικονομικά είναι ότι τις υψηλότερες από τις αναμενόμενες τιμές της ενέργειας θα ακολουθήσουν περαιτέρω αυξήσεις των επιδοτήσεων, ιδίως ενόψει των βουλευτικών εκλογών που αναμένεται να γίνουν τον Ιούλιο του 2023.

Ανάπτυξη – Πληθωρισμός

Η ελληνική οικονομία αναπτύχθηκε με έντονο ρυθμό το πρώτο εξάμηνο του έτους, με το πραγματικό ΑΕΠ να αυξάνεται κατά 8,4% σε σύγκριση με την αντίστοιχη περίοδο του προηγούμενου έτους. Οι μακροοικονομικές προοπτικές επιδεινώθηκαν απότομα τους τελευταίους μήνες, με τη ρωσική εισβολή στην Ουκρανία να επιδεινώνει την άνοδο των τιμών της ενέργειας και να επηρεάζει την εμπιστοσύνη, ενώ ο υψηλός πληθωρισμός πλήττει τα πραγματικά εισοδήματα και τη δυναμική της κατανάλωσης, αναφέρει η Fitch και προσθέτει:

Τώρα υποθέτουμε πλήρη ή σχεδόν πλήρη διακοπή του ρωσικού αγωγού αερίου προς την Ευρώπη. Παρά την επιβράδυνση της δραστηριότητας το δεύτερο εξάμηνο του τρέχοντος έτους, η αύξηση του πραγματικού ΑΕΠ φέτος θα είναι 5,5%. Η οικονομική δραστηριότητα θα παραμείνει στάσιμη το πρώτο εξάμηνο του επόμενου έτους, προτού επιταχυνθεί το δεύτερο εξάμηνο. Το ασθενές αποτέλεσμα μεταφοράς συνεπάγεται αρνητικό ρυθμό ανάπτυξης για το ΑΕΠ το 2023 (-0,2%). Η ανάκαμψη αναμένεται να εδραιωθεί περισσότερο το 2024, με σταθερή ανάπτυξη καθ’ όλη τη διάρκεια του έτους.

Οι ελληνικές αρχές έχουν αναλάβει μια σειρά διαρθρωτικών μεταρρυθμίσεων σε διάφορους τομείς της οικονομίας τα τελευταία χρόνια, (για παράδειγμα, αδειοδότηση επενδύσεων, φορολογία ακινήτων, πλαίσιο αφερεγγυότητας, αγορές εργασίας), καθώς και στο πλαίσιο της εφαρμογής του Εθνικού Σχεδίου Ανάκαμψης και Ανθεκτικότητας, το οποίο προβλέπει κονδύλιο δαπανών περίπου 31 δισεκατομμυρίων ευρώ (περίπου 15% του προβλεπόμενου ΑΕΠ 2022). Είναι πολύ νωρίς για να εκτιμηθεί ο αντίκτυπος αυτών των μεταρρυθμίσεων στη μεσοπρόθεσμη οικονομική ανάπτυξη, αλλά κατά την άποψή μας αυτό υπογραμμίζει ένα ιστορικό εποικοδομητικών σχέσεων με τα ευρωπαϊκά θεσμικά όργανα. Στις 20 Αυγούστου, η Ελλάδα βγήκε από το ενισχυμένο πλαίσιο επιτήρησης της Ευρωπαϊκής Επιτροπής.

Ο ετήσιος πληθωρισμός τιμών καταναλωτή με βάση το εναρμονισμένο μέτρο ΕνΔΤΚ φέτος αυξήθηκε από 5,5% τον Ιανουάριο σε 11,6% τον Μάιο, πριν υποχωρήσει ελαφρώς. Αναμένουμε ότι ο πληθωρισμός βάσει του ΕνΔΤΚ θα είναι κατά μέσο όρο 9,8% φέτος (αναθεωρημένος από 7,3% τον Ιούλιο) και αναμένουμε κάποια επιμονή στις τιμές το επόμενο έτος, όταν ο μέσος ετήσιος ρυθμός πληθωρισμού αναμένεται να είναι 4,5% (αναθεωρημένος από 1,8%).

Οι βασικές επιδράσεις θα επιφέρουν απότομη μείωση του ρυθμού πληθωρισμού το 2024. Οι υψηλές τιμές της εισαγόμενης ενέργειας θα οδηγήσουν σε επιδείνωση του ελλείμματος του ισοζυγίου τρεχουσών συναλλαγών φέτος παρά τη θετική επίδραση της τουριστικής περιόδου στο ισοζύγιο υπηρεσιών. Τον Ιανουάριο-Ιούλιο το έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών ήταν 9,7 δισ. ευρώ, έναντι 6,8 δισ. ευρώ ένα χρόνο νωρίτερα. Για ολόκληρο το έτος εξακολουθούμε να αναμένουμε έλλειμμα 6,5% του ΑΕΠ, υψηλότερο από τη διάμεση εκτίμηση «BB» (έλλειμμα 4,0%).

Τράπεζες

Τα ΜΕΔ στον τραπεζικό τομέα συνέχισαν να μειώνονται με σταθερό ρυθμό, με το συνολικό δείκτη ΜΕΔ να φτάνει στο 10,0% το β’ τρίμηνο του 22, από 20,4% ένα χρόνο νωρίτερα, αναφέρει ο οίκος.

Η πτώση οφείλεται στις συναλλαγές τιτλοποίησης και στις πωλήσεις των τεσσάρων συστημικών ελληνικών τραπεζών, με κίνητρα της HAPS. Αναμένουμε ότι ο δείκτης ΜΕΔ θα μειωθεί σε μεσαίο μονοψήφιο ποσοστό το επόμενο έτος.

Οι καθοδικοί κίνδυνοι έχουν αυξηθεί ως αποτέλεσμα της επιδείνωσης των οικονομικών και χρηματοπιστωτικών προοπτικών, αν και η κρατική στήριξη προς τους δανειολήπτες που πλήττονται περισσότερο, μεταξύ άλλων μέσω των ενεργειακών επιδοτήσεων, θα πρέπει να περιορίσει τις βραχυπρόθεσμες πιέσεις στην ποιότητα των περιουσιακών στοιχείων. Οι καθαρές πιστωτικές ροές προς τον ιδιωτικό τομέα παραμένουν μέτριες και αρνητικές για τον τομέα των νοικοκυριών, παρά την έντονη δυναμική των τιμών των οικιστικών ακινήτων τα τελευταία χρόνια.

Παράγοντες αλλαγής της αξιολογησης

Παράγοντες που θα μπορούσαν, μεμονωμένα ή συλλογικά, να οδηγήσουν σε αρνητική ενέργεια/υποβάθμιση αξιολόγησης:

–Αποτυχία μείωσης του δημόσιου χρέους/ΑΕΠ βραχυπρόθεσμα, λόγω υψηλότερων από το αναμενόμενο ελλειμμάτων ή αδύναμων οικονομικών επιδόσεων.

-Ανανεωμένοι δυσμενείς κραδασμοί στην ελληνική οικονομία που επηρεάζουν την οικονομική ανάκαμψη ή το μεσοπρόθεσμο αναπτυξιακό δυναμικό της Ελλάδας.

-Οι δυσμενείς εξελίξεις στον τραπεζικό τομέα αυξάνουν τους κινδύνους για τα δημόσια οικονομικά και την πραγματική οικονομία, μέσω της αποκρυστάλλωσης ενδεχόμενων υποχρεώσεων στον ισολογισμό του κράτους ή/και της αδυναμίας ανάληψης νέων δανείων για τη στήριξη της οικονομικής ανάπτυξης.

Παράγοντες που θα μπορούσαν, μεμονωμένα ή συλλογικά, να οδηγήσουν σε θετική δράση/αναβάθμιση αξιολόγησης:

-Εμπιστοσύνη σε σταθερή καθοδική πορεία για τον λόγο δημόσιου χρέους/ΑΕΠ που προκύπτει από τα πρωτογενή πλεονάσματα και την ισχυρή αύξηση του ονομαστικού ΑΕΠ.

-Συνεχής πρόοδος στη βελτίωση της ποιότητας των περιουσιακών στοιχείων από συστημικά σημαντικές τράπεζες, συνεπής με την επιτυχή ολοκλήρωση των συναλλαγών τιτλοποίησης και χαμηλότερες χρεώσεις απομείωσης, και ενδεχομένως να οδηγήσει σε βελτιωμένη παροχή πιστώσεων στον ιδιωτικό τομέα.

-Απόδειξη ανθεκτικότητας της οικονομίας σε δυσμενείς κρίσεις, για παράδειγμα η περιφερειακή ενεργειακή κρίση, ή βελτίωση του μεσοπρόθεσμου αναπτυξιακού δυναμικού και των επιδόσεων.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Φάμελλος: Η κυβέρνηση δεν διασφαλίζει ούτε δημοκρατία ούτε διαφάνεια

- Ερντογάν: Επίθεση κατά των βιομηχάνων της TUSIAD στο συνέδριο του ΑΚΡ

- Τέμπη: Κατεπείγουσα έρευνα της Εισαγγελίας Πρωτοδικών Αθηνών για τις αναρτήσεις που προτρέπουν σε βιαιοπραγίες την μέρα των συγκεντρώσεων

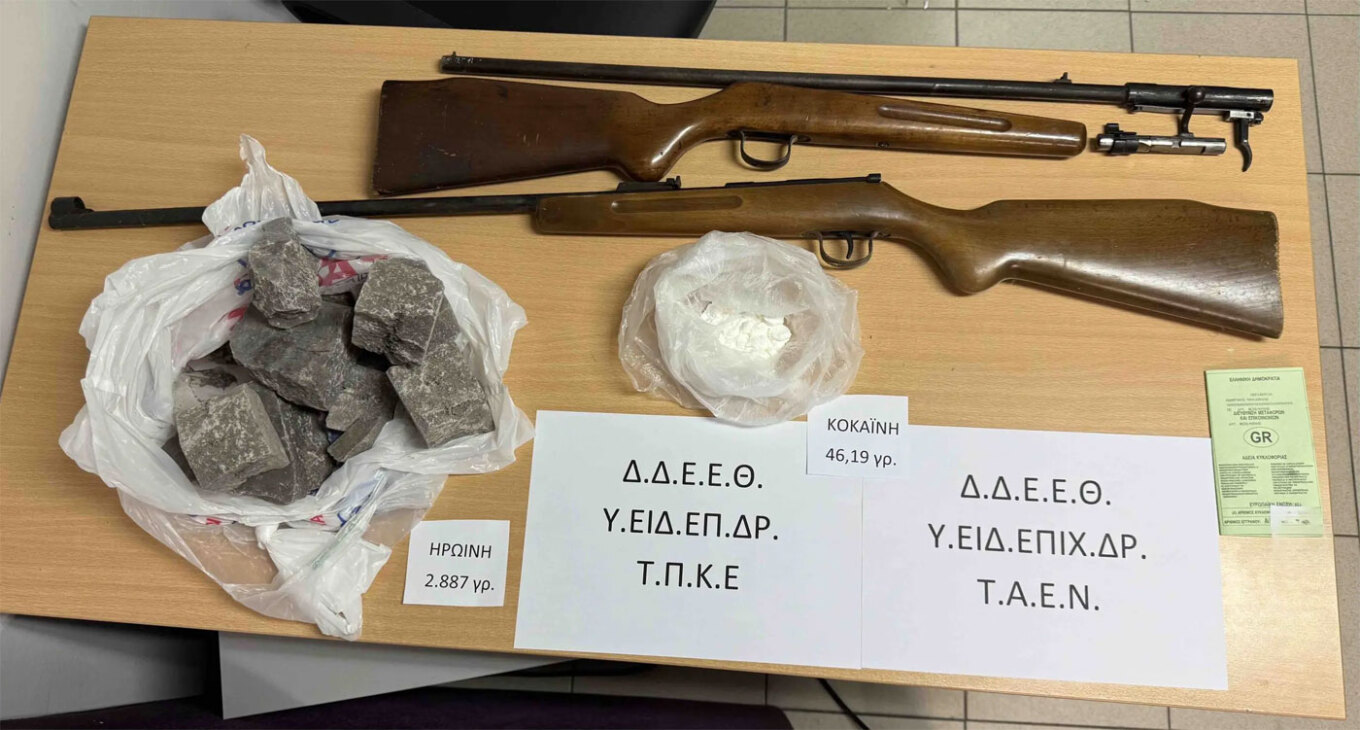

- Θεσσαλονίκη: Συνελήφθη 43χρονος που έκρυβε την ηρωίνη σε κρύπτη πίσω από το ντουλαπάκι του αυτοκινήτου