ΣΧΕΤΙΚΑ ΑΡΘΡΑ

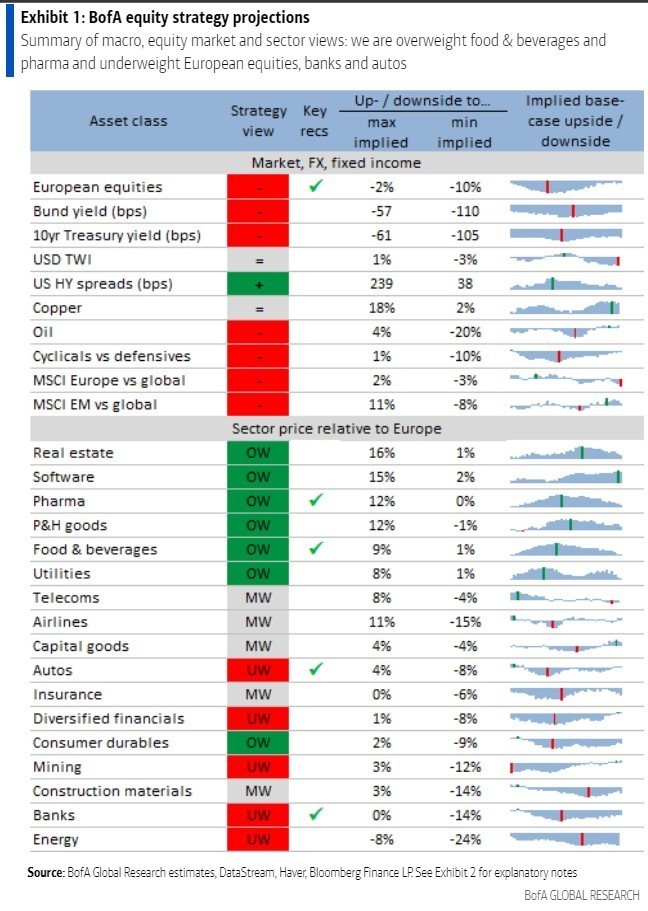

«Τον Ιούνιο οι αγορές προεξόφλησαν την πτώση των πρόδρομων δεικτών της οικονομίας PMI, αλλά τώρα τιμολογούν την άνοδο τους, αφήνοντας τους ευάλωτους στην επιβράδυνση της ανάπτυξης. Παραμένουμε αρνητικοί για τις μετοχές της ΕΕ, με μειωμένες θέσεις στις κυκλικές μετοχές έναντι των αμυντικών, με αυξημένες θέσεις στα βασικά προϊόντα και μειωμένες θέσεις σε τράπεζες και αυτοκίνητα», επισημαίνει ο Michael Hartnett, Chief Investment Strategist της αμερικανικής BofA.

Το βασικό συμπέρασμα της BofA για τις μετοχές στην Ευρώπη είναι ότι το κλίμα είναι ήδη τόσο πτωτικό μεταξύ των επενδυτών λόγω των διάχυτων φόβων για ύφεση, που τελικά μπορεί να γυρίσει μπούμερανγκ και τις αποδόσεις.

Συνολικά, η BofA παραμένει αρνητική για τις ευρωπαϊκές μετοχές και πιστεύει ότι η επόμενη αγοραστική ευκαιρία για τους επενδυτές μετοχών θα παρουσιαστεί μόλις ο μακροοικονομικός κύκλος υποχωρήσει και η ανάπτυξη αρχίσει να ανακάμπτει, αλλά αυτό είναι απίθανο να συμβεί τουλάχιστον μέχρι το πρώτο τρίμηνο του επόμενου έτους. Οι προβλέψεις τους υποδηλώνουν 10% πτώση για τον δείκτη Stoxx Europe 600 στις 390 μονάδες μέχρι το τέλος του έτους.

«Αν όλοι πιστεύουν ότι η αγορά θα πέσει, τότε δεν θα πέσει, σωστά; Μια βασική αντίσταση στην αρνητική μας θέση για τις ευρωπαϊκές μετοχές είναι ότι η υπόθεση της μακροοικονομικής επιβράδυνσης έχει εμπεδωθεί στους επενδυτές και όλοι είναι ήδη αρνητικοί. Αυτό εγείρει δύο ερωτήματα: (α) είναι αλήθεια ότι όλοι είναι ήδη αρνητικοί; και (β) αν ναι, αυτό θα προστατεύσει τις μετοχές από περαιτέρω αδυναμία που θα τροφοδοτηθεί από τα μακροοικονομικά στοιχεία;», διερωτάται ο κορυφαίος strategist της Wall Street.

Την ίδια στιγμή, μια σειρά από δείκτες υποδεικνύουν πράγματι αυξημένα επίπεδα επιφυλακτικότητας:

α) ο δείκτης Bull & Bear των παγκόσμιων μετοχών βρίσκεται στο μηδέν από τα μέσα Ιουνίου, στέλνοντας ένα αντίθετο σήμα και tactical buy,

β) οι επενδυτές βλέπουν αυξημένους κινδύνους ύφεσης, σύμφωνα με την έρευνα της BofA Fund Manager Survey (FMS) και τέλος

γ) οι οικονομολόγοι του sell side προβλέπουν τώρα αρνητική αύξηση του ΑΕΠ στην Ευρωζώνη το δ’ τρίμηνο και στις ΗΠΑ το α’ τρίμηνο του 2023.

«Ωστόσο, απέναντι σε αυτό στέκονται μια σειρά θετικών δεικτών κλίματος, που υποδηλώνουν ότι η αποδυνάμωση των μακροοικονομικών προοπτικών δεν έχει ακόμη καμφθεί πλήρως: α) οι στρατηγικοί μας αναλυτές των μετοχών προβλέπουν άνοδο 4% για τον δείκτη Stoxx Europe 600 στις 450 μονάδες μέχρι το τέλος του έτους, β) η ευρωπαϊκή έρευνα των διαχειριστών δείχνει ότι η πλειοψηφία των επενδυτών αναμένει ανάκαμψη της αγοράς μέχρι το τέλος του έτους και τέλος γ) το απότομο sell-off του πρώτου εξαμήνου δείχνει ότι οι μετοχές τιμολογούν πτώση των δεικτών PMI, αλλά το ράλι από τον Ιούνιο σημαίνει ότι τώρα προεξοφλούν την άνοδο των δεικτών PMI», εξηγεί ο Hartnett.

«Η δυναμική της ανάπτυξης πρόκειται να εξασθενήσει, αλλά οι μετοχές δεν έχουν τιμολογήσει το ενδεχόμενο αυτό: αναμένουμε περαιτέρω πτώση των δεικτών PMI μέχρι το τέλος του έτους. Στη ζώνη του ευρώ, εξαιτίας της σύσφιξης των πιστωτικών συνθηκών και της απότομης αύξησης των ευρωπαϊκών τιμών του φυσικού αερίου. Στις ΗΠΑ, ως απάντηση στην αυστηρότερη πολιτική της Fed και την ανατροπή του κύκλου αποθεμάτων. Ενώ οι αγορές είχαν τιμολογήσει μια ουσιαστική περαιτέρω αδυναμία της ανάπτυξης στα μέσα Ιουνίου, τώρα δεν προεξοφλούν πλέον τη μακροοικονομική επιδείνωση που αναμένουμε», εξηγεί ο Hartnett.

Διαβάστε επίσης:

Deutsche Bank: «Πάρτε» τα κέρδη σας από ευρωπαϊκές μετοχές, έρχεται ήπια ύφεση τα επόμενα τρίμηνα

Goldman Sachs: Τι αγόρασαν και πούλησαν τα hedge funds στο ράλι του Ιουλίου

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Καμπουρίδου στο mononews: Ευρωπαϊκή αυτονομία στις συναλλαγές απέναντι σε Visa και MasterCard

- Η ΕΡΤ ξαναβρίσκει τον εαυτό της – Οι κινήσεις του Γιάννη Παπαδόπουλου κι ένα ταξίδι στο Κάιρο

- Πέντε Χρόνια Προσφοράς από την Πόπη Καλαϊτζή, Μια έκθεση από μαθητές του Κολλεγίου, Η Χρυσή Βαρδινογιάννη στο Σύνταγμα

- Beosound Balance «Natura»: Η τέχνη του ήχου, σκαλισμένη στην πέτρα