ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Ο γαλλικός οίκος της BNP Paribas και ο αναλυτής τραπεζών Thomas Humblot επισημαίνουν την επιστροφή στην κανονικότητα των ελληνικών τραπεζών με την πληρωμή των μερισμάτων, αλλά διατηρούν και το θέμα των εποπτικών κεφαλαίων τους, το οποίο περιλαμβάνει αναβαλλόμενες φορολογικές πιστώσεις και απαιτήσεις σε υψηλό ποσοστό.

«Η Eurobank, η Εθνική Τράπεζα, η Alpha Bank και η Τράπεζα Πειραιώς, οι μεγαλύτεροι ελληνικοί τραπεζικοί όμιλοι με βάση τα εποπτικά τους κεφάλαια, αιτήθηκαν και έλαβαν την άδεια από την Ευρωπαϊκή Κεντρική Τράπεζα να καταβάλουν μέρισμα το 24% των συνολικών καθαρών κερδών τους από τα κέρδη του 2023 στους μετόχους τους, κατά μέσο όρο.

Η επιστροφή στους μετόχους συνολικού ύψους 875 εκατ. ευρώ, το 93% της οποίας έχει τη μορφή μερίσματος, είναι η πρώτη του είδους της από το 2008 για τις τέσσερις ελληνικές τράπεζες, οι οποίες μεταξύ τους αντιπροσωπεύουν περίπου το 90% του συνολικού ενεργητικού του ελληνικού τραπεζικού συστήματος και είναι θετικό στοιχείο», υπογραμμίζει ο Humblot.

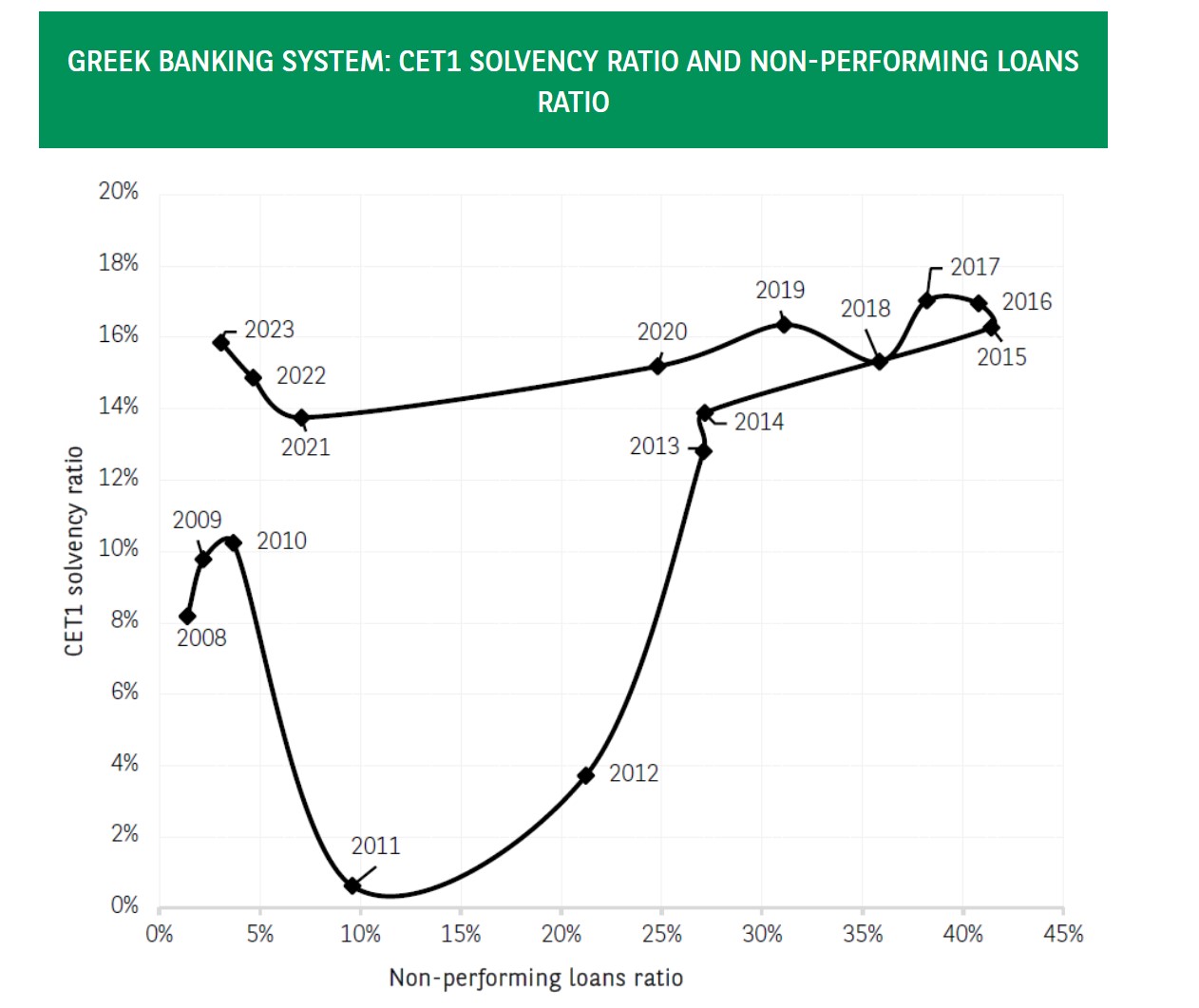

Μετά τις ζημιές ρεκόρ ύψους 28 δισ. ευρώ που καταγράφηκαν το 2011 και την αύξηση του δείκτη μη εξυπηρετούμενων δανείων στο 41% το 2015, το ελληνικό τραπεζικό σύστημα έχει εξυγιάνει σημαντικά τα οικονομικά του μεγέθη.

Τα καθαρά κέρδη για τις τράπεζες των τεσσάρων τραπεζών ήταν θετικά για δεύτερη συνεχή χρονιά το 2023, το οποίο συμβαίνει για πρώτη φορά από το 2010. Στις 31 Δεκεμβρίου 2023, ο δείκτης των μη εξυπηρετούμενων δανείων είχε υποχωρήσει σε ένα σταθμισμένο μέσο όρο 3,1%.

Η βελτίωση, ως αποτέλεσμα των εκποιήσεων και των τιτλοποιήσεων με τη χρήση του προγράμματος δημόσιων εγγυήσεων “Ηρακλής ΙΙΙ”, έφερε τους δείκτες μη εξυπηρετούμενων δανείων πιο κοντά με το μέσο ευρωπαϊκό όρο στο 2%.

O δείκτης μη εξυπηρετούμενων δανείων επέστρεψε σε επίπεδο παρόμοιο με εκείνο του 2008, ενώ το κεφάλαιο είναι διπλάσιο από ότι ήταν τότε και υπό πολύ αυστηρότερους ορισμούς.

Ο δείκτης των εποπτικών κεφαλαίων CET1 διαμορφώθηκε σε 15,9% κατά μέσο σταθμισμένο όρο, υψηλότερος από τις εποπτικές απαιτήσεις και συστάσεις της ΕΚΤ/SSM.

Ωστόσο, οι μειώσεις των επιτοκίων της ΕΚΤ που ξεκίνησαν στις 6 Ιουνίου 2024 θα μειώσουν τα καθαρά έσοδα από τόκους στις ελληνικές τράπεζες, δεδομένου ότι οι καταθέσεις αντιπροσωπεύουν το 73% των συνολικών υποχρεώσεών τους, περιορίζοντας έτσι την εσωτερική τους ικανότητα να παράγουν κεφάλαια.

Αυτό θα μειώσει τον ρυθμό βελτίωσης της ποιότητας του συνολικού κεφαλαίου, το οποίο εξακολουθεί να περιλαμβάνει 44% των αναβαλλόμενων φορολογικών πιστώσεων και 9% των αναβαλλόμενων φορολογικών απαιτήσεων, για τις οποίες η ικανότητα απορρόφησης ζημιών είναι μικρότερη από εκείνη του κεφαλαίου CET1», υπογραμμίζει η γαλλική τράπεζα.

«Αναγνωρίζοντας αυτές τις ενθαρρυντικές τάσεις, το Ταμείο Χρηματοπιστωτικής Σταθερότητας έχει επιταχύνει την διάθεση των συμμετοχών του από τις τέσσερις τράπεζες, οι οποίες διαμορφώθηκαν στο μέγιστό τους σημείο μεταξύ 81% και 99% το 2013, αλλά πλέον κατέχει μόνο το 18,4% της Εθνικής Τράπεζας.

Τα στοιχεία για το πρώτο τρίμηνο του 2024 δείχνουν ότι τα πράγματα συνεχίζουν να κινούνται προς τη σωστή κατεύθυνση», καταλήγει ο Humblot της BNP Paribas.

Διαβάστε επίσης:

Samsung: Στα σκαριά συνεργασίες με Meta, Amazon και Qualcomm – Ποιοι 3 τομείς την ενδιαφέρουν

Χρηματιστήριο: Στη Lamda oι αγοραστές μετά την ανακοίνωση των ιστορικών EBITDA

NBG Securities για Cenergy Holdings: Θετικές προοπτικές και όχι μόνο βραχυπρόθεσμα

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- «Μάχη» στον Αργοσαρωνικό: 20 εταιρείες και κοινοπραξίες θα δρομολογήσουν 75 πλοία την περίοδο 2025 – 2026

- Χάρτης ευκαιριών και εντάσεων στο Αιγαίο

- Τάκης Σαράντης (Ελληνικά Γαλακτοκομεία) στο mononews: Πώς θα απογειώσουμε τη Δωδώνη

- Airbnb: Τα πολλά ακίνητα «τρώνε» την ανάπτυξη – 1,15 εκατομμύρια καταλύματα τον Μάρτιο