H Επιτροπής Εξαγορών του Ηνωμένου Βασιλείου με απόφασή της υποχρεώνει τη Walt Disney Co. να υποβάλει προσφορά εξαγοράς και για τη Sky Plc, μόλις ολοκληρωθεί η συμφωνία εξαγοράς της 21st Century Fox, ύψους 52,4 δισ. δολ. Σημειώνεται ότι η Sky αποτελεί τη μεγαλύτερη εταιρία μέσων μαζικής ενημέρωσης και τον μεγαλύτερο τηλεοπτικό σταθμό συνδρομητικής τηλεόρασης στην Ευρώπη.

Ειδικότερα, η Disney θα πρέπει να προσφέρει τίμημα 10,75 λιρών ανά μετοχή της Sky, στο πλαίσιο της ολοκλήρωσης της απόκτησης των περιουσιακών στοιχείων της Fox, που περιλαμβάνουν το 39% της Sky, αν βέβαια η Comcast Corp δεν προχωρήσει πρώτη στην εξαγορά της συνδρομητικής τηλεόρασης. Πρόκειται για το ίδιο ποσό που προσέφερε και ο δισεκατομμυριούχος Rupert Murdoch της Fox στους μετόχους της Sky το 2016 για να εξαγοράσει και το υπόλοιπο ποσοστό που δεν κατείχε.

Η εξέλιξη αυτή απογοήτευσε ορισμένους μετόχους της Sky, οι οποίοι περίμεναν να αναγκαστεί η Disney να προσφέρει μεγαλύτερο τίμημα. Παράλληλα, όμως είναι θετική γιατί σημαίνει ότι θα έχουν μία πιθανή προσφορά και μία τιμή εκκίνησης, στην περίπτωση που η εξαγορά της Fox μπλοκαριστεί από τις ρυθμιστικές αρχές του Ηνωμένου Βασιλείου και εάν η Comcast δεν επισημοποιήσει την προτεινόμενη προσφορά των 12,50 λιρών ανά μετοχή για τη Sky.

“Πρόκειται για πολύ καλά νέα” τόνισε ο Crispin Odey, ιδρυτής και διαχειριστής του Odey Asset Management, που κατέχει ποσοστό 0,8% στην Sky. “Με τη Disney τέθηκαν οι βάσεις για μία προσφορά στις 10,75 λίρες.”

Υπενθυμίζεται ότι η Disney προχώρησε σε συμφωνία εξαγοράς της 21st Century Fox, σε μία συμφωνία-ορόσημο αξίας άνω των 52 δισ. δολαρίων. Η συμφωνία περιλαμβάνει τα κινηματογραφικά στούντιο της 20th Century Fox, την εταιρεία παραγωγής τηλεοπτικών προγραμμάτων 20th Century Fox Television, τα καλωδιακά δίκτυα, μεταξύ των οποίων το FX και το National Geographic και το μερίδιο της εταιρείας σε διεθνή δίκτυα.

Η απόφαση βάζει τέλος σε μήνες εικασίας σχετικά με το αν η Disney θα πρέπει να κάνει μια άμεση προσφορά για τον Sky, μετά την προσφορά της τον περασμένο Δεκέμβριο για το μεγαλύτερο μέρος των μέσων μαζικής ενημέρωσης και των ψυχαγωγικών περιουσιακών στοιχείων της Fox. Την ίδια στιμή, η Disney υποστηρίζει ότι δεν θα έπρεπε να εξαναγκαστεί να υποβάλει προσφορά για τη Sky.

Η απόφαση της επιτροπής βασίστηκε στο συμπέρασμα ότι η διασφάλιση του ελέγχου του Sky “θα μπορούσε ευλόγως να θεωρηθεί ως ένας σημαντικός σκοπός της εξαγοράς του Fox από την Disney”, σύμφωνα με την ανακοίνωση.

Σε δήλωση, η Sky ενημέρωσε τους μετόχους να μην προβούν σε καμία ενέργεια σχετικά με την απόφαση της επιτροπής εξαγοράς.

Η μάχη των προσφορών

Tα hedge fund που είναι μέτοχοι της Sky, συμπεριλαμβανομένης της Polygon Global Partners LLP, ζήτησαν υποχρεωτική προσφορά για την Sky από την Disney σε υψηλότερη τιμή από την προσφορά Fox. Την ώρα που η επιτροπή εξαγοράς απαιτεί προσφορά μόνο 10,75 λίρες ανά μετοχή από την Disney, η εταιρία θα πρέπει να προσφέρει πολλά περισσότερα για να ξεπεράσει την προσφορά της Comcast, δήλωσε ο Odey.

“Όλοι μας πιστεύουμε ότι θα καταλήξει σε έναν πόλεμο υποβολής προσφορών”, δήλωσε ο Odey, υποθέτοντας ότι θα μπορούσαν να προσφερθούν μέχρι και 16 λίρες ανά μετοχή. “Έχουμε δύο μεγάλες επιχειρήσεις, από τις οποίες καμία δεν θέλει να χάσει. Και έχουν ένα πολύ καλό βραβείο. “

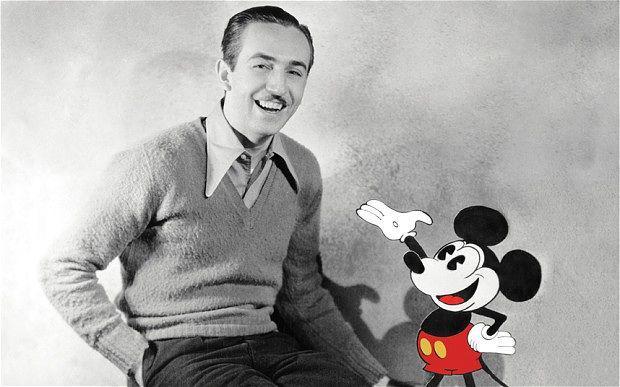

ΔΙΑΒΑΣΤΕ ΑΚΟΜΗ: Walt Disney-21st Century Fox: Το deal των 52 δισ. που θα αλλάξει τον κινηματογράφο

ΔΕΙΤΕ ΑΚΟΜΗ: Ανείπωτη θλίψη στον κόσμο της Disney: Πέθανε ο «πατέρας» του «Μπάμπι το Ελαφάκι»

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Tesla: Απογοήτευσαν τα αποτελέσματα στο πρώτο τρίμηνο, πτώση 20% στα έσοδα από τις πωλήσεις αυτοκινήτων

- Καλλιτέχνες στην Τουρκία – Υπό την σκιά λογοκρισίας και τον φόβο διώξεων

- Wall Street: Μάζεψε τις απώλειες της Δευτέρας με ώθηση από τις δηλώσεις Μπέσεντ – Στο +2,5% ο S&P 500

- Πετρέλαιο: Κέρδη 2% για τα συμβόλαια καθώς επανέρχονται οι πιθανότητες κυρώσεων στο Ιράν