ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Ο Γουόρεν Μπάφετ αποδεσμεύτηκε από το πιο κερδοφόρο στοίχημα του ιστορικά, γεμίζοντας τα ταμεία της Berkshire Hathaway με μετρητά.

Αλλά δεν είναι σαφές αν ο Μάντης της Ομάχα είναι έτοιμος να κυνηγήσει νέες ευκαιρίες μετά την πρόσφατη “μπάζα” του.

Ο Μπάφετ αποκάλυψε το περασμένο Σάββατο ότι συνέχισε να μειώνει τη θέση του στην εταιρεία κατασκευής iPhone, Apple, καθώς και σε άλλες μετοχές κατά το τρίτο τρίμηνο, εξασφαλίζοντας κέρδη 97 δισ. δολαρίων για την Berkshire Hathaway, τον επενδυτικό και ασφαλιστικό όμιλο που ελέγχει από το 1965.

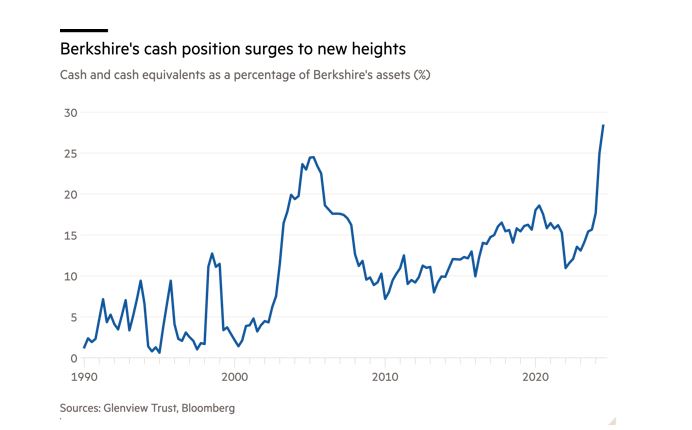

Κατοχυρώνοντας τα κέρδη, ο Μπάφετ αύξησε τα μετρητά της Berkshire σε επίπεδα ρεκόρ. Στα 325 δισ. δολάρια, που αντιπροσωπεύουν πλέον το 28% της αξίας του ενεργητικού της εταιρείας του – το υψηλότερο επίπεδο τουλάχιστον από το 1990. Και άφησε τους υποστηρικτές του να αναρωτιούνται για το κίνητρο των πωλήσεων.

Τα σενάρια

Ορισμένοι επενδυτές και αναλυτές πιστεύουν ότι ο Μπάφετ, ο οποίος εκπαιδεύτηκε από τον θρυλικό επενδυτή Μπέντζαμιν Γκράχαμ – πρώτα στο Πανεπιστήμιο Κολούμπια και στη συνέχεια στην επενδυτική εταιρεία του Γκράχαμ – εμμένει στις αρχές του. Επισημαίνουν τον σχετικά υψηλό λόγο τιμής προς κέρδη της Apple σε σύγκριση με τη δυνητική αύξηση των κερδών της.

Η Apple προειδοποίησε τους επενδυτές αυτή την εβδομάδα ότι τα μελλοντικά της προϊόντα μπορεί να μην είναι ποτέ τόσο κερδοφόρα όσο το iPhone, καθώς διοχετεύει κεφάλαια στην τεχνητή νοημοσύνη για να προλάβει τους ανταγωνιστές της, συμπεριλαμβανομένης της Alphabet, ιδιοκτήτριας της Google.

Άλλοι πιστεύουν ότι συμβαίνει κάτι άλλο, δεδομένου ότι ο Μπάφετ εκθείαζε την Apple όλα αυτά τα χρόνια και δεν υπάρχουν άλλες επενδυτικές ευκαιρίες, κάτι για το οποίο ο 94χρονος έχει επανειλημμένα παραπονεθεί.

Αναπάντητο παραμένει λοιπόν το ερώτημα αν ο Μπάφετ ανοίγει τον δρόμο για τον διάδοχό του ή αν βλέπει μια κρίση στον ορίζοντα, που του δίνει αφορμή να αυξήσει τα μετρητά του.

«Είναι τόσο παράξενο να το βλέπεις… [και] γεννά το ερώτημα, “Γιατί συσσωρεύονται τόσα πολλά μετρητά;”» ρώτησε ο αναλυτής της Morningstar, Greggory Warren.

Ο Warren τόνισε ότι δεν πιστεύει ότι ο Buffett είναι έτοιμος να πραγματοποιήσει μία από τις mega αγορές που αποτέλεσαν την επιτομή του επενδυτικού του εγχειριδίου.

Ούτε η Berkshire πρόκειται να διαθέσει χρήματα σε κολοσσιαίες αμερικανικές επιχειρήσεις όπως η Intel που αναζητούν κεφάλαια δεκάδων δισεκατομμυρίων δολαρίων για να χρηματοδοτήσουν τις δραστηριότητές τους.

Ο Μπάφετ έχει επίσης περιορίσει τις αγορές άλλων μετοχών φέτος, αγοράζοντας τίτλους αξίας μόλις 5,8 δισ. δολαρίων μέχρι το τέλος Σεπτεμβρίου. Το ποσό αυτό είναι πολύ μικρότερο από τις πωλήσεις μετοχών ύψους 133,2 δισ. δολαρίων που έχει πραγματοποιήσει η Berkshire.

Οι πωλήσεις έχουν μειώσει τον μετοχικό κίνδυνο που αναλαμβάνει η Berkshire και της δίνουν άφθονη ρευστότητα για επενδύσεις, την οποία είχε αξιοποιήσει σε προηγούμενες περιόδους πίεσης. Αλλά ορισμένοι επενδυτές αισθάνονται ότι η αλλαγή της πολιτικής οφείλεται σε άλλους λόγους.

Ο Jeff Muscatello, αναλυτής στην εταιρεία διαχείρισης κεφαλαίων Douglass Winthrop, δήλωσε ότι η αποτίμηση είναι απίθανο να είναι «ο μοναδικός λόγος» που ο Μπάφετ ρευστοποίησε την μετοχή.

«Η επικείμενη αναπόφευκτη μετάβαση της διοίκησης καθιστά κατάλληλη την στιγμή για να ξεκαθαρίσει το τοπίο για την επόμενη γενιά», είπε.

Ο Greggory Warren της Morningstar συμφώνησε, λέγοντας ότι πρόκειται για μετρητά που ο Greg Abel, ο διάδοχος του Buffett, είναι πιθανό να διαχειριστεί.

«[Ο Μπάφετ] είναι λίγο πιο συνειδητοποιημένος σχετικά με το πώς μιλάει για την Berkshire και το μέλλον», δήλωσε ο Warren. «Γνωρίζει ότι δεν θα είναι εκεί για πολύ ακόμα. Δεν θέλει απαραίτητα να επιβαρύνει τους επόμενους με καταστάσεις που θα πρέπει να διαχειριστούν. Θέλει ο Greg να έχει όσο το δυνατόν περισσότερα διαθέσιμα μετρητά για να εργαστεί», πρόσθεσε.

Η Berkshire είχε πάντα μεγάλη ρευστότητα, στο πλαίσιο και της συμμόρφωσης της με τους κανονισμούς που απαιτούν επαρκή κεφάλαια στο επενδυτικό της χαρτοφυλάκιο για την κάλυψη μελλοντικών απαιτήσεων από τις τεράστιες ασφαλιστικές της δραστηριότητες.

Η επένδυση έκπληξη στην Apple

Η επένδυση στην Apple χρονολογείται από το 2016, όταν η εταιρεία αγόρασε κάτι λιγότερο από 10 εκατ. μετοχές αξίας 1,1 δισ. δολαρίων. Οι αγορές αυτές προκάλεσαν έκπληξη, καθώς η Berkshire απέφευγε για μεγάλο χρονικό διάστημα τις ταχέως αναπτυσσόμενες τεχνολογικές εταιρείες.

Μόλις το 2012, ο Μπάφετ είχε πει στους μετόχους ότι παρά την αυξανόμενη κερδοφορία της, «δεν θα ήθελε να αγοράσει» την Apple.

Η αρχική επένδυση έγινε από τον αναπληρωτή του Μπάφετ, Τεντ Γουέσλερ, σύμφωνα με άτομο που γνωρίζει το θέμα.

Στους μήνες που ακολούθησαν, ο ίδιος ο Μπάφετ εκτίμησε το επιχειρηματικό μοντέλο της εταιρείας, κερδίζοντας από τον χρόνο που ξόδευαν οι πελάτες χρησιμοποιώντας τα iPhone τους αλλά και το γεγονός ότι λίγοι από αυτούς που τα αγόραζαν ήταν πρόθυμοι να επιλέξουν κινητό από άλλη ανταγωνίστρια εταιρεία.

Σύντομα ο Μπάφετ ακολούθησε τον Γουέσλερ, προχωρώντας ο ίδιος σε αγορές μετοχών της Apple και μαζί με ένα μικρό fund που διαχειριζόταν μια θυγατρική του, η Berkshire απέκτησε μερίδιο 5,9% σε αυτήν.

Πέρυσι, η αξία του ποσοστού του είχε εκτιναχθεί στα 178 δισ. δολάρια. Οι τριμηνιαίες γνωστοποιήσεις που αναλύθηκαν από τους Financial Times δείχνουν ότι η Berkshire δαπάνησε περίπου 39 δισ. δολάρια.

Οι οπαδοί του επενδυτή λένε ότι υπάρχουν καλοί λόγοι να πιστέψουμε τα λόγια του Μπάφετ: ότι θεωρεί την απόδοση των βραχυπρόθεσμων κρατικών ομολόγων πιο ελκυστική από την «εναλλακτική λύση των διαθέσιμων στις αγορές μετοχών», όπως είπε τον Μάιο.

«Οι μετοχές, συμπεριλαμβανομένης της Apple και της Bank of America, δεν έχουν γίνει φθηνότερες από τότε», δήλωσε ο Bill Stone, επικεφαλής επενδύσεων της Glenview Trust. «Φαίνεται ότι μπορεί να είναι τόσο απλό».

Οι μετοχές της κατασκευάστριας εταιρείας του iPhone διαπραγματεύονται σε τιμές πάνω από 30 φορές τα προβλεπόμενα κέρδη της για το επόμενο έτος, σύμφωνα με την FactSet.

Ο Ντάρεν Πόλοκ, διαχειριστής κεφαλαίων στον επενδυτικό όμιλο Cheviot και μέτοχος της Berkshire, σημειώνει ότι όταν ο Μπάφετ αγόραζε, ο συντελεστής αυτός ήταν πιο κοντά στις 12 ή 13 φορές και ότι «η Apple αναπτυσσόταν με σημαντικά ταχύτερο ρυθμό».

«Όταν οι μετοχές είναι υπερτιμημένες, τα μετρητά της Berkshire συσσωρεύονται επειδή ο Μπάφετ βρίσκει όλο και λιγότερες να αγοράσει», πρόσθεσε ο Πόλοκ. «Το να πουλάει την Apple και να έχει τόσα πολλά μετρητά σε μια αγορά με υψηλή αποτίμηση είναι κλασικός Buffett».

Οι επενδυτές θα πρέπει να περιμένουν άλλους τρεις μήνες για να μάθουν με βεβαιότητα. Η εταιρεία δήλωσε στους FT ότι ο Μπάφετ περιμένει να μοιραστεί τις όποιες σκέψεις του επί του θέματος στην ετήσια επιστολή του που αναμένεται τον Φεβρουάριο.

Διαβάστε επίσης:

Warren Buffett: Αναλυτές προβλέπουν τις επόμενες κινήσεις του γκουρού των επενδύσεων

Greg Abel: Ποιος είναι ο πιο στενός συνεργάτης του Buffett, που μιλά γι’ αυτόν όλη η Wall Street

© The Financial Times Limited 2024. All Rights Reserved. Not to be redistributed, copied or modified in any way.

mononews.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τραμπ: Τηλεφωνική επικοινωνία με τον σουλτάνο του Ομάν για τον επόμενο γύρο συνομιλιών με το Ιράν

- ΠΑΣΟΚ: Αναστολή κομματικής ιδιότητας για έναν χρόνο στην Μπατζελή

- Wall Street: Ήπιες απώλειες για τον S&P 500 παρά τα θετικά αποτελέσματα των τραπεζών

- Στο νοσοκομείο ο Σέρτζιο Ματαρέλα – Θα κάνει επέμβαση τοποθέτησης βηματοδότη