ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Καθώς η παγκόσμια ζήτηση για επενδύσεις ευθυγραμμισμένες με τα ESG (κριτήρια Περιβάλλοντος, Κοινωνικής και Διακυβέρνησης) συνεχίζει να αυξάνεται, οι διαχειριστές κεφαλαίων δηλώνουν ότι δεν μπορούν να ανταποκριθούν σε αυτή, αφού δυσκολεύονται να προσδιορίσουν και να μετρήσουν σωστά τις βιώσιμες επενδύσεις.

Αυτό είναι ένα από τα βασικά ευρήματα μιας πρόσφατης έρευνας 300 Αμερικανών και Ευρωπαίων διαχειριστών περιουσιακών στοιχείων που χρηματοδοτήθηκε από το Index Industry Association (IIA) στην έκθεση Measurable Impact: Asset Managers on the Challenges and Opportunities of ESG Investment.

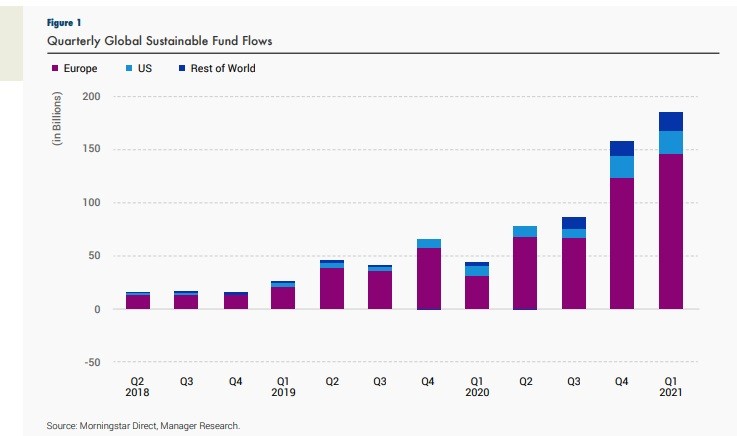

Σημειώνεται ότι τα κεφάλαια που εισήλθαν σε επενδύσεις ESG έφτασαν στο υψηλό όλων των εποχών, πάνω από 185 δισεκατομμύρια δολάρια ΗΠΑ το πρώτο τρίμηνο του 2021 και από αυτές τις εισροές, περίπου 79% αφορούσε ευρωπαϊκά funds. Συνολικά τα κεφάλαια που έχουν επενδυθεί σε βιώσιμα funds έφτασαν τα 1,94 τρις στο πρώτο τρίμηνο του 2021, σχεδόν διπλάσια από την ίδια περίοδο το 2020.

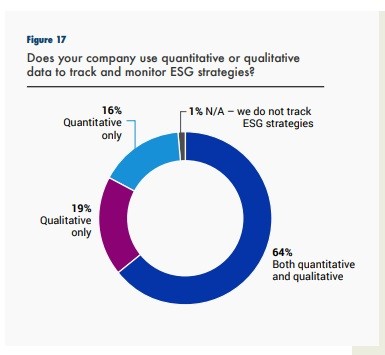

Πώς όμως αξιολογούν τη βιωσιμότητα των επενδύσεων που πραγματοποιούν; Σύμφωνα με την έρευνα, η συντριπτική πλειοψηφία το 64%, των διαχειριστών, αξιοποιούν τόσο ποσοτικά όσο και ποιοτικά δεδομένα. Ωστόσο, μια σημαντική μειοψηφία, το 19%, χρησιμοποιεί μόνο ποιοτικά δεδομένα · και το 16%, μόνο χρήση ποσοτικά δεδομένα.

Για ποιοτικά δεδομένα, οι τα επενδυτικά κεφάλαια βασίζονται συνήθως σε εκθέσεις αναλυτών (το 63%), το 49% στην άμεση επικοινωνία με τις εταιρείες, το 45% σε εταιρικές ενημερώσεις επενδυτών, το 41% πληροφορίες από εξωτερικούς συμβούλους και το 28% από ενημέρωση από τα media.

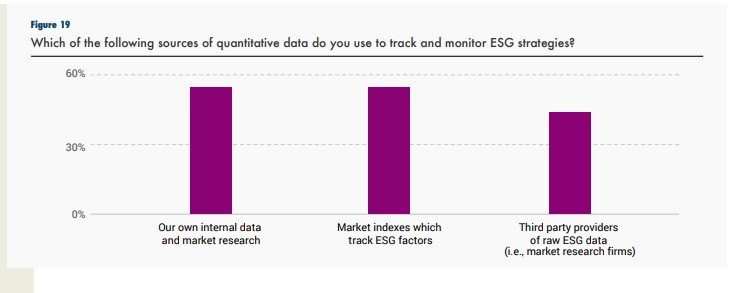

Οι Δείκτες ESG χρησιμοποιούνται ευρέως από τους διαχειριστές για τη μείωση της ασάφειας των πληροφοριών και της πολυπλοκότητας στις χρηματοπιστωτικές αγορές.

Η έρευνα επιβεβαιώνει τη σημασία των δεικτών για τις επενδύσεις σε ESG. Οι ερωτηθέντες διαχειριστές χρησιμοποιούν δείκτες σχεδόν εξίσου για μέτρηση / συγκριτική αξιολόγηση (40%) και ως βάση για χαρτοφυλάκια επενδύσεων τους (39%). Η χρήση δεικτών για επενδύσεις είναι ιδιαίτερα διαδεδομένη μεταξύ των αμοιβαίων κεφαλαίων όπου το ESG αποτελεί βασικό μέρος όλων των δραστηριοτήτων (56%).

Και οι πάροχοι Δεικτών θεωρούνται εξαιρετικά αξιόπιστοι: το 84% των διαχειριστών δήλωσε ότι εμπιστεύονται τους παρόχους Δεικτών.

To 85% των διαχειριστών που ερωτήθηκαν δήλωσαν ότι τα ESG ήταν υψηλή προτεραιότητα για τις εταιρείες τους, με τη συμμετοχή των επενδύσεων ESG στα χαρτοφυλάκια τους να αναμένεται να αυξηθεί σε 43,6% σε πέντε χρόνια, από 26,7% σε 12 μήνες.

Ο Rick Redding, Διευθύνων Σύμβουλος της IIA, δήλωσε ότι τα καλύτερα εταιρικά δεδομένα οδηγούν σε καλύτερες δημοσιοποιήσεις, γεγονός που επιτρέπει στους διαχειριστές περιουσιακών στοιχείων να προσφέρουν καλύτερα επενδυτικά προϊόντα ESG.

«Η έρευνα υπογραμμίζει ότι, ενώ υπάρχει αυξανόμενη παγκόσμια ζήτηση για επενδυτικά προϊόντα ESG, η έλλειψη τυπικής δημοσιοποίησης των εταιρικών δεδομένων και η περίπλοκη σειρά οργανισμών πίσω από τα δεδoμένα ESG κάνουν τους επενδυτές ESG να θέλουν περισσότερη σαφήνεια σχετικά με τα διαθέσιμα επενδυτικά προϊόντα», κατέληξε ο Redding.

Διαβάστε επίσης

Μιχάλης Σπανός (Global Sustain): Τα ESG δημιουργούν ευκαιρίες και αποδόσεις άνω του μέσου όρου της αγοράς

Ακολουθήστε το mononews.gr στο Google News για την πιο ξεχωριστή ενημέρωση

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Κ. Πιερρακάκης στο ΔΝΤ: «Δεν σκοπεύουμε να μεταφέρουμε το βάρος στις επόμενες γενιές, όπως συνέβη στο παρελθόν»

- «Σκηνικό από ρινγκ» ο Λευκός Οίκος: Άγρια αντιπαράθεση Μασκ – Μπέσεντ για την IRS

- Adidas: Οι ρετρό κυκλοφορίες που την έφεραν μπροστά από τις προβλέψεις

- Λευκός Οίκος: Ο Ζελένσκι «κινείται προς λάθος κατεύθυνση» – Η υπομονή του Τραμπ έχει σχεδόν εξαντληθεί