ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Μελέτη της Federal Reserve Bank της Νέας Υόρκης, ανέπτυξε το Climate Stress Testing, τη μέθοδο για τη μέτρηση της έκθεσης των τραπεζών σε κινδύνους που σχετίζονται με το κλίμα, ένα πιθανό πρώτο βήμα να εκτιμηθεί εάν τα χρηματοπιστωτικά ιδρύματα διαθέτουν αρκετά κεφάλαια για να αντέξουν κλιματικούς κινδύνους.

Την Παρασκευή δημοσιεύτηκε σε σχετικό έγγραφο η νέα μεθοδολογία που μπορεί να αποτελέσει ένα πρώτο βήμα προς ένα ενδεχόμενο «στρες-τεστ για κλιματικούς κινδύνους» για τις αμερικανικές τράπεζες. Είναι μια προσέγγιση που χρησιμοποιείται ήδη από άλλες παγκόσμιες κεντρικές τράπεζες, αλλά έχει προκαλέσει έντονη κριτική από τους Ρεπουμπλικάνους νομοθέτες των ΗΠΑ που λένε ότι η παρακολούθηση αυτού του κινδύνου υπερβαίνει τις αρμοδιότητες της κεντρικής τράπεζας.

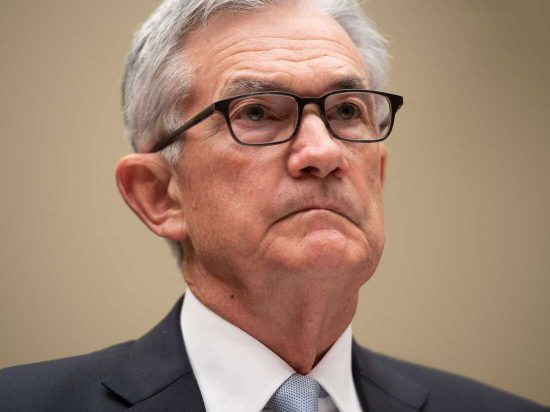

Ο Jerome Powell, πρόεδρος της Fed από την άλλη, όμως, είπε ότι πιστεύει ότι η διασφάλιση ότι οι τράπεζες είναι ανθεκτικές στην απειλή της κλιματικής αλλαγής είναι απολύτως εντός της εντολής της Fed.

Το «Climate Stress Testing», περιγράφει για πρώτη φορά πώς ακριβώς η Fed θα μπορούσε να ελέγξει την ευπάθεια των τραπεζών και του χρηματοπιστωτικού συστήματος σε ενδεχόμενα σοκ, καθώς η χώρα προχωρά στον περιορισμό των εκπομπών διοξειδίου του άνθρακα που παγιδεύει τη θερμότητα.

“Οι τράπεζες που παρέχουν δάνεια σε εταιρείες ορυκτών καυσίμων μπορεί να υποστούν ζημιά όταν αυξηθεί ο κίνδυνος αθέτησης των δανειακών χαρτοφυλακίων τους, καθώς οι οικονομίες μεταβαίνουν σε περιβάλλον χαμηλότερου άνθρακα”, ανέφεραν οι μελετητές. “Εάν οι τράπεζες υποστούν συστηματικά σημαντικές απώλειες μετά από απότομη αύξηση των φυσικών κινδύνων ή κινδύνους μετάβασης, η κλιματική αλλαγή ενέχει σημαντικό κίνδυνο για το χρηματοπιστωτικό σύστημα.”

Η μελέτη επίσης ανέπτυξαν μια μέθοδο για την εκτίμηση του κλιματικού κινδύνου και διαπιστώνει ότι για ορισμένες τράπεζες με μεγάλη έκθεση σε ορυκτά καύσιμα ήταν “οικονομικά σημαντικός”.

Χρησιμοποιώντας τη Citigroup ως παράδειγμα, η μελέτη αναφέρει ότι το τα κεφάλαια που θα χρειαζόταν η τράπεζα στο σενάριο κλιματικού στρες για να αποκαταστήσει το δείκτη κεφαλαίου του προληπτικού μηχανισμού, αυξήθηκε κατά 73 δισεκατομμύρια δολάρια το 2020, την εποχή που οι τιμές του πετρελαίου μειώνονταν επειδή η πανδημία μείωσε τη ζήτηση ενέργειας.

Στη μελέτη δεν εξετάστηκαν και οι άμεσες επιπτώσεις των καιρικών φαινομένων που σχετίζονται με το κλίμα, αν και σημειώθηκε ότι η ενσωμάτωση τέτοιων κινδύνων θα μπορούσε να είναι ένα επόμενο βήμα.

Οι τραπεζικές ρυθμιστικές αρχές των ΗΠΑ, συμπεριλαμβανομένης της Fed, ήδη προχωρούν προς την απαίτηση περισσότερων γνωστοποιήσεων σχετικά με τον τρόπο με τον οποίο οι κίνδυνοι που σχετίζονται με το κλίμα θα μπορούσαν να επηρεάσουν την αξία των περιουσιακών στοιχείων των τραπεζών.

Τι κάνει η ΕΚΤ

Η ΕΚΤ δημοσίευσε τη δική της μελέτη για τα κλιματικά στρες-τεστ πριν λίγες ημέρες. Πρώτα απ ‘όλα, η μελέτη των επιπτώσεων των κλιματικών κινδύνων σε επίπεδο επιχείρησης, θα χρησιμοποιηθεί για να εκτιμηθεί και η αντοχή των τραπεζών στους κλιματικούς κινδύνους μέσω των δανείων, των τίτλων και των συμμετοχών στις επιχειρήσεις. Τα αποτελέσματα περιγράφουν τον τρόπο με τον οποίο οι αλλαγές στη φερεγγυότητα των επιχειρήσεων επηρεάζουν τις τράπεζες. Η άσκηση περιλαμβάνει περισσότερους από 2.000 ενοποιημένους τραπεζικούς ομίλους, που καλύπτουν σχεδόν όλες τις τράπεζες της ζώνης του ευρώ.

Το τρέχον πλαίσιο θα επεκταθεί στη συνέχεια ώστε να φέρει μια πιο δυναμική απάντηση των τραπεζών στην κλιματική αλλαγή. Ειδικότερα, η μείωση της πιστοληπτικής ικανότητας ορισμένων επιχειρήσεων θα μπορούσε να δώσει κίνητρα στις τράπεζες να προσαρμόσουν τη σύνθεση των χαρτοφυλακίων τους, μετατοπίζοντας τις επενδύσεις τους σε λιγότερο επικίνδυνες επιχειρήσεις.

Αυτές οι αλλαγές στις δανειοδοτήσεις θα μπορούσαν να προκαλέσουν σοβαρές επιπτώσεις στην πραγματική οικονομία, για παράδειγμα καθορίζοντας τη ζήτηση επενδύσεων. Το τρέχον πλαίσιο θα επεκταθεί για να ληφθούν υπόψη αυτές οι δυναμικές στο δεύτερο εξάμηνο του 2021. Τέλος, ο αντίκτυπος στα χαρτοφυλάκια και των μη τραπεζικών ιδρυμάτων, όπως οι διαχειριστές περιουσιακών στοιχείων και οι ασφαλιστικές εταιρείες, θα αλλάξει τον τρόπο λειτουργίας ολόκληρου του χρηματοπιστωτικού τομέα.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Γιατί πονάω στο πόδι όταν περπατάω; Υπάρχει λύση;

- Κοινωνικός Τουρισμός: Αντίστροφη μέτρηση για την έναρξη του προγράμματος – Ποιοι οι δικαιούχοι

- Νέα κόντρα Γεωργιάδη – Πολάκη: «Να πας λεβέντικα να δικαστείς» – «Λες παπ…ές»

- Παπασταύρου: Όλοι οι οικισμοί κάτω από 2.000 κατοίκους αποκτούν ασφάλεια με το Προεδρικό Διάταγμα