ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Berkshire Hathaway του Warren Buffett απέκτησε μερίδιο αξίας περίπου 5 δισεκατομμυρίων δολαρίων στην Taiwan Semiconductor Manufacturing, σημάδι ότι ο θρυλικός επενδυτής πιστεύει ότι η μετοχή του κορυφαίου κατασκευαστή τσιπ στον κόσμο έχει πιάσει πάτο, μετά από το selloff ύψους άνω των 250 δισ. δολαρίων.

Η μετοχή σημείωσε άνοδο.

Ο όμιλος ετερογενών δραστηριοτήτων με έδρα την Ομάχα απέκτησε περίπου 60 εκατομμύρια αμερικανικά αποθετήρια έγγραφα μετοχών της TSMC το τρίμηνο που έληξε τον Σεπτέμβριο, αναφέρουν στοιχεία της Sec.

Η ταϊβανέζικη εταιρεία παράγει ημιαγωγούς για πελάτες όπως η Nvidia Corp. και η Qualcomm Inc. και είναι ο αποκλειστικός προμηθευτής των προσαρμοσμένων τσιπ Silicon της Apple. Η Apple παραμένει η πιο πολύτιμη επένδυση στο χαρτοφυλάκιο της Berkshire.

Υποθέτοντας ότι ο Buffett αγόρασε τα ADR της TSMC στη μέση τιμή για το τρίτο τρίμηνο, το μερίδιο που απέκτησε είχε κόστος 5,1 δισ. δολάρια. Αυτή τη στιγμή η μετοχή διαπραγματεύεται στα 72,80 δολάρια.

Ο τίτλος της TSMC αυξήθηκε έως και 9,4% στην Ταϊβάν μετά την είδηση, σημειώνοντας τη μεγαλύτερη ενδοημερήσια άνοδο σε περισσότερα από δύο χρόνια.

Ο 92χρονος Buffett απείχε για πολύ καιρό από τη βιομηχανία της τεχνολογίας, υποστηρίζοντας ότι δεν ήθελε να επενδύσει σε επιχειρήσεις για τις οποίες δεν είχε πλήρη γνώση. Ωστόσο, αυτή η στάση άλλαξε τα τελευταία χρόνια και η εταιρεία του προχώρησε σε αρκετές επενδύσεις στον συγκεκριμένο τομέα.

Η παραγωγή τσιπ είναι ένας κλάδος που υπόσχεται διαρκή ανάπτυξη τα επόμενα χρόνια, καθώς είναι απαραίτητος για την επέκταση των εκκολαπτόμενων βιομηχανιών όπως τα αυτόνομα και ηλεκτρικά αυτοκίνητα, η τεχνητή νοημοσύνη και οι συνδεδεμένες οικιακές εφαρμογές.

Η επέκταση των υπηρεσιών cloud όπως το AWS της Amazon.com αναμένεται επίσης να πυροδοτήσει περισσότερες παραγγελίες πυριτίου που κατευθύνεται στα τεράστια κέντρα δεδομένων.

Οι μετοχές της TSMC στην Ταϊβάν είχαν υποχωρήσει 28% φέτος μέχρι το κλείσιμο της Δευτέρας, καθώς η ζήτηση για τσιπ έχει επιβραδυνθεί με την οικονομική ύφεση και οι επενδυτές ανησυχούν για την υπερπροσφορά.

Διαβάστε ακόμη:

Γουόρεν Μπάφετ: Τα κέρδη 7,7 δις, η Fed και το πλήγμα από τον τυφώνα Ίαν

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- JPMorgan: Βλέπει τον χρυσό στα 4.000 δολάρια

- Ευρωαγορές: Ανατροπή και κλείσιμο σε θετικό έδαφος με βοήθεια από τη Wall Street – Βουτιά για τη μετοχή της Novo Nordisk

- Metlen: Υιοθετεί το βρετανικό μοντέλο για τις ανακοινώσεις των τριμηνιαίων αποτελεσμάτων

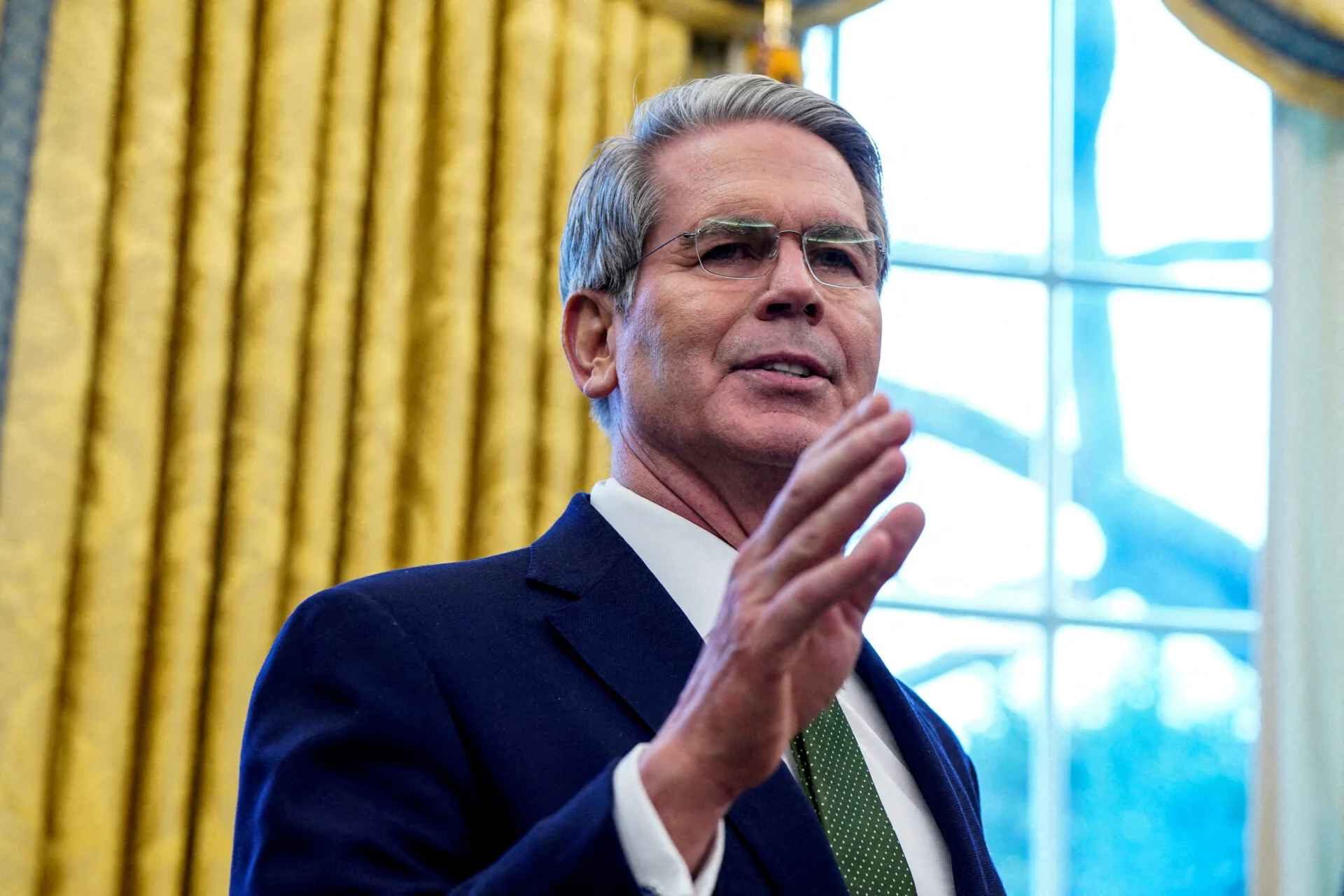

- Μπέσεντ: Περιμένει να αποκλιμακωθεί η δασμολογική αντιπαράθεση με την Κίνα