ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Το χαρτοφυλάκιο του Warren Buffett αποτελεί για τους επενδυτές μία έμμεση “προφητεία”, αφού για ότι αγοράζει ή πουλάει ο “Σοφός της Ομάχα” πρέπει να υπάρχει ένας σοβαρός λόγος.

Σύμφωνα με το Forbes, δύο από τις πιο κερδισμένες μετοχές του πέρυσι ήταν η Chevron και η Occidental Petroleum με κέρδη 52% και 116% αντίστοιχα το 2022. Πρόκειται για εντυπωσιακές αποδόσεις καθώς το ίδιο διάστημα ο δείκτης S&P 500 υποχώρησε κατά 18%.

Ο μεγαλοεπενδυτής, διευθύνων σύμβουλος και πρόεδρος του ομίλου Berkshire Hathaway έχει προσωπική περιουσία άνω των 100 δισ. δολαρίων, ενώ έχει δημιουργήσει κέρδη δισεκατομμυρίων και για τους μετόχους της επενδυτικής του εταιρείας.

Τα τελευταία στοιχεία που αφορούν τη διάρθρωση του χαρτοφυλακίου του έγιναν γνωστά στις 14 Νοεμβρίου και αφορούν τις κινήσεις που πραγματοποίησε μέχρι τις 30 Σεπτεμβρίου 2022. Τα επόμενα στοιχεία, για το τελευταίο τρίμηνο του 2022, αναμένονται στα μέσα Φεβρουαρίου 2023.

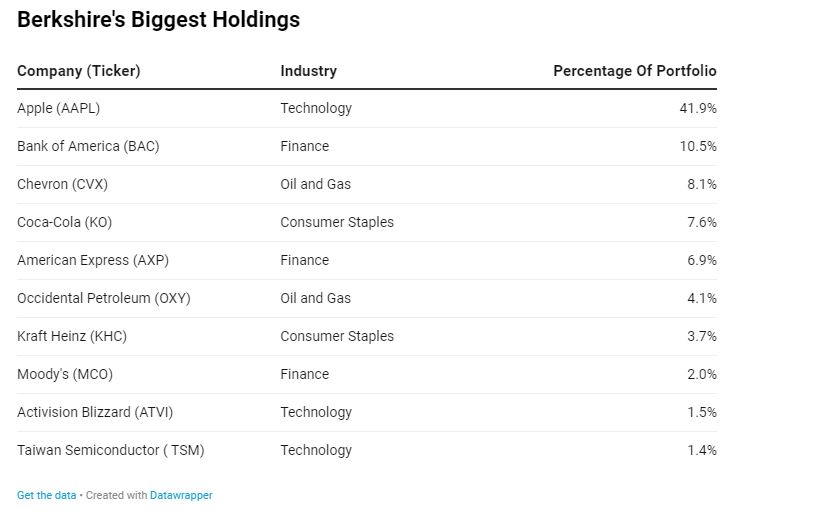

Το χαρτοφυλάκιο μετοχών της Berkshire Hathaway στο τέλος του τρίτου τριμήνου είχε χρηματιστηριακή αξία περίπου 296 δισεκατομμυρίων δολαρίων, αναφέρει σε άρθρο του το Forbes. Αυτή η αξία κατανέμεται σε περίπου 50 μετοχές. Ο παρακάτω πίνακας δείχνει τις 10 κορυφαίες συμμετοχές του χαρτοφυλακίου κατά χρηματιστηριακή αξία.

Οι πιο πρόσφατες πωλήσεις

Ο Buffett είναι γνωστός για τη μακροπρόθεσμη επενδυτική του στρατηγική. Τείνει να αγοράζει εταιρείες που μπορεί να κρατήσει για πάντα. Όταν κλείνει ή μειώνει τις θέσεις του, αυτό αποτελεί σημάδι ότι η προοπτική της εταιρείας έχει αλλάξει προς το χειρότερο κατά την άποψη του.

Το τρίτο τρίμηνο του 2022, η Berkshire Hathaway έκλεισε μία θέση και μείωσε το μερίδιό της σε άλλες τέσσερις τοποθετήσεις. Ο παρακάτω πίνακας παραθέτει τις πέντε εταιρείες και πόσες μετοχές πούλησε ο Buffett το τρίτο τρίμηνο.

Ο Buffett αποχώρησε από το REIT Store Capital το τρίτο τρίμηνο. Το STORE Capital είναι ένα εισηγμένο αμερικανικό καταπίστευμα επενδύσεων σε ακίνητα με έδρα το Scottsdale της Αριζόνα, που ανακοίνωσε τον Σεπτέμβριο ότι θα εξαγοραστεί και θα γίνει ιδιωτική εταιρεία από την GIC και την Oak Street, τμήμα της Blue Owl Capital. Προφανώς, ο Buffett θεώρησε ότι δεν υπήρχε λόγος να περιμένει την ολοκλήρωση της συγκεκριμένης συναλλαγής. Απελευθέρωσε μετρητά για να κάνει άλλες συμφέρουσες κινήσεις.

Παράλληλα, ο μεγαλοεπενδυτής μείωσε τις συμμετοχές του στην U.S Bank και την Bank of New York Mellon, παρόλο που εξακολουθεί να έχει πολλές επενδύσεις στην Bank of America και στην American Express. Ο Buffett έκλεισε νωρίτερα πέρυσι τη θέση του στην Wells Fargo, που αγόρασε για πρώτη φορά το 2001.

Οι τελευταίες αγορές

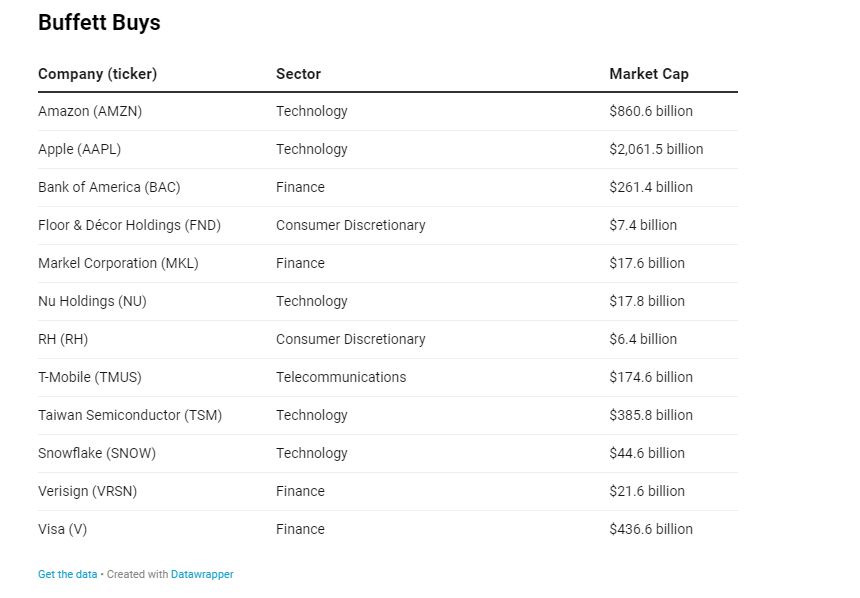

Το τρίτο τρίμηνο, ο Buffett απέκτησε μεγάλη θέση στην Taiwan Semiconductor και μικρότερα μερίδια στην εταιρεία δομικών υλικών Louisiana-Pacific και στην επενδυτική τράπεζα Jefferies Financial.

Αν και ο Buffett σπάνια εξηγεί γιατί αγόρασε μια συγκεκριμένη μετοχή, μπορούμε να υποθέσουμε μερικά πράγματα, αναφέρει το Forbes. Σε τιμές τρίτου τριμήνου, ο Buffett και η ομάδα του είδαν μακροπρόθεσμη αξία στην Taiwan Semiconductor, τη Louisiana-Pacific και την Jefferies Financial.

Οι κορυφαίες επιλογές

Όπως επισημαίνουν οι αναλυτές για να πετύχει κάποιος καλές αποδόσεις θα πρέπει να υιοθετήσει και τις επενδυτικές στρατηγικές του Buffett, όπως η μακροπρόθεσμη προοπτική.

Μία άλλη στρατηγική είναι η τοποθέτηση σε μετοχές εταιρειών των οποίων το επιχειρηματικό μοντέλο είναι ξεκάθαρο και κατανοητό. Ως μέτοχος, θα πρέπει κάποιος να κατανοεί πώς κερδίζει η εταιρεία τα χρήματά της, ποια είναι τα διαρκή ανταγωνιστικά της πλεονεκτήματα και ποιες οι πιθανές απειλές για αυτά τα πλεονεκτήματα.

Σύμφωνα με τον Buffett η προσωρινά χαμηλή τιμή μιας μετοχής την καθιστά ελκυστική. Ωστόσο, αυτό δεν σημαίνει ότι πρέπει να αγοράσει κάποιος φτηνές μετοχές. “Αναζητήστε την αξία. Μπορείτε να βρείτε αξία σε καλές εταιρείες, σε αποδοτικές τιμές”, έχει επισημάνει κατά το παρελθόν.

Διαβάστε ακόμη:

Warren Buffett: Δωρεές σε φιλανθρωπικές οργανώσεις ύψους 758 εκατ. δολαρίων

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Η συνεργασία Ελλάδας και Μονακό, παράδειγμα για τη διατήρηση της θαλάσσιας βιοποικιλότητας της Μεσογείου

- Ξαναχτυπά η Τουρκία με την «Γαλάζια Πατρίδα»: Χάρτης κόβει στη μέση το Αιγαίο και διακόπτει τη νοητή θαλάσσια σύνδεση Κρήτης – Κύπρου

- Γιώργος Στάσσης: Ακόμη 3 χρόνια θα κρατάει γερά το τιμόνι της ΔΕΗ

- Intralot: Επεκτείνει το συμβόλαιο της με τη Λοταρία του New Hampshire μέχρι το 2033