ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η UniCredit έχει προθεσμία μέχρι τον Μάρτιο για να αξιολογήσει τη βελτίωση της προσφοράς εξαγοράς της για την Banco BPM δήλωσε ο CEO Andrea Orcel σε τηλεφωνική κλήση επενδυτών την Τετάρτη, σύμφωνα με το Reuters.

H Banco BPM απέρριψε την προσφορά της UniCredit για όλες τις μετοχές λέγοντας ότι το πριμ 0,5% που εμπεριέχεται στη χρηματιστηριακή αναλογία είναι ασυνήθιστο και δεν αντικατοπτρίζει τα οφέλη από μια συγχώνευση, ούτε την εξαγορά του διαχειριστή περιουσιακών στοιχείων Anima Holding, που πραγματοποιεί η BPM.

Η Βanco BPM έχει καταγγείλει ότι η κίνηση της UniCredit παρεμποδίζει την προσφορά της Anima, διότι την εμποδίζει να αυξήσει το τίμημα χωρίς να ζητήσει προηγούμενη έγκριση των μετόχων, δεδομένων των κανόνων για τις εξαγορές στην Ιταλία.

O Orcel αναγνώρισε ότι η τιμή της προσφοράς των 10 δισ. ευρώ της BPM είναι κοντά στην τιμή της αγοράς, προσθέτοντας ότι άλλοι υποψήφιοι προσέθεσαν αργότερα ένα στοιχείο μετρητών και αναμένεται να καταθέσει επίσημα το έγγραφο της προσφοράς της BPM στη ρυθμιστική αρχή της αγοράς Consob έως τα μέσα Δεκεμβρίου.

Προς το παρόν η προσφορά είναι μη δεσμευτική. Μόλις πάει στην Consob, θα οριστεί η ελάχιστη τιμή, ενώ για οποιαδήποτε αύξηση υπάρχει χρόνος μέχρι τον Μάρτιο, δήλωσε ο Orcel στους επενδυτές.

Η UniCredit έχει συγκαλέσει συνέλευση των μετόχων της στις 10 Απριλίου για να εγκρίνει την έκδοση των μετοχών που χρειάζεται για να πληρώσει την προσφορά της Banco BPM.

Ο Orcel, ο οποίος έχει θέσει πολύ αυστηρά κριτήρια για κάθε συμφωνία συγχώνευσης και εξαγοράς, έχει δηλώσει συγκεκριμένα ότι θέλει να διατηρήσει την «τροχιά» του μερίσματος ανά μετοχή σε γενικές γραμμές αμετάβλητη παρά την έκδοση νέων μετοχών για τη χρηματοδότηση μιας συμφωνίας.

Έχοντας προβεί σε αναδιάρθρωση υπό τον προκάτοχό του και μεγιστοποιώντας τη δημιουργία κεφαλαίων υπό τον Orcel από το 2021, καθώς τα υψηλότερα επιτόκια οδήγησαν τα κέρδη σε επίπεδα ρεκόρ, η UniCredit διαθέτει 6,5 δισ. ευρώ μετρητά που υπερβαίνουν τα ελάχιστα όρια κεφαλαίου που έχει θέσει η ίδια και μπορεί να τα χρησιμοποιήσει για να χρηματοδοτήσει τη στρατηγική της για εξαγορές και συγχωνεύσεις και να ανταμείψει τους μετόχους.

Η προσφορά της UniCredit συνεπάγεται έκπτωση 10% επί της τιμής κλεισίματος της Banco BPM την Τετάρτη, που ισοδυναμεί με 1 δισ. ευρώ σε αξία.

Διαβάστε επίσης

Μελόνι: Απειλεί να μπλοκάρει την εξαγορά της Banco BPM από τη UniCredit

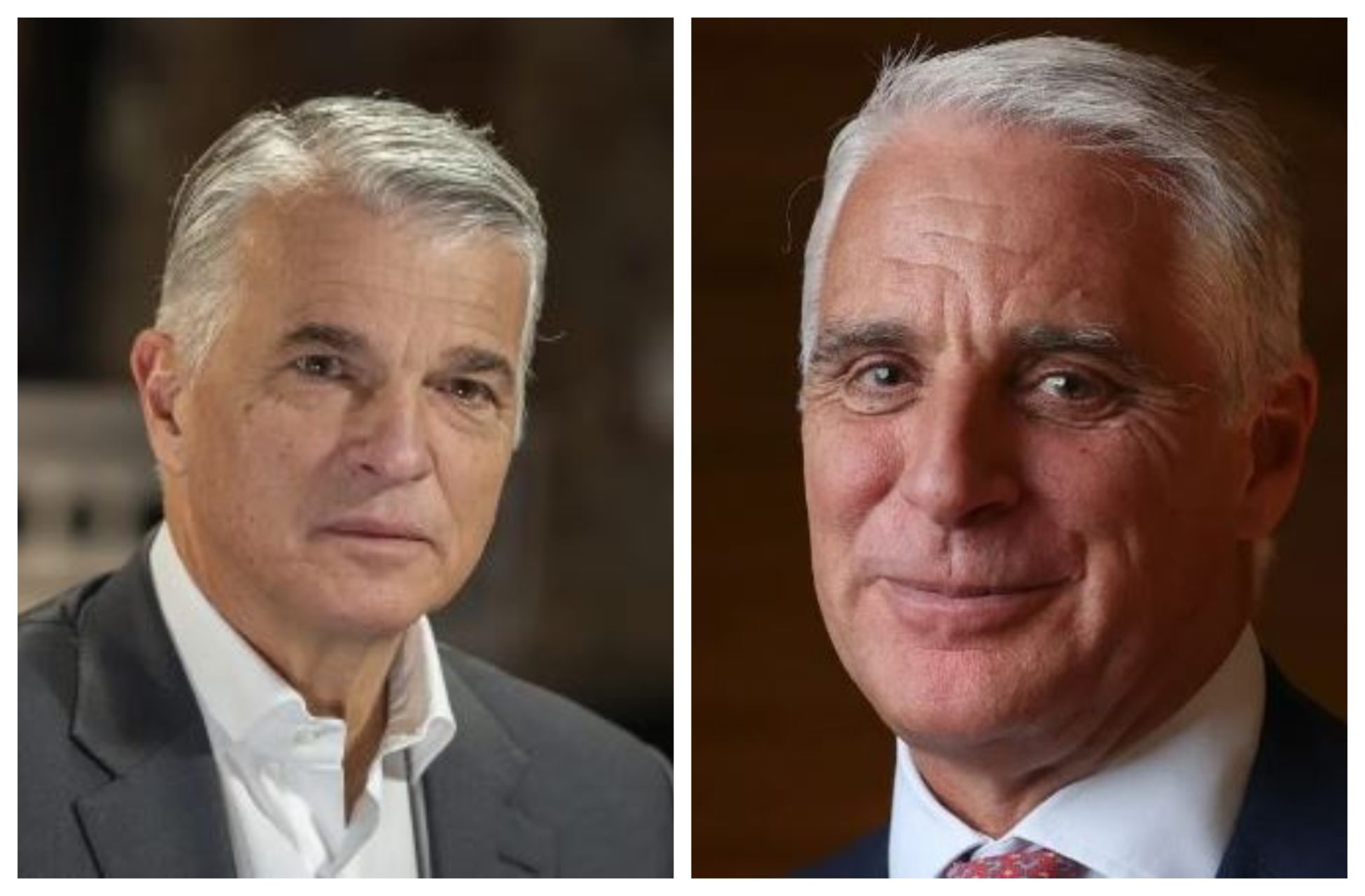

Andrea Orcel (Unicredit): Από αρπαχτικό, «πρέσβης» της τραπεζικής ενοποίησης

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Μεγάλη Παρασκευή τα αποκαλυπτήρια της S&P – Ελπίδες & αγωνία για την αναβάθμιση στη σκιά του Τραμπ

- Helleniq Energy: Επόμενη χώρα ανάπτυξης στις ΑΠΕ η Βουλγαρία- Επενδύσεις 4 δισ. στην πενταετία

- Τι συζητούν στο ΜΜ για εκλογικό νόμο, οι hot μετοχές του Κόκκαλη, οι ψίθυροι για Holterman-Τζίγγερ-Alpha Bank, o νέος παίκτης στις τράπεζες, πόσο πούλησε το σπίτι της η Σοφία (τέως Κούστα) και ένα quiz με εφοπλιστικούς τσακωμούς

- Άμεση ανάλυση: Τι συμβαίνει με τις μετοχές των ΕΛΠΕ, ΟΠΑΠ, ΟΤΕ, Αpple, JPMorgan, χρυσό και πετρέλαιο