ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Το πρώτο βήμα που θα οδηγήσει βαθμιαία στη διαμόρφωση του νέου και πολλά υποσχόμενου επιχειρηματικού σχήματος της Ευρώπη Holdings, ώς σημαίνουσας θυγατρικής της Ιntracom του Σωκράτη Κόκκαλη, είναι πλέον γεγονός.

Απαρχή των πυκνών εξελίξεων που σηματοδοτούνται από εδώ και πέρα, συνιστά η ιδιωτική τοποθέτηση στην Κλουκίνας -Λάππας (Κ.Λ.Μ) συνδυαστικά και με την αύξηση κεφαλαίου στην Ιntracom Properties, συνολικού ύψους 25 εκατ. ευρώ.

Η διπλή αυτή κίνηση, αποτελεί το πρόπλασμα για τη συγχώνευση με την πλειοψηφικά ελεγχόμενη Κλουκίνας-Λάππας και της εν συνεχεία προσθήκης της «κλειδωμένης» εξαγοράς της Ευρώπη Ασφαλιστική.

Προκειμένου στο «τέλος της ημέρας» και έπειτα από μια αναπτυξιακού προσανατολισμού, νέα αύξηση κεφαλαίου, να προκύψει η «νεόδμητη» εταιρεία συμμετοχών. Με χρηματιστηριακή παρουσία ώς διάδοχο σχήμα της Κ.Λ.Μ, αλλά και με τη φιλοδοξία να πετύχει καλύτερες αποτιμήσεις. Καθώς η προσθήκη των ασφαλιστικών δραστηριοτήτων έρχεται να αποσβέσει τα όποια ζητήματα γεννά στην αγορά, ο διαπραγματευόμενος με «βαθύ» discount κλάδος της αξιοποίησης ακινήτων.

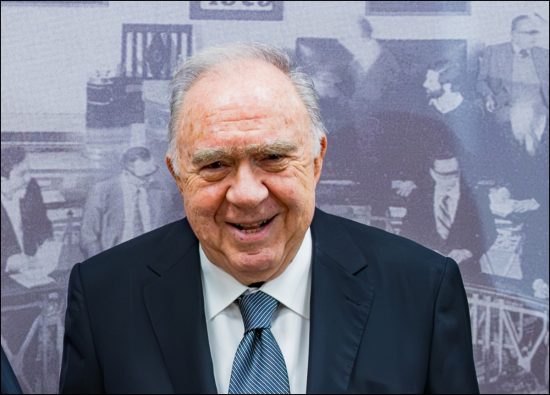

Τόσο στην ιδιωτική τοποθέτηση, όσο και στην ΑΜΚ της Ιntracom Properties, μετέχουν ηχηρά ονόματα εφοπλιστών και επιχειρηματιών, όπως επίσης και funds. Δείγμα της εμπιστοσύνης στο νέο επιχειρηματικό story, που φέρει φαρδιά πλατιά την υπογραφή του αειθαλούς και πάντα ικανού για εκπλήξεις, Σωκράτη Κόκκαλη.

Σε πρώτη φάση η μητρική Intracom εκχωρεί το 27,6% (11.106.255 μετοχές) που κατέχει στην Κ.Λ.Μ στην τιμή του 1 ευρώ τη μία. Σύμφωνα με πληροφορίες το μεγαλύτερο κομμάτι των μετοχών απορροφήθηκε από τον εφοπλιστή Γιώργο Μουνδρέα. Επενδυτικού συμπαραστάτη του Κόκκαλη και στην περίπτωση της Ιντραλότ.

Λαμβανομένου υπόψη ότι στην Κ.Λ.Μ η Intracom Properties κατέχει το 60,12% ( ενώ το υπόλοιπο 12,28% είναι στην ελεύθερη διασπορά) ο Γιώργος Μουνδρέας θα έχει στην εταιρεία κάτι λιγότερο από το 10%.

Οι πληροφορίες αναφέρουν ότι στην ιδιωτική τοποθέτηση είχε παρουσία το οικογενειακό χαρτοφυλάκιο μεγάλου Πειραιώτη εφοπλιστή (με πολύπλευρες άλλες δραστηριότητες), το fund Orasis του Τζώρτζ Έλλιοτ και ορισμένοι άλλοι Έλληνες επιχειρηματίες. Τα ποσοστά όλων στην Κ.Λ.Μ είναι κάτω του 5%.

Τα κεφάλαια για την Intracom Properties

Τα έσοδα από την ιδιωτική τοποθέτηση η Intracom θα τα χρησιμοποιήσει για τη συμμετοχή της στην… παράπλευρη ΑΜΚ της εξ ολοκλήρου θυγατρικής της, Intracom Properties. H οποία γίνεται με μερική παραίτηση δικαιωμάτων. Στην εν λόγω ΑΜΚ οι ιδιώτες επενδυτές θα εισφέρουν περί τα 14 εκατ. ευρώ και θα φτάσουν να έχουν στην εταιρεία το 18,5%.

Οι πληροφορίες αναφέρουν ότι στην ΑΜΚ θα έχουν συμμετοχή οι επενδυτές που έλαβαν μέρος στην ιδιωτική τοποθέτηση για την Κ.Λ.Μ, με την προσθήκη και νέων. Ανάμεσα στους οποίους συγκαταλέγονται το family office του Βασίλη Κάτσου και ορισμένων άλλων επιχειρηματιών, όπως επίσης και εισηγμένη εταιρεία, με κεφαλαιοποίηση άνω των 700 εκατ. ευρώ.

Με την ιδιωτική τοποθέτηση και την ΑΜΚ, επιτυγχάνεται πέραν των άλλων και η απαιτούμενη μετοχική διασπορά του 25%, έτσι ώστε να τρέξουν χωρίς πρόβλημα οι διαδικασίες συγχώνευσης Κ.Λ.Μ και Intracom Properties.

Μετά από τις απαιτούμενες εγκρίσεις από την Τράπεζα της Ελλάδος, θα ακολουθήσει η εξαγορά του 65% της Ευρώπη Ασφαλιστική έναντι 30 εκατ. ευρώ.

Με αντάλλαγμα μετοχές στο νέο σχήμα

Ο μοναδικός μέτοχος και διοικητικός ηγέτης της ασφαλιστικής εταιρείας Νίκος Μακρόπουλος έχει συμφωνήσει στο πλαίσιο του deal να παραχωρήσει σε δεύτερη φάση το 35% της Ευρώπη, το οποίο τιμολογείται σε 16,55 εκατ. ευρώ. Λαμβάνοντας όμως ως αντάλλαγμα μετοχές, που όπως έχει ανακοινωθεί θα αντιστοιχούν στο 10,3% της Ευρώπη Holdings. Αυτό, μετά από την υλοποίηση αύξησης κεφαλαίου, που η αγορά την εκτιμά στα επίπεδα των 55 εκατ. ευρώ, περιλαμβανομένης και της αξίας του μετοχικού ανταλλάγματος. Γεγονός που σημαίνει ότι οι υπόλοιποι μέτοχοι του σχήματος θα κληθούν να εισφέρουν περί τα 38,5 εκατ. ευρώ.

Από τη στιγμή κατά την οποία το 10,3% της συμμετοχής Μακρόπουλου μεταφράζεται σε 16,55 εκατ. ευρώ, τότε ολόκληρη (κατά 100%) η νέα θυγατρική της Intracom, η Ευρώπη Holdings, θα εκκινεί με υπολογιζόμενη αξία 160,7 εκατ. ευρώ.

Όπως αυτή προκύπτει με άξονα την τιμολόγηση της ΑΜΚ. Διότι χρηματιστηριακά, μπορεί να έχει μεγαλύτερη αποτίμηση από αυτή της διάθεσης των μετοχών.

Το όλο αυτό πλέγμα των εξελίξεων αναμφίβολα είναι πιο αποδοτικό, καθώς η προσθήκη της Ευρώπη Ασφαλιστική, διαφοροποιεί επί το θετικότερο τα δεδομένα της θυγατρικής. Διότι αν εκείνη είχε μόνο παρουσία στον τομέα της ακίνητης περιουσίας, τότε η χρηματιστηριακή της αποτίμηση θα ήταν, δεδομένων των συνθηκών, αισθητά χαμηλότερα από τα 118 ευρώ της αξίας των ακινήτων που διαθέτει…

Τα πλεονεκτήματα της νέας εταιρείας

Το ενδεχόμενο αυτό αποφεύγεται, με την Ευρώπη Ασφαλιστική να λειτουργεί ως αποτελεσματική αντίρροπη δύναμη. Ενώ το εξ αντικειμένου αναμενόμενο, πολύ περιορισμένο discount, θα πρέπει μάλλον να αναζητηθεί στην «αρχιτεκτονική» της ΑΜΚ της Ευρώπη Holdings.

Η δομούμενη νέα θυγατρική, όπως επίσης αναλογικά της συμμετοχής της και η μητρική Intracom, θα έχουν φυσικά τα έσοδα από τα μισθωμένα ακίνητα (περί τα 7,5 εκατ. ευρώ ετησίως), αλλά και τα κέρδη από παραγωγικές δραστηριότητες, που θα προκύψουν από την Ευρώπη Ασφαλιστική.

Η εξέλιξη αυτή μετράει ιδιαίτερα για την Intracom, καθώς αποκτά αξιόλογες ταμειακές ροές και ως εκ τούτου θα έχει την άνεση να διακρατεί τις επενδυτικές της θέσεις , για τις οποίες πιστεύει στις μακροπρόθεσμες προοπτικές τους. Χωρίς να βιάζεται να τις ρευστοποιήσει, προκειμένου να «κατοχυρώνει» αποδόσεις.

Ειδικά σε ότι αφορά την Ευρώπη Holdings , εκτιμάται ότι σε ορίζοντα διετίας θα μπορεί να φτάσει σε κέρδη της τάξεως των 30 εκατ. ευρώ. Με βασικό μοχλό την ανάπτυξη της ασφαλιστικής, κυρίως στον τομέα της ασφάλισης ακίνητης περιουσίας των επιχειρήσεων, αλλά και την έκδοση εγγυητικών για έργα στον ευρύτερο τομέα της ενέργειας, τις κατασκευές και σε άλλες δραστηριότητες. Άλλωστε η Ευρώπη είναι η μία από τις δύο ασφαλιστικές, που έχει την άδεια από την τράπεζα της Ελλάδος για παροχή εγγυητικών.

Ως εταιρεία boutique για τον κλάδο της η Ευρώπη Ασφαλιστική, διαθέτει ήδη υψηλό δείκτη φερεγγυότητας (201%) ενώ τα ίδια κεφάλαιά της που τώρα είναι στα 11,9 εκατ. ευρώ, θα ανέβουν σε πρώτη φάση στα 70 εκατ. ευρώ. Μέσα από την παροχέτευση κεφαλαίων από την ΑΜΚ της Ευρώπη Holdings και ενός τμήματος της εισφερόμενης αξίας των ακινήτων. Στοχεύοντας σε βάθος χρόνου, η κεφαλαιακή βάση της ασφαλιστικής, με περαιτέρω προικοδότηση από τα ακίνητα να ανέλθει στα 150 εκατ. ευρώ.

Ενώ, οι κινήσεις ανάπτυξης της ασφαλιστικής είναι εύλογο να ενισχύσουν και την καθαρή κερδοφορία της, που πέρσι άγγιξε τα 4 εκατ. ευρώ, έχοντας σε υψηλό βαθμό ( 92,5%) τα αντασφάλιστρα.

Διαβάστε επίσης:

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Σε λαϊκό προσκύνημα από την Τετάρτη η σορός του πάπα Φραγκίσκου – Το Σάββατο πιθανότατα η κηδεία του

- ΗΠΑ: Δασμοί ως και 3.521% σε φωτοβολταϊκά πλαίσια που παράγονται στη νοτιοανατολική Ασία

- «Έμφραγμα» προκάλεσαν στο Blue Star Mykonos 220 επιβάτες από την Ικαρία που πήγαιναν Πειραιά, αλλά έκοψαν εισιτήρια για Σύρο

- Καιρός: Σκόνη, βροχές και 25 βαθμούς Κελσίου