ΣΧΕΤΙΚΑ ΑΡΘΡΑ

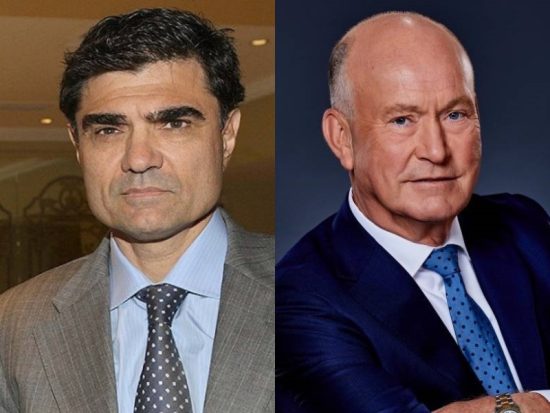

Σε συζητήσεις με τον Όμιλο της Motor Oil βρίσκεται και επίσημα η Ελλάκτωρ για την πώληση της θυγατρικής της στα έργα περιβάλλοντος και διαχείρισης απορριμμάτων, που είναι η ΗΛΕΚΤΩΡ, όπως ανακοινώθηκε χθες.

Με αυτή την κίνηση ο Όμιλος Βαρδινογιάννη ισχυροποιεί τη θέση του στον τομέα του περιβάλλοντος και της διαχείρισης απορριμμάτων, στον οποίο διεκδικεί ήδη δημόσια έργα και ΣΔΙΤ αξίας άνω 760 των εκατ. ευρώ στην Αττική.

Από την άλλη πλευρά ο Όμιλος Ελλάκτωρ ολοκληρώνει ένα μπαράζ αποεπενδύσεων και με ταμείο τουλάχιστον 800 εκατ. ευρώ ύστερα από την επιστροφή κεφαλαίου των 174 εκατ. ευρώ αναζητά τη νέα επενδυτική του ταυτότητα καθώς μετατρέπεται σε μία εταιρεία συμμετοχών.

Όσον αφορά το επικείμενο deal με τη Motor Oil, το τίμημα που προτείνεται για την ΗΛΕΚΤΩΡ ανέρχεται στα 114 εκατ. ευρώ, όπως ανακοινώθηκε χθες, και αφορά στο 94,4% των μετοχών της θυγατρικής, ενώ για το υπόλοιπο ποσοστό που ανήκει στον Λεωνίδα Μπόμπολα πολύ καλά ενημερωμένες πηγές αναφέρουν ότι υπάρχουν επαφές μεταξύ της Μotor Oil και του μετόχου για την εξαγορά του συνόλου της θυγατρικής.

Αξίζει να σημειωθεί ότι με την επιστροφή κεφαλαίου η οποία θα ψηφιστεί από τη ΓΣ του ομίλου ΕΛΑΚΤΩΡ στις 31 Μαΐου, η Motor Oil, που κατέχει το 30% του μετοχικού της κεφαλαίου, αναμένεται να λάβει 52,2 εκατ. ευρώ, επομένως από τα δικά της κεφάλαια θα χρειαστεί να χρησιμοποιήσει μόνο 61,8 εκατ. ευρώ για την απόκτηση της ΗΛΕΚΤΩΡ, αν η πρόταση γίνει δεκτή όπως είναι.

Πηγές της αγοράς αναφέρουν στο mononews ότι αυτός ήταν ένας εκ των λόγων που το κυοφορούμενο deal «κυκλοφορούσε» για πολλούς μήνες και δεν επιβεβαιωνόταν.

Τα επόμενα βήματα για να επισημοποιηθεί το deal είναι να αξιολογηθεί η εταιρεία από την AXIA VENTURES GROUP, ώστε το τίμημα να θεωρηθεί εύλογο.

Στη συνέχεια θα γίνει εισήγηση στο διοικητικό συμβούλιο της Ελλάκτωρ και το θέμα θα πρέπει να περάσει από Γενική Συνέλευση, ενώ για να ολοκληρωθεί η συναλλαγή θα πρέπει να δοθεί το πράσινο φως από την Επιτροπή Ανταγωνισμού.

Υπενθυμίζεται ότι ο Όμιλος Βαρδινογιάννη βρήκε μέσω της συμμετοχής του στην Ελλάκτωρ την ευκαιρία να αποκτήσει πρόσβαση στους τομείς της Ενέργειας (μέσω της εξαγοράς της ANEMOS RES) και πλέον στα περιβαλλοντικά έργα και τη διαχείριση.

Εμφανίστηκε πρώτη φορά τον Μάιο του 2022 όταν εξαγόρασε περίπου του 30% των μετοχών της εισηγμένης, ενώ στην πορεία εξαγόρασε τον κλάδο των ΑΠΕ έναντι 795 εκατ. ευρώ.

Επιπλέον, στην αρχική συμφωνία η ολλανδική Reggeborgh, που είναι ο βασικός μέτοχος της Ελλάκτωρ με 45,1% είχε το δικαίωμα αγοράς του 50% των μετοχών της Motor Oil, δηλαδή του 15%, έναντι 1,75 €, αλλά οι όροι άλλαξαν τον Απρίλιο του 2023 και διαμορφώνεται στο 7,5%. Με αποτέλεσμα ο επικεφαλής του ολλανδικού Family Office να μπορεί να αυξήσει τη θέση του στο 52,6% έως τις 6 Μαΐου του 2025.

Η νέα ταυτότητα της Ελλάκτωρ και το ταμείο των 800 εκατ. ευρώ

Με την παραπάνω κίνηση η Ελλάκτωρ έχοντας αποχωριστεί τους τομείς της Ενέργειας και του Περιβάλλοντος, αλλά και της ιστορικής Κατασκευής (σ.σ. πούλησε την ΑΚΤΩΡ στον Όμιλο Intrakat το 2023), διαθέτει πλέον στο ταμείο της 800 εκατ. ευρώ και είναι σχεδόν σίγουρο ότι θα προχωρήσει σε νέες επενδύσεις, ενώ ύστερα από 13 και ένα έντονο proxy war που διήρκησε ενάμιση χρόνο θα ανταμοίψει τους μετόχους της με τη μορφή της επιστροφής κεφαλαίου ύψους 174 εκατ. ευρώ με το ποσό που αναλογεί στο ευρύτερο επενδυτικό κοινό να ανέρχεται 26,4 εκατ. ευρώ.

Οι επόμενες κινήσεις του Ολλανδού βασικού μετόχου, Henry Holterman, αναμένονται με μεγάλο ενδιαφέρον καθώς στο παρελθόν έχει δείξει ιδιαίτερο ενδιαφέρον για το Real Estate, τις τηλεπικοινωνίες (σ.σ. στο παρελθόν είχε εκδηλώσει ενδιαφέρον για την εξαγορά της Forthnet, που ανήκει πλέον στη Nova και είναι προς πώληση από τη United Group, παρουσιάζοντας μία τραπεζική επιταγή ύψους 60 εκατ. Ευρώ), ενώ διατηρεί θέση μελαλύτερη του 5% στην Alpha Bank.

‘Οσον αφορά τις εναπομείνασες δραστηριότητες της Ελλάκτωρ, αυτές είναι η ανάπτυξη ακινήτων και οι οδικές παραχωρήσεις. Στα ακίνητα πραγματοποιείται το delist από το Χ.Α. της REDS η οποία αναμένεται να προχωρήσει με τις επενδύσεις στις Γούρνες Ηρακλείου, το κτήμα Καμπά και την Μαρίνα Αλίμου συνολικής αξίας 400 εκατ. ευρώ. Σχετικά με τις παραχωρήσεις, ο Όμιλος έχει την ΑΚΤΩΡ Παραχωρήσεις, η οποία διατηρεί συμμετοχές σχεδόν σε όλες τις οδικές παραχωρήσεις (δηλαδή την Ολυμπία Οδό, τη Γέφυρα Ρίου-Αντιρρίου, τον Αυτοκινητόδρομο Αιγαίο, του ΜΟΡΕΑ ενώ έως το φθινόπωρο διαχειρίζεται την Αττική Οδό) και αναμένεται να συνεισφέρουν 1 δισ. ευρώ μέσω των μερισμάτων.

Διαβάστε επίσης:

Motor Oil: Προσφορά 114,7 εκατ. ευρώ για την απόκτηση της Ηλέκτωρ

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Πράτο: Δολοφονίες, μαφία, εμπρησμοί – H σκοτεινή πλευρά της μόδας στην καρδιά της Ευρώπης

- Σωτήρης Φέλιος: Η Ιταλίδα της Όπερας από τη Συλλογή Σοφρά

- Πώς βλέπει το Μαξίμου το ενδεχόμενο κόμμα Καρυστιανού» – Πώς αλλάζει το πολιτικό σκηνικό

- EFA Group: Οι εξαγορές, οι συνεργασίες με Metlen και Ναυπηγεία Σκαραμαγκά και οι νέοι επενδυτές