ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Ήλθε η ώρα του εισαγγελέα για τον Μπενίση της ΕΥΔΑΠ, το crash test του Buy back σε ΜΥΤΙΛ και ΔΕΗ, ο Έλληνας που αναλαμβάνει την NOVARTIS και τι συμβαίνει με την MOTOR OIL

Η Allwyn Entertainment, όπως μετονομάστηκε η SAZKA Entertainment, AG, συμφερόντων Karel Komárek (KKCG Investment Group) ανακοίνωσε σήμερα ένα ακόμη σημαντικό βήμα στην εξέλιξή της ως παγκόσμια πλατφόρμα διασκέδασης με επίκεντρο τις λοταρίες, το οποίο περιλαμβάνει την εισαγωγή της στο Χρηματιστήριο της Νέας Υόρκης (NYSE) σε συνεργασία με την εισηγμένη στο NYSE (CRHC).

Ως αποτέλεσμα της συμφωνίας, η αναμενόμενη συνολική εταιρική αξία της Allwyn θα ανέλθει σε περίπου 9.3 δισεκατομμύρια δολάρια. Στο χαρτοφυλάκιο της Allwyn Entertainment (μετονομάστηκε από SAZKA τον περασμένο Δεκέμβριο), περιλαμβάνονται συμμετοχές και τοποθετήσεις, μεταξύ άλλων, στην Ελλάδα (ΟΠΑΠ), Τσεχία (SAZKA), στην Αυστρία (Casinos Austria, Austrian Lotteries) στην Ιταλία (LOTTOITALIA), στην Κύπρο και αλλού και αναμένεται πως το 2022 θα πραγματοποιήσει προσαρμοσμένα EBITDA ύψους περίπου 710 εκατ. ευρώ και 1,5 δισ. ευρώ καθαρά έσοδα από τυχερά παιχνίδια.

Σύμφωνα με την ανακοίνωση του Ομίλου και υπό την αίρεση συγκεκριμένων περιορισμών, χαρακτηριστικό της συναλλαγής είναι ότι προσφέρεται στους μετόχους της CRHC η ευκαιρία να θεμελιώσουν μερίδια ιδιοκτησίας με μέγιστη εταιρική αξία (Enterprise Value) περίπου 8,7 δισ. δολάρια. Πρόεδροι της CRHC από κοινού, είναι οι συνιδρυτές Gary D. Cohn και Clifton S. Robbins.

Ο Πρόεδρος του Διοικητικού Συμβουλίου της Allwyn και Ιδρυτής της KKCG Investment Group, μετόχου πλειοψηφίας της Allwyn, Karel Komárek, δήλωσε: «Η εισαγωγή στο NYSE αποτελεί το επόμενο κεφάλαιο στην ιστορία της Allwyn και στο αποδεδειγμένα επιτυχημένο έργο της προς όφελος των πελατών, της κοινωνίας, των Κρατικών Αρχών και των επενδυτών. Εκτιμούμε ότι οι επιχειρησιακές μας δραστηριότητες θα προσφέρουν ελκυστική ανάπτυξη των εσόδων, των κερδών και των ταμειακών ροών, δημιουργώντας ελκυστική μακροπρόθεσμη αξία για τους επενδυτές. Η εισαγωγή της Allwyn στο NYSE, της δίνει την δυνατότητα να αναπτυχθεί σε περισσότερες αγορές, ενισχύοντας παράλληλα την πρόσβαση της σε κεφάλαια για την περαιτέρω εκμετάλλευση αναπτυξιακών ευκαιριών. Η KKCG γνωρίζει εδώ και χρόνια ότι η Allwyn είναι μια καταπληκτική επιχειρηματική δραστηριότητα και είμαι πολύ περήφανος που επενδυτές παγκόσμιου βεληνεκούς θα έχουν την ευκαιρία να συμμετάσχουν στην περαιτέρω ανάπτυξή της».

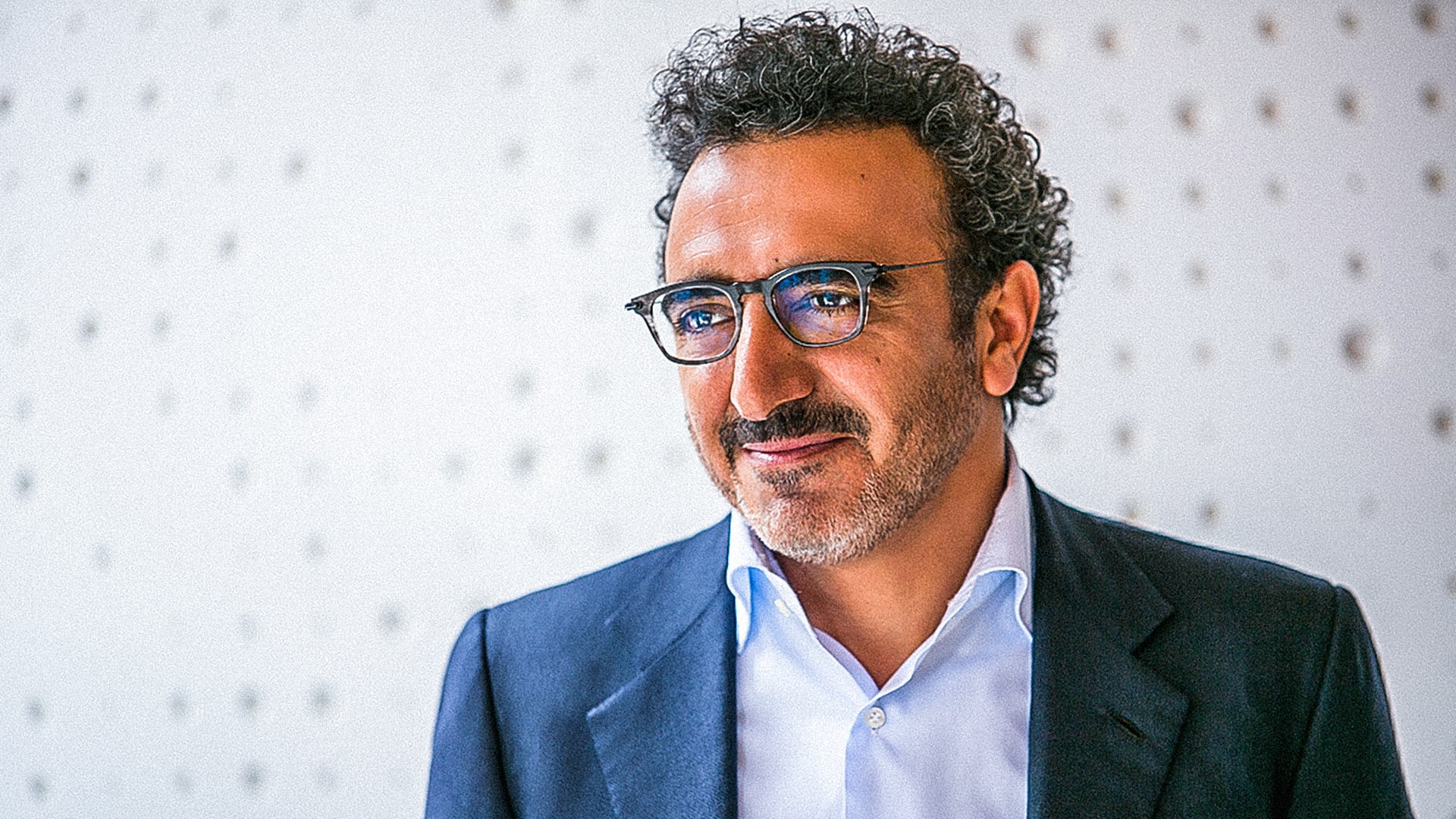

Ο Διευθύνων Σύμβουλος της Allwyn, Robert Chvatal, δήλωσε: «Είναι η κατάλληλη στιγμή για την Allwyn να κάνει αυτό το συναρπαστικό βήμα. Οι Αρχές στην Ευρώπη και την Β. Αμερική θα πρέπει να έχουν μεγαλύτερες απαιτήσεις από τις λοταρίες, αναφορικά με τις καινοτομίες που προσφέρουν. Σε μία περίοδο που οι καταναλωτές επιζητούν την επιλογή της διαδικτυακής διασκέδασης, η Allwyn χτίζει πιο ισχυρές, πιο προσωποποιημένες και πιο πολύτιμες σχέσεις με τους πελάτες της. Ως εταιρεία εισηγμένη στο NYSE, ανυπομονούμε να αξιοποιήσουμε την εμπειρία μας για την ανάπτυξη ψυχαγωγίας με βάση τις λοταρίες που είναι περισσότερο εστιασμένη σε κάθε αγορά και κάθε γεωγραφική περιοχή ξεχωριστά».

Ο παγκόσμιος κλάδος των λοταριών, αξίας 300 δισεκατομμυρίων δολαρίων, αποτελεί τη μεγαλύτερη συνιστώσα της παγκόσμιας αγοράς τυχερών παιχνιδιών σε όρους πωλήσεων και τζίρου, με τα δημογραφικά στοιχεία πελατών και την δυναμική της αγοράς να χαρακτηρίζονται από υψηλή συμμετοχή σε παγκόσμιο επίπεδο, ανθεκτικότητα στην κυκλικότητα των αγορών και αναμενόμενη επιτάχυνση της ανάπτυξης από την ψηφιοποίηση και την τάση αύξησης των διαδικτυακών πωλήσεων.

Τα υψηλότερα πρότυπα Υπεύθυνου Παιχνιδιού αποτελούν δέσμευση όλων των παρόχων λοταριών που λειτουργεί η Allwyn και έχουν λάβει πιστοποιήσεις για το Υπεύθυνο Παιχνίδι από την EuropeanLotteries, διαθέτοντας παράλληλα το υψηλότερο επίπεδο πιστοποίησης Υπεύθυνου Παιχνιδιού (Επίπεδο 4) από τον Παγκόμσιο Οργανισμό Λοταριών (WorldLotteryAssociation).

Η στρατηγική

Η Allwyn, στον έλεγχο της οποίας είναι εταιρείες τυχερών παιχνιδιών όπως ο ΟΠΑΠ και η SAZKA, αναμένει ότι η εισαγωγή της στο NYSE θα υποστηρίξει την στρατηγική της για ανάπτυξη σε παγκόσμιο επίπεδο, μέσω:

– Της δυνατότητας που παρέχει στην Εταιρεία να αποκτήσει μεγαλύτερη πρόσβαση στις κεφαλαιαγορές, για να ενισχύσει τον ισχυρό ισολογισμό της και την δημιουργία ταμειακών ροών, επιτρέποντάς της να επιταχύνει την επιτυχημένη στρατηγική οργανικής και μη-οργανικής ανάπτυξης.

– Της ενίσχυσης και επέκτασης του παγκόσμιου brand της, συμπεριλαμβανομένων των άκρως ελκυστικών αγορών των Ηνωμένων Πολιτειών.

– Της περαιτέρω ενίσχυσης της φήμης της σε θέματα διαφάνειας ως μακροχρόνιου εκδότη δημόσια διαπραγματεύσιμων ομολόγων, έχοντας την επιπλέον διάκριση να είναι εισηγμένη στο κορυφαίο χρηματιστήριο του κόσμου ως εταιρεία που ελέγχεται από το SEC.

Οι τάσεις στις αγορές λοταριών, διαδικτυακών τυχερών παιχνιδιών και αθλητικού στοιχηματισμού των ανεπτυγμένων χωρών υποδεικνύουν τη δυνατότητα σημαντικής πρόσθετης διαδικτυακής διείσδυσης σε αγορές όπου δραστηριοποιείται η Allwyn, καθώς και σε αυτές στις οποίες σκοπεύει να επεκταθεί. Σε αγορές όπου λειτουργούν διαδικτυακές λοταρίες, τόσο το συνολικό μέγεθος της αγοράς όσο και η επίγεια αγορά λοταριών, έχουν αναπτυχθεί σημαντικά.

Οι διαδικτυακοί πελάτες των εταιρειών της Allwyn έχουν υπερδιπλασιαστεί τα τελευταία δύο χρόνια, επιτρέποντας στην Εταιρεία να οικοδομήσει σχέσεις με τους πελάτες και να υλοποιήσει πρωτοβουλίες συνδυαστικών πωλήσεων (cross-selling). Οι πρωτοβουλίες αυτές, αναμένεται να δημιουργήσουν μεγαλύτερη αξία και να ωφεληθούν σημαντικά από την πιστότητα των πελατών και το κόστος προσέγγισης τους.

Η εταιρεία έχει επίσης εντοπίσει νέες ευκαιρίες στην Ευρώπη και στις ΗΠΑ, μέσω πιθανών εξαγορών και συμμετοχής σε διαγωνισμούς αδειών, σε αγορές με εκτιμώμενους τζίρους λοταριών ύψους περίπου 129 δισεκατομμύρια ευρώ για το 2022.

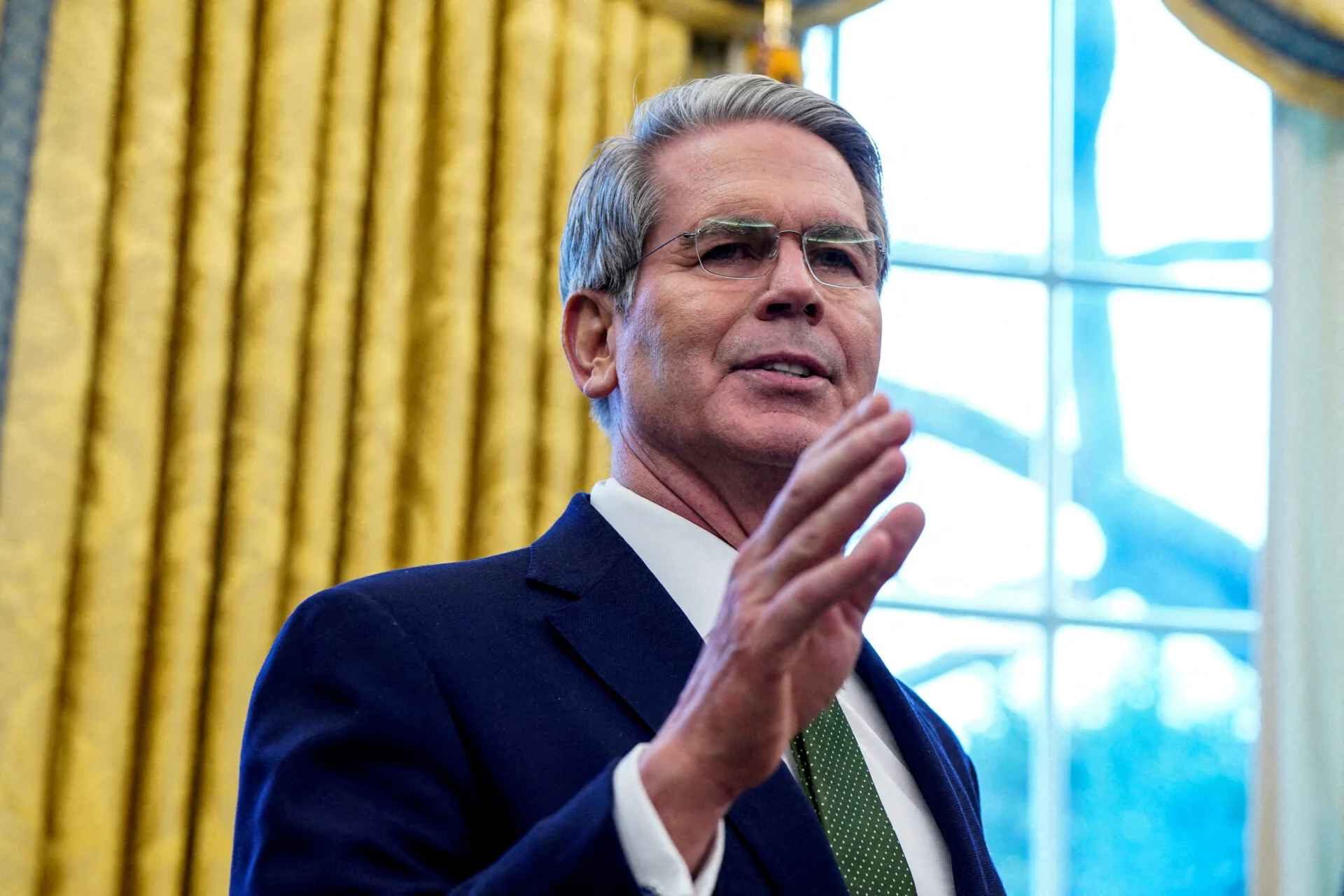

Σε κοινή δήλωσή τους, οι κ.κ. GaryD. Cohn και CliftonS. Robbins, συνιδρυτές και Πρόεδροι από κοινού της CohnRobbinsHoldingsCorp., τόνισαν: «Έχουμε συνεργαστεί με εκατοντάδες διοικητικές ομάδες και επενδύσαμε σε εκατοντάδες εταιρείες στην καριέρα μας, αλλά ιδρύσαμε την Cohn Robbins για να αναζητήσουμε μόνο μία. Πιστεύουμε ότι η Allwyn είναι η κατάλληλη εταιρεία, στον κατάλληλο κλάδο, την κατάλληλη στιγμή και με την κατάλληλη ηγετική ομάδα. Είμαστε ενθουσιασμένοι από τις ευκαιρίες ανάπτυξης που έχει μπροστά της η Εταιρεία και ανυπομονούμε να της παρέχουμε την υποστήριξή μας. Είμαστε επίσης πολύ χαρούμενοι που φέρνουμε αυτή τη συναλλαγή στους μετόχους της CohnRobbins με καινοτόμο τρόπο και σε ελκυστική αποτίμηση».

Επισκόπηση της Συναλλαγής

Οι υφιστάμενοι μέτοχοι της Allwyn αναμένεται να διατηρήσουν ποσοστό συμμετοχής περίπου 83% στη νέα Εταιρεία, ενώ κανένας νέος μέτοχος δεν θα κατέχει περισσότερο από 5%, μετά την ολοκλήρωση της συναλλαγής.

Η αναμενόμενη αξία της Allwyn (σε συνεπαγόμενο pro forma επίπεδο) εκτιμάται σε περίπου 9,3 δισ. δολάρια, αντιπροσωπεύοντας περίπου 11,5 φορές τα εκτιμώμενα προσαρμοσμένα κέρδη προ τόκων, φόρων και αποσβέσεων (EBITDA) για το 2022. Ωστόσο, λόγω της παροχής μπόνους που ανέρχεται σε έως 6,6 εκατ. μετοχές της CRHC, το οποίο θα είναι διαθέσιμο αποκλειστικά σε μετόχους της CRHC που δεν θα αποζημιωθούν για τις μετοχές τους, οι μέτοχοι αυτοί έχουν τη δυνατότητα να θεμελιώσουν δικαιώματα απόκτησης μετοχών που θα ανέρχονται, κατά μέγιστον, σε πολλαπλάσιο αποτίμησης που εκτιμάται σε 10,8 φορές τα προσαρμοσμένα EBITDA για το 2022 ή περίπου 8,7 δισ. δολάρια συνολικής εταιρικής αξίας.

Οι μπόνους μετοχές, για τις οποίες δεν θα ασκήσουν δικαιώματα οι μέτοχοι που θα αποζημιωθούν, θα διανεμηθούν στους μετόχους που δεν θα αποζημιωθούν σε αναλογική βάση, που είναι μεταβλητή, βάσει ενός εύρους σχέσεων ανταλλαγής για τις μετοχές που κατέχουν οι μη αποζημιωθέντες μέτοχοι, και κυμαίνεται μεταξύ 1,08 και 1,40 φορές, που τελικά θα καθοριστεί με βάση την εξάσκηση του δικαιώματος εξαγοράς. Υποθετικά, με τιμή της κοινής μετοχής της CRHC στα 10,00 δολάρια, στο κλείσιμο της συναλλαγής, οι μη αποζημιωθέντες μέτοχοι της CRHCθα λάβουνως αντάλλαγμα για κάθε μία κοινή μετοχή της CRHC που διακρατούν, μετοχές από την εταιρεία που θα προκύψει από το συνδυασμό, αξίας μεταξύ 10,80 δολαρίων (υποθέτωντας μη αποζημίωση των μετόχων της CRHC) και 14,00 δολαρίων (υποθέτωντας την εξάσκηση δικαιωμάτων εξαγοράς στη μέγιστη σχέση ανταλλαγής).

Η CRHC, εταιρεία εξαγορών ειδικού σκοπού (SPAC), κατέχει περίπου 828 εκατ. δολάρια σε μετρητά, σε καταπίστευμα. Ταυτόχρονα με την ολοκλήρωση της προτεινόμενης συναλλαγής, οι επενδυτές έχουν δεσμευτεί να αγοράσουν τίτλους της εταιρείας που θα προκύψει από το συνδυασμό, αξίας άνω των 350 εκατ. δολαρίων (επένδυση Private Investment in Public Equity – PIPE). Στην επένδυση PIPE συμμετέχει μια ομάδα διεθνών επενδυτών, στην οποία περιλαμβάνεται η εταιρεία-ανάδοχος της CRHC, που θα εισφέρει 50 εκατ. δολάρια.

Η προτεινόμενη συναλλαγή, η οποία έχει εγκριθεί ομόφωνα από τα Διοικητικά Συμβούλια της Allwyn και της CRHC, αναμένεται να ολοκληρωθεί εντός του δεύτερου τριμήνου του 2022, ενώ τελεί υπό την έγκριση των μετόχων της CRHC, ρυθμιστικών αρχών παιγνίων και άλλων συνήθων συνθηκών ολοκλήρωσης.

Με την ολοκλήρωση της συναλλαγής, ο κ. Robbins θα αποτελέσει μέλος του Διοικητικού Συμβουλίου της Allwyn και ο κ. Cohn θα αναλάβει ρόλο Ειδικού Συμβούλου του Προέδρου του Διοικητικού Συμβουλίου της Allwyn.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Chobani: Ο τούρκος που έγινε πλούσιος από το «ελληνικό» γιαούρτι επενδύει $1,2 δισ. στις ΗΠΑ

- JPMorgan: Βλέπει τον χρυσό στα 4.000 δολάρια

- Ευρωαγορές: Ανατροπή και κλείσιμο σε θετικό έδαφος με βοήθεια από τη Wall Street – Βουτιά για τη μετοχή της Novo Nordisk

- Metlen: Υιοθετεί το βρετανικό μοντέλο για τις ανακοινώσεις των τριμηνιαίων αποτελεσμάτων