ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Ο Σωκράτης Κόκκαλης δεν συνηθίζει να περιμένει μόνο τις κατάλληλες προϋποθέσεις. Πολλές φορές τις δημιουργεί ο ίδιος. Μ’ έναν τρόπο που εκείνος επινοεί.

Ήταν 13 Νοεμβρίου του 2020 όταν ο πολυσυζητημένος Έλληνας επιχειρηματίας, που ανήκει στο αμφίσημο ζώδιο των Διδύμων, αποφάσιζε να ξαναπάρει στα χέρια του την… τύχη της βαριά δανεισμένης Ιντραλότ. Αναλαμβάνοντας εκτός από τη θέση του Προέδρου που ήδη κατείχε και το ειδικών απαιτήσεων, μάχιμο πόστο του Διευθύνοντος Συμβούλου.

Εξοπλισμένος με όλη τη διοικητική δύναμη πυρός, ο 83χρόνος σήμερα Σωκράτης Κόκκαλης ανήγαγε σε ακραιφνώς προσωπικό του στοίχημα τη λύση του γόρδιου δεσμού των πιστωτών της Ιντραλότ. Ένα στοίχημα που μεταφραζόταν σε 750 εκατ. ευρώ. Όσα και οι απαιτήσεις των ομολογιούχων, που είχαν δημιουργήσει πνιγηρά δεδομένα για το μέλλον της διεθνοποιημένης εταιρείας. Με σημαίνουσα παρουσία στον ευρύτερο τομέα της παροχής ολοκληρωμένων λύσεων για τυχερά παιχνίδια.

Η «βελούδινη» συμφωνία που έγινε με του πιστωτές δικαίωσε τις επιλογές Κόκκαλη. Ενώ παράλληλα πυκνές ήταν και οι εξελίξεις που δρομολογήθηκαν προς τη κατεύθυνση της ανάταξης, τόσο στην Ιντρακόμ, όσο και στη θυγατρική της Ιντρακάτ. Τις οποίες επίσης εποπτεύει ο ίδιος Διοικητικά ώς Πρόεδρος.

Τα αποτελέσματα δείχνουν πως όσοι από τους επενδυτές αποφάσισαν πριν από 18 μήνες να… συμπορευτούν με τον Σωκράτη Κόκκαλη, μετράνε τώρα παχυλές υπεραξίες. Έχοντας μάλιστα μπροστά τους κι άλλες προκλήσεις, αφού το γενικότερο επιχειρηματικό σχέδιο της ‘’ολικής επαναφοράς’’ και των τριών εισηγμένων εταιρειών, συνεχίζεται σε πολλαπλά επίπεδα.

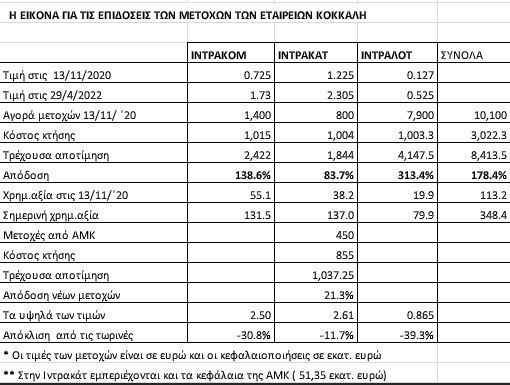

Πώς τα 3.022 ευρώ έγιναν 8.145 μέσα σε ενάμιση χρόνο

Η ψυχρή ‘’γλώσσα’’ των αριθμών λέει ότι αν κάποιος στις 13 Νοεμβρίου του 2020,τοποθετούσε για παράδειγμα 3.022,3 ευρώ (ισομερώς κατανεμημένα σε μετοχές και των τριών εταιρειών συμφερόντων Κόκκαλη) θα είχε τώρα ένα χαρτοφυλάκιο αξίας 8.413,5 ευρώ. Με την απόδοσή του να διαμορφώνεται στο 178,4%. Δηλαδή 4,4 φορές μεγαλύτερη από εκείνη του Γενικού Δείκτη, ο οποίος στο ίδιο διάστημα έχει ενισχυθεί κατά 40,7%…

Στις επί μέρους επιδόσεις εκείνη που κατέχει τα σκήπτρα είναι Ιντραλότ, καθώς η μετοχή της έχει κάνει άλμα 313,4% (από το 0,127 στο 0,525 ευρώ). Στα ράλι όμως κρύβονται ενίοτε και λακκούβες. Στην προκειμένη περίπτωση το «χαρτί» είχε αναρριχηθεί τον περσινό Νοέμβριο μέχρι τα υψηλά των 0,865 ευρώ απ’ όπου είναι τώρα 39,3% χαμηλότερα…

Η μετοχή της Ιντρακόμ έχει καταγράψει άνοδο 138,6% σε ορίζοντα 18μηνου, αφού από τα 0,725 ευρώ βρίσκεται τώρα στα 1,73 ευρώ. Ωστόσο από την κορυφή του περσινού Αυγούστου (στα 2,50 ευρώ) είναι τώρα 30,8% πιο κάτω.

Τα κέρδη για το ‘’χαρτί’’ της Ιντρακάτ είναι 83,6% αφού από την ιστορική τιμή των 1,225 ευρώ βρίσκεται τώρα στα 2,305 ευρώ. Και είναι αναπροσαρμοσμένη, λόγω της πρόσφατης αύξησης κεφαλαίου (των 51,35 εκατ. ευρώ) της εταιρείας, που πέρσι το καλοκαίρι προχώρησε στην απορρόφηση της Γαία άνεμος. Αποκτώντας εκτός από τις κατασκευές και μια σημαντική παρουσία στις πολλά υποσχόμενες δραστηριότητες των Ανανεώσιμων Πηγών Ενέργειας.

Αν ο αρχικός επενδυτής του παραδείγματος είχε αποφασίσει να μπεί και στην ΑΜΚ της Ιντρακάτ, τότε έναντι των 800 μετοχών που κατείχε θα είχε αποκτήσει και 450 νέες, με συνολικό κόστος κτήσης 855 ευρώ. Δηλαδή 1,90 ανά μετοχή, που είναι τώρα 21,3% ψηλότερα.

Με τα δεδομένα αυτά της προσθήκης και νέων κεφαλαίων, η συνολική απόδοση του χαρτοφυλακίου και στις τρείς εταιρείες συμφερόντων Κόκκαλη, διαμορφώνεται στο 143,7%.

Σε ότι αφορά την Ιντρακάτ τον περσινό Σεπτέμβριο είχε φτάσει στα υψηλά των 2,61 ευρώ και τώρα είναι 11,7% πιο κάτω.

Όπως και να ’χει, είναι πασιφανές και από τις χρηματιστηριακές αξίες, ότι ο επιχειρηματικός όμιλος Κόκκαλη έχει αλλάξει επίπεδο στον τελευταίο ενάμιση χρόνο.

Καθώς οι αποτιμήσεις των τριών εισηγμένων από τα 113,2 εκατ. ευρώ έχουν ανέβει στα 348,4 εκατ. ευρώ, εκ των οποίων τα περίπου 60 εκατ. ευρώ αφορούν τις κεφαλαιακές προσθήκες από την ΑΜΚ της Ιντρακάτ και την επίδραση που έχει η απορρόφηση της Γαία άνεμος.

Σε αφετηρία εξελίξεων η Ιντραλότ

Δεξιοτέχνης των λεπτών χειρισμών, ο γερόλυκος του επιχειρείν Σωκράτης Κόκκαλης έχει ξαναφέρει αυτές τις μέρες στο επίκεντρο του ενδιαφέροντος την Ιντραλότ, που o ίδιος δημιούργησε πριν από 30 χρόνια.

Αφετηρία του νέου γύρου των εξελίξεων είναι η αύξηση κεφαλαίου, που ανοίγει το δρόμο για την είσοδο στρατηγικού εταίρου. Καθώς το νεοϋρκέζικο fund Standard General του νοτιοκορεατικής καταγωγής Σου Κομ θα είναι εγγυητής για την κάλυψη ενός σημαντικού τμήματος, απορροφώντας τα αδιάθετα υπόλοιπα. Σε τιμή που δεν θα ξεπερνά τα 0,58 ευρώ και με την προϋπόθεση ότι η συμμετοχή του fund δεν θα ξεπερνά το 1/3 του συνόλου των μετοχών (παλαιών και νέων), έτσι ώστε να μην τίθεται ζήτημα υποβολής δημόσιας πρότασης.

Τυπικά και μετά από την ακύρωση του περίπου 2,5% των ιδίων μετοχών, η Ιντραλότ μπορεί να αυξήσει το ονομαστικό κεφάλαιο κατά 64.841.553,26 ευρώ. Διαιρούμενο σε μετοχές ονομαστικής αξίας 0,30 ευρώ. Όπερ εστί μεθερμηνευόμενο ότι θα εκδοθούν μέχρι 222.805.177 μετοχές και θα αντληθούν 129,227 εκατ. ευρώ, με ανώτατη τιμή διάθεσης στα 0,58 ευρώ. Με το δεδομένο αυτό οι έχοντες σήμερα 1.000 μετοχές θα χρειαστεί να εισφέρουν 870 ευρώ στην ΑΜΚ αν θελήσουν να κάνουν πλήρη άσκηση των δικαιωμάτων τους. Πιθανότατα με όρους 3 νέων μετοχών ανά 2 παλαιές.

Ωστόσο και με βάση τις σημερινές συνθήκες η τιμή διάθεσης των νέων μετοχών είναι πάνω από τη χρηματιστηριακή, γεγονός που καθιστά ασύμφορη τη συμμετοχή στην ΑΜΚ. Διότι κάποιος μπορεί να αγοράζει από τα ‘’ταμπλό’’ φθηνότερα από ότι μετέχοντας στην αύξηση κεφαλαίου…Αυτό ενδέχεται να αλλάξει στην περίπτωση που η μετοχή κινηθεί ανοδικά στο προσεχές διάστημα, ξεπερνώντας τα 0,58 ευρώ. Ή εάν τυχόν αντληθούν λιγότερα κεφάλαια από την ΑΜΚ. Πόσο λιγότερα;

Αυτήν τη στιγμή σε επίπεδο ομίλου η Ιντραλότ έχει 115,5 εκατ. ευρώ αρνητικά ίδια κεφάλαια, ενώ με την αύξηση κεφαλαίου ο στόχος είναι να εξαγοραστεί έναντι 121,279 εκατ. ευρώ το 33,23% που κατέχουν οι ομολογιούχοι-πιστωτές στην αμερικανική θυγατρική (Intralot inc). Με την κίνηση αυτή η μητρική αποκτά πλήρη πρόσβαση στις ταμειακές ροές της θυγατρικής, ενώ από την άλλη πλευρά δρομολογείται και η έξοδος της εταιρείας από την επιτήρηση.

Στο χαρτοφυλάκιο Κόκκαλη είναι τώρα το 25,7% της Ιντραλότ που μετά από τη διαγραφή των ιδίων μετοχών γίνεται 26,3%. Και για να διατηρήσει το ποσοστό αυτό θα πρέπει να εισφέρει 34 εκατ. ευρώ στην ΑΜΚ.

Από τη συμπεριφορά των υφιστάμενων μετόχων θα εξαρτηθεί τελικά τι ποσοστό θα αποκτήσει το Standard General fund που ειδικεύεται σε επενδύσεις στο χώρο των Καζίνο, των Τυχερών Παιχνιδιών και των Media, καθώς επίσης και σε αναδιαρθρώσεις επιχειρήσεων.

Σύμφωνα με πληροφορίες το fund δεν έχει θέσεις στα ομόλογα της Ιντραλότ, ούτε και στη μετοχή. Μέχρι στιγμής τουλάχιστον γιατί όλα μπορεί να συμβούν στη συνέχεια. Θεωρητικά πάντως είναι σε θέση να εισφέρει βάση της συμφωνίας μέχρι και 71,5 εκατ. ευρώ. Πρακτικά όμως ο Σωκράτης Κόκκαλης δεν θα θελήσει να χάσει τη μετοχική πρωτοκαθεδρία, αυξάνοντας αν χρειαστεί τη συμμετοχή του στην ΑΜΚ. Για την οποία περισσότερο φως θα πέσει στην γενική συνέλευση της 17ης Μαΐου. Όπου μεταξύ των άλλων θα κριθεί και ο ρόλος που θα διαδραματίσουν οι μέτοχοι μειοψηφίας, σχετικά με την είσοδό τους ή όχι στην κεφαλαιακή αύξηση.

Μεγάλη δανειακή απομόχλευση 153,9 εκατ. ευρώ

Στην περσινή χρήση η Ιντραλότ είχε 17,5% αύξηση των καθαρών πωλήσεων, ενώ η λειτουργική κερδοφορία από συνεχιζόμενες δραστηριότητες αυξήθηκε κατά 66,9% και διαμορφώθηκε στα 110,4 εκατ. ευρώ. Τα μετά από φόρους ομιλικά κέρδη που αναλογούν στους μετόχους της μητρικής ήταν 17,46 εκατ. ευρώ, έχοντας όμως ενσωματώσει οφέλη 92,2 εκατ. ευρώ από τις συμφωνίες με τους ομολογιούχους. Στα σημαντικά γεγονότα της περσινής χρήσης ήταν καταφανώς και η μεγάλη δανειακή απομόχλευση, με το καθαρό δανεισμό να υποχωρεί κατά 153,9 εκατ. ευρώ (από τα 651,1 στα 497,2 εκατ. ευρώ).

Μετά από τη συμφωνία αναδιάρθρωσης η Ιντραλότ έχει ένα ομόλογο με ανεξόφλητο υπόλοιπο 355,6 εκατ. ευρώ και επιτόκιο 5,25% που λήγει τον Σεπτέμβριο του 2024. Ενώ με εγγύηση της αμερικανικής θυγατρικής έχει εκδοθεί άλλο ένα, ονομαστικής αξίας 242,1 εκατ. δολαρίων, το οποίο λήγει τον Σεπτέμβριο του 2025 και έχει επιτόκιο που τώρα είναι στο 7,09% και ανεβαίνει βαθμιαία κατ’ έτος μέχρι το 8,87%.

Η θυγατρική στην Αμερική, που έχει 12 συμβάσεις σε ισάριθμες πολιτείες, είναι κρίσιμος κρίκος στην αλυσίδα των εξελίξεων αφού από εκείνη προέρχεται το 36% των εσόδων του Ομίλου, ενώ πέρσι τα λειτουργικά κέρδη ανέβηκαν κατά 44,8% και πήγαν στα 74,6 εκατ. ευρώ.

Το σενάριο της εισαγωγής στη Wall Street είναι πάντα ανοικτό, αν και κανείς δεν μπορεί να μπει στο μυαλό του Σωκράτη Κόκκαλη και να διακριβώσει το τι ακριβώς σχεδιάζει για την ‘’επόμενη μέρα’’. Αν και με βάση τους αρχικούς όρους των ομολογιακών δανείων θα μπορούσε χωρίς ιδιαίτερες επιπτώσεις να κηρύξει στάση πληρωμών, εν τούτοις προτίμησε τη λύση της συμφωνίας με τους ομολογιούχους. Επιζητώντας να μην υπάρξει «αγκάθι» που θα πλήξει την υστεροφημία του.

Ακόμη κι αν, όπως όλα δείχνουν, η Ιντραλότ αποτελεί ένα «στοίχημα» διαρκείας και οι διαφαινόμενες εξελίξεις θα είναι πυκνές και μετά από την ΑΜΚ.

Με ισχυρό ταμειακό απόθεμα για επενδύσεις η Ιντρακόμ

Στον ‘’αστερισμό’’ της ανασύνταξης όμως βρίσκεται και η Ιντρακόμ ,που μετά από την πώληση της κατά 91,72% θυγατρικής της Intrasoft international μπαίνει σε διαδικασία μετεξέλιξης σε επενδυτική εταιρεία. Με επιλεκτικές τοποθετήσεις σε Ελλάδα και εξωτερικό, που φιλοδοξούν να δώσουν αξία στον Όμιλο και τους μετόχους.

Το τίμημα για το σύνολο των μετοχών που αποκτήθηκαν από τη Δανέζικη NetCompany ανήλθε σε 184,6 εκατ. ευρώ, εκ των οποίων τα 166,6 εκατ. σε μετρητά και τα άλλα 18 εκατ. ευρώ σε μετοχές της αγοράστριας εταιρείας.

Η οποία πήρε επίσης πάνω της και τον καθαρό δανεισμό των περίπου 50 εκατ. ευρώ. Από την Intrasoft που πουλήθηκε 11,3 φορές την αξία της καθαρής της θέσης, η Ιντρακόμ έγραψε κέρδη 149 εκατ. ευρώ, έχοντας λάβει και μετοχές της NetCompany αποτιμώμενες σε 9,1 εκατ. ευρώ, ενώ έχει λαμβάνειν κι άλλα 5 εκατ. ευρώ σε μετρητά.

Μετά από όλα αυτά τα ταμειακά διαθέσιμα της Ιντρακόμ ανήλθαν στα 216,5 εκατ. ευρώ, ενώ τα δάνειά της υποχώρησαν στα 168,3 εκατ. ευρώ. Διαμορφώνοντας ένα θετικό πλεόνασμα 48,2 εκατ. ευρώ που μαζί με τις κινήσεις μόχλευσης συνιστούν μια αξιόλογη δύναμη πυρός για την επιχειρηματική συνέχεια.

Με χρηματιστηριακούς όρους η Ιντρακόμ, ελεγχόμενη κατά 24,17% από τον Σωκράτη Κόκκαλη, διαπραγματεύεται σήμερα μόλις 2,7 φορές το καθαρό της ταμείο… Ενώ τα αποτελέσματα της περσινής χρήσης έδειξαν καθαρά κέρδη 138,66 εκατ. ευρώ από διακοπείσες δραστηριότητες και ζημιές 7,12 εκατ. από συνεχιζόμενες.

Το νέο στρατηγικό μοντέλο της Ιντρακάτ

Νέα επιχειρηματική στρατηγική έχει χαράξει και η Ιντρακάτ, κινούμενη πλέον στην ανάπτυξη ενός χαρτοφυλακίου προϊόντων υψηλής ποιότητας (δημόσια έργα υποδομών, έργα περιβάλλοντος & τεχνολογίας, ΣΔΙΤ, ΑΠΕ, ανάπτυξη ακινήτων) παράλληλα και με τη δυναμική στροφή στην ενέργεια από τις ΑΠΕ.

Στη χρήση του 2021 η μητρική Ιντρακόμ ενοποίησε ολικά τα μεγέθη της θυγατρικής Ιντρακάτ, στην οποία όμως μετά από την απορρόφηση της Γαία άνεμος και την ΑΜΚ (όπου εισέφερε 19 εκατ. ευρώ) το ποσοστό της έχει υποχωρήσει στο 36,79%.

Αν και ο ενοποιημένος κύκλος εργασιών της Ιντρακάτ ενισχύθηκε πέρσι κατά 23,1%, εν τούτοις τα μικτά κέρδη «χτυπήθηκαν» σημαντικά από τα αυξημένα κόστη στις τιμές των βασικών πρώτων υλών και της ενέργειας. Είναι ενδεικτικό ότι τα κόστη απορρόφησαν πέρσι το 92,7% των πωλήσεων, έναντι του 89,9% το 2020. Με συνέπεια η μικτή κερδοφορία να πέσει στο 7,3% από το 10,1% επί των πωλήσεων. Επηρεάζοντας και την τελική γραμμή του ισολογισμού ,που έδειξε ζημιές 22,6 εκατ. ευρώ.

Η εταιρεία θεωρεί πως το πρόγραμμα αναθεωρήσεων του Υπουργείου Υποδομών για τα κατασκευαστικά έργα, σε συνδυασμό με τα μέτρα που λαμβάνονται για τον περιορισμό του ενεργειακού κόστους, θα μετριάσουν τις αρνητικές επιδράσεις. Και σε συνδυασμό με τη δημοπράτηση νέων έργων θα βελτιώσουν την κερδοφορία.

Στα ποιοτικά στοιχεία της Ιντρακάτ συγκαταλέγεται η αύξηση του ανεκτέλεστου στις κατασκευές, που υπερβαίνει τα 1,1 δισ. ευρώ, καθώς επίσης και η ενίσχυση της κεφαλαιακής δομής που επιτεύχθηκε με την ΑΜΚ. Θεραπεύοντας το έως τότε αρνητικό κεφάλαιο κίνησης.

Με καθαρό δανεισμό που ανέρχεται σε 125,6 εκατ. ευρώ η Ιντρακάτ έχει «κλειδωμένη» συμφωνία με τις τράπεζες για την ανάληψη ομολογιακού δανείου ύψους ποσού 120 εκατ. ευρώ, που θα χρηματοδοτήσει την κατασκευή έργων ΑΠΕ. Ώστε αυτά να ενισχύσουν ανάλογα και τη συνολική κερδοφορία του Ομίλου. Η οποία ακολουθεί το νέο μοντέλο παραγωγής σταθερών ταμειακών ροών.

Ο Σωκράτης Κόκκαλης, έχοντας διαψεύσει όσους κατά καιρούς «προφητεύουν» την… αποστρατεία του, παραμένει στην πρώτη γραμμή. Χαράσσοντας μια επιχειρηματική στρατηγική και για τρείς εταιρείες συμφερόντων του, η οποία να ανταποκρίνεται στις νέες απαιτήσεις των καιρών. Και εκτός από την υστεροφημία του, φροντίζει να τακτοποιήσει αρμονικά και τα επιχειρηματικά μερίδια των νεότερων μελών της οικογένειας. Και όχι μόνον αυτών…

Διαβάστε επίσης

Σωκράτης Κόκκαλης: Πού οδηγεί την Ιντραλότ η ΑΜΚ-Πόσα κεφάλαια θα βάλει ο ίδιος και ο στρατηγικός του εταίρος Σου Κιμ

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ντόναλντ Τραμπ: Διορίζει τον ιδιοκτήτη των Χιούστον Ρόκετς πρεσβευτή των Ηνωμένων Πολιτειών στην Ιταλία

- Καιρός: Με κρύο, βροχές και χιόνια τα Χριστούγεννα

- Θ. Καρποδίνη (ΕΟΠΥΥ): Οι έλεγχοι, οι βιοδείκτες και οι αλλαγές στη συνταγογράφηση

- Αγωγή ύψους 450 εκατ. ευρώ κατά του Δημοσίου για τα δάνεια σε ελβετικό φράγκο