ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η επιχειρηματική κίνηση του Πέτρου Παππά, αιφνιδίασε την παγκόσμια ναυτιλία και τους επενδυτές των ναυτιλιακών εταιρειών της Νέας Υόρκης.

Η συμφωνία που υπέγραψε με τη διοίκηση της Eagle Bulk Shipping και η απορρόφηση της από την Star Bulk Carriers, δημιουργεί μια εταιρεία – μαμούθ που θα αποτελείται από 169 φορτηγά πλοία με κεφαλαιοποίηση 2,1 δισ. δολαρίων.

Η συμφωνία θα οδηγήσει τους μετόχους της Eagle να λάβουν 2.6211 μετοχές της κοινής μετοχής Star Bulk για κάθε μετοχή της κοινής μετοχής Eagle που κατέχει, που αντιπροσωπεύουν ένα συνολικό τίμημα περίπου 52,60 δολάρια ανά μετοχή, ένα premium 17% με βάση την τιμή κλεισίματος της μετοχής της Eagle στα 44,85 δολάρια στις 8 Δεκεμβρίου.

Οι μέτοχοι της Star Bulk και της Eagle θα πρέπει να κατέχουν περίπου το 71% και το 29% της συγχωνευμένης εταιρείας, αντίστοιχα, όταν η συμφωνία κλείσει το πρώτο εξάμηνο του 2024. Η νέα εταιρεία θα λειτουργεί ως Star Bulk Carriers Corp. και θα έχει την έδρα της στην Αθήνα, με γραφεία σε Στάμφορντ, Κονέκτικατ, Σιγκαπούρη, Κοπεγχάγη και Λεμεσό.

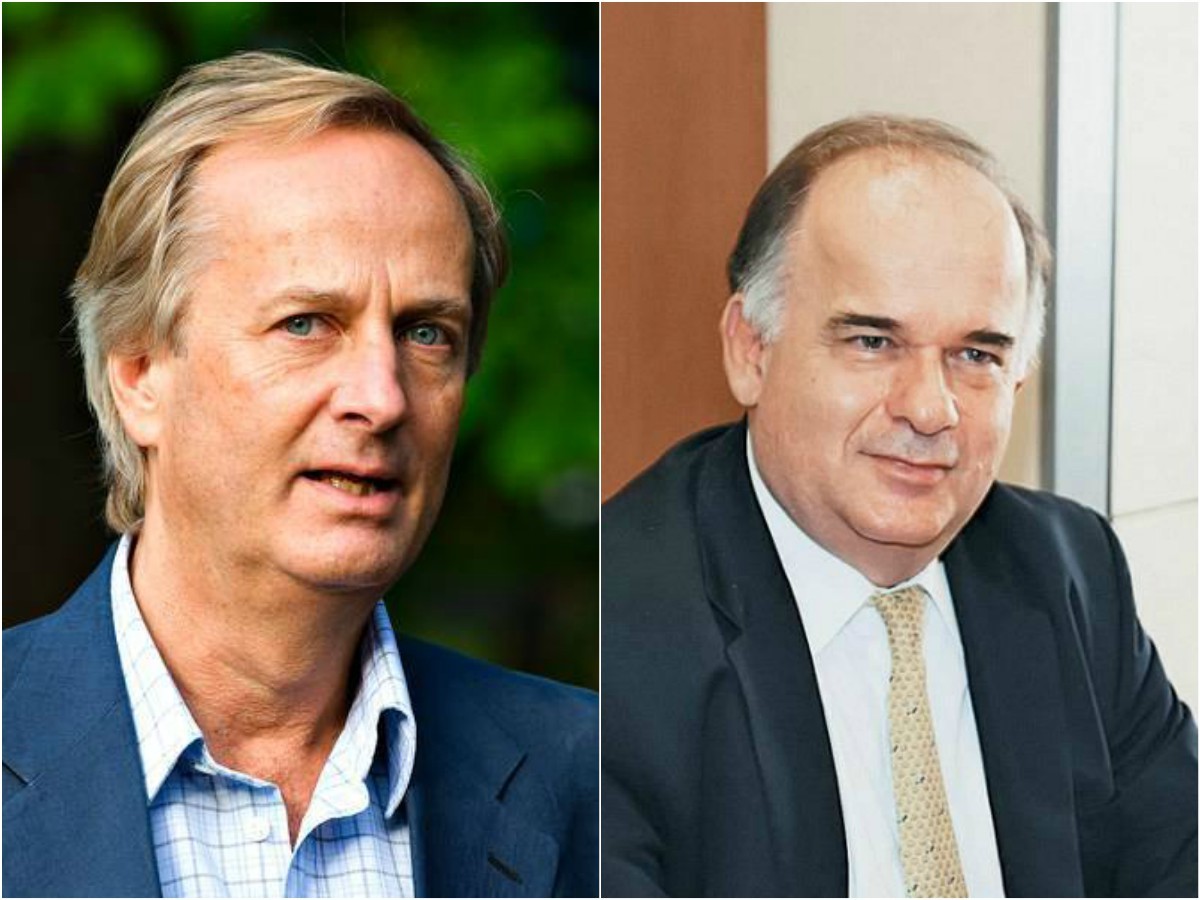

Επικεφαλής της ενοποιημένης εταιρείας θα είναι ο Πέτρος Παππάς, διευθύνων σύμβουλος της Star Bulk, ενώ θα ενταχθούν και ορισμένα ανώτερα στελέχη της Eagle. Ο Σπύρος Καπράλος της Star Bulk θα γίνει πρόεδρος και ένα μέλος του Eagle Board θα συμμετάσχει στο συμβούλιο κατά το κλείσιμο της συμφωνίας.

Υπενθυμίζεται ότι η Star Bulk διαχειρίζεται έναν στόλο 117 πλοίων, από τα πλοία newcastlemax έως τα πλοία supramax, ενώ η Eagle Bulk διαθέτει έναν από τους μεγαλύτερους στόλους supramaxes και ultramaxes, που αποτελείται από 52 πλοία. Ο συνδυασμένος στόλος θα είναι κατά κύριο λόγο εξοπλισμένος με scrubber.

Η Star Bulk Carriers Corp. αναμένεται να έχει συνδυασμένη ρευστότητα σχεδόν 420 εκατ. δολάρια.

Η εταιρεία αναμένει να δημιουργήσει τουλάχιστον 50 εκατομμύρια δολάρια σε ετήσια συνέργειες κόστους και εσόδων εντός 12 έως 18 μηνών μετά το κλείσιμο μέσω της ενοποίησης των εμπορικών λειτουργιών και των οικονομιών κλίμακας, συμπεριλαμβανομένων των μειώσεων σε γενικές και διοικητικές δαπάνες.

Σχολιάζοντας τη συγχώνευση, ο Πέτρος Παππάς, Διευθύνων Σύμβουλος της Star Bulk, δήλωσε: «Η συγχώνευση της Star Bulk και της Eagle θα δημιουργήσει έναν παγκόσμιο ηγέτη στη ναυτιλία ξηρού χύδην φορτίου με έναν μεγάλο, διαφοροποιημένο στόλο εξοπλισμένο με scrubber.

Θα αξιοποιήσουμε τις τεχνικές και εμπορικές δυνατότητες διαχείρισης του στόλου των εταιρειών για να βελτιστοποιήσουμε την απόδοση, να επιτύχουμε τους στόχους μας για την ασφάλεια και το περιβάλλον και να μεγιστοποιήσουμε τις δυνατότητες κερδών. Με έναν καλά κεφαλαιοποιημένο ισολογισμό, στοχεύουμε να συνεχίσουμε να παρέχουμε ισχυρές αποδόσεις μετρητών στους μετόχους, ενώ επενδύουμε σε τεχνολογίες μείωσης των εκπομπών, καθώς συνεχίζουμε να επιδιώκουμε την ανάπτυξη μακροπρόθεσμα».

Υπενθυμίζεται ότι στην εταιρεία Eagle συμμετέχουν ως μέτοχοι ο Γιάννης Κούστας και ο Πέτρος Παναγιωτίδης.

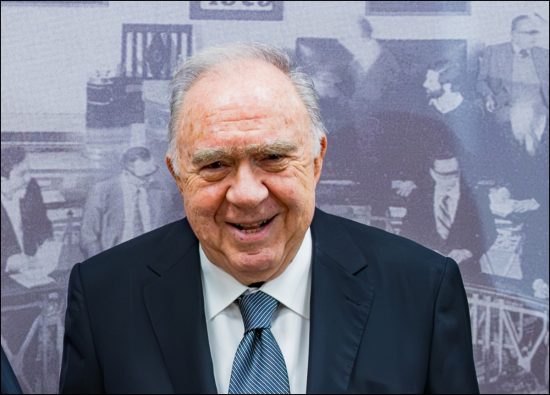

Ποιος είναι ο Πέτρος Παππάς

Ο Πέτρος Παππάς, γεννήθηκε το 1953 στην Κωνσταντινούπολη, μεγάλωσε στην Αθήνα και σπούδασε στις ΗΠΑ. Από τα παιδικά του χρόνια ασχολήθηκε με τον σκοποβολή. Η αγάπη του για την σκοποβολή δεν τον εμπόδισε να γίνει ένας επιτυχημένος εφοπλιστής, σε παγκόσμιο επίπεδο.

Μέσα από το αγαπημένο του άθλημα έμαθε να βάζει στόχους και να τους εκπληρώνει. Τέσσερα χρόνια μετά τη συμμετοχή του στους Ολυμπιακούς αγώνες της Μόσχας στο αγώνισμα του “σκητ” ξεκίνησε την αυτόνομη σταδιοδρομία του στη ναυτιλία.

Φανατικός οπαδός της ΑΕΚ, συμμετείχε ενεργά για αρκετά χρόνια στο διοικητικό συμβούλιο της ΠΑΕ ΑΕΚ και είναι ιδρυτικό μέλος της ”Δικέφαλος 1924 Α.Ε.

Τα πρώτα του βήματα στη ναυτιλία τα τόλμησε με τον φίλο του και “κολλητό του”, Γιώργο Οικονόμου, ο οποίος έχει και αυτός μια επιτυχημένη πορεία στο χώρο της ναυτιλίας. Η φιλία τους ξεκίνησε όταν ήταν και οι δυο 10 ετών. Αργότερα βρέθηκαν συμμαθητές στο Αμερικανικό Κολέγιο Αθηνών.

Στις αρχές του ΄80 οι δύο φίλοι, ο Πέτρος Παππάς και ο Γιώργος Οικονόμου αποφάσισαν να ασχοληθούν με τη ναυτιλία.

Ο Πέτρος Παππάς, είχε τότε ένα κεφάλαιο 700.000 δολαρίων, πήρε και ένα δάνειο από τον πατέρα του, ο Γιώργος Οικονόμου πούλησε ένα σπίτι στη Νέα Υόρκη για 396.000 δολάρια, τους ενίσχυσαν οικονομικά και κάποιοι φίλοι και αγοράσαν το πρώτο τους πλοίο.

Το 1984, σε ηλικία 31 ετών, ίδρυσε τη ναυτιλιακή εταιρεία OceanBulk μαζί με τον πατέρα του Αλέκο Παππά, την αδερφή του Σοφία Γεράρδη και τον θείο του Γιάννη Παππά που ήταν τραπεζίτης στην Ελβετία.

Η σχέση του με τον αθλητισμό αναζωπυρώθηκε με τη συμμετοχή του για αρκετά χρόνια στα διοικητικά της ΑΕΚ. Το πάθος για τον αθλητισμό είναι μεγάλο. Άλλωστε και ο πατέρας και ο θείος του υπήρξαν αθλητές του Εθνικού Γυμναστικού Συλλόγου και πρωταθλητές. Ο Αλέκος Παππάς στην σφαιροβολία και ο Γιάννης στο ακόντιο.

Το 2004 ασχολήθηκε ενεργά με την ΠΑΕ ΑΕΚ, κατέχοντας το 5,32% των μετοχών της, ενώ το Ιούνιο του 2011 αποχώρησε, αλλά η αγάπη του για την ομάδα παραμένει μέχρι σήμερα και την ενισχύει με διάφορους τρόπους.

Υπήρξε αθλητής και μέλος της εθνικής ομάδας σκοποβολής στους Ολυμπιακούς Αγώνες της Μόσχας το 1980, όπου κατατάχθηκε στην 37η θέση.

Ο Πέτρος Παππάς με καταγωγή από την Κωνσταντινούπολη γεννήθηκε το 1953.

Σπούδασε στις ΗΠΑ οικονομικά, ενώ στη συνέχεια εξασφάλισε μεταπτυχιακό πτυχίο στη Διοίκηση Επιχειρήσεων, B.A. στα Οικονομικά και το MBA του από το Πανεπιστήμιο του Michigan, Ann Arbor.

Το 2013 εμφανίστηκε στην 80ή θέση στη λίστα με τους 100 πιο σημαντικούς οικονομικούς παράγοντες που καταρτίζει κάθε χρόνο η Lloyd’s List, ενώ την επόμενη χρονιά ανήλθε στην 11η θέση.

Τον ίδιο χρόνο, το 2014, τιμήθηκε από τον οργανισμό Lloyd’s List ως “Ελληνική Ναυτιλιακή Προσωπικότητα της Χρονιάς για το 2014”.

Ο Πέτρος Παππάς έχει δύο παιδιά.

Την Μιλένα, η οποία σπούδασε ναυτιλιακά στο City University του Λονδίνου και τον Αλέξανδρο, που συμμετέχει σε διεθνείς ιππικούς αγώνες. Τόσο, η Μιλένα, όσο και ο Αλέξανδρος, ασχολούνται με την ναυτιλιακή επιχείρηση.

Ο Πέτρος Παππάς βρίσκεται σταθερά στις κορυφαίες θέσεις του πίνακα με τα 100 πιο ισχυρά ονόματα της παγκόσμιας ναυτιλιακής βιομηχανίας σύμφωνα με τη Lloyd’s List.

Το 2023 ήταν στην θέση 42.

Το 2006 ίδρυσε την Star Bulk, προχωρώντας με το δόγμα: «Δώσε μου ένα πλοίο και θα κινήσω τη γη» .

“Παραμένουμε πιστοί στις αξίες μας”

Ο Πέτρος Παππάς, με αφορμή πρόσφατα τη δημοσίευση της έκθεσης για την Περιβαλλοντική Κοινωνική Ευθύνη και Διακυβέρνηση, δήλωσε: «Η 4η ετήσια έκθεση ESG καταδεικνύει τη δέσμευσή μας στη διαφάνεια, στη λογοδοσία, στην προστασία του πλανήτη μας και στην ευημερία των ανθρώπων.

Παρά τις προκλήσεις και τις αβεβαιότητες του σημερινού κόσμου, παραμένουμε πιστοί στις αξίες μας και εργαζόμαστε σκληρά προς την κατεύθυνση του οράματός μας να πρωτοστατήσουμε στη βιώσιμη μεταφορά του ξηρού χύδην φορτίου».

Οι στόχοι της διευρυμένης εταιρείας

Σύμφωνα με την ανακοίνωση των δύο εταιρειών με την συγχώνευση δημιουργείται:

– Ένας κορυφαίος, διαφοροποιημένος στόλος πλοίων εξοπλισμένων με scrubberπλοίων. Η νέα εταιρεία θα είναι η μεγαλύτερη εισηγμένη στις ΗΠΑ ναυτιλιακή εταιρεία χύδην ξηρού φορτίου με συνδυασμένο στόλο 169 ιδιόκτητων πλοίων σε πλήρως παραδοτέα βάση, το 97% των οποίων είναι εξοπλισμένα με συστήματα καθαρισμού καυσαερίων (“scrubbers”), που κυμαίνονται από πλοία Newcastlemax/Capesize έως Supramax/Ultramax και με παγκόσμια παρουσία στην αγορά.

– Λειτουργίες και διαχείριση με γνώμονα την τεχνολογία της καλύτερης κατηγορίας. Και οι δύο εταιρείες εφαρμόζουν πλήρως ολοκληρωμένες λειτουργίες διαχείρισης πλοίων σε επίπεδο εμπορικής και τεχνικής διαχείρισης και η StarBulk θα αξιοποιήσει την τεχνογνωσία της Eagle στον τομέα Supramax/Ultramax για να βελτιώσει τη χρήση και την απόδοση τους.

– Ισχυρό χρηματοοικονομικό προφίλ και πλαίσιο απόδοσης κεφαλαίου: Η συνδυασμένη εταιρεία αναμένεται να έχει συνδυασμένη ρευστότητα σχεδόν 420 εκατ. δολάρια, στις 30 Σεπτεμβρίου 2023, και καθαρή μόχλευση περίπου 37%. Και οι δύο εταιρείες αναμένουν να διατηρήσουν τις αντίστοιχες μερισματικές πολιτικές τους μέχρι την ολοκλήρωση της συναλλαγής. Μετά την ολοκλήρωση της συναλλαγής, η νέα εταιρεία αναμένεται να διατηρήσει την τρέχουσα μερισματική πολιτική της StarBulk.

– Σημαντικές συνέργειες κόστους και εσόδων. Η συναλλαγή αναμένεται να δημιουργήσει συνέργειες κόστους και εσόδων ύψους τουλάχιστον 50 εκατομμυρίων δολαρίων ετησίως εντός 12-18 μηνών από την ολοκλήρωση της συναλλαγής μέσω της ενσωμάτωσης των εμπορικών δραστηριοτήτων και των οικονομιών κλίμακας, συμπεριλαμβανομένης της μείωσης των γενικών και διοικητικών εξόδων.

– Ελκυστική επενδυτική πρόταση: Η εταιρεία θα έχει σημαντικά αυξημένη proforma κεφαλαιοποίηση της αγοράς και αναμενόμενη ρευστότητα συναλλαγών στον τομέα του χύδην ξηρού φορτίου. Με αυξημένο μέγεθος και ρευστότητα, η εταιρεία αναμένει να μειώσει το κόστος κεφαλαίου της.

Διαβάστε επίσης

Super deal στη ναυτιλία: H Star Bulk Carriers του Πέτρου Παππά εξαγόρασε την Eagle Bulk

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Η Ελλάδα ανακοίνωσε τον θαλάσσιο χωροταξικό χάρτη – Τι σημαίνει αυτό για το Αιγαίο

- Τραγωδία στην Εγνατία: «Δεν είδα, δεν κατάλαβα τίποτα», είπε ο οδηγός της νταλίκας – Τα νέα στοιχεία και τα νέα σενάρια

- Οι πιο ακριβές χώρες για στάθμευση – Η θέση της Ελλάδας

- Πάσχα: Αλλάζει κάτι στη διατροφή των ατόμων με Σακχαρώδη Διαβήτη;