ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η συμφωνία συγχώνευσης της Capital Product Partners L.P. συμφερόντων Ευάγγελου Μαρινάκη με την Diamond S Shipping του Wilbur Ross, θα δημιουργήσει μία απο τις μεγαλύτερες ναυτιλιακές με τάνκερ παγκοσμίως, ενώ παράλληλα θα εκπληρώσει και τον στόχο της Diamond S να εισαχθεί στο Χρηματιστήριο της Νέας Υόρκης.

Ο στόλος της νέας εταιρείας θα αποτελείται από 68 πλοία, εκ των οποίων τα 43 τάνκερ θα προέλθουν από την Diamond S Shipping και τα 25 από την Capital Product Partners.

Eιδικότερα, η Diamond θα συμμετέχει στο στόλο της νέας εταιρείας με 31 MR μεταφοράς προϊόντων και 12 suezmax, ενώ η CPP θα συμβάλει με 21 MR, τρία suezmax και ένα aframax/product tanker.

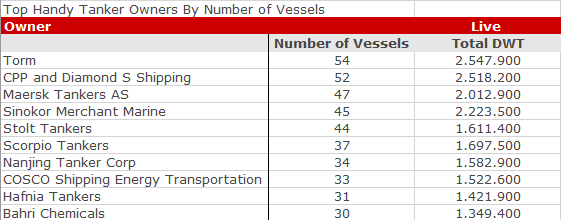

Σύμφωνα με τη VesselsValue, με τη συγχώνευση θα δημιουργηθεί ο δεύτερος μεγαλύτερος στόλος τάνκερ τύπου handy παγκοσμίως, με συνολικά 52 πλοία. Στην πρώτη θέση βρίσκεται ο στόλος της δανέζικης ναυτιλιακής Torm, με 54 πλοία handy.

H Capital Product Partners θα διατηρήσει στο στόλο της ένα φορτηγό πλοίο capesize και 10 post panamax containers, αναφέρει η VesselsValue.

Πρόκειται, όπως τονίζουν οι αναλυτές της VV για την πιο σημαντική συγχώνευση στον κλάδο των MR2 τάνκερ, καθώς οι εμπορικού ενδιαφέροντος περιοχές που καλύπτουν οι στόλοι των δύο ναυτιλιακών διαφέρουν. Ειδικότερα, η CPP διατηρεί εμπορικές σχέσεις με συνεργάτες που καλύπτουν την αγορά της Λατινικής Αμερικής, κυρίως της Βραζιλίας.

Από την άλλη η Diamond S, δραστηριοποιείται περισσότερο στην περιοχή του Κόλπου της Αμερικής, τη Σιγκαπούρη και την Άπω Ανατολή.

Έτσι, με τη συγχνώνευση θα δημιουργηθεί μία νέα εταιρεία που θα έχει παγκόσμια παρουσία στις αγορές μεταφορών καθαρών προϊόντων πετρελαίου.

Ο αναλυτής Court Smith της VV, τονίζει ότι στην παρούσα φάση, βρισκόμαστε στο κάτω μέρος του κύκλου της αγοράς των MR τάνκερ και υπάρχουν μεγάλα περιθώρια για άνοδο της αξίας του ενεργητικού των συγκεκριμένων πλοίων.

Ο νέος τρόπος εισαγωγής στο χρηματιστήριο

Εκτός από την ένωση δυνάμεων δύο ισχυρών εταιριών, η συγκεκριμένη συμφωνία αποτελεί και ένα χαρακτηριστικό παράδειγμα του νέου τρόπου εισαγωγής των ναυτιλιακών στο χρηματιστήριο, όπως αναφέρουν τραπεζικές πηγές. Δεδομένου ότι τα τελευταία χρόνια οι δημόσιες εγγραφές των ναυτιλιακών που επιχείρησαν να εισαχθούν στην αγορά των ΗΠΑ δεν είχαν το επιθυμητό αποτέλεσμα κα δεν συγκέντρωσαν τα απαιτούμενα κεφάλαια, αρκετές εταιρείες στρέφονται πλέον στη λύση της συγχώνευσης τους με ναυτιλιακές που είναι ήδη εισηγμένες.

Οι προσπάθειες της Diamond S για την εξεύρεση του συνεργάτη που θα τη βοηθούσε να εισέλθει στη χρηματιστηριακή αγορά ήταν γνωστές στους ναυτιλιακούς κύκλους. Μάλιστα, πληροφορίες ανέφεραν ότι για αυτό το σκοπό είχε προσλάβει ως σύμβουλο την εταιρεία Moelis & Co, η οποία προχώρησε σε έρευνα και εκτίμησε τις πιθανές επιλογές.

Ο κορυφαίος αναλυτής J Mintzmyer, της Value Investor’s Edge, σχολιάζοντας το deal επισήμανε ότι: “Με την πρώτη ανάγνωση, πρόκειται για μία πολύ ελκυστική συμφωνία για τους μετόχους της Capital Product Tanker”.

“Η μετοχή της εταιρείας διαπραγματεύεται αρκετό διάστημα με σημαντικό discount. Αυτή η συναλλαγή δημιουργεί ένα στόλο δεξαμενόπλοιων παγκόσμια κλάσης και επιτρέπει στους μετόχους να συμμετέχουν σε μία εταιρεία με πολύ περισσότερα έσοδα. “

ΔΙΑΒΑΣΤΕ ΑΚΟΜΗ: Big Deal 1,6 δισ. στη Ναυτιλία: Μαρινάκης και W. Ross ενώνουν τις δυνάμεις τους

ΔΕΙΤΕ ΕΠΙΣΗΣ: Π. Χατζηιωάννου: Διευρύνεται ο στόλος της Safe Bulkers. H νέα κίνηση

MH ΧΑΣΕΤΕ: Σ. Παληός: Γιατί η Diana Shipping… σνομπάρει τα scrubbers

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ιράν: Αυξάνονται οι νεκροί από την έκρηξη στο λιμάνι του Μπάνταρ Αμπάς

- Αυστραλία: Η απερχόμενη κυβέρνηση υπόσχεται δωρεάν υπηρεσίες τηλεϊατρικής, εφόσον κερδίσει τις εκλογές

- ΗΠΑ: O Τραμπ ζητεί δωρεάν διέλευση των αμερικανικών πλοίων από τις διώρυγες Παναμά και Σουέζ

- Δημόσιο: Πρεμιέρα για τη διαδικασία αξιολόγησης – Πώς θα βαθμολογήσουν οι πολίτες τις δημόσιες υπηρεσίες