ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Pantelakis Securities και ο Πάρης Μαντζαβράς αυξάνουν την τιμή στόχο για τη Optima Bank στα 11 ευρώ από 10 ευρώ προγενέστερα, διατηρώντας τη σύσταση υπεραπόδοσης (οverweight), καθώς βλέπουν την υψηλότερη αποδοτικότητα ενσώματων ιδίων κεφαλαίων στον εγχώριο τραπεζικό κλάδο.

H τιμή στόχος αυξήθηκε στα 11 ευρώ και παρά το ράλι των τιμών κατά 22% από τον Οκτώβριο, υποδηλώνει περιθώρια ανόδου 25% από τα τρέχοντα επίπεδα. Η Optima Bank διαπραγματεύεται τώρα με έκπτωση σε σχέση με τις άλλες τράπεζες όσον αφορά το 2025, με δείκτη αποτίμησης P/E στις 4,9 φορές και προσφέρει καλύτερη μερισματική απόδοση 7,1%, ενώ ο δείκτης P/TBV είναι με premium στις 0,9 φορές, το οποίο όμως δικαιολογείται και με το παραπάνω από την ανώτερη αποδοτικότητα RoTE (21%).

«Από τον δείκτη RοTE στο 30% το 2023, η Optima Bank θα κινηθεί σε ένα πιο βιώσιμο δείκτη της τάξεως του 19% μέχρι το 2026, καθώς τα επιτόκια ομαλοποιούνται και η λογιστική αξία συσσωρεύεται, πολύ πάνω από το 17% περίπου, έναντι 12% περίπου, κατά μέσο όρο, για τις τέσσερις συστημικές τράπεζες. Οι αποδόσεις αυτές είναι συνάρτηση των υψηλότερων καθαρών επιτοκιακών περιθωρίων (NIMs) που με τη σειρά τους βοηθιούνται από ένα μείγμα δανείων με χαμηλό βάρος στα ενυπόθηκα δάνεια και βαριά στάθμιση στις ΜμΕ, έναν ισολογισμό χρηματοδοτούμενο από καταθέσεις και απουσία απαιτήσεων, ευέλικτη και συγχρονισμένη δομή κόστους και ένα καθαρό χαρτοφυλάκιο δανείων που δεν επιβαρύνεται από παλαιά προβληματικά περιουσιακά στοιχεία. Τέλος, η μεγαλύτερη εστίαση στα κέρδη από εμπορικές συναλλαγές και η χαμηλότερη (22% έναντι 29%) ονομαστική φορολογική επιβάρυνση ενισχύουν περαιτέρω το αποτέλεσμα της Optima Bank», εξηγεί η Pantelakis Securities.

Καλύτερες προοπτικές κερδών σε σχέση με τους ανταγωνιστές

«Ενώ οι συστημικές τράπεζες στοχεύουν πρωτίστως στην υπεράσπιση των αποτελεσμάτων του 2023, εν όψει της εξομάλυνσης των επιτοκίων τα επόμενα χρόνια, η Optima αναπτύσσεται με ταχείς ρυθμούς, διατηρώντας σαφή εστίαση στην εξυπηρέτηση μικρών, μεσαίων και μεγάλων επιχειρήσεων, προσελκύοντας παράλληλα μια βάση εύπορων πελατών (ρευστά διαθέσιμα πάνω 50 χιλ. ευρώ), με επίκεντρο την εξυπηρέτηση, τη βελτιωμένη διαδικασία και τη σωστή τιμολόγηση. Ως εκ τούτου, από σχεδόν μηδενική βάση, η Optima αύξησε το χαρτοφυλάκιο δανείων και καταθέσεων της κατά 45% και 47%% σε ετήσια βάση σε 2,5 δισ. ευρώ και 3,2 δισ. ευρώ στο τέλος του 2023, επιτυγχάνοντας μερίδιο αγοράς 2,1% και 1,5% αντίστοιχα, αλλά κυρίως αντιπροσωπεύοντας όχι λιγότερο από 26% και 21% της ετήσιας μεταβολής του κλάδου», εξηγεί ο Μαντζαβράς.

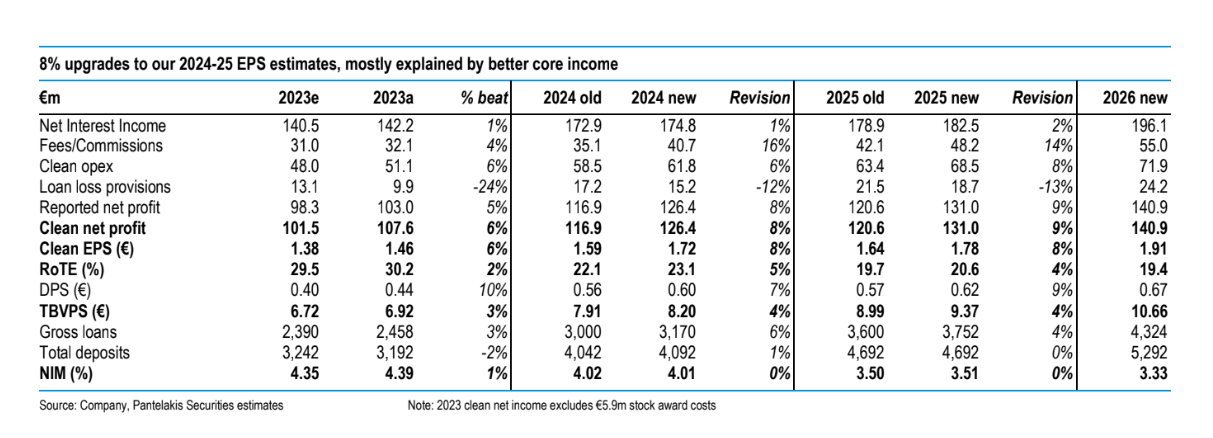

«Προσαρμόσαμε τις εκτιμήσεις μας, αυξάνοντας τα κέρδη ανά μετοχή για τα έτη 2024-2025 κατά 8%, αναμένοντας πλέον καθαρά κέρδη 2024 με +18% στα 126,4 εκατ. ευρώ και 23% δείκτη αποδοτικότητας RoTE, αμφότερα πάνω από τις αντίστοιχες προβλέψεις της εταιρείας για πάνω από 124 εκατ. ευρώ και δείκτη πάνω από 20%. Η ισχυρή οργανική δημιουργία κεφαλαίων θα είναι επαρκής για να επιτρέψει την πραγματοποίηση μεγάλων διανομών στους μετόχους, διατηρώντας τον δείκτη των εποπτικών κεφαλαίων CET1 στην περιοχή του 17%, δηλαδή πάνω 300 μ.β. υψηλότερα από τις ελάχιστες κεφαλαιακές απαιτήσεις», καταλήγει ο επικεφαλής ανάλυση της Pantelakis Securities.

Διαβάστε επίσης:

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Πάπας Φραγκίσκος: Το έργο του σε αριθμούς

- Wall Street: Νέο sell off στον απόηχο του «πολέμου» Τραμπ-Πάουελ – Απώλειες 2,36% για τον S&P 500 (upd)

- ΗΠΑ: Πληροφορίες για αναζήτηση νέου Υπουργού Άμυνας μετά το δεύτερο σκάνδαλο διαρροής πληροφοριών

- Παπασταύρου και Τσάφος: Επίσκεψη στον ΑΔΜΗΕ – Το «ευχαριστώ» στους εργαζόμενους