ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Νέα δεδομένα στο επιχειρηματικό τοπίο της χώρας, που αφορά τις υψηλής προστιθέμενης αξίας δραστηριότητες στην «πράσινη» ενέργεια, καθώς επίσης και τον πολλά υποσχόμενο τομέα των κατασκευών και των παραχωρήσεων, διαμορφώνονται μετά από το πολυδιάστατο, μεγάλο deal της Motor Oil με την Ελλάκτωρ.

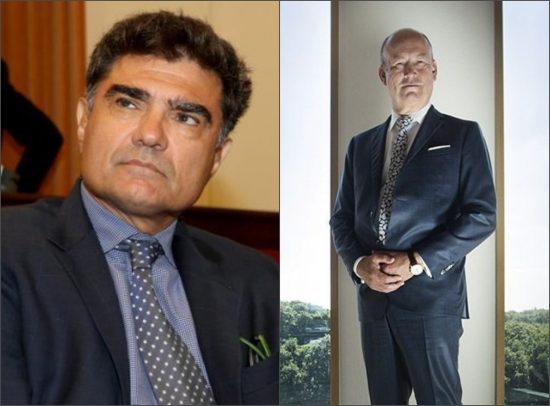

Το πρώτο κομμάτι στο πάζλ των εξελίξεων ήταν αυτό της εξαγοράς από τον στιβαρό όμιλο Βαρδινογιάννη, του ποσοστού ( 29,9%) που κατείχε το δίδυμο των εφοπλιστών Δημήτρη Μπάκου και Γιάννη Καϋμενάκη. Με συνολικό τίμημα τα 182 εκατ. ευρώ, το οποίο και αντιστοιχεί σε 1,75 ευρώ για κάθε μία από τα 104 εκατ. ευρώ των μετοχών που παραχωρήθηκαν από τους πωλητές. Οι οποίοι και αποχώρησαν με υπεραξίες της τάξεως 31% μέσα σε σχεδόν ενάμιση χρόνο.

Παράλληλα όμως με την εξαγορά των μετοχών, ό όμιλος Βαρδινογιάννη έκλεισε μια ακόμη μεγαλύτερη συμφωνία με τους Ολλανδούς της Reggeborgh και τον Χένρι Χόλτερμαν, που ελέγχουν διοικητικά και μετοχικά την Ελλάκτωρ. Με την εν λόγω συμφωνία «κλειδώνεται» η εξαγορά από την Motor Oil, του επιχειρηματικού βραχίονα του κατασκευαστικού Ομίλου, που εστιάζεται στις Ανανεώσιμες Πηγές Ενέργειας. Της παλαιάς ΕΛΤΕΧ Άνεμος, που προ τριετίας απορροφήθηκε από την Ελλάκτωρ και τώρα θα αποσχισθεί, θα γίνει μια ξεχωριστή οντότητα, της οποίας το 75% θα περάσει στον έλεγχο της Motor Oil. Ενώ το υπόλοιπο 25% θα κατέχεται από την Ελλάκτωρ.

Το enterprise value της νέας εταιρείας, δηλαδή η συνολική αξία που διαμορφώνεται από τα κεφάλαια και τον καθαρό δανεισμό ( δάνεια μείον τα ταμειακά διαθέσιμα) είναι στο 1 δισ. ευρώ. Ορισμένες πηγές αναφέρουν ότι στην παρούσα φάση ο καθαρός δανεισμός της εταιρείας των ΑΠΕ ( πρώην Άνεμος) ανέρχεται σε 230 εκατ. ευρώ. Γεγονός που σημαίνει ότι για την απόκτηση του 75% η Motor Oil θα χρειαστεί να εισφέρει 577,5 εκατ. ευρώ (το 75% του κεφαλαιακού συνόλου των 770 εκατ. ευρώ). Ωστόσο τα πραγματικά μεγέθη της συμφωνίας είναι σφόδρα πιθανό να διαφοροποιηθούν, καθότι ακόμη δεν έχει αποτυπωθεί οι πραγματική μορφή που θα έχει η υπό απόσχιση εταιρεία, ούτε η τυχόν αναπροσαρμογές που μπορεί να γίνουν στα δανειακά υπόλοιπα.

Σε κάθε περίπτωση ο όμιλος της Motor Oil που διαθέτει ένα γιγαντιαίο ενεργητικό 4,8 δισ. ευρώ, αναμένεται να χρηματοδοτήσει το πολύπλευρο deal μια αναλογία 30% από τα δικά της κεφάλαια και 70% από δανεισμό. Στα τέλη της περσινής χρήσης η Motor Oil είχε ταμειακά διαθέσιμα 656,7 εκατ. ευρώ και δανειακές υποχρεώσεις 1,9 δισ. ευρώ.

Έρχεται και πρόταση για το ομόλογο των 670 εκατ. ευρώ

Από την άλλη πλευρά η Ελλάκτωρ, με 2,8 δισ. ενεργητικό είναι υποχρεωμένη να κάνει και κίνηση προς τους ομολογιούχους, προκειμένου να διασφαλιστεί η δρομολογημένη διαδικασία για την εκχώρηση της πλειοψηφικής συμμετοχής στη δραστηριότητα των ΑΠΕ. Και τούτο γιατί η συγκεκριμένη δραστηριότητα είναι μέρος των εγγυήσεων που έχουν δοθεί για την ομαλή αποπληρωμή του ομολόγου των 670 εκατ. ευρώ, που φέρει σταθερό ετήσιο επιτόκιο 6,375% και λήγει στις 15 Δεκεμβρίου του 2024.

Σύμφωνα με τους όρους έκδοσης του Αγγλικού δικαίου ομολόγου , αν η πρόωρη αποπληρωμή γίνει μέχρι τις 15 Δεκεμβρίου του 2022 το τίμημα θα αντιστοιχεί στο 103,18% της ονομαστικής αξίας και αμέσως μετά, για το επόμενο 12μηνο στο 101,59%. Κάτι που σημαίνει ότι θα απαιτηθούν 691,3 ή 680,653 εκατ. ευρώ για την πρόωρη αποπληρωμή.

Το πως ακριβώς θα διαχειριστεί η Ελλάκτωρ τα της αποπληρωμής, είναι κάτι που θα διακριβωθεί στη συνέχεια.

Η Motor Oil από την πλευρά της έχει συμφωνήσει με τον Χένρι Χόλτερμαν της Reggeborgh, τη δυνατότητα να παραχωρήσει εντός τριετίας στην παραχώρηση του μισού από το μετοχικό «πακέτο» που τώρα αγόρασε. Να τού δώσει δηλαδή σχεδόν το 15% με το ίδιο κόστος κτήσης. Δηλαδή με τίμημα στα 92 εκατ. ευρώ εν συνόλω.

Εξέλιξη που όμως γεννά την υποχρέωση Δημόσιας Πρότασης από τους Ολλανδούς, αφού στην περίπτωση αυτή και με το 30% περίπου που τώρα κατέχουν, ξεπερνούν το καταστατικό όριο του 33,3%. Στο αμέσως επόμενο χρονικό διάστημα αναμένεται να κατατεθεί στην Επιτροπή Κεφαλαιαγοράς το ενημερωτικό δελτίο, με βάση το οποίο η τιμή της προαιρετικής Δημόσιας Πρότασης θα είναι στο 1,75 ευρώ ανά μετοχή.

Κίνηση που βεβαίως δεν θα οδηγήσει την Ελλάκτωρ εκτός χρηματιστηρίου, αφού για να συμβεί αυτό η Reggeborgh θα πρέπει να συγκεντρώσει πάνω από το 90% της εταιρείας. Πράγμα αδύνατον να συμβεί αφού τουλάχιστον η Motor Oil δεν σκοπεύει να παραχωρήσει άμεσα όλες τις μετοχές που τώρα αγόρασε. Το ίδιο αναμένεται να πράξει και το φιλικό με τους Ολλανδούς fund Atlas που κατέχει περί το 10% της Ελλάκτωρ. Θεωρητικά πάντως για το 40% της εταιρείας θα απαιτηθούν 243,7 εκατ. ευρώ, με την προτεινόμενη τιμή να είναι 17,9% πιο πάνω από τελευταίο κλείσιμο της μετοχής στα 1,484 ευρώ.

Τι κερδίζουν Motor Oil και Ελλάκτωρ

Στις σημαντικές παραμέτρους του μεγάλου deal είναι πασιφανές ότι η Motor Oil ενισχύει σημαντικά το «πράσινο» αποτύπωμά της στη ενέργεια. Καλύπτοντας έτσι και με το παραπάνω, το μέχρι τώρα «χαμένο έδαφος» στον συγκεκριμένο τομέα.

Με αυτήν την συμφωνία ο Όμιλος της Motor Oil γίνεται ένας από τους μεγαλύτερους παραγωγούς ενέργειας από ανανεώσιμες πηγές, καθώς η εγκατεστημένη ισχύς που είναι τώρα στα 773 ΜW (493MWαπό τις ΑΠΕ της Ελλάκτωρ και 280 MW της Motor Oil) θα εκτιναχτεί στα επίπεδα 2,4 GW με το νέο χαρτοφυλάκιο των υπό εκτέλεση έργων.

Πέραν τούτων ο επιχειρηματικός όμιλος Βαρδινογιάννη αποκτά μια σημαίνουσα παρουσία και στο ευρύτερο τομέα των κατασκευών-παραχωρήσεων, που όμως δεν φαίνεται να αποτελεί το πρώτιστο μέλημά του. Κρίνοντας από την πρόθεσή του να μειώσει μέχρι το 2025 τη μετοχική του συμμετοχή στην Ελλάκτωρ.

Το σχήμα των Ολλανδών της Reggeborgh από τη δική του πλευρά βγαίνει επίσης ωφελημένο, αφού απαλλάσσεται από την πολύμηνη, σκληρή εσωτερική κόντρα, με το αντίπαλη πτέρυγα των μετόχων και χαράσσει μια πολλά υποσχόμενη, νέα στρατηγική. Φιλοδοξώντας μάλιστα να εκκαθαρίσει ριζικά τα οποιαδήποτε οικονομικά βαρίδια και διαδραματίσει πρωταγωνιστικό ρόλο για τη συνέχεια. Όπου ένα από τα κομβικά στοιχεία των εξελίξεων είναι και η διεκδίκηση της νέας σύμβασης για την Αττική Οδό.

«Χρυσές» υπεραξίες για Μπάκο-Καϋμενάκη

Στο όλο πλάνο, ασφαλώς και έχουν τη δική τους ξεχωριστή παρουσία, οι εφοπλιστές Δημήτρης Μπάκος και Γιάννης Καϋμενάκης. Αποφάσισαν να τοποθετηθούν στην Ελλάκτωρ στα μέσα Δεκεμβρίου του 2020 ακολουθώντας την προτροπή του κατ΄ εξοχήν έμπειρου Αλέξανδρου Εξάρχου, που εν τέλει δικαιώθηκε. Διότι οι εφοπλιστές διέθεσαν 126 εκατ. ευρώ για την απόκτηση των μετοχών, που τώρα πουλήθηκαν έναντι 182 εκατ. ευρώ. Αφήνοντας ένα κέρδος 56 εκατ. ευρώ, εκεί που η προηγούμενη απόπειρα των αδελφών Καλλιτσάντση, τους άφησε ζημιές άνω των 40 εκατ. ευρώ.

Πέραν της συμβολής του Εξάρχου που ήταν καταλυτική στην περίοδο των ταραγμένων ημερών, μέτρησε ιδιαίτερη η επιμονή των Μπάκου- Καϋμενάκη, αλλά και η χάραξη μιας επιθετικής, επικοινωνιακής στρατηγικής, που εκ του αποτελέσματος κρίνεται επιτυχημένη. Για μια από τις μεγαλύτερες επιχειρηματικές κόντρες των τελευταίων ετών, που οδηγήθηκε σε ένα «βελούδινο» τέλος. Ενισχύοντας τον όμιλο της Motor Oil, αναβαθμίζοντας τις προοπτικές για τους Ολλανδούς της Ελλάκτωρ και με το δίδυμο των Μπάκου- Καϋμενάκη ,να είναι έτοιμοι να ανοίξουν πανιά για νέες κινήσεις στο σκηνικό του εγχώριου επιχειρείν, με όπλο τη ρευστότητα.

Διαβάστε επίσης:

Ελλάκτωρ: Ανακοινώθηκε η προαιρετική δημόσια πρόταση από τη Reggeborgh – Επιβεβαίωση mononews

Μπάκος, Καϋμενάκης, Εξάρχου: Πως έφτασαν στην υπεραξία των 60 εκατ. ευρώ από την Ελλάκτωρ