ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Ξεκινά αύριο Τετάρτη 29 Μαΐου έως 31 Μαΐου η Δημόσια Εγγραφή για την εισαγωγή της Noval Property, του ομίλου VIOHALCO στο Χρηματιστήριο Αθηνών.

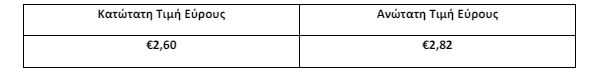

Σύμφωνα με την ανακοίνωση το εύρος τιμής εισαγωγής των μετοχών της ΑΕΕΑΠ στο χρηματιστήριο ορίζεται από €2,60 έως €2,82.

Αναλυτικά

Η από 04.09.2023 Έκτακτη Αυτόκλητη Γενική Συνέλευση των μετόχων της «ΝΟΒΑΛ ΠΡΟΠΕΡΤΥ ΑΝΩΝΥΜΗ ΕΤΑΙΡΕΙΑ ΕΠΕΝΔΥΣΕΩΝ ΣΕ ΑΚΙΝΗΤΗ ΠΕΡΙΟΥΣΙΑ» (εφεξής η «Εταιρεία» ή «Εκδότρια» ή «NOVAL PROPERTY») αποφάσισε, μεταξύ άλλων, (α) την εισαγωγή του συνόλου των κοινών, ονομαστικών, μετά ψήφου μετοχών της Εταιρείας (οι «Μετοχές») στη Ρυθμιζόμενη Αγορά του Χρηματιστηρίου Αθηνών (το «Χ.Α.»), σύμφωνα με τις διατάξεις του Ν. 3371/2005, όπως έχει τροποποιηθεί και ισχύει (η «Εισαγωγή»), (β) τη χορήγηση εξουσιοδότησης προς το διοικητικό συμβούλιο της Εταιρείας (το «Δ.Σ.») για αύξηση του μετοχικού κεφαλαίου της Εταιρείας σύμφωνα με το άρθρο 24 παρ. 1 του Ν. 4548/2018 με την έκδοση νέων, κοινών, ονομαστικών, άυλων μετά ψήφου μετοχών, με καταβολή μετρητών και κατάργηση του δικαιώματος προτίμησης των υφιστάμενων μετόχων της Εταιρείας και (γ) την έκδοση κοινού και υπό όρους υποχρεωτικώς μετατρέψιμου ομολογιακού δανείου ποσού €10.500.000 με κατάργηση του δικαιώματος προτίμησης των υφιστάμενων μετόχων της Εταιρείας (το «ΜΟΔ»).

Στη συνέχεια, το Διοικητικό Συμβούλιο της Εταιρείας, στην από 17.05.2024 συνεδρίασή του, κατ’ ενάσκηση της χορηγηθείσας σε αυτό εξουσιοδότησης δια της από 04.09.2023 απόφασης της Έκτακτης Αυτόκλητης Γενικής Συνέλευσης, αποφάσισε, μεταξύ άλλων:

• την αύξηση του μετοχικού κεφαλαίου της Εταιρείας κατά ποσό έως €43.470.062,50 (η «Αύξηση»), με την έκδοση έως 17.388.025 νέων κοινών ονομαστικών, άυλων, μετά ψήφου Μετοχών ονομαστικής αξίας €2,50 εκάστης (οι «Νέες Μετοχές») με καταβολή μετρητών. Τυχόν διαφορά μεταξύ της ονομαστικής αξίας των Νέων Μετοχών και της τιμής διάθεσης (η «Τιμή Διάθεσης») αυτών θα αχθεί σε πίστωση του ειδικού λογαριασμού «αποθεματικό από την έκδοση μετοχών υπέρ το άρτιο».

• Τη διάθεση των Νέων Μετοχών μέσω δημόσιας προσφοράς σε ιδιώτες και ειδικούς επενδυτές στην Ελλάδα (η «Δημόσια Προσφορά»).

• Τη δυνατότητα μερικής κάλυψης της Αύξησης σύμφωνα με το άρθρο 28 του Ν. 4548/2018, υπό την προϋπόθεση ικανοποίησης του κριτηρίου επαρκούς διασποράς. Σε περίπτωση μη επίτευξης επαρκούς διασποράς, σύμφωνα με τις διατάξεις του Κανονισμού του Χ.Α., η Αύξηση και η Δημόσια Προσφορά θα ματαιωθούν.

Οι Νέες Μετοχές θα δικαιούνται μέρισμα όπως και οποιεσδήποτε διανομές που τυχόν θα πραγματοποιηθούν, από την έκδοσή τους (συμπεριλαμβανομένων και των κερδών της παρελθούσας χρήσης (01.01.2023 – 31.12.2023)) και εφεξής, σύμφωνα με την ισχύουσα νομοθεσία.

Υπό τις ανωτέρω προϋποθέσεις, και με την παραδοχή της πλήρους κάλυψης της Αύξησης, το μετοχικό κεφάλαιο της Εταιρείας θα ανέλθει σε ποσό €312.137.972,50, διαιρούμενο σε 124.855.189 κοινές ονομαστικές άυλες, μετά ψήφου Μετοχές, ονομαστικής αξίας εκάστης Μετοχής €2,50.

Σημειώνεται ότι το κατά τα ανωτέρω μετοχικό κεφάλαιο της Εταιρείας θα αυξηθεί περαιτέρω κατά τον αριθμό των Μετοχών που θα εκδοθούν συνεπεία της μετατροπής σε νέες μετοχές της Εταιρείας (η «Μετατροπή») του υπό όρους υποχρεωτικώς μετατρέψιμου ομολογιακού δανείου που έχει υπογραφεί μεταξύ της Ευρωπαϊκής Τράπεζας Ανασυγκρότησης και Ανάπτυξης (η «EBRD») και της Εταιρείας (οι «Εκ Μετατροπής Μετοχές»).

Το σύνολο των Μετοχών της Εταιρείας, έως 126.431.958 Μετοχές (ήτοι, 107.467.164 υφιστάμενες Μετοχές, έως 17.388.025 Νέες Μετοχές και 1.576.769 Εκ Μετατροπής Μετοχές, με την παραδοχή της πλήρους κάλυψης της Αύξησης), θα εισαχθούν προς διαπραγμάτευση στη Ρυθμιζόμενη Αγορά του Χ.Α., δυνάμει της από 04.09.2023 απόφασης της Έκτακτης Αυτόκλητης Γενικής Συνέλευσης των

μετόχων της Εταιρείας.

Σημειώνεται ότι το Ενημερωτικό Δελτίο δεν αφορά στη Μετατροπή, καθώς και στην έκδοση και διάθεση των Εκ Μετατροπής Μετοχών.

ΤΙΜΗ ΔΙΑΘΕΣΗΣ ΤΩΝ ΝΕΩΝ ΜΕΤΟΧΩΝ ΤΗΣ ΔΗΜΟΣΙΑΣ ΠΡΟΣΦΟΡΑΣ

Ως ανώτατη Τιμή Διάθεσης (η «Ανώτατη Τιμή Διάθεσης») ορίστηκε, σε συνεργασία με τους Συντονιστές Κύριους Αναδόχους, το ποσό των €2,82 για έκαστη των Νέων Μετοχών με την από 17.05.2024 απόφαση του Διοικητικού Συμβουλίου της Εταιρείας.

Η Τιμή Διάθεσης θα καθοριστεί από τους Συντονιστές Κύριους Αναδόχους σε συνεργασία με την Εταιρεία, όπως ισχύει, μέσω βιβλίου προσφορών (διαδικασία “Βook Building”), το οποίο θα τηρηθεί από τους Συντονιστές Κύριους Αναδόχους και θα διενεργηθεί μέσω της διαδικασίας του Ηλεκτρονικού Βιβλίου Προσφορών (το «Η.ΒΙ.Π.»), και θα εγκριθεί από το Διοικητικό Συμβούλιο.

Συγκεκριμένα, η Τιμή Διάθεσης θα καθορισθεί με βάση τις προσφορές που θα υποβάλουν Ειδικοί Επενδυτές εντός του ανακοινωθέντος εύρους Τιμής Διάθεσης (το «Εύρος Τιμής Διάθεσης», βλ. σχετικά παρακάτω) στο Η.ΒΙ.Π. Η εν λόγω διαδικασία υποβολής προσφορών θα ακολουθηθεί για το μέρος της Δημόσιας Προσφοράς που αφορά τους Ειδικούς Επενδυτές και θα πραγματοποιηθεί ταυτόχρονα με

τις εγγραφές των Ιδιωτών Επενδυτών.

Για τον προσδιορισμό του Εύρους Τιμής Διάθεσης ακολουθήθηκε η διαδικασία του pre-marketing, ήτοι συνεκτίμηση, τόσο των συνθηκών των κεφαλαιαγορών στην Ελλάδα και διεθνώς, όσο και της οικονομικής θέσης και των προοπτικών της Εταιρείας. Οι Ειδικοί Επενδυτές θα υποβάλλουν τις προσφορές τους για τις Νέες Μετοχές εντός του ακόλουθου δεσμευτικού Εύρους Τιμής Διάθεσης:

Με βάση την Ανώτατη Τιμή Διάθεσης, τα συνολικά έσοδα της Αύξησης, υπό την παραδοχή της πλήρους κάλυψης αυτής, θα ανέλθουν σε περίπου €49 εκατ. Η Τιμή Διάθεσης θα γνωστοποιηθεί στην Επιτροπή Κεφαλαιαγοράς και θα δημοσιευθεί, σύμφωνα με την παρ. 2 του άρθρου 17 του Κανονισμού 4 1129/2017, το αργότερο την επόμενη εργάσιμη ημέρα μετά την ολοκλήρωση της Δημόσιας Προσφοράς. Ταυτόχρονα με τον καθορισμό της Τιμής Διάθεσης, θα αποφασιστεί και η οριστική κατανομή των Νέων Μετοχών.

Η Τιμή Διάθεσης θα είναι κοινή για όλους τους επενδυτές, Ειδικούς και Ιδιώτες, που θα συμμετάσχουν στη διάθεση των Νέων Μετοχών μέσω της Δημόσιας Προσφοράς.

Η Τιμή Διάθεσης δεν μπορεί να προσδιοριστεί σε ύψος στο οποίο δεν καλύπτεται πλήρως η Δημόσια Προσφορά.

Σε κάθε περίπτωση, η Τιμή Διάθεσης θα καθοριστεί εντός του προαναφερθέντος Εύρους Τιμής Διάθεσης και θα ανακοινωθεί την Παρασκευή 31.05.2024.

Για περισσότερες πληροφορίες σχετικά με την Τιμή Διάθεσης, βλ. Ενότητα 4.5.6 «Τιμή Διάθεσης Μετοχών με Δημόσια Προσφορά» του από 22.05.2024 Ενημερωτικού Δελτίου.

Διαβάστε επίσης

Η στρατηγική της Noval Property μετά την εισαγωγή στο Χρηματιστήριο

Epsilon Net: Άυξηση 33,3% στον κύκλο εργασιών και 42,8% στα καθαρά κέρδη προ φόρων στο α’ τρίμηνο