ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Σε μια αγορά που προσεγγίζει τα 370 εκατ. ευρώ και αναπτύσσεται με ρυθμούς που προσεγγίζουν το 5% ετησίως μπαίνει το επενδυτικό ταμείο SMERemediumCap του Νίκου Καραμούζη μετά την εξαγορά πλειοψηφικού πακέτου μετοχών στην ΕΨΑ.

Η συνεργασία του SMERC με την οικογένεια Τσαούτου, που ελέγχει το 75% της ιστορικής βιομηχανίας, έγινε μέσω της σύστασης κοινής εταιρείας, στην οποία βασικός μέτοχος της εταιρείας με ποσοστό 65,22% είναι το επενδυτικό ταμείο που διαχειρίζεται ο Νίκος Καραμούζης.

Τα… ραντάρ του επενδυτή και πρώην τραπεζίτη σε διάστημα λιγότερο από τρία χρόνια έχουν εντοπίσει επενδυτικές ευκαιρίες έχοντας ως επίκεντρο παραγωγικές ελληνικές επιχειρήσεις μεσαίου μεγέθους αντιμετωπίζουν στενότητα κεφαλαίων και επιχειρησιακή στασιμότητα, αλλά διαθέτουν δυνητικά σημαντικές αναπτυξιακές δυνατότητες.

Ετσι, οι επενδύσεις στις οποίες έχει προχωρήσει το SMERC εκτείνονται από τον αγροτικό τομέα μέχρι στο facility management και από τον τουρισμό μέχρι τον κλάδο τροφίμων και ποτών.

Το fund των 142 εκατ. ευρώ

Το fund διαχειρίζεται κεφάλαια 142 εκατομμυρίων ευρώ από 41 θεσμικούς και ιδιώτες επενδυτές, μεταξύ των οποίων Έλληνες και διεθνείς θεσμικοί επενδυτές, συνταξιοδοτικά ταμεία, ασφαλιστικές εταιρείες και οικογενειακά επενδυτικά γραφεία.

Στον τομέα του facility management (δηλαδή της διαχείρισης κτιρίων, π.χ. μέσω παροχής υπηρεσιών φύλαξης και καθαρισμού), το fund έχει δημιουργήσει ήδη τον leader της αγοράς – κατά τον κ. Καραμούζη – γράφοντας τζίρο 95 εκατομμυρίων και απασχολώντας περί τους 4.000 εργαζόμενους. Θυμίζουμε πως έχει εξαγοράσει το πλειοψηφικό πακέτο της Cordia -πρώην Engie του Γιώργου Δανιόλου και ακολούθησε η είσοδος στη Skymar Services του Λεωνίδα Καμπάνη, στην οποία μετοχές έχει και το family office της Μαριάννας Λάτση.

Τον Μάρτιο του 2022 το fund εξαγόρασε την Πλακεντία Κτηνιατρική Κλινική, που δραστηριοποιείται στον κλάδο των κτηνιατρικών υπηρεσιών από το 2015 και σκοπεύει στην υλοποίησης ενός φιλόδοξου επενδυτικού και επιχειρηματικού σχεδίου ανάπτυξης των υπηρεσιών της κτηνιατρικής των ζώων συντροφιάς στην Ελλάδα.

Στόχος είναι, μέσα στα επόμενα χρόνια, η περαιτέρω ανάπτυξη του δικτύου και των υπηρεσιών παροχής ολοκληρωμένης, υψηλού επιπέδου κτηνιατρικής φροντίδας στα ζώα συντροφιάς και παράλληλα να αναπτυχθούν σχέσεις σεβασμού και εμπιστοσύνης τόσο με τους κηδεμόνες τους, όσο και με την κτηνιατρική κοινότητα στην Ελλάδα. Ο κλάδος έχει περιθώρια, καθώς η διείσδυση στην Ελλάδα είναι 18% ενώ ΕΕ πάνω από 30%.

Η επένδυση στον τουρισμό

Οι προοπτικές ανάπτυξης του ελληνικού τουρισμού και δη του τουρισμού πολυτελείας δεν θα μπορούσαν να μείνουν εκτός βεληνεκούς του Νίκου Καραμούζη. Μέσω της κοινοπραξίας του επενδυτικού ταμείου SMERC της Latonia Enterprises (συμφερόντων του family office Θανάση Λασκαρίδη) και της Brown Hotels εξαγόρασε από την Intrum τα δάνεια 72 ξενοδοχείων. Όπως ο ίδιος έχει πει τα δάνεια των μονάδων είτε θα μεταβιβαστούν σε τρίτους τα δάνεια είτε θα περιελθουν στην ιδιοκτησία των επενδυτών, ενώ ανοιχτή είναι η κοινοπραξία στη διάθεση κεφαλαίων για την οικονομική αναδιάρθρωση τους σε συνεργασία με τους οφειλέτες. Υπενθυμίζουμε ότι τα δάνεια είχαν ονομαστική αξία 254 εκατ. και αφορούν μονάδες με 4.000 δωμάτια σε δημοφιλείς τουριστικούς προορισμούς εκ των οποίων το 50% βρίσκεται σε νησιά του Αιγαίου (22 μονάδες), του Ιονίου (3) και την Κρήτη (11) ενώ τα υπόλοιπα σε Μακεδονία και Θράκη (19 μονάδες), την Κεντρική Ελλάδα (9) και την Πελοπόννησο (8).

H τελευταία – σύμφωνα με το Νίκο Καραμούζη – επένδυση του SMERemediumCap στον τουρισμό στοχεύει να βάλει την Πάτμο στο χάρτη των διεθνών προορισμών.

Το Patmos Aktis εξαγοράστηκε από την οικογένεια Πουλιού έναντι 17 εκατομμυρίων ευρώ και αναβαθμίζεται και μέσω δανεισμού από το Ταμείο Ανάκαμψης. Η συνολική επένδυση, συμπεριλαμβανομένης και της επέκτασης του ξενοδοχείου, θα προσεγγίσει τα 20 εκατομμύρια ευρώ και θα ολοκληρωθεί στις αρχές του 2025, η μεγαλύτερη επένδυση που έχει γίνει ποτέ στην Πάτμο, σύμφωνα με το SMERCap.

Οι ευκαιρίες στον τομέα τροφίμων ποτών

Στον τομέα των τροφίμων, ένας τομέας που ο fund manager βλέπει ευκαιρίες, έχει επενδύσει στην Krop, εταιρεία παραγωγής και συσκευασίας φρούτων με έδρα την Άρτα, ακολούθησε η εξαγορά του 70% της Άροσις της οικογένειας Φωτιάδη, που εμπορεύεται όσπρια από την Καστοριά και τώρα η εξαγορά του πλειοψηφικού πακέτου της ΕΨΑ.

Η εταιρεία με το όνομα «Αγριά Εμπορική», από την πόλη Αγριά του Βόλου όπου έναν αιώνα πριν μπήκαν τα θεμέλια για τη δημιουργία της ΕΨΑ, συστήθηκε από κοινού με τα αδέλφια Τσαούτου και τη Ηβη Μοσχαχλαϊδή. Ο Μιχάλης και Πέννυ Τσαούτου έχουν ποσοστά από 14,15% ο καθένας, η Ήβη Μοσχαχλαϊδή, επιχειρηματίας, ποσοστό 6,48% και το SMERemediumCAP ποσοστό 65,22%.

Το μετοχικό κεφάλαιο της εταιρείας Αγριά Α.Ε. αντιστοιχεί σε 3.400.305,74 ευρώ μετρητά, τα οποία είναι ολοσχερώς καταβεβλημένα και σε 1.812.694,26 ευρώ εισφορές σε είδος, που θα μπορούσαν να προέρχονται από μετοχές της ΕΨΑ. Αντικείμενο της νέας εταιρείας οι υπηρεσίες παροχής συμβουλών στρατηγικής διαχείρισης, υπηρεσίες εταιρειών χαρτοφυλακίου, υπηρεσίες χημικών δοκιμών και αναλύσεων, το χονδρικό εμπόριο αναψυκτικών και εμφιαλωμένων νερών, και το χονδρικό εμπόριο μπύρας.

Τα σχέδια για την ΕΨΑ με τον Κώστα Καραφωτάκη επικεφαλής

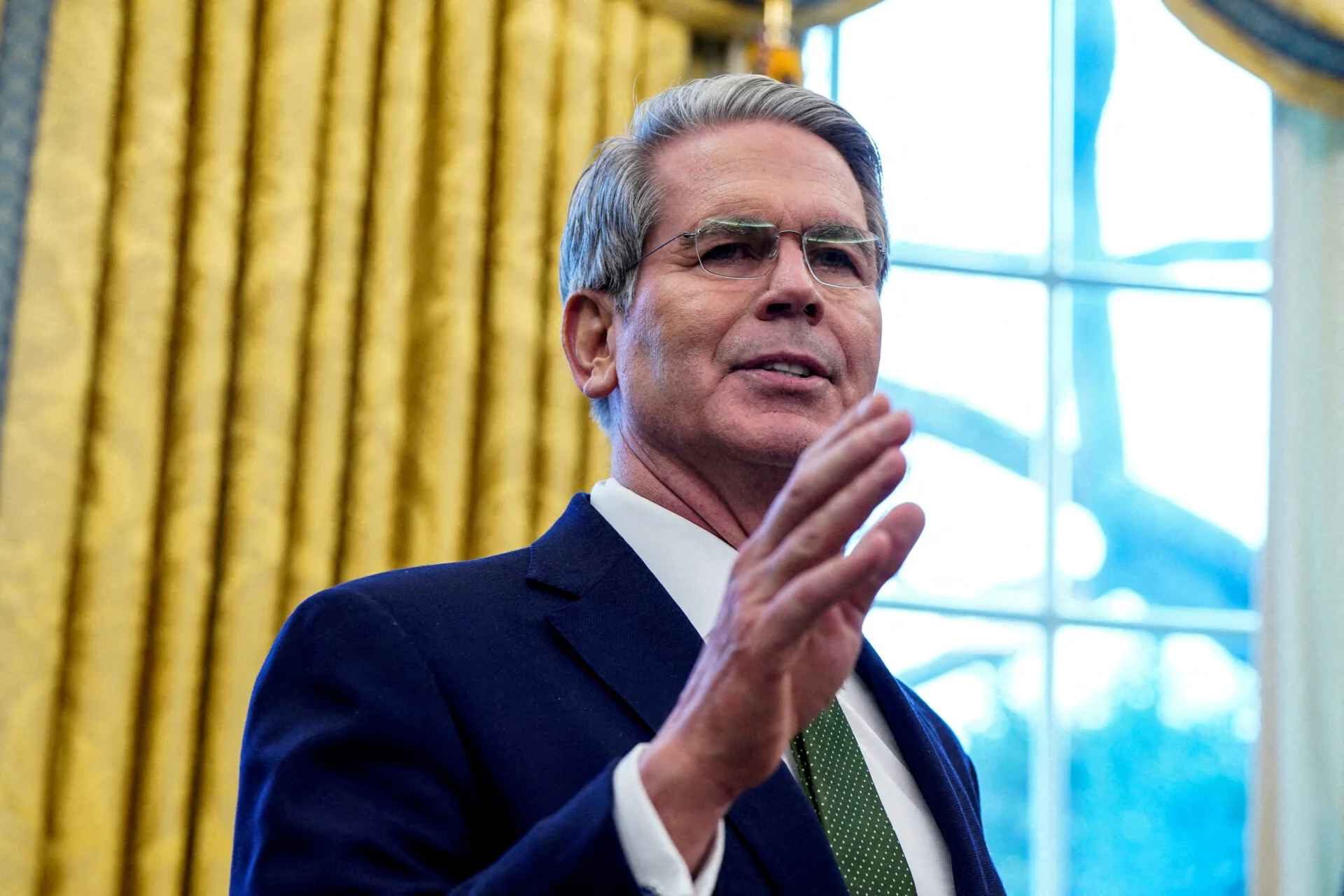

Επικεφαλής της εταιρείας είναι ο Κώστας Καραφωτάκης, γνωστός από την πολύχρονη θητεία του στο πλάι του Πάνου Γερμανού φτάνοντας να είναι επικεφαλής του ομίλου Olympia αναλαμβάνοντας τη θέση του CEO έως το 2019. Το διοικητικό συμβούλιο της νεοσυσταθείσας εταιρείας έχει ως μέλη τον Νίκο Καραμούζη, τα αδέλφια Τσαούτου και τον Νίκο Ζορμπά.

Σύμφωνα με τις τελευταίες δημοσιευμένες οικονομικές καταστάσεις, το 2021 ο τζίρος της ΕΨΑ ήταν 9,19 εκατ. ευρώ με καθαρές ζημίες 354,68 χιλιάδες ευρώ από τζίρο 7,68 εκατ. ευρώ το 2020 και καθαρές ζημίες 1,26 εκατομμυρίων ευρώ.

Όπως επισημαίνεται στη σχετική ανακοίνωση η συνεργασία του SMERC με την οικογένεια Τσαούτου έχει ως στόχο την άμεση κεφαλαιακή ενίσχυση της εταιρείας, τη βελτίωση των συνθηκών ρευστότητας, την αξιοποίηση του έμπειρου στελεχιακού δυναμικού της και την ενίσχυσή του με ικανά και έμπειρα στελέχη. Παράλληλα, θα δρομολογηθεί μέσω επενδύσεων η αναβάθμιση των παραγωγικών δυνατοτήτων και των εγκαταστάσεων της εταιρείας, ενώ θα αναπτυχθούν νέα δίκτυα και προορισμοί πωλήσεων. Άμεση προτεραιότητα αποτελεί η συστηματική εμπορική αξιοποίηση του ονόματος της ΕΨΑ – ενός brand με μεγάλη αναγνωρισιμότητα, πιστότητα και αξιοπιστία στο καταναλωτικό κοινό και ευρύτερα στην Ελληνική κοινωνία.

Διαβάστε επίσης

Νίκος Καραμούζης: Στην ΕΨΑ η νέα επένδυσή του

──────────────────

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- JPMorgan: Βλέπει τον χρυσό στα 4.000 δολάρια

- Ευρωαγορές: Ανατροπή και κλείσιμο σε θετικό έδαφος με βοήθεια από τη Wall Street – Βουτιά για τη μετοχή της Novo Nordisk

- Metlen: Υιοθετεί το βρετανικό μοντέλο για τις ανακοινώσεις των τριμηνιαίων αποτελεσμάτων

- Μπέσεντ: Περιμένει να αποκλιμακωθεί η δασμολογική αντιπαράθεση με την Κίνα