ΣΧΕΤΙΚΑ ΑΡΘΡΑ

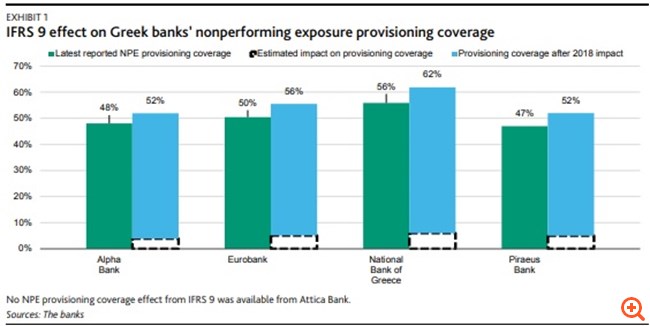

«Πιστωτικά θετικό» χαρακτηρίζει ο οίκος Moody’s τον αντίκτυπο που θα έχει η υιοθέτηση των νέων λογιστικών προτύπων IFRS9 στις ελληνικές τράπεζες μετά την ανακοίνωση των προκαταρκτικών στοιχείων των τραπεζών. Όπως επισημαίνει ο οίκος Moody’s, υπάρχει αύξηση των προβλέψεων κατά μέσο όρο 10%, αυξάνοντας την κάλυψη για τα Μη Εξυπηρετούμενα Ανοίγματα (NPEs) περίπου στο 55% από 50% που ήταν το τέταρτο τρίμηνο του 2017. Οι επιπλέον αυτές προβλέψεις εκτιμάται ότι θα βοηθήσουν τον κλάδο να μειώσει το μεγάλο απόθεμα των NPEs (γύρω στα 95 δισ. ευρώ) μέχρι 40% κατά την περίοδο 2017-9, όπως είναι και η δέσμευση στον SSM.

Υψηλότερες προβλέψεις σημαίνουν μεγαλύτερη δυνατότητα πώλησης προβληματικών δανείων στη δευτερογενή αγορά χωρίς ουσιώδεις απώλειες και θα διευκολύνουν δυνητικές διαγραφές NPEs σε υψηλά μοχλευμένους και μη βιώσιμους δανεισμένους.

Σύμφωνα με τον ίδιο οίκο, οι τράπεζες θα συνεχίσουν να αντιμετωπίζουν «κινδύνους εφαρμογής» στη μείωση των NPEs δεδομένου ότι το επιχειρηματικό περιβάλλον παρουσιάζει προκλήσεις, αν και βελτιώνεται, αλλά και επειδή η πλειονότητα της μείωσης των NPEs πρέπει να συμβεί φέτος και το ερχόμενο έτος.

Ακόμη και εάν οι τράπεζες πετύχουν τον στόχο για τον λόγο NPEs/μεικτών δανείων στο 35% μέχρι το τέλος του 2019, θα συνεχίσουν να έχουν ένα από τα υψηλότερα επίπεδα προβληματικών δανείων στην ΕΕ, περιορίζοντας την ανοδική δυναμική της πιστωτικής τους ποιότητας και των αξιολογήσεών τους, τονίζει ακόμη ο οίκος Moody’s.

“Εκτιμούμε ότι η κεφαλαιακή επίδραση των 5,4 δισ. ευρώ στις ελληνικές τράπεζες από τα IFRS9, θα μειώσει τον κεφαλαιακό δείκτη CET1 κατά 300 μονάδες βάσης μέσο όρο στην πενταετία, από ένα μέσο όρο 16,5% στο δ΄ τρίμηνο του 2017”, επισημαίνει ο οίκος.

Η άμεση επίδραση για το 2018 θα είναι περιορισμένη στις περίπου 15 μονάδες βάσης, διότι μόλις το 5% αυτών των επιπλέον προβλέψεων, θα επηρεάσει το ρυθμιστικό κεφάλαιο.

Οι ελληνικές αρχές επιτρέπουν μια ανομοιογενή περίοδο σταδιακής προσαρμογής σε πέντε χρόνια, έτσι ώστε το ρυθμιστικό κεφάλαιο των τραπεζών, να μπορεί να απορροφήσει πλήρως την επίδραση.

Αυτό σημαίνει ότι μετά από την επίδραση του 5% φέτος, θα αυξηθεί στο 15% το 2019, στο 30% το 2020, στο 50% το 2021, στο 75% το 2022 και στο 100% το 2023.

ΔΙΑΒΑΣΤΕ ΑΚΟΜΑ: Έρχεται η ελληνική bad bank το 2019;

ΔΕΙΤΕ ΕΠΙΣΗΣ: Bank of America Merrill Lynch: «Βλέπει» bad bank και ανακεφαλαιοποίηση για τις ελληνικές τράπεζες

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ρωσία: Πασχαλινή κατάπαυση του πυρός στην Ουκρανία ανακοίνωσε ο Πούτιν

- Πάτρα: Αυτοκίνητο παραβίασε διάβαση και συγκρούστηκε με τρένο – Βίντεο από τη στιγμή της σύγκρουσης

- Μασκ: Επαναπρογραμματίζει το αναβληθέν ταξίδι στην Ινδία μετά την συνομιλία του με τον Μόντι

- Volvo: Ετοιμάζει 800 απολύσεις στις ΗΠΑ εν μέσω αβεβαιότητας για τους δασμούς