ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Την Τετάρτη 13 Ιουλίου ξεκινά η διαπραγμάτευση των 230.000 ομολογιών από την πρόσφατη έκδοση του ΚΟΔ της Lamda Development, όπως ανακοίνωσε η εταιρεία, στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χρηματιστηρίου της Αθήνας.

Ο κωδικός διαπραγμάτευσης της Ομολογίας είναι με ελληνική γραμματοσειρά είναι «ΛΑΜΔΑΟ2» και με λατινική γραμματοσειρά «LAMDAB2». Η τιμή έναρξης διαπραγμάτευσης των Ομολογιών της Εταιρίας είναι €1.000 ανά Ομολογία, ήτοι 100% της ονομαστικής αξίας της.

Η έκδοση του ΚΟΔ εντάσσεται στο από 29.06.2022 Πλαίσιο Πράσινου Ομολόγου που έχει υιοθετήσει ο Όμιλος της Lamda Development, σύμφωνα με τις διεθνείς Αρχές Πράσινου Ομολόγου του οργανισμού International Capital Market Association (ICMA, Ιούνιος 2021).

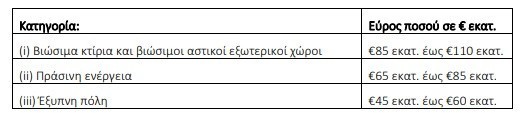

Τα καθαρά αντληθέντα κεφάλαια θα διατεθούν, μέχρι το τέλος του έτους 2025, αποκλειστικά σε Πράσινες Επενδύσεις, όπως αυτές ορίζονται στο Πλαίσιο Πράσινου Ομολόγους και πιο συγκεκριμένα στις ακόλουθες κατηγορίες επιλέξιμων επενδύσεων του Πλαισίου Πράσινου Ομολόγου:

Αναλυτικά η ανακοίνωση της Lamda για την έκβαση της Δημόσιας Προσφοράς:

Η «Τράπεζα Eurobank A.E.», η «ΤΡΑΠΕΖΑ ΠΕΙΡΑΙΩΣ», η «Alpha Τράπεζα Α.Ε.» και η «EUROXX Χρηματιστηριακή Α.Ε.Π.Ε.Υ.», ως Συντονιστές Κύριοι Ανάδοχοι της Δημόσιας Προσφοράς για την έκδοση Κοινού Ομολογιακού Δανείου, υπό το Πλαίσιο Πράσινου Ομολόγου της εταιρίας «LAMDA DEVELOPMENT – ΑΝΩΝΥΜΗ ΕΤΑΙΡΙΑ ΣΥΜΜΕΤΟΧΩΝ ΚΑΙ ΑΞΙΟΠΟΙΗΣΗΣ ΑΚΙΝΗΤΩΝ» (η «Εταιρία») και την εισαγωγή των Ομολογιών εκδόσεως της Εταιρίας προς διαπραγμάτευση στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χρηματιστηρίου Αθηνών, ανακοινώνουν ότι, μετά την ολοκλήρωση της Δημόσιας Προσφοράς στις 08.07.2022, και σύμφωνα με τα συγκεντρωτικά στοιχεία κατανομής που παρήχθησαν με τη χρήση του Ηλεκτρονικού Βιβλίου Προσφορών του Χρηματιστηρίου Αθηνών, διατέθηκαν συνολικά 230.000 άυλες κοινές ανώνυμες ομολογίες της Εταιρίας με ονομαστική αξία €1.000 εκάστη (οι «Ομολογίες»), με αποτέλεσμα την άντληση κεφαλαίων ύψους €230 εκατ.

Η συνολική έγκυρη ζήτηση που εκδηλώθηκε από επενδυτές οι οποίοι συμμετείχαν στη Δημόσια Προσφορά ανήλθε σε €718,5 εκατ. Η ευρεία ανταπόκριση του επενδυτικού κοινού

είχε ως αποτέλεσμα να καλυφθεί η Δημόσια Προσφορά 3,12 φορές και το σύνολο των συμμετεχόντων επενδυτών να ανέλθει σε 13.972.

Η τιμή διάθεσης των Ομολογιών έχει προσδιοριστεί στο άρτιο, ήτοι €1.000 ανά Ομολογία. Η τελική απόδοση των Ομολογιών ορίστηκε σε 4,70% και το επιτόκιο των Ομολογιών σε 4,70%

ετησίως.

Οι Ομολογίες κατανεμήθηκαν ως εξής:

α) 170.000 Ομολογίες (73,9% επί του συνόλου των εκδοθεισών Ομολογιών) σε Ιδιώτες Επενδυτές, επί συνολικού αριθμού 523.226 Ομολογιών για τις οποίες εκδηλώθηκε έγκυρη

ζήτηση (δηλαδή ικανοποιήθηκε το 32,5% της εκδηλωθείσας ζήτησης στη συγκεκριμένη κατηγορία επενδυτών και στη συγκεκριμένη απόδοση) και

β) 60.000 Ομολογίες (26,1% επί του συνόλου των εκδοθεισών Ομολογιών) σε Ειδικούς Επενδυτές επί συνολικού αριθμού 193.120 Ομολογιών για τις οποίες εκδηλώθηκε έγκυρη

ζήτηση (δηλαδή ικανοποιήθηκε το 31,1% της εκδηλωθείσας ζήτησης στη συγκεκριμένη κατηγορία επενδυτών και στη συγκεκριμένη απόδοση).

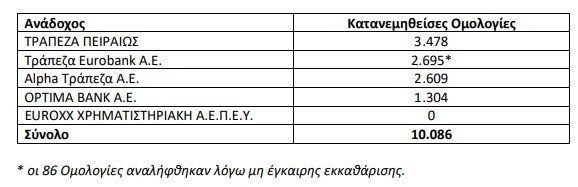

Επίσης, από τις 60.000 Ομολογίες που κατανεμήθηκαν σε Ειδικούς Επενδυτές, 10.086 Ομολογίες έλαβαν για δικό τους λογαριασμό οι κάτωθι Ανάδοχοι:

Σύμφωνα με τη σύμβαση αναδοχής, οι Ανάδοχοι δεν ανέλαβαν καμία δέσμευση ανάληψης κάλυψης Ομολογιών.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Πώς μπορεί να υπάρξει εμπορική «συμμαχία» Ελλάδας – Κίνας: Τα μνημόνια συνεργασίας και η αλήθεια

- Απόφαση – σταθμός από Άδωνι Γεωργιάδη: Τέλος στις γεύσεις των ηλεκτρονικών τσιγάρων

- Βακάκης διαψεύδει… Βακάκη για τις επιδόσεις της Jumbo

- Χρηματιστήριο: Τι συμβαίνει με την μετοχή της Εθνικής, κάτω από μία φορά p/bv Πειραιώς, Eurobank και Αlpha