ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η JP Morgan και η ομάδα των Mehmet Sevim, Samuel Goodacre και Sukanya Khan ξεκινάει μια νέα σειρά reports, τα οποία ονομάζει “First Principles” και τα οποία ασχολούνται με τις αναβαλλόμενες φορολογικές υποχρεώσεις (DTA) και τις αναβαλλόμενες φορολογικές πιστώσεις (DTC) των ελληνικών τραπεζών.

Οι συστάσεις overweight και οι τιμές στόχοι για τις ελληνικές τράπεζες διατηρούνται σε:

Alpha Bank 2,3 ευρώ,

Eurobank 2,8 ευρώ,

Εθνική Τράπεζα 9,7 ευρώ,

Τράπεζα Πειραιώς 5,9 ευρώ.

«Κοιτάζοντας τους ισολογισμούς των ελληνικών τραπεζών σήμερα, μοιάζει σχεδόν σαν να μην υπήρξε ποτέ ελληνική οικονομική κρίση. Τα δάνεια αυξάνονται σε υγιή επίπεδα, η ποιότητα του ενεργητικού έχει συγκλίνει σε μεγάλο βαθμό με την Ευρώπη, τα κεφαλαιακά αποθέματα έχουν βελτιωθεί και η ΕΚΤ ενέκρινε πρόσφατα τα αιτήματα των τραπεζών να καταβάλουν μερίσματα για πρώτη φορά από το 2008», εξηγεί η αμερικανική τράπεζα.

«Tα DTAs δεν θα εμποδίσουν υψηλότερες πληρωμές μερισμάτων από τις ελληνικές τράπεζες, κατά την άποψή μας. Τα καλά νέα είναι ότι ένα σημαντικό μέρος των DTAs των ελληνικών τραπεζών απολαμβάνουν κρατική εγγύηση, γεγονός που τα καθιστά πλήρως ρευστοποιήσιμα, ανεξάρτητα από την κερδοφορία. Αυτό τα χαρακτηρίζει ως κεφάλαιο CET1 σύμφωνα με τον CRR. Το υποσύνολο των DTAs αναφέρεται επίσης ως αναβαλλόμενες φορολογικές πιστώσεις (DTCs). Ενώ τα DTCs αντιμετωπίζονται όπως κάθε άλλος τύπος CET1 από εποπτική άποψη, το ασυνήθιστα υψηλό ποσοστό τους στα κεφάλαια των ελληνικών τραπεζών μπορεί να επηρεάσει τη λήψη εποπτικών αποφάσεων, ιδίως όταν πρόκειται για τη διανομή κεφαλαίου. Τόσο η ΕΚΤ, όσο και η Τράπεζα της Ελλάδος έχουν περιγράψει στο παρελθόν το υψηλό ποσοστό των DTCs στους δείκτες CET1 των ελληνικών τραπεζών ως σημείο εποπτικής ανησυχίας. Κατά την άποψή μας, η ανησυχία δεν σχετίζεται με την επιλεξιμότητα των DTCs ως μορφή CET1 ή την ικανότητα απορρόφησης ζημιών, αλλά με την υψηλή διασύνδεση κράτους-τραπεζών, την οποία οι εποπτικές αρχές έχουν προσπαθήσει να μειώσουν» συνεχίζουν οι αναλυτές.

«Ταυτόχρονα, βλέπουμε αρκετούς λόγους για τους οποίους οι ρυθμιστικές αρχές πιθανότατα θα δουν θετικά τα σχέδια διανομής κεφαλαίου των ελληνικών τραπεζών:

1. Όταν πρόκειται για την επιστροφή κεφαλαίου, οι ρυθμιστικές αρχές δεν εξετάζουν τα DTCs μεμονωμένα, αλλά σε συνδυασμό με άλλους παράγοντες, συμπεριλαμβανομένης της βιώσιμης κερδοφορίας και των κεφαλαιακών αποθεμάτων ασφαλείας. Οι προοπτικές υγιούς κερδοφορίας των ελληνικών τραπεζών σημαίνουν ότι το μερίδιο των DTCs στο CET1 θα μειωθεί απότομα τα επόμενα χρόνια.

2. Η αυξημένη καταβολή δεν μεταβάλλει σημαντικά την πορεία των DTCs.

3. Τα DTCs δεν εμπόδισαν άλλες τράπεζες της Νότιας Ευρώπης να προβούν σε υγιή επίπεδα καταβολών.

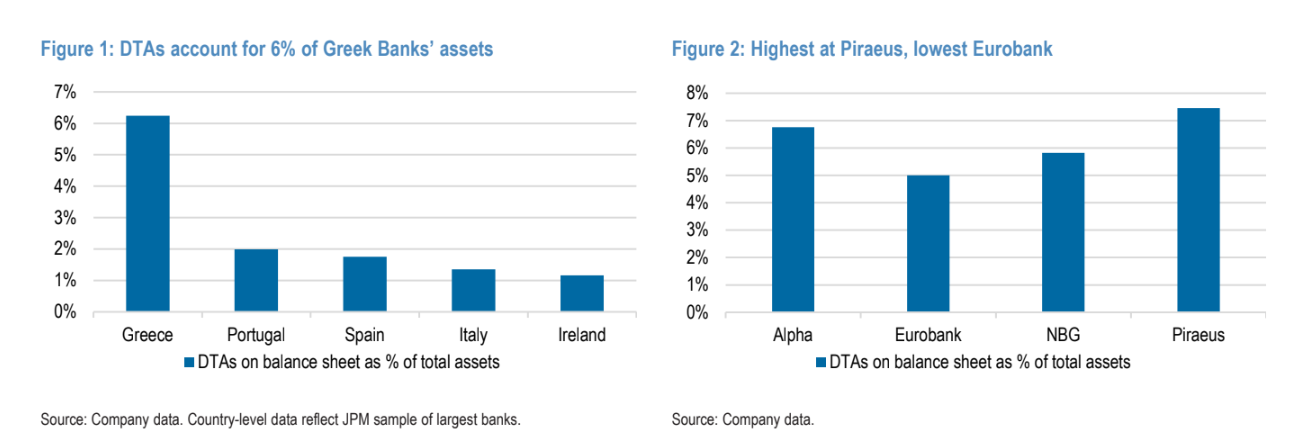

Το παρελθόν των DTAS/DTCS

«Μια κληρονομιά λοιπόν της κρίσης που παραμένει είναι οι αναβαλλόμενες φορολογικές απαιτήσεις (DTA). Στα χρόνια της κρίσης, οι ελληνικές τράπεζες συγκέντρωσαν περίπου 20 δισ. ευρώ από αυτές (πάνω από 100 δισ. ευρώ στην Ευρώπη) και περίπου 19 δισ. ευρώ παραμένουν στους ισολογισμούς, ποσό που αντιστοιχεί περίπου στο 6% του συνολικού ενεργητικού. Είναι κρίσιμο ότι περίπου 15 δισ. ευρώ των DTAs αναγνωρίζονται ως κεφάλαιο σύμφωνα με τις κανονιστικές προβλέψεις, αντιπροσωπεύοντας πάνω από το 70% των βασικών ιδίων κεφαλαίων της κατηγορίας 1 (CET1) των ελληνικών τραπεζών, σημαντικά πάνω από τα επίπεδα άλλων ευρωπαϊκών τραπεζών της περιφέρειας. Αυτό δικαιολογημένα εγείρει ερωτήματα σχετικά με τη σχετική ποιότητα των κεφαλαίων των ελληνικών τραπεζών και κατά πόσον αυτό θα μπορούσε να εμποδίσει την ικανότητά τους να συγκλίνουν τους δείκτες πληρωμών με τα ευρωπαϊκά επίπεδα κατά τα επόμενα 2-3 χρόνια, παρά τα πολύ ισχυρά κεφαλαιακά αποθέματα ασφαλείας για ορισμένες τράπεζες», εξηγεί ο οίκος.

«Τα DTAs είναι μια κατηγορία περιουσιακών στοιχείων χαμηλής ποιότητας με την οποία οι ελληνικές τράπεζες θα πρέπει να ζήσουν στο άμεσο μέλλον. Εννοιολογικά, το DTA μπορεί να συγκριθεί με φόρους που καταβάλλονται προκαταβολικά. Οι ελληνικές τράπεζες τα δημιούργησαν ως αποτέλεσμα των σημαντικών ζημιών από τα χρόνια της κρίσης. Με την πάροδο του χρόνου, οι τράπεζες θα χρησιμοποιήσουν τα DTAs τους για να αντισταθμίσουν μελλοντικές φορολογικές υποχρεώσεις, μειώνοντας έτσι τις πληρωμές φόρων σε μετρητά. Τα περισσότερα DTAs έχουν προκαθορισμένο χρονοδιάγραμμα απόσβεσης 20 με 30 έτη και αν όλα τα μέρη δεν μπορέσουν να συμφωνήσουν σε έναν μηχανισμό για την ουσιαστική επιτάχυνση αυτής της διαδικασίας, θα υπάρχουν μέχρι τις αρχές της δεκαετίας του 2040. Αλλά ως κατηγορία περιουσιακών στοιχείων, τα DTAs έχουν σημαντικά μειονεκτήματα. Δεν παράγουν εισόδημα και το 6% του ισολογισμού αποτελείται από περιουσιακά στοιχεία με 0% αποδοτικότητα. Έχουν υψηλό συντελεστή στάθμισης κινδύνου στον υπολογισμό των εποπτικών κεφαλαίων, που κυμαίνεται από 100% έως 250%, αντιπροσωπεύοντας το 14% των περιουσιακών στοιχείων των ελληνικών τραπεζών. Από οικονομικής άποψης, αποτελούν μια κατηγορία περιουσιακών στοιχείων χαμηλής ποιότητας, την οποία οι τράπεζες θα πρέπει να διαχειρίζονται για μεγάλο χρονικό διάστημα», καταλήγει η ομάδα της JPM.

Διαβάστε επίσης:

Orange: Αποχωρεί από το χρηματιστήριο της Νέας Υόρκης o γαλλικός τηλεπικοινωνιακός κολοσσός

Διαμαντοπούλου: Δεν υπάρχει «πασοκόμετρο» – Είμαι από 18 ετών στο ΠΑΣΟΚ

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- ΚΕΕΕ: Τα οικονομικά μετρά τα οποία ανακοίνωσε ο πρωθυπουργός έρχονται να στηρίξουν τη μεσαία τάξη

- Γερμανία: Για τρίτη συνεχόμενη χρονιά στάσιμη η γερμανική οικονομία

- ΗΠΑ: Η κυβέρνηση πρέπει να ενημερώνει τους μετανάστες 21 ημέρες πριν από την απέλασή τους

- Τρία παιδιά παρασύρθηκαν από διερχόμενη μηχανή στη Ριζούπολη