ΣΧΕΤΙΚΑ ΑΡΘΡΑ

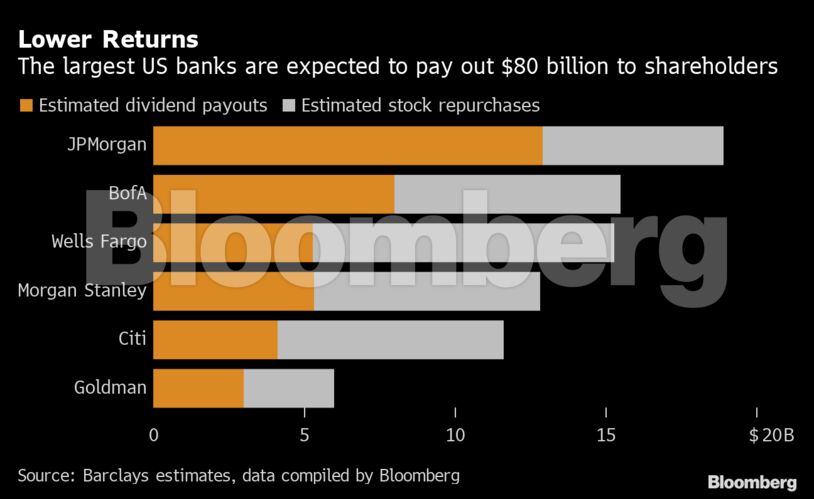

Οι τράπεζες κολοσσοί των ΗΠΑ είναι έτοιμες να επιστρέψουν 80 δισεκατομμύρια δολάρια στους μετόχους μετά τα φετινά stress tests της Fed.

Η JPMorgan Chase & Co. πρόκειται να ηγηθεί της κίνησης, με μερίσματα και επαναγορές μετοχών συνολικούς ύψους 18,9 δισεκατομμυρίων δολαρίων. Η Bank of America και η Wells Fargo & Co. αναμένεται να επιστρέψουν 15,5 δισεκατομμύρια και 15,3 δισεκατομμύρια δολάρια αντίστοιχα, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg, με βάση τις εκτιμήσεις των αναλυτών της Barclays.

Τα ετήσια stree tests αναγκάζουν τις τράπεζες να λάβουν υπόψη τους την υποθετική κρίση και να εκτιμήσουν τις ζημίες που ενδέχεται να καταγράψουν με βάση τα βιβλία επιχειρηματικών δραστηριοτήτων τους. Οι τράπεζες χρησιμοποιούν αυτούς τους αριθμούς για να αξιολογήσουν πόσα κεφάλαια αντέχουν να διαθέσουν στους επενδυτές. Τα αποτελέσματα των φετινών tests θα ανακοινωθούν την Πέμπτη, ενώ οι τράπεζες θα αποκαλύψουν τα κεφαλαιακά τους σχέδια τις επόμενες εβδομάδες.

Πέρυσι, οι πληρωμές μερισμάτων από τις έξι μεγαλύτερες τράπεζες της χώρας αυξήθηκαν σχεδόν κατά το ήμισυ, αφού συγκέντρωσαν τεράστια ποσά επιπλέον μετρητών κατά τη διάρκεια της πανδημίας. Μόνο η Morgan Stanley διπλασίασε την τριμηνιαία πληρωμή της, ενώ ανακοίνωσε επίσης εξαγορές μετοχών έως και 12 δισεκατομμύρια δολάρια.

Οι τράπεζες αντιμετωπίζουν επίσης φόβους ότι τα ιστορικά επίπεδα πληθωρισμού και οι προσπάθειες των κεντρικών τραπεζών να τον δαμάσουν θα περιορίσουν την οικονομική ανάπτυξη. Αυτή η κατάσταση επιδεινώθηκε από την εισβολή της Ρωσίας στην Ουκρανία, η οποία έχει πυροδοτήσει γεωπολιτική αβεβαιότητα σε ολόκληρο τον κόσμο.

«Προχωρώντας φέτος, όπως πολλοί από τους ανταγωνιστές μας, αναμένουμε να έχουμε ένα μετριασμένο πρόγραμμα εξαγοράς μετοχών λόγω των αβεβαιοτήτων του μακροοικονομικού περιβάλλοντος», δήλωσε στους επενδυτές τον Απρίλιο η Διευθύνουσα Σύμβουλος της Citigroup, Jane Fraser.

Αυτό το «αρκετά δυσμενές σενάριο» της Fed φέτος περιλαμβάνει «μια σοβαρή παγκόσμια ύφεση που συνοδεύεται από μια περίοδο αυξημένης ανησυχίας στις αγορές εμπορικών ακινήτων και εταιρικών χρεών», σύμφωνα με τον ιστότοπο της Fed.

Η υποθετική ύφεση «ενισχύεται από την παρατεταμένη συνέχιση της εξ αποστάσεως εργασίας, η οποία οδηγεί σε μεγαλύτερες μειώσεις των τιμών των εμπορικών ακινήτων που, με τη σειρά τους, μεταφέρονται στον εταιρικό τομέα και επηρεάζουν το επενδυτικό κλίμα».

Στο σενάριο περιλαμβάνεται και το υψηλό ποσοστό ανεργίας του 10% στις ΗΠΑ, η πτώση του πραγματικού ΑΕΠ κατά 3,5% από το τέλος του περασμένου έτους και η πτώση 55% στις τιμές των μετοχών. Ενσωματώνει επίσης την απότομη πτώση του πληθωρισμού σε ετήσιο ρυθμό 1,25% το τρίτο τρίμηνο του 2022 λόγω της υψηλότερης ανεργίας και της χαμηλότερης ζήτησης.

Ιστορικά, αυτά τα stress tests θα προκαλούσαν ανησυχία και άγχος στη Wall Street και στη Fed. Ωστόσο, η συντριπτική πλειονότητα των τραπεζών τα περνούν καθώς δεν χρειάζονται πλέον την έγκριση της Fed, εφόσον παραμένουν πάνω από τα καθορισμένα ελάχιστα κεφαλαιακά τους όρια.

Διαβάστε ακόμη:

Η Ελβετία εισάγει ρωσικό χρυσό για πρώτη φορά μετά τον πόλεμο

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Χρηματιστήριο: Με το δάχτυλο στο sell οι επενδυτές, οι επόμενες στηρίξεις της αγοράς

- Eυρωπαϊκές αγορές: Διευρύνουν τις απώλειες – Oι τράπεζες στο επίκεντρο των πιέσεων

- Φαφαλιός (ΕΕΕ): Οι νέες τεχνολογίες και τα νέα καύσιμα θα διαδραματίσουν καθοριστικό ρόλο στη διαδικασία απανθρακοποίησης

- Σε ισχύ η συλλογική σύμβαση εργασίας πληρωμάτων ακτοπλοϊκών επιβατηγών πλοίων