ΣΧΕΤΙΚΑ ΑΡΘΡΑ

«Το θεραπευτήριο Υγεία και το Ερρίκος Ντυνάν αποτελούν τις δυο μεγάλες κλινικές στις οποίες θα επικεντρωθεί το ενδιαφέρον του Ομίλου Ιατρικό Αθηνών». Αυτό αναφέρει η διοίκηση του ομίλου Ιατρικό Αθηνών στην ετήσια έκθεση του διοικητικού συμβουλίου, που δημοσιεύθηκε χθες, σημειώνοντας ότι παραμένει «σταθερά προσηλωμένη στην δεδηλωμένη και πάγια θέση της ότι, θα πρωταγωνιστεί, θα πρωτοπορεί και θα αποτελέσει τον ελληνικό πόλο σε αυτό το κύμα των συγχωνεύσεων και των εξαγορών, στο χώρο της υγείας».

Αιχμή των εξελίξεων στην παρούσα φάση αποτελεί ο όμιλος Υγεία για τον οποίο το ενδιαφέρον της έχει εκδηλώσει η CVC Capital Partners, προχωρώντας στη διενέργεια due diligence. Έχοντας ήδη εξαγοράσει το νοσοκομείο Metropolitan και το 97,2% του Ιασώ General, η CVC Capital Partners, φέρεται να επιδιώκει την περαιτέρω ισχυροποίηση της θέσης μέσα από τη διεκδίκηση και του Υγεία, η κεφαλαιοποίηση του οποίου ξεπερνά ήδη τα 270 εκατ. ευρώ, μετά το ράλι που πραγματοποίησε η τιμή της μετοχής της το τελευταίο εξάμηνο.

Η τιμή της μετοχής διαμορφώνεται σήμερα στα 0,8840 ευρώ, υψηλότερα δηλαδή από το εύρος των 0,67 και 0,70 ευρώ, που ήταν η εύλογη τιμή αποτίμησης με βάση την οποία το διοικητικό συμβούλιο του Υγεία απέρριψε στα τέλη του προηγούμενου χρόνου, την πρόταση του κ. Γ. Αποστολόπουλου για την εξαγορά του 29,62% των μετοχών του Υγεία. Η πρόταση είχε γίνει στα 0,45 ευρώ ανά μετοχή.

Η φημολογία για πρόθεση της CVC Capital Partners να προσφέρει υψηλό premium και η άνοδος της μετοχής, εγείρει προβληματισμό σε κύκλους της αγοράς για το εύλογο της αξίας και το κατά πόσο διευκολύνει τις κινήσεις αποεπένδυσης του ομίλου MIG από το Υγεία.

Σε κάθε περίπτωση η κίνηση της CVC Capital Partners έχει προκαλέσει την αντίδραση της πλευράς Αποστολόπουλου και του Ιατρικού Αθηνών.

Πρώτη κίνηση αντίδρασης υπήρξε η αποστολή εξώδικης δήλωσης, διαμαρτυρίας, και πρόσκλησης προς την διοίκηση του Υγεία, μέσω της οποίας η πλευρά Αποστολόπουλου ζητά να της δοθεί η δυνατότητα με διαφάνεια και προς το συμφέρον της εταιρείας και των μετόχων για άμεση διενέργεια ίδιας έκτασης και περιεχομένου οικονομικού και νομικού ελέγχου, προκειμένου να διατυπώσει τη δική της πρόταση.

Μέχρι σήμερα δεν έχει δοθεί κάποια απάντηση και ζητούμενο για την πλευρά Αποστολόπουλου είναι πλέον η επόμενη κίνηση και συγκεκριμένα το κατά πόσο θα ασκήσει τα δικαιώματα που απορρέουν από τη θέση του ως μέτοχος μειοψηφίας και κάτοχος του 5,181% του Υγεία, επικαλούμενος την υπονόμευση της αξίας της θέσης του.

Ο όμιλος Ιατρικού δημοσίευσε τα οικονομικά στοιχεία για την προηγούμενη οικονομική χρήση με βάση τα οποία ο κύκλος εργασιών σε ενοποιημένη βάση ανήλθε στα 169,3 εκατ. ευρώ, έναντι 167,3 εκατ. ευρώ το 2016, σημειώνοντας αύξηση κατά 1% περίπου.

Τα λειτουργικά κέρδη προ φόρων, τόκων και αποσβέσεων (EBITDA) ανήλθαν σε 23,5 εκατ. ευρώ ελαφρά αυξημένα σε σχέση με το αντίστοιχο EBITDA του 2016 ύψους 23,4 εκατ. ευρώ. Ο όμιλος παρουσίασε κέρδη μετά από φόρους 2,7 εκατ. ευρώ έναντι 3,5 εκατ. ευρώ το 2016.

Οι επενδύσεις σε κεφαλαιουχικό εξοπλισμό (ενσώματα και άυλα πάγια στοιχεία) ανήλθαν στα 5,9 εκατ. ευρώ έναντι 3,8 εκατ. ευρώ, παρουσιάζοντας αύξηση κατά 54% περίπου.

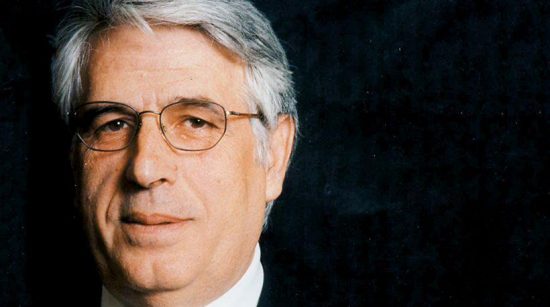

ΔΙΑΒΑΣΤΕ ΑΚΟΜΗ: Ο Γιώργος Αποστολόπουλος, η «τέχνη του πολέμου» για το «Υγεία», οι «ορφανές» μετοχές και οι μυστικές επαφές

ΜΗ ΧΑΣΕΤΕ: Γιώργος Αποστολόπουλος: Το Ιατρικό, το Ντυνάν και τα λεφτά του Γερμανού μετόχου

ΔΕΙΤΕ ΕΠΙΣΗΣ: Γ. Αποστολόπουλος: Τι έγινε με το Υγεία, τι θα γίνει με το Ντυνάν

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ευρωαγορές: 11η ανοδική συνεδρίαση για τον FTSE 100 αλλά στα χαμηλά ημέρας – Κέρδη 0,5% για τον Stoxx 600

- Κυρανάκης για σιδηρόδρομο: Αυστηρότερες ποινές στους δράστες που επεμβαίνουν στο τροχαίο υλικό

- Ουκρανία προς Πούτιν: Χρειάζεται μια σωστή κατάπαυση του πυρός και όχι μια εκεχειρία για μια «παρέλαση»

- BRICS: Συνεδριάζει με αντικείμενο τη στάση της απέναντι στους δασμούς Τραμπ