ΣΧΕΤΙΚΑ ΑΡΘΡΑ

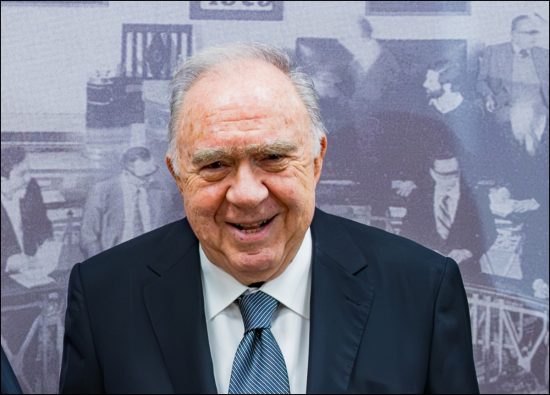

Προστιθέμενες επιχειρηματικές αξίες, που με τη σειρά τους αυξάνουν τις αποδόσεις για όλους τους μετόχους, παλαιούς και νέους, φιλοδοξούν να προσφέρουν οι δύο αναμορφωμένες και «ομόσταυλες» εισηγμένες εταιρείες του Σωκράτη Κόκκαλη.

Η Intracom δηλαδή, η οποία έχει ανοίξει πλέον τα φτερά της στον τομέα των επενδυτικών συμμετοχών, αλλά και το νέο, εμπλουτισμένο σχήμα της υπό διαμόρφωσης θυγατρικής της, Ευρώπη Holdings. Στην οποία θα ενταχθεί η εξαγορασμένη (με αποτίμηση 46,55 εκατ. ευρώ) Ευρώπη Ασφαλιστική, ενώ παράλληλα θα προστεθεί στο ενεργητικό της και η ακίνητη περιουσία των 118 εκατ. ευρώ. Προερχόμενη από τη σύζευξη της Κλουκίνας-Λάππας με την Intracom Properties.

Όπως αναφέρουν οι πληροφορίες, η μικρή μεν με όρους μεριδίου αγοράς, αλλά με υγιέστατο οικονομικό προφίλ, εξαιρετικά περιορισμένη έκθεση σε ρίσκο, διαχρονικά κερδοφόρα και πολλά υποσχόμενη Ευρώπη Ασφαλιστική, βρισκόταν σε συζητήσεις παραχώρησης σε ξένο «παίκτη».

Το έπιασαν αυτό οι ευαίσθητες κεραίες του Σωκράτη Κόκκαλη και από τον περασμένο Νοέμβριο, μπήκε δυνατά στη μάχη της διεκδίκησης. Την οποία και τελικά κέρδισε. Βασιζόμενος σε ένα σύνθετο μεν, αλλά συγκροτημένο σχέδιο για την «επόμενη μέρα».

Ο μοναδικός μέτοχος και διοικητικός ηγέτης της ασφαλιστικής, Νίκος Μακρόπουλος, εκχωρεί αρχικά το 65% της εταιρείας και λαμβάνει 30 εκατ. ευρώ. Το υπόλοιπο 35%, που τιμολογείται σε 16,55 εκατ. ευρώ το εκχωρεί σε δεύτερη φάση. Λαμβάνοντας ως αντάλλαγμα μετοχές, που όπως έχει ανακοινωθεί θα αντιστοιχούν στο 10,3% της Ευρώπη Holdings. Aυτό, μετά από την υλοποίηση αύξησης κεφαλαίου, που η αγορά την εκτιμά στα επίπεδα των 60 εκατ. ευρώ, περιλαμβανομένης και της αξίας του μετοχικού ανταλλάγματος. Γεγονός που σημαίνει ότι οι υπόλοιποι μέτοχοι θα κληθούν να εισφέρουν περί τα 43,5 εκατ. ευρώ. Ενδεχομένως και λίγο περισσότερα.

Αποτίμηση που ξεκινά από τα 160,7 εκατ. ευρώ

Από τη στιγμή κατά την οποία το 10,3% της συμμετοχής Μακρόπουλου μεταφράζεται σε 16,55 εκατ. ευρώ, τότε ολόκληρη (κατά 100%) η νέα θυγατρική της Intracom, Ευρώπη Holdings, θα εκκινεί με υπολογιζόμενη αξία 160,7 εκατ. ευρώ.

Όπως αυτή προκύπτει με άξονα την τιμολόγηση της ΑΜΚ. Διότι χρηματιστηριακά, μπορεί να έχει μεγαλύτερη αποτίμηση από αυτή της διάθεσης των μετοχών.

Το όλο αυτό πλέγμα των εξελίξεων αναμφίβολα είναι πιο αποδοτικό, καθώς η προσθήκη της Ευρώπη Ασφαλιστική, διαφοροποιεί τα δεδομένα της θυγατρικής. Και τούτο γιατί, εάν αυτή ακολουθούσε πορεία ως εταιρεία, μονοσήμαντα προσανατολισμένης στην αξιοποίηση ακινήτων, θα συνεπαγόταν ένα βαθύ discount στη χρηματιστηριακή της αποτίμηση. Κάτι που συμβαίνει με τον συγκεκριμένο κλάδο, όχι μόνο στην ελληνική αγορά, αλλά πανευρωπαϊκά.

Πρόσφατο, όσο και χαρακτηριστικό δείγμα γραφής αυτής της αντιμετώπισης είναι η Noval Properties, που μπαίνει στο χρηματιστήριο της Αθήνας με έκπτωση 30% επί της εσωτερικής της αξίας.

Σε μια αντίστοιχη περίπτωση για τη θυγατρική της Intracom, η αγορά θα την αποτιμούσε χρηματιστηριακά περί τα 35,5 εκατ. ευρώ χαμηλότερα, από τα 118 ευρώ της αξίας των ακινήτων που διαθέτει…

Το ενδεχόμενο αυτό αποφεύγεται, με την Ευρώπη Ασφαλιστική να λειτουργεί ως αποτελεσματική αντίρροπη δύναμη. Ενώ το εξ αντικειμένου αναμενόμενο, πολύ περιορισμένο discount, θα πρέπει μάλλον να αναζητηθεί στην «αρχιτεκτονική» της ΑΜΚ της Ευρώπη Holdings.

Έσοδα και από παραγωγικές δραστηριότητες

Η δομούμενη νέα θυγατρική, όπως επίσης αναλογικά της συμμετοχής της και η μητρική Intracom, θα έχουν φυσικά τα έσοδα από τα μισθωμένα ακίνητα ( περί τα 7,5 εκατ. ευρώ ετησίως), αλλά και τα κέρδη από παραγωγικές δραστηριότητες, που θα προκύψουν από την Ευρώπη Ασφαλιστική.

Η εξέλιξη αυτή μετράει ιδιαίτερα για την Intracom, καθώς αποκτά αξιόλογες ταμειακές ροές και ως εκ τούτου θα έχει την άνεση να διακρατεί τις επενδυτικές της θέσεις , για τις οποίες πιστεύει στις μακροπρόθεσμες προοπτικές τους. Χωρίς να βιάζεται να τις ρευστοποιήσει, προκειμένου να «κατοχυρώνει» αποδόσεις.

Ειδικά σε ότι αφορά την Ευρώπη Holdings , εκτιμάται ότι σε ορίζοντα διετίας θα μπορεί να φτάσει σε κέρδη της τάξεως των 30 εκατ. ευρώ. Με βασικό μοχλό την ανάπτυξη της ασφαλιστικής, κυρίως στον τομέα της ασφάλισης ακίνητης περιουσίας των επιχειρήσεων, αλλά και την έκδοση εγγυητικών για έργα στον ευρύτερο τομέα της ενέργειας, τις κατασκευές και σε άλλες δραστηριότητες. Άλλωστε η Ευρώπη είναι η μία από τις δύο ασφαλιστικές, που έχει την άδεια από την τράπεζα της Ελλάδος για παροχή εγγυητικών.

Ως εταιρεία boutique για τον κλάδο της η Ευρώπη Ασφαλιστική, διαθέτει ήδη υψηλό δείκτη φερεγγυότητας (201%) ενώ τα ίδια κεφάλαιά της που τώρα είναι στα 11,9 εκατ. ευρώ, θα ανέβουν σε πρώτη φάση στα 70 εκατ. ευρώ.

Με την παροχέτευση κεφαλαίων από την ΑΜΚ της Ευρώπη Holdings και ενός τμήματος της εισφερόμενης αξίας των ακινήτων. Στοχεύοντας σε βάθος χρόνου, η κεφαλαιακή βάση της ασφαλιστικής, με περαιτέρω προικοδότηση από τα ακίνητα να ανέλθει στα 150 εκατ. ευρώ.

Ενώ, οι κινήσεις ανάπτυξης της ασφαλιστικής είναι εύλογο να ενισχύσουν και την καθαρή κερδοφορία της, που πέρσι άγγιξε τα 4 εκατ. ευρώ, έχοντας σε υψηλό βαθμό ( 92,5%) τα αντασφάλιστρα.

Το σύνθετο deal εξαγοράς της ασφαλιστικής, προκάλεσε απώλειες (7,55%) στη μετοχή της Ιntracom στο πρώτο διήμερο των χρηματιστηριακών συναλλαγών, αλλά την Παρασκευή υπήρξε ισχυρή ανοδική αντίδραση (6,76%) που έφερε την κεφαλαιοποίηση της εταιρείας στα 316,8 εκατ. ευρώ. Προφανώς στην αγορά άρχισαν να κατανοούν τη θετική απήχηση της επιχειρηματικής συμφωνίας.

Σε τροχιά υποχώρησης βρέθηκε και η Κλουκίνας-Λάππας (Κ.Λ.Μ.) με την τιμή της μετοχής να είναι τώρα στα 1,515 ευρώ, που μεταφράζεται σε τωρινή χρηματιστηριακή αξία της εταιρείας 60,9 εκατ. ευρώ.

Η Τ.τ.Ε και το χρονοδιάγραμμα των εξελίξεων

Η έγκριση από την Τράπεζα Ελλάδος της συναλλαγής εξαγοράς της Ευρώπη Ασφαλιστική ( καθώς είναι η εποπτική αρχή του κλάδου) αλλά και τα απαιτούμενα Fit and Proper των σημαντικών μετόχων, αναμένεται να ολοκληρωθούν σε διάστημα περίπου τριών μηνών. Γρηγορότερα από τις αντίστοιχες εγκρίσεις για τράπεζες και ασφαλιστικούς φορείς με δραστηριότητες στο εξωτερικό.

Πιστεύεται ότι αν οι εγκρίσεις από την Τ.τ.Ε δοθούν στα τέλη Αυγούστου, θα χρειαστεί άλλος ένας μήνας για την έκδοση του ενημερωτικού δελτίου της ΑΜΚ, καθώς η προεργασία έχει ήδη ξεκινήσει.

Το πρώτο βήμα που θα γίνει είναι η απορρόφηση από την Κ.Λ.Μ της Ιntracom Properties. Στη φάση της συγχώνευσης, θα διαγραφούν ( λόγω αποφυγής σύγχυσης) οι 24.177.910 μετοχές που τώρα κατέχει η Ιntracom Properties στην Κ.Λ.Μ και αντιστοιχούν στο 60,12%.

Στην Κ.Λ.Μ όμως, ποσοστό 27,6% ( 11.106.255 μετοχές) κατέχει η μητρική Ιntracom. Οι μετοχές αυτές, που έχουν κόστος κτήσης περί τα 10 εκατ. ευρώ, θα δοθούν σε ενδιαφερόμενους επενδυτές με ιδιωτική τοποθέτηση, πριν από τη φάση της συγχώνευσης. Η λογική λέει ότι οι μετοχές αυτές θα παραχωρηθούν πάνω από το κόστος κτήσης, αλλά και με…γλυκαντικό επί της τιμής διάθεσης, αφού όσοι θα τις αποκτήσουν θα δεσμευτούν και για τη συμμετοχή τους στη ΑΜΚ που θα ακολουθήσει.

Ενδιαφέρον από τα…3Μ των εφοπλιστών

Ήδη για τις μετοχές αυτές υπάρχει εκφρασμένο έντονο ενδιαφέρον, στο επίκεντρο του οποίου βρίσκονται τα…3Μ των εφοπλιστών. Απαρτιζόμενα από τον Γιώργο Μουνδρέα, από έναν γόνο της μεγάλης οικογένειας Μαρτίνου, κι άλλο ένα ηχηρότατο όνομα πειραιώτη εφοπλιστή, με πολύπλευρες δραστηριότητες.

Οι υφιστάμενοι μέτοχοι μειοψηφίας της Κ.Λ.Μ θα διατηρήσουν τον αριθμό των μετοχών που κατέχουν, ενώ μαζί με εκείνες που θα δοθούν στην ιδιωτική τοποθέτηση, θα φτάσουν να κατέχουν συνολικά περί το 20% του ενιαίου σχήματος που θα δημιουργηθεί. To «κλειδί» βεβαίως βρίσκεται στις σχέσεις ανταλλαγής που θα διαμορφωθούν, με τη μη εισηγμένη και απορροφώμενη να έχει τον πρώτο λόγο, καθώς θα κατέχει το 80%.

Η Intracom Properties θα είναι εκείνη που θα εξαγοράσει το 65% της Ευρώπη Ασφαλιστική, μετεξελισσόμενη σε ένα σχήμα εταιρείας συμμετοχών, που θα λάβει την επωνυμία Ευρώπη Holdings. Κεφαλαιακή αρωγός για την εξαγορά θα είναι και η μητρική Intracom, η οποία θα εισφέρει στην Properties το αντίτιμο που θα λάβει από την παραχώρηση των μετοχών, με τη διαδικασία της ιδιωτικής τοποθέτησης.

Η Ευρώπη Holdings θα είναι χρηματιστηριακά η διάδοχος της Κ.Λ.Μ, έχοντας αυξημένο αριθμό μετοχών και ακολουθώντας την τιμολόγησή τους στην αγορά.

Το μετοχικό πάζλ μετά από την ΑΜΚ

Τελευταίο βήμα θα είναι η αύξηση κεφαλαίου, με δικαιώματα προτίμησης, στη διαδικασία της οποίας ο Νίκος Μακρόπουλος θα εισφέρει το υπόλοιπο 35% της ασφαλιστικής και έναντι αυτού θα λάβει μετοχές στην Ευρώπη Holdings. Της οποίας το περίπου 45% θα ελέγχεται από την Intracom, περί το 30% θα έχουν ο Μακρόπουλος, οι εφοπλιστές και οι επιχειρηματίες που θα μπούν στην ΑΜΚ, ενώ το υπόλοιπο 25% θα είναι στην ελεύθερη διασπορά.

Προϋπόθεση με βάση τον νέο κανονισμό του χρηματιστηρίου για να παραμείνει μια εταιρεία στο χρηματιστήριο, αν στο πρώτο εξάμηνο του 2025 έχει κεφαλαιοποίηση κάτω των 200 εκατ. ευρώ. Ενώ αν είναι πάνω από 200 εκατ. ευρώ, η ελάχιστη διασπορά ορίζεται στο 15%.

Όπως και να’ χει τα καθαρά κεφάλαια που θα αντληθούν από την ΑΜΚ θα μεταφερθούν σχεδόν όλα από την Ευρώπη Holdings στην θυγατρική ασφαλιστική, προκειμένου αυτή να ισχυροποιηθεί περαιτέρω. Προς την ασφαλιστική θα κατευθυνθεί κι ένα τμήμα από τα μισθωμένα ακίνητα. Τα οποία με τον τρόπο αυτόν θα μετράνε διπλά, αφού από τη μία θα παράγουν έσοδα από μισθώματα, ενώ από την άλλη θα λειτουργούν ως δεσμευμένα μαθηματικά αποθέματα. Δίνοντας τη δυνατότητα στην ασφαλιστική να διευρύνει το εκτόπισμά της στην αγορά, διεκδικώντας μεγαλύτερο μερίδιο. Μέσω συνεργειών και νέων εργασιών, καθώς ο κλάδος ενσωματώνει σημαντικά περιθώρια ανάπτυξης.

Λαμπρές αποδόσεις από συμμετοχές

Το ελκυστικό story της θυγατρικής και εισηγμένης στο χρηματιστήριο Ευρώπη Holdings, θα έχει ασφαλώς θετικό απόηχο και στην μητρική Intracom. Στην οποία Σωκράτης Κόκκαλης κατέχει το 28,829%, ενώ ποσοστό 5,09% είναι στο χαρτοφυλάκιο του Δημήτρη Θεοδωρίδη.

Τα διαθέσιμα σε μετρητά είναι τώρα στα επίπεδα των 162 εκατ. ευρώ, ενώ οι σπουδαιότερες από τις επενδυτικές της συμμετοχές, αποδίδουν σημαντικές υπεραξίες.

Το 7,1% που κατέχει στην Intralot με κόστος κτήσης 25 εκατ. ευρώ, αποτιμάται τώρα χρηματιστηριακά σε περίπου 50,2 εκατ. ευρώ.

Το 5,09% που έχει στην Ιντρακάτ μεταφράζεται σε αξία 42,5 εκατ. ευρώ, έναντι των 10,6 εκατ. ευρώ που είναι το κόστος κτήσης.

Ακόμη, η Ιntracom διέθεσε 7,9 εκατ. ευρώ για να πάρει 1,1 εκατ. μετοχές από την ΑΜΚ της Οptima Bank, οι οποίες αποτιμώνται τώρα σε περίπου 13,2 εκατ. ευρώ. Ενώ αποδίδουν και μέρισμα κοντά στο μισό εκάτ. ευρώ…

Μεταξύ των άλλων η Intracom έχει αποκτήσει το 8,48% της Regency ( των καζίνο Θεσσαλονίκης και Πάρνηθας) έναντι 7,75 εκατ. ευρώ. Με την θέση της στην εταιρεία του υπο μεταφορά στο Μαρούσι καζίνο της Πάρνηθας να μεταφράζεται σε 3,027%

Αν μη τι άλλο ο «σοφός της Intracom» Σωκράτης Κόκκαλης έχει την ικανότητα να βλέπει μακριά…

Διαβάστε επίσης:

Διπλή απόβαση σε παραλίες και τουριστικούς προορισμούς από τους ελεγκτές της ΑΑΔΕ

Μεγάλη ανατροπή στα αυτοκίνητα: Μειώνεται το τέλος ταξινόμησης, νέα τέλη κυκλοφορίας

Temu, Shein, TikTok: Οι ανησυχίες της Δύσης και οι κίνδυνοι για τα παιδιά

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τουρκίας για Θαλάσσιο Χωροταξικό Σχεδιασμό: «Μονομερείς ενέργειες της Ελλάδας χωρίς νομικές συνέπειες»

- ΥΠΕΝ: Σύσκεψη για τη ρύθμιση της ενεργειακής παραγωγής ενόψει Πάσχα

- Ντόναχιου: Συγχαρητήρια για την ελληνική οικονομία – Πιερρακάκης: Ρήτρα διαφυγής για τις αμυντικές δαπάνες

- Η ισχυρή θέση της Howden στην αβεβαιότητα του μέλλοντος