ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η υποχώρηση των αποδόσεων των ομολόγων του ελληνικού Δημοσίου στη δευτερογενή αγορά λειτούργησε θετικά για τα καλυμμένα ομόλογα των ελληνικών τραπεζών, διαπιστώνει σε ανάλυσή της για την αγορά καλυμμένων ομολόγων της Ευρωζώνης η HSBC, ενώ εξηγεί γιατί η έκδοση της Alpha Bank συγκέντρωσε τόσο υψηλό επενδυτικό ενδιαφέρον.

Από την αρχή του έτους έχουν εκδοθεί στην Eυρωζώνη καλυμμένα ομόλογα ύψους 25,5 δισ. ευρώ και, παρά την υψηλή αυτή προσφορά, τα spreads των καλυμμένων ομολόγων δεν έχουν αντιδράσει μέχρι τώρα, αναφέρει η HSBC.

Συγκεκριμένα, οι ακαθάριστες αγορές ομολόγων μέσω του προγράμματος αγοράς καλυμμένων ομολόγων της ΕΚΤ, του CBPP3, το 2018 διαμορφώνονται στα 6 δισ. ευρώ, από τα οποία, σύμφωνα με υπολογισμούς της HSBC, 5 δισ. ευρώ αγοράστηκαν στην πρωτογενή αγορά. Επίσης σημειώθηκαν εκροές ύψους 13 δισ. ευρώ. Ο αντίκτυπος του free float στην αγορά καλυμμένων ομολόγων ήταν στην πραγματικότητα μικρότερος από την πολύ υψηλή ακαθάριστη προσφορά.

Όπως σημειώνει η τράπεζα, το περιβάλλον των σταθερών spreads, σε συνδυασμό με τα χαμηλά premiums των νέων εκδόσεων, σημαίνει ότι στις περισσότερες περιπτώσεις τα spreads των νέων εκδόσεων του φετινού έτους παρέμειναν γενικά αμετάβλητα από τα επίπεδα έκδοσής τους.

Το καλυμμένο ομόλογο της Alpha Bank υπήρξε η μόνη αξιοσημείωτη εξαίρεση.

Η HSBC αναμένει ότι η κινητικότητα στην πρωτογενή αγορά θα παραμείνει αυξημένη κατά τους επόμενους δύο μήνες, καθώς πολλοί εκδότες φοβούνται ότι η ΕΚΤ ενδέχεται να σταματήσει τις καθαρές αγορές τον Σεπτέμβριο του 2018.

Έτσι, η τράπεζα εκτιμά ότι πολλοί από αυτούς θα επιχειρήσουν να αντλήσουν το μεγαλύτερο μέρος της χρηματοδότησης πριν από το καλοκαίρι και αυτό θα ασκήσει πίεση στα spreads των καλυμμένων ομολόγων τους επόμενους μήνες.

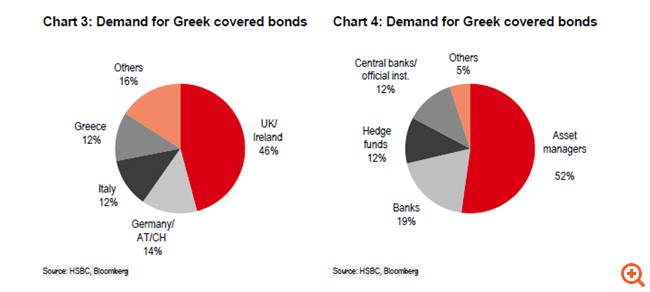

Η κατανομή της ζήτησης για τα καλυμμένα ελληνικά ομόλογα ανά περιοχή και κατηγορία επενδυτή

Όπως επισημαίνει η HSBC, η εικόνα της ζήτησης για τα τρία πρόσφατα καλυμμένα ομόλογα που εξέδωσαν η Εθνική Τράπεζα, η Eurobank και η Alpha Bank έχει ως εξής:

Όσον αφορά τη γεωγραφική κατανομή, ξεχωρίζει η πολύ ισχυρή ζήτηση από τους Βρετανούς και Ιρλανδούς επενδυτές, αφού κάλυψε σχεδόν το ήμισυ της προσφοράς. Εκτός από την εγχώρια προσφορά, υπήρξε επίσης καλή ζήτηση από τη Γερμανία, την Αυστρία, την Ελβετία, καθώς και την Ιταλία.

Η κατανομή ανά κατηγορία επενδυτή δείχνει ότι οι asset managers αντιπροσώπευαν το εντυπωσιακό ποσοστό του 52%, ακολουθούμενoι από τις τράπεζες. Το υψηλό ποσοστό των hedge funds στο επίπεδο του 12% εξηγεί εν μέρει το υψηλό μερίδιο της Βρετανίας / Ιρλανδίας.

Η ζήτηση από τις κεντρικές τράπεζες για τις δύο πρώτες συμφωνίες ήταν σχετικά χαμηλή, κυρίως επειδή τα δύο πρώτα ελληνικά καλυμμένα ομόλογα θα χάσουν την επιλεξιμότητά τους για το CBPP3.

Τι κάνει το ομόλογο της Alpha Bank να ξεχωρίζει

Σύμφωνα με τους νέους κανόνες της ΕΚΤ που θα ισχύουν από τον Φεβρουάριο του 2018, τα καλυμμένα ομόλογα CPT από εκδότες με χαμηλή αξιολόγηση (κάτω του επενδυτικού βαθμού) δεν θα είναι πλέον επιλέξιμα για το πρόγραμμα CBPP3. Ωστόσο, η έκδοση της Alpha Bank είναι επιλέξιμη για το CBPP3 και το Ευρωσύστημα μπορεί να αγοράσει έως και 30% (και όχι το όριο του 70% που ισχύει για τα καλυμμένα ομόλογα επενδυτικής κατηγορίας). Σύμφωνα με το Bloomberg, οι συμμετοχές των κεντρικών τραπεζών και των επίσημων ιδρυμάτων στο ομόλογο της Alpha Bank ήταν 20% – έναντι 11% και 5% στην περίπτωση της Εθνικής Τράπεζας και της Eurobank αντίστοιχα.

Μετά την έκδοση στο 2,75%, η απόδοση του καλυμμένου ομολόγου της Alpha Bank έχει ήδη μειωθεί κατά περίπου 30 μ.β. στο 2,45% την Παρασκευή, όπως σημειώνει η τράπεζα.

ΔΙΑΒΑΣΤΕ ΑΚΟΜΑ: «Διαζύγιο» Eurobank – Μονοκρούσου: Όλο το παρασκήνιο

ΔΕΙΤΕ ΕΠΙΣΗΣ: Moody’s: Πώς αξιολογεί τα καλυμμένα ομόλογα της Alpha Bank

ΜΗ ΧΑΣΕΤΕ: Μεγάλη επιτυχία Alpha Bank: «Περιζήτητο» το 5ετές καλυμμένο ομόλογο (2ο upd)

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Υπόσχεση Φον ντερ Λάιεν σε Ζελένσκι: Στο πλευρό σας την ώρα των διαπραγματεύσεων

- Σιδηρόδρομος: Επιτυχής η πρώτη δοκιμή του συστήματος αυτόματης πέδησης ETCS

- Ο Μπιλ Άκμαν προειδοποιεί: Η Κίνα κινδυνεύει αν δεν συμβιβαστεί με τις ΗΠΑ

- Στάρμερ – Ζελένσκι: Συμφώνησαν να διατηρήσουν το θετικό μομέντουμ στις ειρηνευτικές συνομιλίες