Στην επίσημη ανακοίνωση των αποτελεσμάτων των συνελεύσεων των ομολογιούχων της Folli Follie, κατόχους Eurobonds και Swissbonds, οι οποίοι όπως ανέφερε νωρίτερα το mononews έδωσαν το πράσινο φως στο σχέδιο εξυγίανσης, προχώρησε η εταιρεία.

Όπως αναφέρει η εταιρεία, τα 2/3 των ομολογιούχουν των Eurobond ενέκριναν την πρόταση της Folli Follie, ενώ τη θετική τους ψήφο έδωσε το 51% των ομολογιούχων σε Swissbonds.

Μετά την θετική ψήφο των κατόχων Eurobonds, εγκρίθηκε η ανάκληση της U.S. Bank Trustees Limited ως Διαχειριστή (σχετικά με τα Eurobonds) και η αντικατάστασή της με την Lucid Trustee Services Limited ως νέου Διαχειριστή των Eurobonds.

Σύμφωνα με την Folli Follie, κατόπιν της υπερψήφισης των αποφάσεων, η εταιρεία θα εργαστεί πλέον για την οριστικοποίηση των Σημαντικών Εγγράφων και για την εφαρμογή της Συναλλαγής Αναδιάρθρωσης, κατά τα περιγραφόμενα στο Υπόμνημα Πρόσκλησης σε Συναίνεση. Σκοπεύει δε να υποβάλει την αίτηση στο Πτωχευτικό Δικαστήριο βάσει της διαδικασίας εξυγίανσης σύμφωνα με τα άρθρα 106β και 106δ του Πτωχευτικού Κώδικα την (ή περί την) 16η Δεκεμβρίου 2020.

Αναφορικά με την Ενδιάμεση Χρηματοδότηση η Folli Follie αναφέρει πως έχουν επιλέξει να συμμετέχουν σε αυτή πιστωτές εκπροσωπούντες το 19,25 τοις εκατό του χρέους. Οι Πιστωτές θα λάβουν την αναλογία τους επί του Μεριδίου Πιστωτών (ήτοι μέχρι 15% του συνολικού ποσού κεφαλαίου της Ενδιάμεσης Χρηματοδότησης), η οποία (αναλογία) αντιστοιχεί στο μερίδιό τους στο ποσό κεφαλαίου και Δεδουλευμένων Τόκων του Χρέους κατά την Προθεσμία Προσφοράς Ενδιάμεσης Χρηματοδότησης – εν συγκρίσει με το συνολικό ποσό κεφαλαίου και Δεδουλευμένων Τόκων του Χρέους Προθεσμία Προσφοράς Ενδιάμεσης Χρηματοδότησης.

Αναλυτικά οι ανακοινώσεις της Folli Follie:

-Για τους κατόχους Eurobonds

Το Διοικητικό Συμβούλιο (το «ΔΣ») της «Folli Follie Ανώνυμη Εμπορική Βιοτεχνική και Τεχνική Εταιρεία», με τον διακριτικό τίτλο “FF Group” (εφεξής η «Εταιρεία») δια της παρούσας αναφέρεται στο υπόμνημα πρόσκλησης σε συναίνεση με ημερομηνία 18 Νοεμβρίου 2020 (το «Υπόμνημα Πρόσκλησης σε Συναίνεση») προς τους κατόχους των Eurobonds (οι «Ομολογιούχοι»), καθώς στις συνελεύσεις των Ομολογιούχων που πραγματοποιήθηκαν στις 9 Δεκεμβρίου 2020 (οι «Συνελεύσεις») σχετικά με την πρώτη έκτακτη απόφαση που περιγράφεται στο Υπόμνημα Πρόσκλησης σε Συναίνεση (η «Πρώτη Έκτακτη Απόφαση») και την δεύτερη έκτακτη απόφαση που περιγράφεται στο Υπόμνημα Πρόσκλησης σε Συναίνεση (η «Δεύτερη Έκτακτη Απόφαση» και από κοινού με την Πρώτη Έκτακτη Απόφαση οι «Έκτακτες Αποφάσεις»). Οι όροι με κεφαλαία γράμματα που χρησιμοποιούνται σε αυτήν την ανακοίνωση, χωρίς να ορίζονται, έχουν τις ίδιες έννοιες που τους αποδίδονται στο Μνημόνιο Πρόσκλησης σε Συναίνεση.

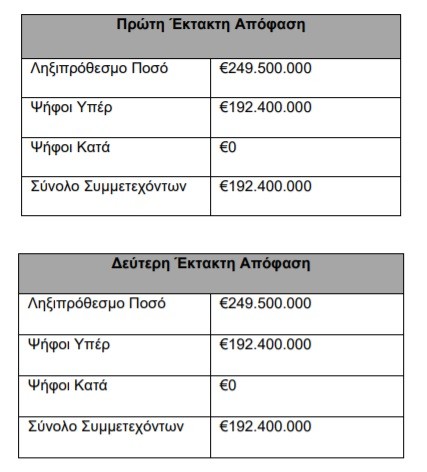

Αποτελέσματα της Συνέλευσης

Το ΔΣ είναι στην ευχάριστη θέση να ανακοινώσει ότι κατά τις Συνελεύσεις που έλαβαν χώρα στις 9 Δεκεμβρίου 2020, οι Έκτακτες Αποφάσεις υπερψηφίστηκαν με την έγκριση της απαιτούμενης πλειοψηφίας των δύο τρίτων των ψήφων, οι οποίες υπεβλήθησαν σε εκάστη Συνέλευση. Τα αποτελέσματα των Συνελεύσεων έχουν ως εξής:

Αντικατάσταση Διαχειριστή

Κατόπιν της υπερψήφισης της Πρώτης Έκτακτης Απόφασης, η ανάκληση της U.S. Bank Trustees Limited ως Διαχειριστή (ο «Διαχειριστής») σχετικά με τα Eurobonds και η αντικατάστασή της με την Lucid Trustee Services Limited ως νέο Διαχειριστή των Eurobonds (ο «Νέος Διαχειριστής») έχει εγκριθεί. Η Εταιρεία, ο Εκδότης, ο Διαχειριστής και ο Νέος Διαχειριστής, μεταξύ άλλων, θα συνάψουν την Επιπρόσθετη Πράξη Διαχείρισης σε εκτέλεση της Αντικατάστασης και του Διορισμού, όπως περιγράφεται στο Υπόμνημα Πρόσκλησης σε Συναίνεση.

-Για τους κατόχους Swissbonds

Το Διοικητικό Συμβούλιο (το «ΔΣ») της «Folli Follie Ανώνυμη Εμπορική Βιοτεχνική και Τεχνική Εταιρεία», με τον διακριτικό τίτλο “FF Group” (εφεξής η «Εταιρεία») δια της παρούσας αναφέρεται στο υπόμνημα πρόσκλησης σε συναίνεση με ημερομηνία 18 Νοεμβρίου 2020 (το «Υπόμνημα Πρόσκλησης σε Συναίνεση») προς τους κατόχους των Swissbonds (οι «Ομολογιούχοι»), καθώς στην συνέλευση των Ομολογιούχων που πραγματοποιήθηκε στις 9 Δεκεμβρίου 2020 (η «Συνέλευση») σχετικά με τις προταθείσες αποφάσεις περί αντικατάστασης του εκδότη που περιγράφονται στο Υπόμνημα Πρόσκλησης σε Συναίνεση (η «Απόφαση Αντικατάστασης του Εκδότη») και την προταθείσες αποφάσεις αναδιάρθρωσης που περιλαμβάνονται στο Υπόμνημα Πρόσκλησης σε Συναίνεση (η «Απόφαση Αναδιάρθρωσης» και από κοινού με την Απόφαση Αντικατάστασης Εκδότη οι «Αποφάσεις»). Οι όροι με κεφαλαία γράμματα που χρησιμοποιούνται σε αυτήν την ανακοίνωση, χωρίς να ορίζονται, έχουν τις ίδιες έννοιες που τους αποδίδονται στο Μνημόνιο Πρόσκλησης σε Συναίνεση.

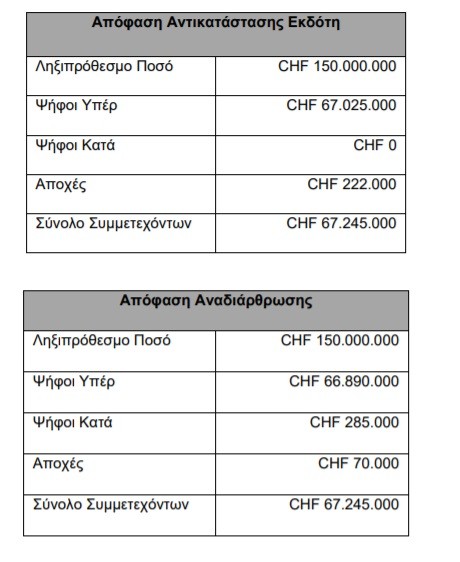

Αποτελέσματα της Συνέλευσης

Το ΔΣ είναι στην ευχάριστη θέση να ανακοινώσει ότι κατά την Συνέλευση που έλαβε χώρα στις 9 Δεκεμβρίου 2020, οι Τακτικές Αποφάσεις υπερψηφίστηκαν με την έγκριση του 51% των ψήφων, οι οποίες υπεβλήθησαν στην Συνέλευση. Τα αποτελέσματα των Αποφάσεων έχουν ως εξής:

Εξυγίανση

Κατόπιν της υπερψήφισης των Έκτακτων Αποφάσεων, η Εταιρεία θα εργαστεί πλέον για την οριστικοποίηση των Σημαντικών Εγγράφων και για την εφαρμογή της Συναλλαγής Αναδιάρθρωσης, κατά τα περιγραφόμενα στο Υπόμνημα Πρόσκλησης σε Συναίνεση. Η Εταιρεία σκοπεύει να υποβάλει την αίτηση στο Πτωχευτικό Δικαστήριο βάσει της διαδικασίας εξυγίανσης σύμφωνα με τα άρθρα 106β και 106δ του Πτωχευτικού Κώδικα την (ή περί την) 16η Δεκεμβρίου 2020.

Ενδιάμεση Χρηματοδότηση

Η Εταιρεία είναι στην ευχάριστη θέση να ανακοινώσει ότι Πιστωτές εκπροσωπούντες 19,25 τοις εκατό του Χρέους έχουν επιλέξει να συμμετάσχουν στην Ενδιάμεση Χρηματοδότηση. Όπως περιγράφεται περαιτέρω στο Υπόμνημα Πρόσκλησης σε Συναίνεση, οι Πιστωτές θα λάβουν την αναλογία τους επί του Μεριδίου Πιστωτών (ήτοι μέχρι 15% του συνολικού ποσού κεφαλαίου της Ενδιάμεσης Χρηματοδότησης), η οποία (αναλογία) αντιστοιχεί στο μερίδιό τους στο ποσό κεφαλαίου και Δεδουλευμένων Τόκων του Χρέους κατά την Προθεσμία Προσφοράς Ενδιάμεσης Χρηματοδότησης – εν συγκρίσει με το συνολικό ποσό κεφαλαίου και Δεδουλευμένων Τόκων του Χρέους Προθεσμία Προσφοράς Ενδιάμεσης Χρηματοδότησης. Η Εταιρεία θα επικοινωνήσει με τους εν λόγω Πιστωτές ξεχωριστά σχετικά με την συμμετοχή τους στην Ενδιάμεση Χρηματοδότηση.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Optima Bank για AKTOR: Με όπλο τα έργα και τις εξαγορές, στοχεύει κορυφή και μερίσματα

- Κυρανάκης: Τι είναι το σουηδικό πρότυπο που εξετάζουν στο υπουργείο Μεταφορών για τους οδηγούς ταξί

- Τζένη Μπαλατσινού: The lady is back in business

- Σταύρος Παπασταύρου στο mononews: Ετσι θα επιδοτήσουμε τις επιχειρήσεις – Πάω στο Χιούστον για το deal με την Chevron