ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Γιατί η Bank of America εκτιμά ότι η τράπεζα αλλάζει σελίδα. Oι επιπτώσεις στην ποιότητα του χαρτοφυλακίου από την πανδημία είναι διαχειρίσιμες το 2021, επισημαίνει η ΑΧΙΑ. Πώς είδε τα αποτελέσματα εξαμήνου η Goldman Sachs. Τι εκτιμούν Deutsche Bank και JP Morgan.

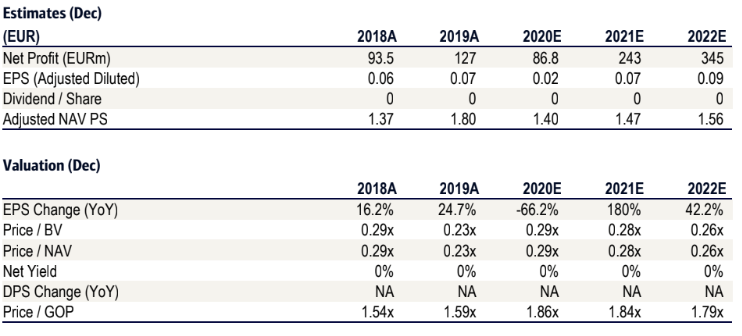

Με σύσταση αγοράς από την BofA Securities και τιμή-στόχο το 0,52 ευρώ ενώ ουδέτερη σύσταση από την Goldman Sachs και τιμή-στόχο τα 0,63 ευρώ, υποδέχθηκαν οι δύο επενδυτικοί οίκοι τα αποτελέσματα του εξαμήνου της Eurobank ΕΥΡΩΒ 0% 2,10. Επί της ουσίας αυτό σημαίνει ότι η τιμή της μετοχής έχει περιθώρια ανόδου από 30 έως 55%. Σήμερα η μετοχή διαπραγματεύεται στα 0,407 ευρώ.

H BofA Securities θεωρεί ότι η Eurobank αλλάζει σελίδα, παρότι τα αποτελέσματά της κατά το δεύτερο τρίμηνο επηρεάστηκαν από τα έξοδα που σχετίζονται με την αναμενόμενη πώληση του μεγάλου μέρους των NPEs, όπως σχολιάζει.

Η συμφωνία είναι η μεγαλύτερη που έχει πραγματοποιηθεί στην Ελλάδα, μειώνοντας κατά το ήμισυ το απόθεμα των NPEs στα 6,2 δισ. ευρώ από 13 δισ. ευρώ.

Τα αποτελέσματα του δεύτερου τριμήνου κρίνονται συνολικά ικανοποιητικά, με τα βασικά έσοδα να αυξάνονται κατά 1,3% qoq, καθώς η Eurobank παρουσίασε σημαντική ανθεκτικότητα. Τα έσοδα από τα τέλη μειώθηκαν κατά μόνο -4,9% (λιγότερο από ό,τι σε άλλες τράπεζες της ΕΕ) και τα καθαρά έσοδα από τόκους (ΝΙΙ) παρουσίασαν άνοδο της τάξεως του 2,4%.

Η διοίκηση της τράπεζας αναμένει μονοψήφια μείωση του NII σε ετήσια βάση, κυρίως ως αποτέλεσμα της απώλειας εισοδήματος από την πώληση NPEs κατά 50-55 εκατ. ευρώ. Μετά τη συμφωνία για το Cairo Project, η Eurobank θα έχει τη χαμηλότερη αναλογία NPEs στην Ελλάδα και CET1 FL μόνο 30 μ.β. χαμηλότερα από την ανταγωνίστρια Πειραιώς με 48% δείκτη NPEs.

Κατά την άποψη της BofA, η τράπεζα θα χρειαστεί να μειώσει τα αποθέματα NPEs τα επόμενα χρόνια, αλλά από καλύτερη θέση από ό,τι άλλες ελληνικές τράπεζες.

H Goldman Sachs, προσαρμόζοντας τα αποτελέσματα από το Cairo και την FPS στο δεύτερο τρίμηνο, υπολογίζει ότι τα κέρδη ανήλθαν σε 117 εκατ. ευρώ (αύξηση 74% ετησίως και 96% σε επίπεδο τριμήνου).

Ο δείκτης NPE της Eurobank βελτιώθηκε κατά 13,6 μονάδες στο 15,3% με την ολοκλήρωση της συμφωνίας τιτλοποίησης του Cairo και επιπλέον η τράπεζα εμφάνισε καλύτερο από τον αναμενόμενο δείκτη CET1 στο 11,2%.

Τα βασικά συμπεράσματα της Goldman Sachs είναι:

• Έσοδα: α) NII: Η τράπεζα επανέλαβε την προσδοκία για μικρή μονοψήφια πτώση, με αρνητικούς παράγοντες που περιλαμβάνουν χαμηλότερο NII από NPE και περαιτέρω αναμενόμενη επιδείνωση των εταιρικών spread, εν μέρει αντισταθμιζόμενη από τον αντίκτυπο του TLTRO 3, υψηλότερους όγκους δανεισμού και χαμηλότερο κόστος κατάθεσης.

β) προμήθειες: Η διοίκηση μείωσε τις προοπτικές των εσόδων από προμήθειες σε χαμηλή μονοψήφια αύξηση κατά το σύνολο του 2020.

• Αύξηση δανείων: Η Eurobank αναμένει οργανική ανάπτυξη στα ελληνικά επιχειρηματικά δάνεια άνω των 2 δισ. ευρώ με τη βοήθεια των κυβερνητικών προγραμμάτων.

• Βασικά Κέρδη προ φόρων και προβλέψεων: Η τράπεζα έχει διατηρήσει τις προοπτικές της για τον πυρήνα των PPP στο σύνολο του 2020, στα 840 εκατ. ευρώ.

• Ποιότητα περιουσιακών στοιχείων: Η Eurobank επανέλαβε την καθοδήγησή της για 140-160 μ.β. για προβλέψεις επισφαλών δάνειων CoR το 2020 (με βάση την υπόθεση αθροιστικής ύφεσης -2,5% του ΑΕΠ κατά την περίοδο 2020-21 στην Ελλάδα).

• Κεφάλαια: Το χαμηλότερο από το CRR “Quick Fix” (35 μ.β. έναντι 60-65 μ.β.) οφείλεται σε μεγάλο βαθμό στο μικρότερο όφελος από τα άυλα προϊόντα λογισμικού που μπορεί να ανέρχονται έως και 10 μ.β.).

JP Morgan

Το δεύτερο τρίμηνο του 2020 ανοίγει μια νέα σελίδα για την Eurobank με το δείκτη NPEs να υποχωρεί στο 15,3%, σημειώνει ο επενδυτικός οίκος. Εάν δεν είχε προκύψει η πανδημία η Τράπεζα θα βρισκόταν πολύ κοντά σε διψήφιο ROE, ωστόσο η βελτίωση της θέσης στα NPE με τον ισχυρότερο δείκτη κάλυψης στο 60% θα επιτρέψει στη διοίκηση να αφιερώσει περισσότερο χρόνο σε δραστηριότητες που προσθέτουν αξία στους μετόχους.

Deutsche Bank

Ισχυρά τα αποτελέσματα το Β’ τρίμηνο, εν γένει καλύτερα του αναμενόμενου, τόσο λόγω οργανικών όσο και λοιπών εσόδων από χρηματοοικονομικές δραστηριότητες, τονίζει ο οίκος.

Όπως αναφέρει, τα συνολικά έσοδα ξεπέρασαν τις εκτιμήσεις (περίπου κατά 12%) με καλύτερα του αναμενόμενου οργανικά έσοδα και ισχυρά κέρδη από χρηματοοικονομικές δραστηριότητες (trading).

AXIA

Η Eurobank παρουσίασε, σε γενικές γραμμές, ισχυρά αποτελέσματα στο δεύτερο τρίμηνο σε σχέση με τις εκτιμήσεις μας αλλά και με τη γενική προσδοκία στην αγορά, τονίζει η Axia. Η διοίκηση επιβεβαίωσε τις προσδοκίες της για το 2020 και αισιοδοξεί πως οι επιπτώσεις στην ποιότητα του χαρτοφυλακίου από την πανδημία είναι διαχειρίσιμες το 2021.