ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Ολοκληρώθηκε με επιτυχία η δημόσια προσφορά του Κοινού Ομολογιακού Δανείου της ΕΛΒΑΛΧΑΛΚΟΡ.

Συγκεκριμένα , η συνολική ζήτηση που εκδηλώθηκε από επενδυτές ανήλθε σε 734,9 εκατ. ευρώ δηλαδή η έκδοση υπερκαλύφθηκε κατά 2,94. Παράλληλα εξασφαλίστηκε εξαιρετικά ανταγωνιστική απόδοση 2,45% που εξασφαλίζει για την εταιρεία σημαντική μείωση του χρηματοδοτικού κόστους.

Πιο αναλυτικά όπως ανακοινώθηκε και επίσημα από την εταιρεία διατέθηκαν συνολικά 250.000 άυλες κοινές ανώνυμες ομολογίες της Εταιρείας με ονομαστική αξία €1.000 εκάστη (οι “Ομολογίες”) με αποτέλεσμα την άντληση κεφαλαίων ύψους €250 εκατ. Η συνολική έγκυρη ζήτηση που εκδηλώθηκε από επενδυτές οι οποίοι συμμετείχαν στη Δημόσια Προσφορά ανήλθε σε €734,9 εκατ., σημειώνοντας υπερκάλυψη της Έκδοσης κατά 2,94 φορές.

Η τιμή διάθεσης των Ομολογιών έχει προσδιοριστεί στο άρτιο, ήτοι €1.000 ανά Ομολογία. Η τελική απόδοση των Ομολογιών ορίστηκε σε 2,45% και το επιτόκιο των Ομολογιών σε 2,45% ετησίως. Οι Ομολογίες κατανεμήθηκαν ως εξής: α) 170.000 Ομολογίες (68% επί του συνόλου των εκδοθεισών Ομολογιών) κατανεμήθηκαν σε Ιδιώτες Επενδυτές, και β) 80.000 Ομολογίες (32% επί του συνόλου των εκδοθεισών Ομολογιών) κατανεμήθηκαν σε Ειδικούς Επενδυτές.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ελένη Γλύκατζη Αρβελέρ: Ποιοι επίσημοι τρέχουν για χάρη της

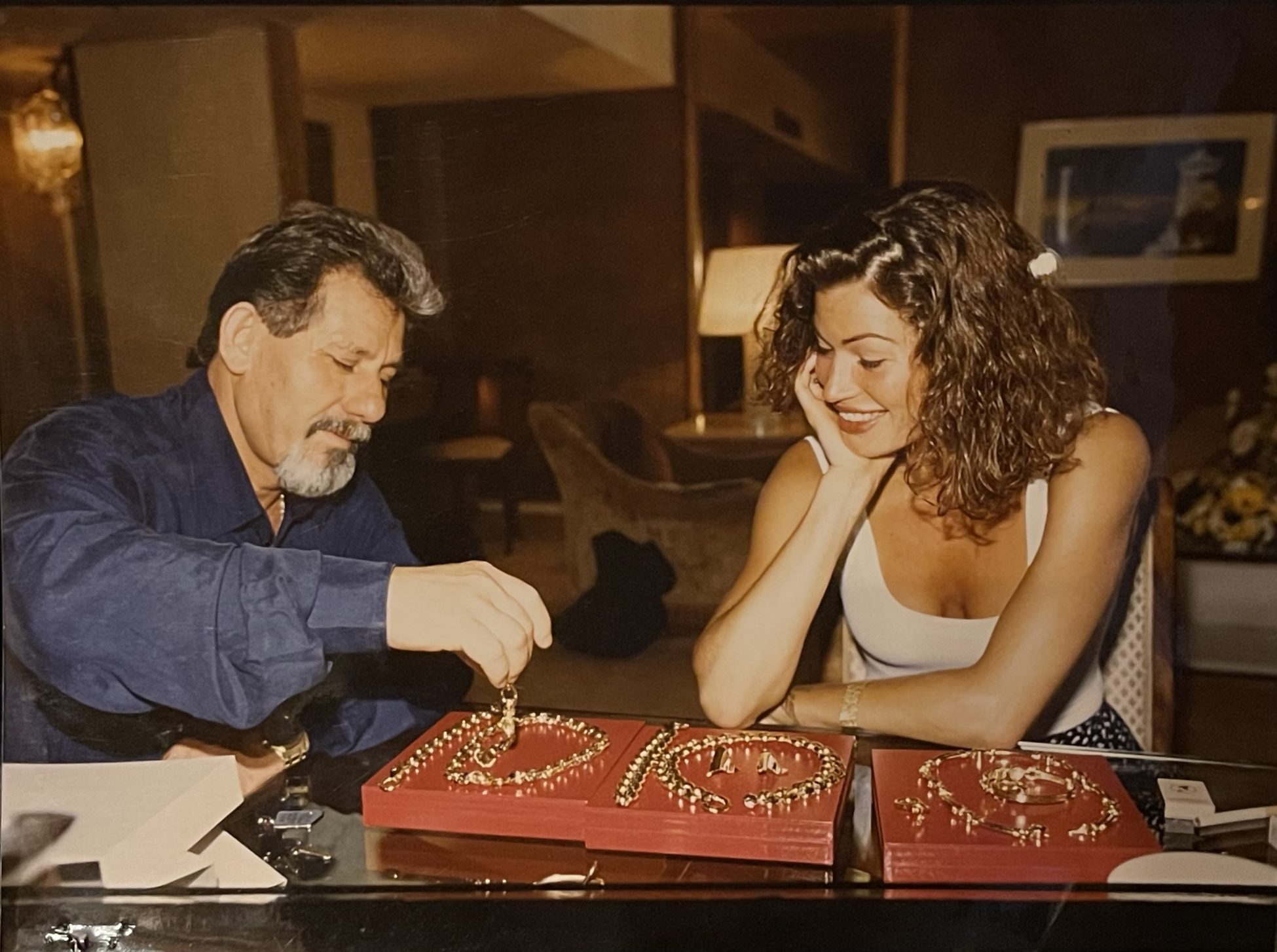

- FaCad’oro: Η χρυσή αυτοκρατορία και το όνειρο των 56 εκατ. ευρώ που κατέρρευσε

- Τι ώρα ψώνισαν μετοχές οι τολμηροί, πόσο αγόρασε την ΑΧΙΑ ο Ψάλτης, το τηλεφώνημα Παπασταύρου, οι γκρίνιες για τον Κωνσταντακόπουλο, η επιτυχία της Νίκης και το menu των 7 βουλευτών στο prive του Kiku

- Η σιωπή των αμνών: Σε άνοδο η εκτελεστική εξουσία σε πτώση η δημοκρατία