ΣΧΕΤΙΚΑ ΑΡΘΡΑ

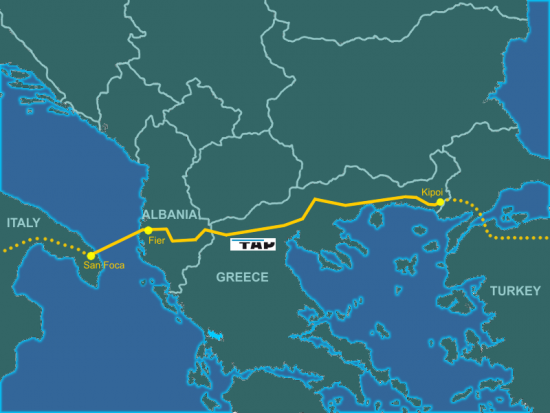

Στο ύψος των 283,7 εκατ. ευρώ ανέρχεται το ποσό που θα βάλει στα ταμεία του ο Όμιλος των ΕΛΠΕ, με την ολοκλήρωση της πώλησης του 66% του μετοχικού κεφαλαίου του ΔΕΣΦΑ Α.Ε. στην κοινοπραξία των εταιρειών Snam S.p.A., Enagás Internacional S.L.U. και Fluxys S.A., την πρόταση της οποίας έκρινε προτιμητέα το ΤΑΙΠΕΔ.

Από το 66% των μετοχών που αφορά η πρόταση πώλησης, το 35% ανήκει στον Όμιλο των ΕΛΠΕ, ενώ το υπόλοιπο 31% είχε διαβιβαστεί από το Δημόσιο στο ΤΑΙΠΕΔ. Υπενθυμίζεται πως η προσφορά της κοινοπραξίας ήταν συνολικού ύψους 535 εκατ. ευρώ.

Αναλυτικά η σχετική ανακοίνωση του ομίλου των ΕΛΠΕ:

Τα Διοικητικά Συμβούλια της ΕΛΛΗΝΙΚΑ ΠΕΤΡΕΛΑΙΑ Α.Ε. (ΕΛΠΕ) και του ΤΑΙΠΕΔ Α.Ε. αποφάσισαν σήμερα την αποδοχή της προσφοράς ύψους €535 εκατ. της κοινοπραξίας των εταιρειών Snam S.p.A., Enagás Internacional S.L.U. και Fluxys S.A. για την πώληση ποσοστού 66% του μετοχικού κεφαλαίου του ΔΕΣΦΑ Α.Ε. (35% συμμετοχή της ΕΛΠΕ και 31% συμμετοχή του ΤΑΙΠΕΔ). Η ΕΛΠΕ από την πώληση θα εισπράξει €283,7 εκατ.

Επιπλέον, το Διοικητικό Συμβούλιο της ΕΛΠΕ συγκάλεσε Έκτακτη Γενική Συνέλευση των μετόχων της στις 14 Μαΐου 2018 για την έγκριση της ανωτέρω συναλλαγής, που απαιτείται κατά το νόμο.

Σημειώνεται ότι, η ολοκλήρωση της συναλλαγής υπόκειται σε διαδικασία έγκρισης από τις αρμόδιες εποπτικές αρχές. Η τράπεζα Barclays Bank PLC είχε ρόλο χρηματοοικονομικού συμβούλου της Εταιρείας, ενώ η δικηγορική εταιρεία Clifford Chance ενήργησε ως διεθνής νομικός σύμβουλος της Εταιρείας επί θεμάτων Ευρωπαϊκού Δικαίου στη συναλλαγή.