ΣΧΕΤΙΚΑ ΑΡΘΡΑ

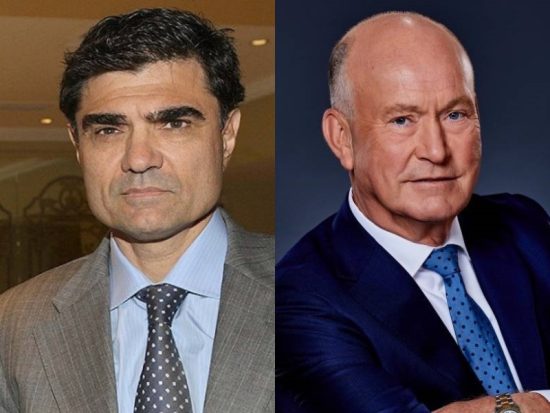

Έσοδα από μερίσματα που ισοδυναμούν με… 4,4 τόνους χρυσού έχουν Βαρδινογιάννης και Χόλτερμαν από την Ελλάκτωρ

Σε πλήρη εξέλιξη βρίσκονται οι διεργασίες των δύο αντιτιθέμενων πλευρών στην Ελλάκτωρ για την ενίσχυση των οπλοστασίων τους κατά τη γενική συνέλευση στις 27 Ιανουαρίου.

Βοηθητικά για το στρατόπεδο των δύο εφοπλιστών Δημήτρη Μπάκου και Γιάννη Καϋμενάκη οι οποίοι ελέγχουν το 25,58% του κατασκευαστικού ομίλου, με βάση την τελευταία τροποποιημένη συμφωνία και τη σημερινή διοίκηση της Ελλάκτωρ, υπό τον Αναστάσιο Καλλιτσάντη (διευθύνων σύμβουλος) λειτουργεί η έρευνα που ξεκίνησε η Ευρωπαϊκή Επιτροπή Ανταγωνισμού (DG Comp) έπειτα από καταγγελία μικρομετόχου.

Πληροφορίες αναφέρουν ότι το θέμα παρακολουθεί και η ελληνική Επιτροπή Ανταγωνισμού η οποία πάντως μέχρι στιγμής έχει ανακοινώσει έρευνα γενικά για τις συνθήκες ανταγωνισμού στις κατασκευές.

Η DG Comp, ωστόσο, μέσα ελάχιστο χρονικό διάστημα από τη μέρα που έλαβε την καταγγελία του μικρομετόχου της Ελλάκτωρ, Μιχάλη Κούλα (31.12.20) μέσω του νομικού γραφείου EEP Legal, ξεκίνησε έρευνα η οποία βρίσκεται σε εξέλιξη με τα εμπλεκόμενα μέρη να έχουν κληθεί να απαντήσουν σε σειρά ερωτήσεων της Επιτροπής.

Η προαναφερόμενη καταγγελία – προσφυγή ενέχει θέση και ασφαλιστικών μέτρων. Αυτό σημαίνει ότι η DG Comp εφόσον το κρίνει αναγκαίο (ένα σενάριο πάντως που δεν φαίνεται να συγκεντρώνει μεγάλες πιθανότητες) θα διατάξει να ανασταλούν τα δικαιώματα σε μετοχές των μετόχων της ελληνικής κατασκευαστικής εταιρείας μέχρι να ολοκληρώσει την έρευνά της και αυτό θα έχει ως αποτέλεσμα τη μη πραγματοποίηση της γενικής συνελεύσεως.

Ο κ. Κούλας κατηγορεί τη Reggeborgh, μητρική εταιρεία της ολλανδικής VolkerWessels, για δημιουργία μονοπωλίου στην Ελλάδα. Υποστηρίζει δηλαδή ότι ακολουθεί στρατηγική δημιουργίας μονοπωλίου στις Κατασκευές, τις Ανανεώσιμες Πηγές Ενέργειας και στις Παραχωρήσεις, έχοντας ποσοστό 31% στη ΓΕΚ Τέρνα (από τον Μάρτιο του 2019) και κτίζοντας ανάλογη θέση στην Ελλάκτωρ (εφόσον εξασκήσει τα δικαιώματα προαίρεσης).

Σύμφωνα με την ανακοίνωση του νομικού γραφείου που ασχολείται για λογαριασμό του μικρομετόχου, δεδομένου του χαμηλού ποσοστού των μετόχων που συμμετέχουν στις γενικές συνελεύσεις των κατασκευαστικών εταιρειών, η Reggeborgh δύναται να ελέγχει τη διαδικασία λήψης αποφάσεων και το μάνατζμεντ και στις δύο εταιρείες (ΓΕΚ Τέρνα και Ελλάκτωρ).

Από την πλευρά της η Reggeborgh η οποία ελέγχει δικαιώματα ψήφου που αντιστοιχούν στο 26,72% (συμπεριλαμβανομένης της option για το 12,55% που κατέχει ο Λεωνίδας Μπόμπολας) υποβαθμίζει τη σημασία και τις συνέπειες της παρέμβασης της Ευρωπαϊκής Επιτροπής Ανταγωνισμού και εκτιμά ότι η γενική συνέλευση θα γίνει κανονικά και σε αυτήν θα έχει το προβάδισμα.

Οι Ολλανδοί επαναλάμβαναν και χθες ότι δραστηριοποιούνται σε πολλές χώρες και σε όλες βασίζονται στην εμπιστοσύνη τους προς το ανθρώπινο δυναμικό των επιχειρήσεων που επενδύουν, «χωρίς ανάμειξη στις διοικητικές αποφάσεις». Όπως επίσης σημειώνουν πηγές προσκείμενες στην ολλανδική εταιρεία οι επιτυχημένες επενδύσεις της Reggeborgh σε παγκόσμιο επίπεδο είναι η εγγύηση που παρέχει για την επόμενη μέρα της Ελλάκτωρ, προσθέτοντας ότι απέναντι στην πρότασή της «που θα υλοποιηθεί αν έτσι αποφασίσει η γενική συνέλευση της Ελλάκτωρ, δεν υπάρχει κάποια άλλη αξιόπιστη επιλογή».

Ταυτόχρονα χθες η Ελλάκτωρ με επίσημη ανακοίνωσή της δημοσιοποίησε τις εκθέσεις των Institutional Shareholders Service (ISS) και η Glass Lewis & Co, (ανεξάρτητοι, διεθνείς οίκοι εποπτείας εταιρικής διακυβέρνησης οι οποίοι συμβουλεύουν θεσμικούς επενδυτές αναφορικά με την ψήφο τους στις γενικές συνελεύσεις εταιρειών) ενόψει της επικείμενης συνέλευσης και αναφορικά με τις προτάσεις της Reggeborgh. Οι δύο αυτοί οίκοι εμφανίζονται να συμφωνούν με τις απόψεις της σημερινής διοίκησης της Ελλάκτωρ και να επιχειρηματολογούν κατά των Ολλανδών.

Παράλληλα μέσω άλλης ανακοίνωσης της Ελλάκτωρ δημοσιοποιήθηκε η τιμή ανά μετοχή βάσει της οποίας θα υλοποιηθεί η συμφωνία εξαγοράς των μετοχών (44.101.876 μετοχές που αντιστοιχούν στο 20,58%) που σήμερα κατέχει η Pemanoaro των αδερφών Καλλιτσάντση από την Akron Trade And Transport ιδιοκτησίας των εφοπλιστών Μπάκου και Καϋμενάκη.

Αρχικά στις 26 Ιανουαρίου, δηλαδή μία μέρα πριν από τη διενέργεια της κρίσιμης γενικής συνέλευσης, η Akron θα αγοράσει το 11,94% της Ελλάκτωρ με τιμή ανά μετοχή 1,3 ευρώ (χαμηλότερα κατά περίπου 13% από το χθεσινό κλείσιμο, 1,577 ευρώ ανά μετοχή) και στη συνέχεια το υπόλοιπο, έως το 20,58%, με έξι τμηματικές αγορές ανά μήνα και με τιμή ανά μετοχή 1,5 ευρώ. Δεδομένου ότι ήδη οι δύο εφοπλιστές έχουν το 5% το οποίο αγόρασαν έναντι 13,928 εκατ. ευρώ, εφόσον η συμφωνία τους με την Pemanoaro ολοκληρωθεί τον Ιούλιο, θα έχουν διαθέσει για το 25,58% της Ελλάκτωρ 74,961 εκατ. ευρώ.

Χαρακτηριστικό του κλίματος που επικρατεί είναι και το γεγονός ότι η πλευρά των Ολλανδών αμφισβητεί ότι η συμφωνία Pemanoaro – Akron θα υλοποιηθεί. Όπως σημειώνουν ο τρόπος που είναι δομημένη αφήνει το περιθώριο υπαναχώρησης μερικής ή ολικής εφόσον η Reggeborgh τελικά επικρατήσει στη γενική συνέλευση.

Διαβάστε επίσης:

ΕΛΛΑΚΤΩΡ: Πόσα δίνουν οι Μπάκος και Καΰμενάκης για το 20,58% της εταιρείας

Ελλάκτωρ: Μέτοχος καταγγέλλει τη Reggeborgh στην ευρωπαϊκή Επιτροπή Ανταγωνισμού

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Όλο το σχέδιο για τα δάνεια σε ελβετικό φράγκο – Το κλιμακωτό κούρεμα και η μετατροπή σε ευρώ με σταθερό επιτόκιο

- Hellenic Train: Τεχνική βλάβη ακινητοποίησε τρένο Θεσσαλονίκη-Αθήνα στον Δομοκό

- ΟΠΑΠ: Γιατι εγκατελειπει το σχέδιο των προνομιούχων μετοχών η Allwyn

- Θεσσαλονίκη: Στις Σέρρες την Πέμπτη 18/12 κρίσιμη συνεδρίαση της Πανελλαδικής Επιτροπής των μπλόκων