ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Prem Watsa (FairFax): «H επανεκλογή Μητσοτάκη θα δημιουργήσει ακόμα πιο ασφαλές περιβάλλον για επενδύσεις»

Πώς μπορεί η Ελλάδα να προσελκύσει επενδύσεις δημιουργώντας αξία; Ποιες είναι οι μεγάλες προκλήσεις για την Ελλάδα και τον κόσμο το 2023 και οι ιδιαίτερες συνθήκες που δημιουργούνται αφήνουν περιθώρια για αποδόσεις; Γιατι ξεχωρίζουν οι AEGEAN AIRLINES, Jumbo, Eurobank και Μυτιληναίος;

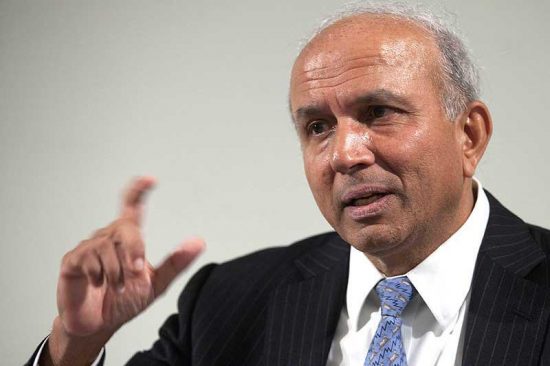

Ο Δρ. Γιώργος Αθανασάκος, μιλώντας αποκλειστικά στο Mononews.gr (here is the inteview in english), δίνει το στίγμα μιας νέας δύσκολης εποχής για τις αγορές, αποτέλεσμα των διεθνών εξελίξεων και αποκαλύπτει ποιες ελληνικές εταιρείες και τις μετοχές τους ξεχωρίζει.

Καθηγητής Χρηματοοικονομικών στο Ivey Business School, o Δρ. Γιώργος Αθανασάκος, κατέχει την Έδρα Ben Graham στο Value Investing. Η έννοια της επένδυσης αξίας (value investing) αναπτύχθηκε από τον Ben Graham καθηγητή στο Columbia και μέντορα πολλών επιτυχημένων επενδυτών μεταξύ των οποίων και ο Warren Buffet, ο οποίος εκλαϊκευσε το value investing και το έκανε γνωστό στο ευρύ κοινό.

Ο έλληνας καθηγητής αναφέρει ότι η γνωριμία με τον Prem Watsa τον διευθύνοντα σύμβουλο της Fairfax Financial Holdings ήταν ορόσημο στη ζωή του, σημειώνει ότι οι έντονες μέσες ονομαστικές και πραγματικές αποδόσεις μετοχών που σημειώθηκαν τα τελευταία 30 χρόνια δεν πρόκειται να επαναληφθούν, ούτε να πλησιάσουν, τα επόμενα 30 χρόνια.

Επίσης τονίζει την ανάγκη να δημιουργηθεί νέα αξία στην χώρα και μιλάει για τις μεγάλες προκλήσεις του 2023 που δυσκολεύουν το οικονομικό περιβάλλον ενώ σημειώνει ότι ευκαιρίες αποδόσεων θα κρύβονται σε μεμονωμένες περιπτώσεις. Μεμονωμένες μετοχές μπορούν να τα πάνε καλά και η σωστή επιλογή μετοχών και η θεμελιώδης ανάλυση θα είναι το κλειδί για την υπεραπόδοση στο μέλλον. Όπως τονίζει τον απασχολεί η μακροπρόθεσμη ανοδική τάση του πληθωρισμού και των επιτοκίων που την συνδέει με την επικράτηση διεθνώς τάσεων προστατευτισμού και ψυχρού πολέμου καθώς και η τάση της από-παγκοσμιοποίησης. Και ξεχωρίζει κάποιες ελληνικές εταιρείες και μετοχές καλής ποιότητας που μπορούν να συνεχίσουν να πηγαίνουν καλά, ανεξάρτητα από το τι κάνει η αγορά στο σύνολό της.

- Ποια είναι η πρόβλεψή σας για τις προοπτικές των αγορών, στις ΗΠΑ και την Ευρώπη στο μέλλον το 2023; Ποιες είναι οι μεγαλύτερες προκλήσεις;

Κατά τη γνώμη μου, η τάση προς την παγκοσμιοποίηση έχει τελειώσει με προβλέψιμες δυσμενείς (μακροπρόθεσμες) επιπτώσεις στον πληθωρισμό και τα επιτόκια, καθώς και στα ομόλογα, τα ακίνητα και τις μετοχές. Είναι η μακροπρόθεσμη, όχι η βραχυπρόθεσμη (επιχειρηματικός κύκλος), η επίδραση στον πληθωρισμό, τα επιτόκια και τις χρηματοπιστωτικές αγορές που με απασχολεί.

Παρατηρήστε τις ομοιότητες με προηγούμενες περιόδους παγκοσμιοποίησης στο τέλος της εποχής: μια πανδημία που έχει παρομοιαστεί με πόλεμο, προκλήσεις στην παγκοσμιοποίηση από μεγάλους παίκτες όπως η Ρωσία και η Κίνα και αυξανόμενος προστατευτισμός, οικονομική αστάθεια και καλπάζων πληθωρισμός. Ο Covid-19 άνοιξε ένα νέο κύμα εθνικισμού στον κόσμο με τις βιομηχανίες να επιστρέφουν στις πατρίδες τους, όπως φαίνεται με την Ιαπωνία και τις ΗΠΑ. Επιπλέον, η Κίνα, η Ρωσία και η Ινδία αμφισβητούν την παγκοσμιοποίηση. Τέλος, οι πόλεμοι τείνουν να οδηγούν στο τέλος ή σε προκλήσεις της παγκοσμιοποίησης και τα γεγονότα στην Ουκρανία προμηνύουν έναν νέο Ψυχρό Πόλεμο και θα αμφισβητήσουν περαιτέρω την παγκοσμιοποίηση.

Όλα αυτά δεν αποτελούν καλό οιωνό για τις χρηματοπιστωτικές αγορές.

Οι έντονες μέσες ονομαστικές και πραγματικές αποδόσεις μετοχών που σημειώθηκαν τα τελευταία 30 χρόνια δεν πρόκειται να επαναληφθούν, ούτε να πλησιάσουν, τα επόμενα 30 χρόνια. Κατά μέσο όρο, οι αποδόσεις των μετοχών δεν θα είναι τίποτα για να γράψουμε. Αυτό δεν σημαίνει ότι μεμονωμένες μετοχές δεν θα τα πάνε καλά. Η επιλογή μετοχών και η θεμελιώδης ανάλυση θα είναι το κλειδί για την υπεραπόδοση στο μέλλον.

- Είναι πλέον η Ελλάδα ελκυστική ως επενδυτικός προορισμός; Ποια είναι τα υπέρ και τα κατά. Υπάρχουν κάποιες κρίσιμες αλλαγές που πιστεύετε ότι είναι σημαντικές για αυτό;

Οι αγορές μισούν την αβεβαιότητα. Ένας επενδυτής θέλει να έχει κέρδος και να αυξήσει την αξία από τις επενδύσεις του. Αυτό που κάνουν λοιπόν είναι να προβάλουν ταμειακές ροές από επενδύσεις και να τις προεξοφλούν μέχρι σήμερα με ένα κατάλληλο προεξοφλητικό επιτόκιο.

Οι αβέβαιες κυβερνητικές πολιτικές και το απρόβλεπτο επηρεάζουν τις προβλέψεις ταμειακών ροών και το προεξοφλητικό επιτόκιο που οδηγεί σε χαμηλότερες παρούσες αξίες και τελικά σε καταστροφή αξίας που απομακρύνει τους επενδυτές.

Έτσι, ενώ από τη μια πλευρά, η κρίση των τελευταίων 10+ ετών έχει δώσει την εντύπωση και την εμφάνιση μεγάλων επενδυτικών ευκαιριών στην Ελλάδα, αυτό μπορεί να μην ισχύει μετά από προσεκτική εξέταση των κινδύνων και των ανταμοιβών.

Η μείωση της αξίας ήταν ένα διαχρονικό πρόβλημα για την Ελλάδα.

Χρειαζόμαστε πολιτική σταθερότητα, λιγότερες διαδηλώσεις, δημόσια ασφάλεια και περιφερειακή σταθερότητα. Τίποτα από αυτά δεν συμβαίνει αυτή τη στιγμή και κανένα από αυτά δεν θα αλλάξει στο μέλλον.

Αυτή τη στιγμή υπάρχει κάποια επενδυτική δραστηριότητα στην Ελλάδα.

Όμως, κατά τη γνώμη μου, αυτό δεν είναι επένδυση σε νέες ιδέες και νέες εταιρείες, αλλά μάλλον πώληση υπαρχουσών υποδομών σε ξένους. Αυτό θα επηρεάσει αρνητικά τις μελλοντικές γενιές.

Οι Έλληνες μπορεί επίσης να φαίνεται ότι τα πάνε καλά τώρα καθώς συνεχίζουν να πουλούν τη γη τους, πολλά από αυτά σε ξένους, αλλά τι θα γίνει με την επόμενη γενιά που μπορεί να μην έχει τίποτα να πουλήσει;

Χρειαζόμαστε λοιπόν νέες ιδέες και εταιρείες που δημιουργούνται από Έλληνες που είναι αφοσιωμένοι στην Ελλάδα. Πρέπει να ενθαρρύνουμε τους Έλληνες που ζουν και εργάζονται στο εξωτερικό να επιστρέψουν στην Ελλάδα.

Δώστε τους κίνητρα να επιστρέψουν, όπως, για παράδειγμα, χωρίς φόρους για τα επόμενα πέντε χρόνια. Αυτοί οι άνθρωποι δεν θα φέρουν μόνο χρήματα και τεχνογνωσία, αλλά και έναν διαφορετικό τρόπο επιχειρηματικής δραστηριότητας και περισσότερο επαγγελματισμό στη διεκπεραίωση των υποθέσεων τους.

Οι Έλληνες έχουν φύγει απογοητευμένοι τα τελευταία χρόνια καθώς δεν βλέπουν μέλλον στη χώρα που δεν προσφέρει αξιοκρατικές ευκαιρίες και έχει μια εκρηκτική γραφειοκρατία. Αυτά πρέπει να αλλάξουν.

Άλλες προτάσεις για αλλαγές είναι η καταπολέμηση της αχαλίνωτης φοροδιαφυγής, η απλοποίηση του φορολογικού συστήματος και η παροχή φορολογικών κινήτρων για επενδύσεις σε αναδυόμενους τομείς και τεχνολογίες, η επιβολή κυρώσεων στη διαφθορά και καταστολή χρημάτων, η εκκαθάριση και ο εκσυγχρονισμός του δημόσιου τομέα και η προσφορά δημόσιων υπηρεσιών μέσω διαδικτύου.

Σε αυτό το σημείο, νομίζω ότι ο τουρισμός είναι το πιο δυνατό χαρτί, αλλά μπορεί να τα χαλάμε και εκεί τα πράγματα.

Ανεξέλεγκτος, χαμηλής ποιότητας, ο τουρισμός δεν βοηθάει. Πρέπει να ανεβάσουμε τον πήχη με αυξημένο επαγγελματισμό στον τομέα και να βελτιώσουμε την ποιότητα της εμπειρίας.

Μπορεί επίσης να χρειαστεί να περιορίσουμε την πρόσληψη τουριστών καθώς κάποια στιγμή υπάρχουν αρνητικές αποδόσεις στον τουρισμό, εάν κατακλυζόμαστε από τουρίστες που αναζητούν μια φθηνή τουριστική εμπειρία.

- Ως επενδυτής αξίας έχετε επενδύσει στην Ελλάδα; Ποιους τομείς θεωρείτε πιο ενδιαφέροντες; Ή ποιες εταιρείες; Τι πιστεύετε για το ελληνικό χρηματιστήριο;

Δεν έχω επενδύσει ποτέ στην Ελλάδα.

Μερικές φορές επειδή δεν εμπιστευόμουν τη διακυβέρνηση των ελληνικών εταιρειών, άλλες φορές τη διαφάνεια των οικονομικών, αλλά κυρίως επειδή το ελληνικό χρηματιστήριο είναι αρκετά αδύνατο με οικογενειακές ή κλειστές επιχειρήσεις και πρέπει να έχει κανείς παρουσία στη χώρα για να μπορεί να γνωρίσει τους ανθρώπους που διευθύνουν την επιχείρηση.

Και ζω στον Καναδά 40 χρόνια τώρα.

Αλλά αυτό δεν σημαίνει ότι δεν υπάρχουν μεμονωμένες εταιρείες που αξίζουν.

Έχοντας γνωρίσει τον Ιδρυτή και Πρόεδρο της Aegean κ. Βασιλάκη όταν ήταν ομιλητής στο συνέδριό μου στην Αθήνα, εντυπωσιάστηκα πολύ από αυτόν, τον επαγγελματισμό και την ευθύτητα του, και θα χαρώ να αναφέρω την Aegean ως ενδιαφέρουσα εταιρεία παρόλο που ο κλάδος των αεροπορικών εταιρειών είναι δύσκολος.

Επίσης, η Jumbo φαίνεται να κάνει τα σωστά πράγματα κυριαρχώντας στην ελληνική αγορά στον κλάδο της.

Είναι μια οικογενειακή επιχείρηση και ενώ μπορεί να υπήρχαν κάποια ζητήματα διακυβέρνησης, διευθύνεται από ικανούς διευθυντές όπως ο κ. Βακάκης.

Η Eurolife ( η οποία βέβαια είναι μη εισηγμένη) , η Eurobank και η Μυτιληναίος είναι επίσης στη λίστα με τις αξιόλογες εταιρείες, δεδομένης της ομάδας διοίκησής τους και, ειδικά, λόγω της εμπλοκής της Fairfax με αυτές τις εταιρείες.

Ενόψει του υψηλότερου ιστορικά πληθωρισμού και των επιτοκίων που περιμένω για το μέλλον και της αυξημένης αστάθειας στις χρηματοπιστωτικές αγορές, μου αρέσει να επενδύω σε χώρες καλής ποιότητας και σε εταιρείες καλής ποιότητας και να γνωρίζω εταιρείες εκ των έσω.

Φοβάμαι ότι η Ελλάδα και οι ελληνικές εταιρείες, κατά μέσο όρο, μπορεί να βιώσουν κάποιες δύσκολες στιγμές. Ωστόσο, οι ελληνικές εταιρείες και μετοχές καλής ποιότητας μπορεί να συνεχίσουν να πηγαίνουν καλά ακόμα ανεξάρτητα από το τι κάνει η αγορά στο σύνολό της.

- Η αβεβαιότητα για τα αποτελέσματα των ελληνικών εκλογών επηρεάζει τη συμπεριφορά των επενδυτών φέτος;

Απολύτως! Η αβεβαιότητα σχετικά με τις κυβερνητικές πολιτικές είναι ο χειρότερος εχθρός των επενδύσεων.

Οι απρόβλεπτες κυβερνήσεις και οι κυβερνητικές πολιτικές κάνουν τα επενδυτικά σχέδια να αποτύχουν και το έχουμε δει αυτό στην Ελλάδα.

Στις αγορές αρέσουν οι φιλικές προς τις επιχειρήσεις πολιτικές, που μπορούν να κάνουν την πίτα μεγαλύτερη. Η επιχειρηματικότητα και η δημιουργία πλούτου πρέπει να ενθαρρύνονται και όχι να καταπνίγονται από την κυβερνητική γραφειοκρατία.

5.Πώς η ενεργειακή κρίση, το κύμα ενεργειακής μετάβασης και το esg επηρεάζουν τις αξίες, τις αποδόσεις και τις επενδυτικές επιλογές που κάνετε.

Τα χρόνια υποεπενδύσεων στη βιομηχανία πετρελαίου και φυσικού αερίου, οι βαριές ρυθμίσεις και η τρέλα ESG έχουν αλλάξει όχι μόνο τη δυναμική των τιμών του πετρελαίου, αλλά και αυτή για όλα τα εμπορεύματα. Για παράδειγμα, οι εταιρείες εξόρυξης επιστρέφουν κεφάλαια στους επενδυτές αντί να επενδύουν για να αυξήσουν την παραγωγή υπό το φόβο των κανονισμών ESG. Αυτό συνεπάγεται μεγάλες ελλείψεις σε μέταλλα σε μια εποχή που η ζήτηση θα αυξάνεται λόγω της παραγωγής ανανεώσιμων πηγών ενέργειας και ηλεκτρικών οχημάτων. Αποτέλεσμα θα είναι υψηλότερες τιμές στο μέλλον για αυτά τα εμπορεύματα, πέρα και πέρα από τον επόμενο επιχειρηματικό κύκλο.

- Πώς η θεωρία του Benjamin Graham έχει επηρεάσει τη σκέψη και τις επιλογές σας. Ως καθηγητής είστε επενδυτής;

Τα συναισθήματα θολώνουν τις ικανότητες λήψης αποφάσεων κάποιου για επενδύσεις.

Μπορείς να είσαι ο καλύτερος εκτιμητής, ο καλύτερος ελεγκτής, κ.λπ., αλλά αν πανικοβληθείς, γίνεσαι άπληστος και είσαι ανυπόμονος, δεν θα είσαι ποτέ καλός επενδυτής. Επίσης, αν δεν κάνεις τα μαθήματά σου και αν δεν είσαι ανεξάρτητος, δεν θα είσαι ποτέ καλός επενδυτής. Κανείς δεν προσέχει την πλάτη σου, αυτή είναι η δουλειά σου. Οι καλύτεροι επενδυτές κατανοούν την ανθρώπινη φύση και τις θεσμικές προκαταλήψεις.

Οι επενδυτές πρέπει να μάθουν να ελέγχουν τα συναισθήματά τους ή να εκπαιδεύονται να ελέγχουν τα συναισθήματά τους. Για παράδειγμα, δεν πρέπει ποτέ να παίρνουμε παρορμητικές αποφάσεις. Αλλά να έχουν μια αναλυτική προσέγγιση που εμποδίζει τα συναισθήματα να κυριαρχούν.

Να έχετε λίστα για το τι πρέπει να έχουν οι καλές εταιρείες για να είναι ελκυστικές, να έχετε μέντορα.

Όπως είπε και ο Αριστοτέλης: Ο σκοπός των σοφών ΔΕΝ είναι να εξασφαλίσουν την ηδονή αλλά να αποφύγουν τον πόνο. Η αποφυγή του πόνου είναι το κλειδί για την αξία της επένδυσης, καθώς προτιμούμε να ελαχιστοποιήσουμε τον κίνδυνο παρά τη μέγιστη απόδοση.

Δυστυχώς, η επένδυση αξίας δεν διδάσκεται στα Πανεπιστήμια, τα οποία διδάσκουν τη σύγχρονη θεωρία χαρτοφυλακίου που δεν μπορεί να είναι πιο διαφορετική από την επένδυση αξίας.

Αφού τελείωσα το μεταπτυχιακό πρόγραμμα, συνειδητοποίησα ότι είχα τον κατάλληλο χαρακτήρα για να γίνω επενδυτής, αλλά δεν είχα τη σωστή διαδικασία. Είχα χαρακτήρα επενδυτή αξίας, υπομονή, πειθαρχία, μακροπρόθεσμη προοπτική, αλλά δεν ήξερα τι είναι η επένδυση αξίας.

Ένα μεγάλο ορόσημο στη ζωή μου ήταν όταν γνώρισα τον Prem Watsa, τον διευθύνοντα σύμβουλο της Fairfax Financial Holdings. Με σύστησε σε άλλους επενδυτές αξίας και μέσω των συνομιλιών μου με αυτούς και τον Prem συνειδητοποίησα ότι ήμουν επενδυτής αξίας και άρχισα να μαθαίνω και να κατανοώ τη διαδικασία.

Και έτσι, έγινα επενδυτής, επιλέγοντας τις επενδύσεις μου ακολουθώντας μια διαδικασία. Αυτό ωφέλησε πάρα πολύ τις δικές μου επενδύσεις. Κατά τη γνώμη μου, το stock picking (κυρίως η επένδυση αξίας) λειτουργεί, απλά χρειάζεται κάποιος να έχει τη σωστή διαδικασία και το σωστό ταμπεραμέντο.

Who is Who

Ο Δρ. Γιώργος Αθανασάκος είναι Καθηγητής Χρηματοοοικονομικών στην Έδρα Ben Graham στο Value Investing στο Ivey Business School, στο οποίο προσχώρησε τον Ιούλιο του 2004. Είναι επίσης Ιδρυτής & Διευθύνων Σύμβουλος του The Ben Graham Center for Value Investing, το οποίο ξεκίνησε το 2006, και Ιδρυτής και Διευθύνων Σύμβουλος του Κέντρου για την Προώθηση της Εκπαίδευσης Επένδυσης Αξίας, το οποίο ξεκίνησε το 2008. Πριν ενταχθεί στην Ivey, ο Δρ. Γιώργος Αθανασάκος εργάστηκε as an economist, managing the economics department of a major financial institution in Canada,και δίδαξε στο Πανεπιστήμιο του York και στο Πανεπιστήμιο Wilfrid Laurier, όπου ήταν καθηγητής Οικονομικών και Ιδρυτής και Διευθυντής του Προγράμματος Οικονομικού Σχεδιασμού της Laurier. Έχει πτυχίο Οικονομικών και Διοίκησης Επιχειρήσεων από το Πανεπιστήμιο Μακεδονίας, Θεσσαλονίκη, Ελλάδα και μεταπτυχιακό στα Οικονομικά, MBA και διδακτορικό στα Χρηματοοικονομικά από το Πανεπιστήμιο York.

Το Συμβούλιο Προτύπων Χρηματοοικονομικού Σχεδιασμού απένειμε στον Δρ. Αθανασάκο τη διάκριση FP Canada™ Fellow για την εξαιρετική συμβολή του στην προώθηση της αποστολής της FPSC και στην προώθηση του επαγγέλματος του χρηματοοικονομικού σχεδιασμού. Ο Δρ. Αθανασάκος είναι επίσης μέλος της Quality Shareholder Initiative στη Νομική Σχολή του Πανεπιστημίου George Washington στην Ουάσιγκτον, DC. Είναι ο μόνος Καναδός που έλαβε αυτή τη διάκριση. Η συμβολή του Δρ. Αθανασάκου στην επένδυση αξίας τιμήθηκε από το Woxsen University που έχει ιδρύσει την Έδρα George Athanassakos Chair in Value Investing.

Ο Δρ. Αθανασάκος έχει καταταχθεί μεταξύ των 10 κορυφαίων ερευνητών στον Καναδά από έρευνα που δημοσιεύτηκε στο Financial Management και μεταξύ των κορυφαίων 10 Καναδών καθηγητών από την Globe and Mail. Έχει ερευνήσει εκτενώς τα θεσμικά χαρακτηριστικά των καναδικών κεφαλαιαγορών, την επίδραση που έχουν οι θεσμικές συναλλαγές και οι προβλέψεις των αναλυτών στην απόδοση της χρηματιστηριακής αγοράς, στις ανωμαλίες της αγοράς μετοχών και ομολόγων και σε θέματα αποτίμησης ομολόγων και μετοχών.

Ο Δρ. Αθανασάκος έχει δημοσιεύσει σε πολλά ακαδημαϊκά περιοδικά όπως Journal of Banking and Finance, Applied Financial Economics, Journal of Business Finance and Accounting, Journal of Financial Research, Financial Analysts’ Journal, Canadian Journal of Administrative Sciences, Journal of Economics and Business, Review of Financial Economics, Multinational Finance Journal, Advances in Futures and Options Research και άλλα. Τα βιβλία του περιλαμβάνουν Παράγωγα Fundamentals (διαθέσιμα μέσω του Canadian Securities Institute), Equity Valuation: A Guide to Discounted Cash Flow and Relative Valuation Methods και Value Investing: From Theory to Practice – A Guide to the Value Investing Process.

Ο Δρ. Αθανασάκος έχει επίσης γράψει άρθρα για το Financial Post και το περιοδικό MoneySense και αυτή τη στιγμή γράφει, ως προσκεκλημένος αρθρογράφος, για επενδύσεις και οικονομικά θέματα στην The Globe and Mail, τη μεγαλύτερη καθημερινή εφημερίδα του Καναδά, και την Canadian Investment Review.

Η έδρα που κατέχει έχει ενισχυθεί από τον κ. Prem Watsa, ο οποίος υποστηρίζει επίσης τις δραστηριότητές του στον Καναδά και στην Ελλάδα, όπου ίδρυσε πρόσφατα το Ελληνικό Κέντρο Επένδυσης Αξίας για να εκπαιδεύσει τους Έλληνες σχετικά με την επένδυση αξίας μέσω συνεδρίων (το επόμενο έχει προγραμματιστεί για τις 13 Οκτωβρίου , 2023 στο Μποδοσάκειο Μέγαρο, Αθήνα) και με σεμινάρια (το επόμενο προγραμματισμένο για τις 25-29 Σεπτεμβρίου 2023 στο Μποδοσάκειο Μέγαρο, Αθήνα) αλλά και με διδασκαλία Value Investing στο Πανεπιστήμιο Αθηνών (ΕΚΠΑ).

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Bloomberg: Η Κίνα εξετάζει την εξαίρεση ορισμένων αμερικανικών προϊόντων από τους δασμούς 125%

- Drewry: Νέα πτώση 2% στις τιμές για τα κοντέινερ

- Κυρανάκης: Έγινε επιτυχώς η πρώτη δοκιμή του συστήματος HEPOS για τον ακριβή γεωεντοπισμό του τρένου

- Κρισταλίνα Γκεοργκίεβα (ΔΝΤ): Αυτό που βλέπουμε στην Ελλάδα είναι αυτό που θέλουμε να δούμε παντού