ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Πολυπαραγοντικό και δύσκολο είναι το σχέδιο αναδιάταξης της ΔΕΗ όπως έχει πει πολλές φορές ο υπουργός Ενέργειας κ. Χατζηδάκης και η προσπάθεια του υπουργείου και της νέας διοίκησης να προχωρήσει στην εξασφάλιση εσόδων για την εταιρεία, θα πρέπει να λάβει υπόψιν όχι μόνο την οικονομία, τους καταναλωτές, την Κομισιόν, την αγορά ενέργειας και τους εργαζόμενους της ΔΕΗ αλλά και τις τράπεζες και… δεν μπορεί να γίνει ερήμην τους.

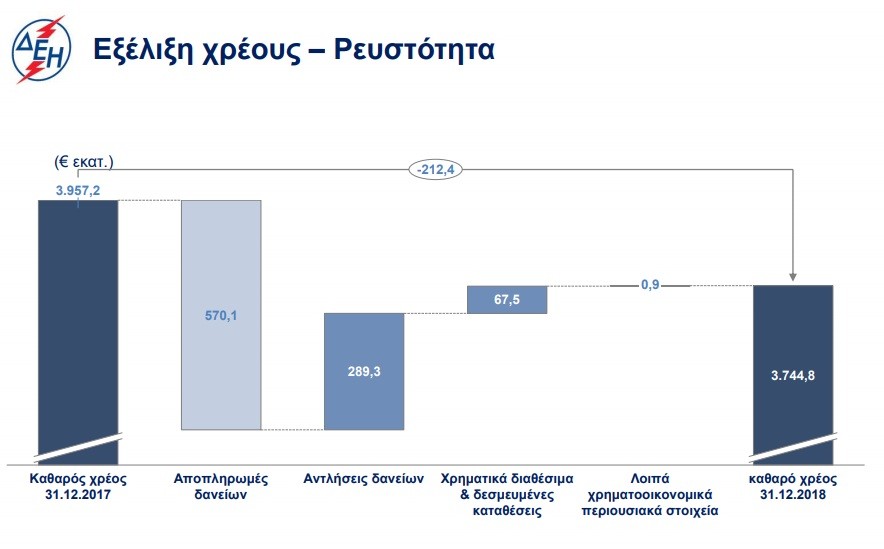

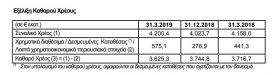

Σύμφωνα με πληροφορίες έχουν ήδη ξεκινήσει οι επαφές με τις τράπεζες, στις οποίες ο δανεισμός της ΔΕΗ ανέρχεται σε 3,7 δισ. ευρώ και ήδη ζητούν το δικό τους μερίδιο, από τα ενδεχόμενα έσοδα που θα είχε η ΔΕΗ τόσο από την τιτλοποίηση οφειλών, όσο κι από την ενδεχόμενη πώληση μεριδίου του ΔΕΔΔΗΕ, ενός από τα σημαντικότερα περιουσιακά στοιχεία της ΔΕΗ.

Υπενθυμίζεται ότι στα σχέδια του υπουργείου είναι η μεταφορά των παγίων της Διανομής της ΔΕΗ στον ΔΕΔΔΗΕ, με στόχο τη μερική ιδιωτικοποίηση του ΔΕΔΔΗΕ, με την προσέλκυση αξιόπιστων επενδυτών που ειδικεύονται στα δίκτυα. Με μια τέτοια κίνηση θα φαινόταν η κρυμμένη αξία του ΔΕΔΔΗΕ και η ΔΕΗ θα έχει ξεκάθαρο ταμειακό όφελος από τη μερική ιδιωτικοποίησή του.

Μετά τις 22 Αυγούστου όταν θα αναλάβει καθήκοντα η νέα διοίκηση της ΔΕΗ, θα προχωρήσει η διαδικασία πρόσληψης συμβούλου, ο οποίος θα εισηγηθεί τις βέλτιστες μεθόδους για τη μερική ιδιωτικοποίηση των δικτύων διανομής.

Όμως τα δίκτυα διανομής αποτελούν πολύ μεγάλο μέρος του ενεργητικού της ΔΕΗ με αξία άνω του 1,5 δισ. και με δεδομένο ότι οι εν λόγω κινήσεις αναδιάρθρωσης της ΔΕΗ επηρεάζουν την αξία της (enterprise value) και το μελλοντικό cash flow της εταιρείας, αυτό σημαίνει ότι απαιτείται η σύμφωνη γνώμη των τραπεζών.

Το ερώτημα πλέον είναι τι θα ζητήσουν οι τράπεζες για να συναινέσουν στα σχέδια ρευστοποίησης στοιχείων της ΔΕΗ. Οι πληροφορίες αναφέρουν ότι μπορεί να ζητήσουν είτε μέρος των εσόδων από μια ενδεχόμενη μερική ιδιωτικοποίηση να κατευθυνθούν σε κάποια αποπληρωμή δανείων, είτε πρόσθετες εξασφαλίσεις , όπως ενέχυρο επί των μετοχών του ΔΕΔΔΗΕ.

Τιτλοποίηση οφειλών

Συναλλαγή ιδιαίτερη σημασίας και σημαντικών εσόδων είναι και η προετοιμαζόμενη τιτλοποίηση μέρους των ληξιπρόθεσμων οφειλών, που θα μπορούσε να φέρει ρευστότητα ίση με το 20% της αξίας των οφειλών που θα τιτλοποιηθούν, η οποία επίσης ενδιαφέρει τις πιστώτριες τράπεζες.

Το φιλόδοξο πρόγραμμα που έχει εξαγγείλει και αναμένεται να υλοποιηθεί το επόμενο διάστημα, προβλέπει την τιτλοποίηση συνολικών οφειλών ύψους έως 2,5 δις. ευρώ, από τα οποία τα 1,7 δισ. ευρώ αφορούν σε οφειλές από νοικοκυριά και μικρές επιχειρήσεις. Η τιτλοποίηση αναμένεται να προσφέρει τεράστια οικονομική ανάσα στην εταιρεία, η οποία υπολογίζεται στα 350 με 400 εκατ. ευρώ. Το σχέδιο (που πάγωσε λόγω εκλογών και αλλαγής διοίκησης) προέβλεπε να συσταθούν δύο εταιρίες ειδικού σκοπού (SPV) στις οποίες θα μεταφέρονταν ληξιπρόθεσμες οφειλές της τάξης του 1,5 δισ. ευρώ. Στη μία εταιρεία θα τιτλοποιούνταν λογαριασμοί σε καθυστέρηση άνω των 60 και στη δεύτερη άνω των 90 ημερών. Με τον τρόπο αυτό, η ΔEH, μέσω των δύο θυγατρικών της, θα αναζητούσε χρηματοδότηση από funds.

Σύμφωνα με πληροφορίες και από τα έσοδα αυτά οι τράπεζες θέλουν το μερίδιό τους. Μια τέτοια διαπραγμάτευση ουσιαστικά σημαίνει μια νέα συμφωνία της ΔΕΗ με τις τράπεζες και αν γίνουν τελικά πρόωρες αποπληρωμές θα μπορούσε η εταιρεία να εξασφαλίσει χαμηλότερο επιτόκιο δανεισμού και μείωση του χρηματοοικονομικού της κόστους.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Λέιν (ΕΚΤ): Η ευρωζώνη δεν θα οδηγηθεί σε ύφεση από τους δασμούς Τραμπ

- Τραμπ: Διαψεύδει τους ισχυρισμούς της Κίνας – «Υπήρξαν συναντήσεις σήμερα»

- Donnery (ΕΚΤ): Οι Τράπεζες δεν έχουν εκτιμήσει σωστά τους κινδύνους από τα δάνεια της αυτοκινητοβιομηχανίας

- Ισραήλ: Παραδέχεται πως σκότωσε Βούλγαρο υπήκοο, εργαζόμενο του ΟΗΕ στη Γάζα – Επίσημη συγγνώμη στη Βουλγαρία