ΣΧΕΤΙΚΑ ΑΡΘΡΑ

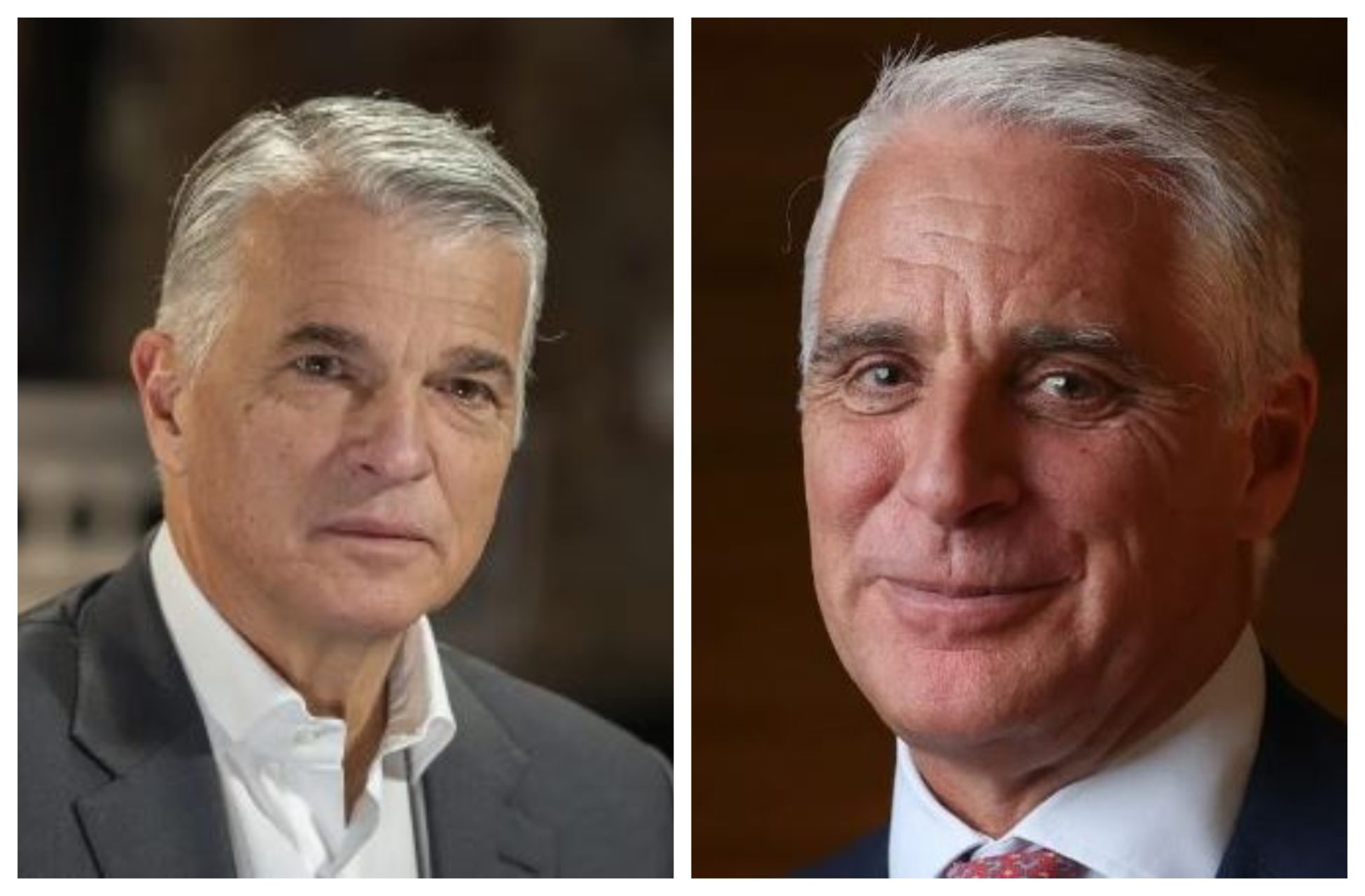

Ermotti (UBS): Ο πιο ακριβοπληρωμένος CEO στην Ευρώπη το 2024 με €15,6 εκατ. – Δεύτερος ο Orcel της UniCredit

Παρά το σχέδιο αναδιάρθρωσης, που παρουσίασε πριν λίγες ημέρες και το κάλεσμα προς 20 τράπεζες για συμμετοχή στην αύξηση του μετοχικού κεφαλαίου, μεταξύ αυτών και η Εθνική Τράπεζα της Σαουδικής Αραβίας, η Credit Suisse, η δεύτερη μεγαλύτερη τράπεζα της Ελβετίας συνεχίζει να αντιμετωπίζει σημαντικές προκλήσεις, με την S&P Global Ratings να υποβαθμίζει την μακροπρόθεσμη πιστοληπτική αξιολόγηση του ομίλου μία μόλις βαθμίδα πάνω από το επίπεδο junk.

Η Credit Suisse από ΒΒΒ υποβαθμίστηκε σε ΒΒΒ- από τον αμερικανικό οίκο, ο οποίος διαπίστωσε «σημαντικούς κινδύνους εκτέλεσης του σχεδίου αναδιάρθρωσης εν μέσω επιδεινούμενων και έντονα μεταβαλλόμενων οικονομικών συνθηκών και περιβάλλοντος αγοράς».

Πρόκειται για τη χειρότερη βαθμολογία την οποία έχει λάβει η Credit Suisse από τις μεγάλες επενδυτικές τράπεζες παγκοσμίως, το οποίο οδηγεί, σύμφωνα με το Bloomberg, σε υψηλότερο κόστος εισροής κεφαλαίων. Η συγκεκριμένη υποβάθμιση είναι πιθανό να κάνει την τράπεζα λιγότερο θελκτική για συναλλαγές παραγώγων.

Η Moody’s από την άλλη επιβεβαίωσε την πιστοληπτική βαθμίδα μη εξασφαλισμένου χρέους της Credit Suisse στο Baa2, υποβαθμίζοντας παράλληλα το μακράς λήξης μη εξασφαλισμένο χρέος βασικής θυγατρικής της ελβετικής τράπεζας.

Μεγαλομέτοχος η Εθνική Τράπεζα της Σαουδικής Αραβίας

Η Εθνική Τράπεζα της Σαουδικής Αραβίας αναμένεται να γίνει ο μεγαλύτερος μέτοχος της Credit Suisse, αγοράζοντας σχεδόν το 10% των μετοχών της, σε χαμηλότερη τιμή. Ο πρόεδρος της Τράπεζα της Σαουδικής Αραβίας, δήλωσε στο Bloomberg πριν λίγες ημέρες ότι «συμπαθεί» τη νέα ηγεσία της Credit Suisse και την αποφασιστικότητά της να εκτελέσουν το σχέδιο ανάκαμψης, αν και ξεκαθάρισε ότι οποιαδήποτε πρόσθετη αγορά μετοχών αυτή τη στιγμή είναι «εκτός συζήτησης».

Η τράπεζα της Σαουδικής Αραβίας πρόκειται να αγοράσει μερίδιο 9,9% στη συμμετοχή της στο μετοχικό κεφάλαιο, αφού συμφώνησε να αγοράσει μετοχές για περίπου 1,17 δισεκατομμύρια ελβετικά φράγκα (1,17 δισεκατομμύρια δολάρια) στο πλαίσιο της αύξησης κεφαλαίου της Credit Suisse. Επίσης έχει δεσμευτεί να επενδύσει έως και 1,5 δισεκατομμύρια φράγκα συνολικά.

Αύξηση κεφαλαίου 4,1 δις

Η τράπεζα με έδρα τη Ζυρίχη σχεδιάζει να συγκεντρώσει 4 δισεκατομμύρια φράγκα (4,1 δισεκατομμύρια δολάρια) μέσω δύο αυξήσεων κεφαλαίου. Το σχέδιο περιλαμβάνει έκδοση δικαιωμάτων και πώληση μετοχών σε επενδυτές, συμπεριλαμβανομένης της Eθνικής Τράπεζας της Σαουδικής Αραβίας, της Apollo Global Management και της PImco.

To σχέδιο παρουσιάστηκε, ύστερα από τα απογοητευτικά αποτελέσματα της τράπεζας για το γ’ τρίμηνο, καταγράφοντας ζημιές μαμούθ. Η τράπεζα κατέγραψε καθαρή ζημιά 4,03 δισεκατομμυρίων ελβετικών φράγκων (4,08 δισεκατομμύρια δολάρια), συμπεριλαμβανομένης της απομείωσης 3,7 δισ. φράγκων από αναβαλλόμενες φορολογικές απαιτήσεις που σχετίζονται με την αναδιάρθρωση της.

Η επενδυτική τράπεζα θα προχωρήσει σε ριζική αναδιάρθρωση τα επόμενα τρία χρόνια, ανέφερε η Credit Suisse, αφού παρουσίασε προ φόρων ζημιά 666 εκατομμυρίων φράγκων. Η βασική μονάδα διαχείρισης περιουσίας σημείωσε καθαρές εκροές 12,9 δισεκατομμυρίων φράγκων εν μέσω αβεβαιότητας που συνδέεται με την αναδιάρθρωση του ομίλου.

Η Credit Suisse προειδοποίησε επίσης ότι πιθανότατα θα σημειώσει επιπλέον απώλειες το τέταρτο τρίμηνο λόγω του κόστους που σχετίζεται με τον μετασχηματισμό της.

Διαβάστε επίσης:

Axel Lehmann: H Credit Suisse δεν είναι προς πώληση επισημαίνει ο πρόεδρος της

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Αρχιεπίσκοπος Αμερικής Ελπιδοφόρος: Εξαιρετική τιμή η απονομή του βραβείου Τέμπλτον στον Οικουμενικό Πατριάρχη Βαρθολομαίο

- Η συμβολή της τεχνητής νοημοσύνης και υψηλής τεχνολογίας στην κατανόηση της σεισμικής κρίσης στη Σαντορίνη

- ΗΠΑ: Ο πρόεδρος Τραμπ έχει εξαιρετική υγεία, σύμφωνα με τον γιατρό του Λευκού Οίκου

- Citi για Metlen: Οι καταλύτες που φέρνουν ανάπτυξη και την πιθανή τιμή στόχο έως 60 ευρώ