ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η χρηματιστηριακή αγορά της Αθήνας είχε κέρδη 37,52% στο πρώτο εξάμηνο της περσινής χρονιάς, με βάση τις επιδόσεις του Γενικού Δείκτη. Εφέτος όμως η κατάκτηση αποδόσεων έχει γίνει δυσκολότερη υπόθεση.

Από το ξεκίνημα του 2023 και έπειτα από 119 συνεδριάσεις, τα εξαμηνιαία κέρδη του βασικού και πιο αναγνωρίσιμου χρηματιστηριακού δείκτη, ανέρχονται σε 8,59%. Μάλιστα η άνοδος αυτή μοιάζει με…μαγική εικόνα, αφού επί συνόλου 135 μετοχών, οι 84 καταγράφουν πτώση, έναντι των 51 που κινούνται σε ψηλότερα επίπεδα τιμών.

Μετά από τις 20 του μηνός του περασμένου Μαίου, όταν η αγορά ανέβηκε στην εφετινή κορυφή των 1.502,79 μονάδων, φάνηκε ότι δεν υπήρχαν δυνάμεις για παραπάνω. Με συνέπεια να ακολουθήσει η υποχωρήσει κατά περίπου 3% μέχρι τις ευρωεκλογές της 9ης Ιουνίου. Τα αποτελέσματα των οποίων κατέδειξαν την αύξηση της επιρροής των ακροδεξιών κομμάτων και συνάμα την… αναβάθμιση της πολιτικής αβεβαιότητας στην Ευρώπη. Με την Γαλλία να μπαίνει στη δοκιμασία των βουλευτικών εκλογών, αλλά και τις κυβερνήσεις της Γερμανίας και άλλων χωρών να αντιμετωπίζουν ορατά ζητήματα αστάθειας, λόγω του πλήγματος που δέχθηκαν στις ευρωκάλπες.

Επί ελληνικού εδάφους, η κυβέρνηση εισέπραξε το ηχηρό μήνυμα για «περισσότερη φροντίδα στις οικονομικά ασθενέστερες κοινωνικές ομάδες και λιγότερη αλαζονεία». Χωρίς όμως να τίθεται σε ευθεία αμφισβήτηση η πολιτική ηγεμονία του Κυριάκου Μητσοτάκη.

Από τις ευρωεκλογές ως τώρα ο Γενικός Δείκτης έχει χάσει το 3,7% της αξίας του, με τον κλαδικό δείκτη των τραπεζών να υποχωρεί κατά 6,34%. Διατηρώντας όμως το θετικό του πρόσημο (14,3%) από το ξεκίνημα της εφετινής χρονιάς.

Στο ίδιο διάστημα που έχει μεσολαβήσει από τις ευρωεκλογές,92 μετοχές καταγράφουν πτώση, 35 κινούνται ανοδικά, ενώ 8 παραμένουν σε σταθερά επίπεδα τιμών.

Ο «γκουρού» των αγορών Αντρέ Κοστολάνι πίστευε ότι στα χρηματιστήρια μόνο το 10% αφορά τα οικονομικά δεδομένα. Όλο το υπόλοιπο κομμάτι είναι ψυχολογία… Εξ ου και θεωρούσε πώς «προηγείται χιλιόμετρα εκείνος που μπορεί να αντιλαμβάνεται τις συναισθηματικές διαθέσεις των άλλων παικτών».

Εύθραυστη ψυχολογία και αυξημένη μεταβλητότητα

Στην παρούσα χρονική συγκυρία, τόσο στον ευρωπαϊκό περίγυρο, όσο και στην ελληνική αγορά, η ψυχολογία παραμένει εύθραυστη. Αν όχι αρνητική. Διαμορφώνοντας ένα περιβάλλον αυξημένης μεταβλητότητας στην τιμολόγηση των μετοχών, με συστατικό στοιχείο τη διακράτηση ρευστότητας από την πλευρά των μεγάλων χαρτοφυλακίων .

Καιρό τώρα τα φαινόμενα κόπωσης και κορεσμού είναι ευδιάκριτα στον αθηναϊκό «ναό» του χρήματος, απ’ όπου απουσιάζουν οι ισχυροί καταλύτες. Ικανοί να τροφοδοτήσουν την ανάληψη επενδυτικού ρίσκου.

Πάντα για ανέβουν οι αγορές απαιτούνται μετρητά, ενώ για να πέσουν αρκούν τα «χαρτιά». Στην προκειμένη περίπτωση τα διεθνή funds και άλλα ενεργά χαρτοφυλάκια, διαβλέποντας τα «σημεία των καιρών» προχώρησαν σε μειώσεις θέσεων σε ελληνικές μετοχές. Γνωρίζοντας ότι κέρδη δεν βγαίνουν μόνο από την άνοδο, αλλά και από την πτώση των τιμών… Η έκταση και η διάρκεια της οποίας, δεν μπορεί να προσδιοριστούν.

Ο επενδυτικός σκεπτικισμός αναβαθμίστηκε μετά από την αιφνίδια πρωτοβουλία της κυβέρνησης να επιβάλλει εκ νέου έκτακτη φορολόγηση στα «πλεονάζοντα» κέρδη της κατεξοχήν εξαγωγικής Motor Oil ( της οικογένειας Βαρδινογιάννη) και της HelleniQ Energy, συμφερόντων Λάτση, αλλά και του ελληνικού δημοσίου. Ανοίγοντας παράλληλα και θέμα εκλογίκευσης των προμηθειών που εισπράττουν οι τράπεζες.

Οι επιδόσεις στο διάστημα Ιουλίου-Αυγούστου

Κάτω από αυτές τις συνθήκες και με αφετηρία τις 1.404,26 μονάδες, η χρηματιστηριακή αγορά μπαίνει από σήμερα στο ιδιότυπο…θερινό της ηλιοστάσιο. Αν και παραδοσιακά το καλοκαιρινό δίμηνο του Ιουλίου-Αυγούστου στιγματίζεται από την κάμψη της συναλλακτικής δραστηριότητας, εν τούτοις δίνει το στατιστικό πλεονέκτημα στην άνοδο των μετοχών.

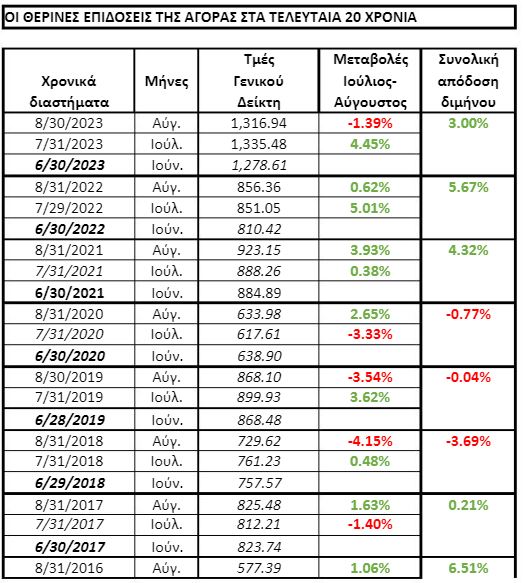

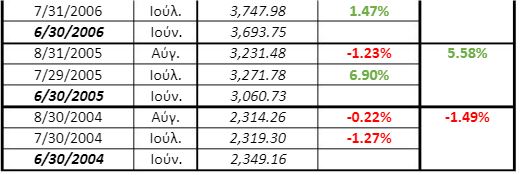

Διότι στο διάστημα των τελευταίων 20 ετών τα στοιχεία δείχνουν ότι 12 φορές ο Γενικός Δείκτης έχει παρουσιάσει κέρδη στο θερινό δίμηνο, έναντι 8 που υπήρξαν απώλειες.

Μάλιστα η χρηματιστηριακή αγορά προέρχεται από ένα θετικό σερί τριών ετών ( 2023,2021 και 2020) όπου οι μετοχές κινήθηκαν ανοδικά το καλοκαιρινό δίμηνο.

Εκ των πραγμάτων βέβαια, οι αγορές θα κληθούν να αποτιμήσουν από σήμερα και το αποτέλεσμα των Γαλλικών εκλογών, ο δεύτερος γύρος των οποίων γίνεται την ερχόμενη Κυριακή.

Το χρηματιστήριο του Παρισιού έχει υποχωρήσει κατά 6,5% από τις ευρωεκλογές, ενώ η γερμανική αγορά είναι στο ίδιο διάστημα στο -1,7% και αυτή του Λονδίνου στο -1%. Ενώ από τις 9 Ιουνίου έως τώρα ο αμερικανικός S&P 500 ενισχύεται κατά 2,2% και ο Dοw Jones είναι 0,80% ψηλότερα.

Ο παράγοντας αμερικανικές, Προεδρικές εκλογές (που γίνονται τον ερχόμενο Νοέμβριο) είναι ακόμη ένα ζήτημα για τις αγορές. Με τις στοιχηματικές εταιρείας να δίνουν επί του παρόντος ποσοστό 71,5% στην επικράτηση του Ντόναλντ Τράμπ.

Όπως και να’ χει το ελληνικό χρηματιστήριο μπαίνει στο θερινό δίμηνο, με το Γενικό Δείκτη να βρίσκεται σε επίπεδα τιμών 9,8% ψηλότερα από πέρσι.

Στο διάστημα των τελευταίων 20 ετών το χαμηλότερο σημείο απ’ όπου έχει ξεκινήσει ο Ιούλιος ήταν οι 542,12 μονάδες του 2016. Ενώ το υψηλότερο είναι οι 4.843,78 μονάδες του 2007.

Αρχής γενομένης από το 2004 η χρηματιστηριακή αγορά έχει κινηθεί 12 φορές ανοδικά τον Ιούλιο, έναντι των 7 πτωτικών. Τον Ιούλιο του 2015, η αγορά ,όπως και οι τράπεζες, έμειναν κλειστές ελέω της ανερμάτιστης πολιτικής της κυβέρνησης Τσίπρα και της βερμπαλιστικής «περήφανης διαπραγμάτευσης» με τους ευρωπαίους εταίρους, που προπαγάνδιζε ο Γιάνης Βαρουφάκης.

Σωρευτικά και σε ορίζοντα 20ετίας ο Ιούλιος έχει κέρδη 38,81%. Όντας καλύτερος από τον Αύγουστο που μετράει 11 χρονιές με πτώση και 9 με άνοδο, ενώ το σωρευτικό του αποτέλεσμα παραπέμπει σε ζημιές 40,16%.

Για την αγορά το καλύτερο θερινό δίμηνο ήταν αυτό του 2009, που έφερε κέρδη 11,6%, ενώ το χειρότερο ήταν αυτό του 2011 όταν ο Γενικός Δείκτης έχασε το 28,39%. Εν μέσω της σκληρής μνημονιακής πραγματικότητας, της έξαρσης του ‘’κινήματος’’ των αγανακτισμένων, αλλά και των κεφαλαιακών ζητημάτων στις τράπεζες.

Είναι χαρακτηριστικό ότι τον Ιούλιο εκείνης της χρονιάς η αγορά είχε 17 πτωτικές συνεδριάσεις και μόνο 4 ανοδικές. Ενώ οι απώλειες για τον Αύγουστο θα ήταν ακόμη μεγαλύτερες αν τρείς μέρες πριν από την λήξη του δεν είχε μεσολαβήσει η εκρηκτική άνοδος του Γενικού Δείκτη κατά 14,37%. Στο απόηχο της ανακοίνωσης για τη συγχώνευσης της Alpha Bank με τη Eurobank. Κάτι που έμεινε εν τέλει στα χαρτιά, αφού κρίθηκε ότι θα απαιτούσε κεφάλαια 9 δις ευρώ…

Ελπίδες σε ασταθές περιβάλλον

Αναμφίβολα το θερινό δίμηνο που τώρα ξεκινά βρίσκει την ελληνική αγορά σε δύσκολη καμπή. Παρά ταύτα η χρηματιστηριακή της Εθνικής (NBG Securities ) εκτιμά ότι η αυξημένη μεταβλητότητα που κυριαρχεί στις ευρωπαϊκές αγορές , κάποια στιγμή θα «σβήσει». Και αν αποκλειστούν τυχόν νέα, εξωτερικά αρνητικά σοκ, οι ελληνικές μετοχές θα μπορούσαν να φτάσουν ξανά στο επίπεδο των 1.500+ μονάδων μέχρι το τέλος του έτους. Δηλαδή περί το 7% πάνω από τα τρέχοντα επίπεδα.

Στη διάρκεια του εφετινού πρώτου 6μηνου, οι τρείς μετοχές που βρέθηκαν των νικητών είναι η Quality με κέρδη 97,4%, η Βαρβέρης-Moda Bagno με άνοδο 72,8% και η Optima Bank που έχει ενισχυθεί κατά 54,1%.

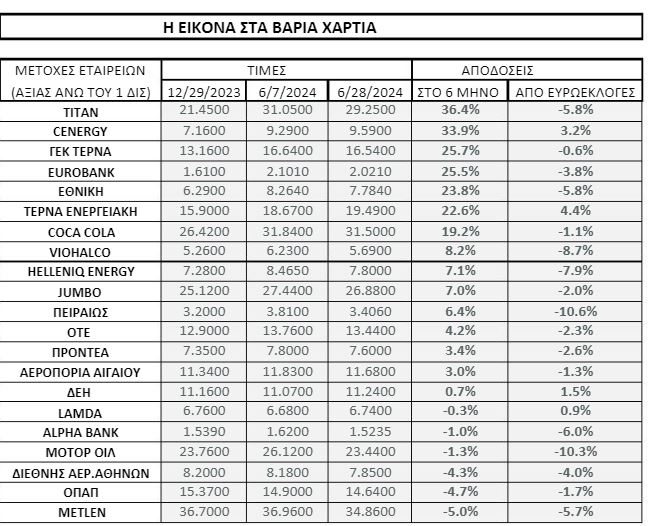

Από τις 21 μετοχές των εταιρειών με χρηματιστηριακή αξία άνω του ενός δις ευρώ, οι 15 έχουν καταγράψει κέρδη. Τα μεγαλύτερα εξ αυτών είναι στην Τιτάν (36,4%) τη Cenergy (33,9%) τη ΓΕΚ ΤΕΡΝΑ (25,7%) και τη Eurobank (25,5%). Στον αντίποδα από τις 6 πτωτικές μετοχές, οι μεγαλύτερες απώλειες είναι στην Metlen (-5%) τον ΟΠΑΠ (-4,7%) και την εταιρεία του Ελ. Βενιζέλος που είναι στο -4,3%.

Στο διάστημα μετά από τις ευρωεκλογές, κατά το οποίο η ελληνική αγορά έχει χάσει 3,5 δις ευρώ με όρους χρηματιστηριακής αξίας, ακολουθούν φθίνουσα πορεία οι 17 από τις 21 μετοχές των εταιρειών της μεγαλύτερης κεφαλαιοποίησης.

Στην πρώτη θέση των απωλειών είναι η Πειραιώς που έχει υποχωρήσει κατά 10,6%. Της οποίας η τρέχουσα τιμή των 3,406 ευρώ είναι 14,9% χαμηλότερα από το placement του περασμένου Μαρτίου και 6,4% πιο πάνω από την αρχή της χρονιάς.

Το πρόσφατο report της NBG Securities θεωρεί τη μετοχή της Πειραιώς αδικαιολόγητα υποτιμημένη σε σχέση με τις άλλες τράπεζες και δίνει τιμή στόχο τα 5,3 ευρώ. Ήτοι 55,6% πάνω από τα σημερινά της επίπεδα.

Μένει βεβαίως να διακριβωθεί αν η ελληνική αγορά θα χρειαστεί να νιώσει κι άλλο πόνο, μέχρι να έρθει η απόλαυση των υπεραξιών.

Διαβάστε επίσης:

ΤΕΡΝΑ Ενεργειακή: Γιατί ο Γιώργος Περιστέρης επέλεξε τη Masdar- Όλο το παρασκήνιο με Macquarie και First Sentier

Αγωνία για το άνοιγμα των αγορών τη Δευτέρα – Ο γαλλικός ιός, οι ελληνικές άμυνες και η ολική επαναφορά του δημοσιονομικού ρίσκου

Πού αποδίδεται το ξέσπασμα στην Alpha Bank μετά από έξι πτωτικές μέρες

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Κερατέα: Φωτιά στην περιοχή της Διψέλιζας – Μήνυμα του 112 σε Παλιοκαράμιζα

- Μεταμόσχευση μαλλιών: Η μέθοδος που ακολούθησε ο Άδωνις Γεωργιάδης – Τι λένε οι ειδικοί

- Shark Tank: Οι ήρωες του αμερικανικού Dragons’ Den καλούνται κι αυτοί να αντιπαλέψουν τους δασμούς

- Βαγγέλης Μαρινάκης: Ο όμιλος της Capital Shipping ναυπηγεί 74 πλοία αξίας 7,3 δισ. δολαρίων